從ETH到SOL:為什麼L1最後都會輸給比特幣?

預計未來L1 板塊將繼續失去市場份額,並被BTC 進一步擠壓。

原文標題:Can L1s Compete Against BTC as Cryptomoney?

原文作者:AvgJoesCrypto,Messari

原文編譯:叮噹,Odaily 星球日報

編按:最近,Dragonfly 知名合夥人Haseeb Qureshi 發表了一篇拒絕犬儒主義、擁抱指數級思維的長文,意外地將社區討論重新拉回最核心的問題:L1 的價值,究竟還剩多少?以下內容節錄自@MessariCrypto 即將發布的《The Crypto Theses 2026》,由Odaily 星球日報整理。

加密貨幣驅動整個產業

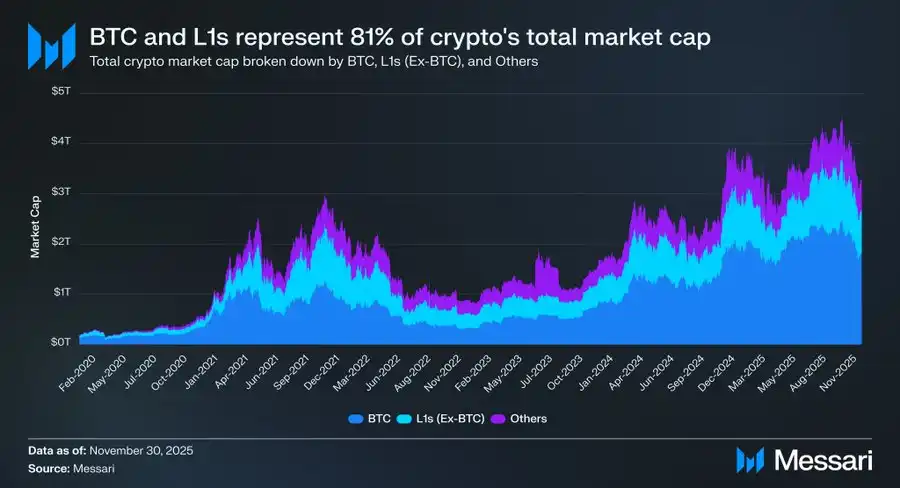

將討論重新聚焦在「加密貨幣」本身十分重要,因為加密產業中的大多數資本,最終都是在尋求「貨幣化資產」的曝險。目前加密市場總市值為3.26 兆美元,其中BTC 佔1.80 兆美元,佔55%。在剩餘的1.45 兆美元裡,大約0.83 兆美元集中在各類L1 公鏈。也就是說,約2.63 兆美元、約佔整個市場81% 的資金,都投入了市場已經視為貨幣或認為未來可能獲得貨幣溢價的資產。

在這種背景下,無論你是交易者、投資者、資本管理者或開發者,理解市場如何賦予或撤回貨幣溢價至關重要。在加密產業中,沒有什麼比市場願不願意把一個資產視為「貨幣」更能推動估值變化。因此,預測未來哪些資產能獲得貨幣溢價,幾乎可以說是建構投資組合時最重要的變數。

到目前為止,我們主要關注的是BTC,但也有必要討論剩餘那0.83 兆美元中那些「可能是或可能不是貨幣」的L1 資產。如前文所述,我們預計未來幾年BTC 將持續從黃金及其他非主權價值儲藏庫中吸收市場份額。但這也引出一個問題: L1 的空間還剩下多少?潮水上漲時,是否所有船(資產)都會上浮(受益)?還是說BTC 在追趕黃金的過程中,也會從L1 公鏈中吸走部分貨幣溢價?

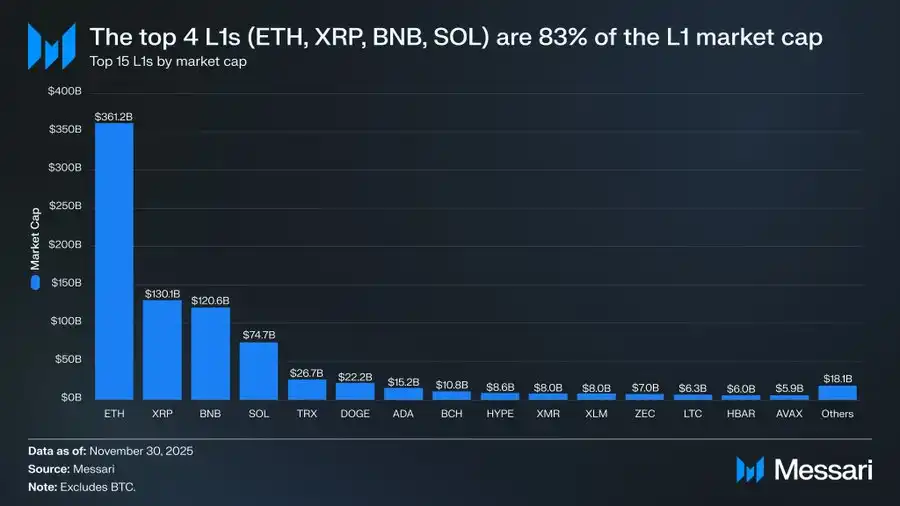

要回答這些問題,首先需要看看目前L1 的估值格局。市值排名前四的L1——ETH(3,611.5 億美元)、XRP(1,301.1 億美元)、BNB(1,206.4 億美元)與SOL(746.8 億美元)—合計市值達6,865.8 億美元,佔整個L1 板塊的83%。在這前四名之後,市值差距較大(例如TRX 為266.7 億美元),但尾部體量仍然不小。排名15 以外的L1 總市值仍有180.6 億美元,佔L1 總市值的2%。

更重要的是,L1 市值並不等於純粹的「貨幣溢價」。 L1 的估值架構主要有三:

(i)貨幣溢價(Monetary Premium)

(ii)真實經濟價值(REV)

(iii)經濟安全需求(Economic Security Demand)

因此,一個項目的市值並非只由市場將其視為貨幣這一因素決定。

推動L1 估值的,是貨幣溢價,不是收入

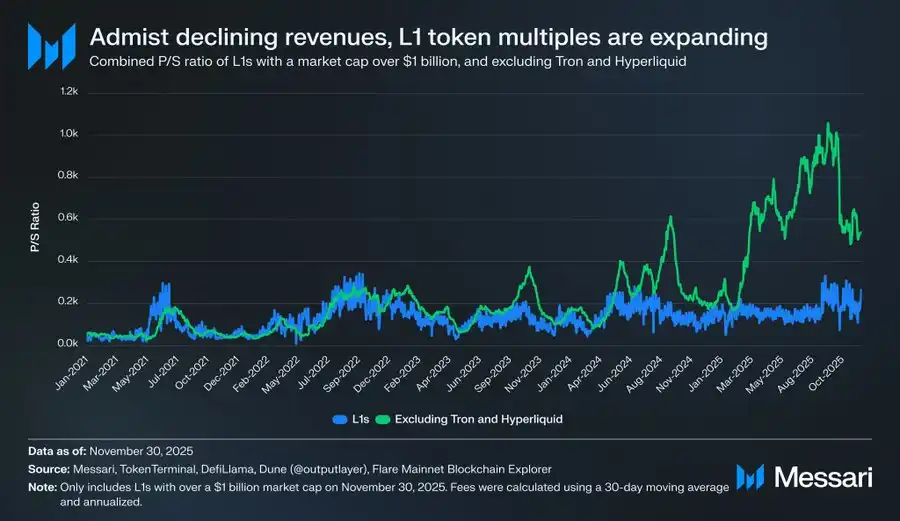

儘管有許多估值框架,市場卻越來越傾向於從「貨幣溢價」的視角,而非「收入驅動」的角度來評估L1。過去幾年,市值超過10 億美元的所有L1,其整體本益比大致維持在150 倍至200 倍之間。但這個總體數據具有誤導性,因為其中包含了TRON 與Hyperliquid。在過去30 天裡,TRX 與HYPE 貢獻了該組別70% 的收入,卻只佔市場總市值的4%。

剔除這兩個異常值後,真正的故事才顯現。儘管收入持續下降,L1 的估值卻在上升。調整後的本益比呈現明確的上升趨勢:

· 2021 年11 月30 日:40 倍

· 2022 年11 月30 日:212 倍

· 2023 年11 月30 日:137 倍

· 2024 年11 月30 日:205 倍

· 2025 年11 月30 日:536 倍

倘若從REV 的角度解讀,或許可以認為市場在定價未來的營收成長。然而這一解釋並不成立,因為在同一組(仍排除TRON 與Hyperliquid)中,L1 收入幾乎每年都在下降:

· 2021:123.3 億美元

· 2022:48.9 億美元(年比-60%)

· 2023:27.2 億美元(年比-44%)

· 2024:35.5 億美元(年減+31%)

· 2025:年化17.0 億美元(年比-52%)

在我們看來,最簡單、最直接的解釋是:這些估值主要由貨幣溢價驅動,而非當前或未來收入。

L1 一直持續跑輸比特幣

如果L1 的估值主要由市場對其貨幣溢價的期望所驅動,那麼下一步的問題是:是什麼塑造了這種期待?一個簡單的方法是把它們與BTC 的價格表現做比較。如果貨幣溢價的變化主要反映BTC 的走勢,那麼這些資產的表現就應與BTC 的「β 係數」相似;若貨幣溢價來自每個L1 自身的獨特因素,那麼它們與BTC 的相關性應更弱,表現也應更具特殊性。

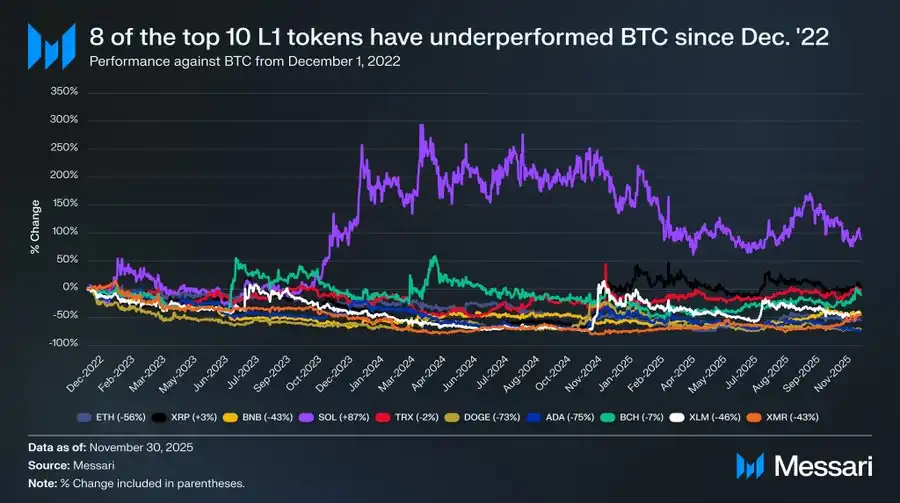

作為L1 的代表,我們選取了市值前十的L1 代幣(排除HYPE),統計它們自2022 年12 月1 日以來相對於BTC 的表現。這十個資產佔L1 市值的約94%,具有較強代表性。在這段時間裡,有八個資產在絕對回報上跑輸BTC,其中有六個落後超過40%。只有兩個資產跑贏BTC:XRP 與SOL 。但XRP 的超額收益僅為3%,鑑於其歷史上受散戶資金主導,我們不會過度解讀。真正有顯著超額報酬的只有SOL,跑贏BTC 87%。

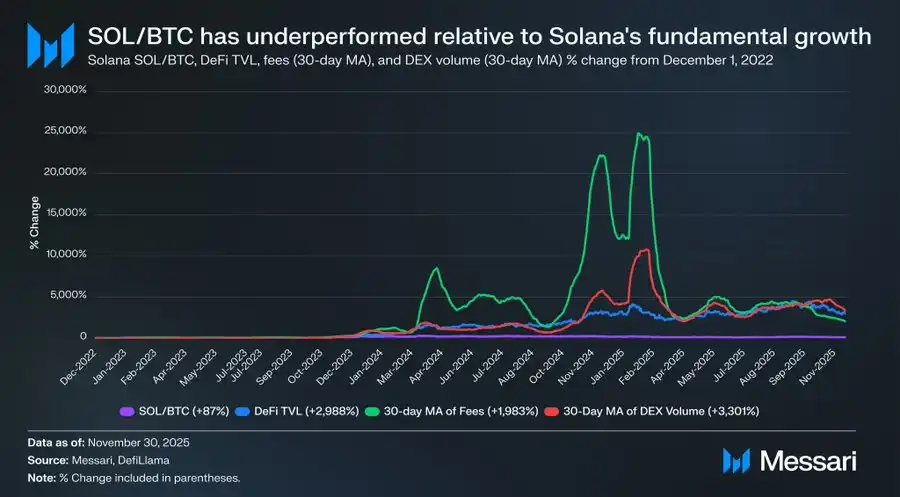

但深入拆解後會發現,SOL 的「跑贏」可能不如表面那麼強。在SOL 跑贏BTC 87% 的同一時期,Solana 生態的基本面呈現指數級爆發:DeFi TVL 增長2,988%,手續費增長1,983%,DEX 交易量增長3,301%。以任何合理標準計算,Solana 自2022 年底以來的生態規模擴大了20 至30 倍,但與之對應的SOL 價格僅跑贏BTC 87%。

請再讀一遍這句話。

要想在與BTC 的博弈中實現真正顯著的超額收益,一個L1 不是要生態增長200% 或300%——它需要增長2,000%-3,000%,才能勉強獲得幾十個百分點的超額表現。

綜合以上,我們的判斷是:雖然市場仍在以「未來可能獲得貨幣溢價」的預期來為L1 定價,但對這些預期的信心正在悄悄消退。同時,市場對BTC 作為「加密貨幣」的貨幣溢價並未動搖,甚至可以說,BTC 與各類L1 之間的領先優勢正持續擴大。

儘管加密貨幣本身並不需要手續費或收入來支撐估值,但這些指標對L1 卻至關重要。與BTC 不同, L1 的敘事取決於建立生態系統(應用、使用者、吞吐量、經濟活動等)來支撐其代幣價值。然而,如果L1 的生態正呈現年度下滑(從收入和手續費下降可部分反映),那麼它就失去了相對於BTC 的唯一競爭優勢。沒有真實經濟成長,其「加密貨幣化」故事將越來越難被市場接受。

展望未來

展望未來,我們不認為這一趨勢會在2026 年或更長的時間內發生逆轉。除少數可能的例外,我們預計L1 板塊將繼續失去市場份額,並被BTC 進一步擠壓。由於其估值主要依賴未來貨幣溢價的預期,隨著市場逐漸認定BTC 對「加密貨幣」敘事擁有最強主張,L1 的估值將持續萎縮。儘管BTC 在未來幾年也會面臨挑戰,但這些問題距離現實仍然太遙遠、變數太多,無法為競品L1 的貨幣溢價提供有效支撐。

對L1 來說,證明自身價值的門檻已經提高。它們的敘事與BTC 相比已無法具有足夠吸引力,也不能再依賴市場狂熱來長期支撐估值。那個「我們未來可能成為貨幣」的故事就能撐起萬億市值的時代正在關閉。投資人如今已經擁有十年的數據可以證明:L1 的貨幣溢價只有在生態極端成長時才能維繫。一旦成長停滯,L1 就會持續跑輸BTC,而貨幣溢價也會跟著消散。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

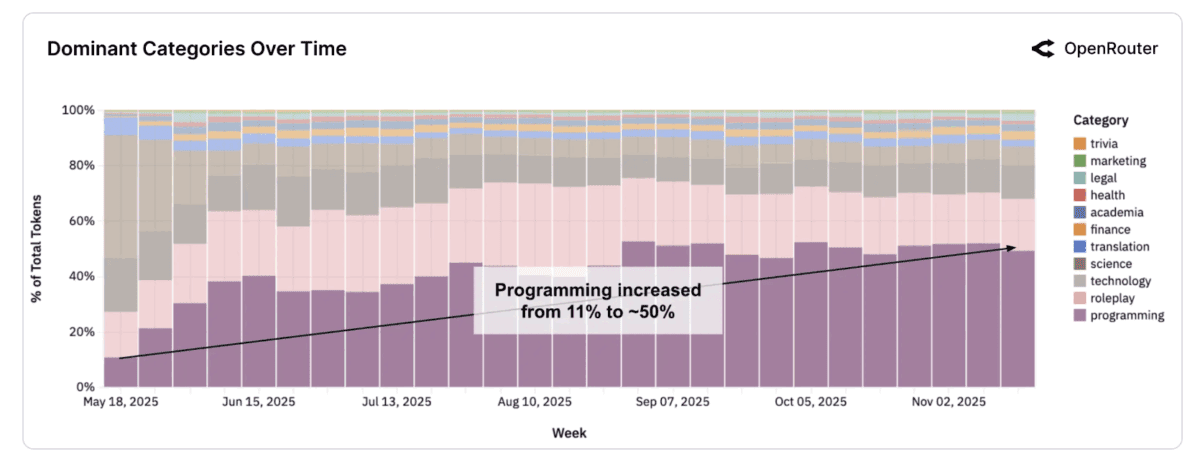

100 兆 Token 揭露的真相:AI 的變革並非來自模型,而是來自使用者

Figure 攜手多家加密平台成立 RWA 聯盟,將機構級貸款收益引入 Solana 生態

Bitwise 投資長評論微策略:根本不會被迫賣幣,指數剔除風險也已被市場消化

Hashed:加密市場下一波爆發將來自基礎設施,而非敘事