S&P assegna a Strategy un rating B-: un "vecchio sistema" che non si risveglia

S&P Global Ratings (S&P Global Ratings) ha assegnato a Strategy Inc. (ex MicroStrategy) l'ultimo rating di credito a lungo termine pari a B-, con outlook "stabile".

Apparentemente, si tratta di una valutazione "non investment grade". Tuttavia, se inserita nel contesto dello sviluppo dell'industria crypto, questo risultato rivela in realtà una questione più profonda: i modelli di rating tradizionali mostrano ancora notevoli limiti di comprensione e valutazione quando si confrontano con paradigmi emergenti come le "aziende con tesoreria in bitcoin".

Il modello di business di Strategy è ormai molto chiaro: finanziare l'acquisto continuo di bitcoin tramite emissione di azioni, obbligazioni convertibili, azioni privilegiate e altri strumenti, accumulando fino ad oggi circa 640.000 bitcoin.

Questo significa che la logica centrale dell'azienda non si basa sui profitti del business software, ma sulla costruzione di una nuova struttura aziendale incentrata sugli asset bitcoin e sostenuta dalla capacità di raccolta sui mercati dei capitali. Gli standard tradizionali utilizzati per valutare le "aziende operative" risultano qui sostanzialmente inefficaci.

Tuttavia, S&P ha continuato a utilizzare il proprio schema abituale nel rapporto di rating, sottolineando i seguenti rischi: eccessiva concentrazione degli asset in bitcoin, struttura aziendale poco diversificata, debolezza del capitale dopo l'aggiustamento per il rischio, insufficiente liquidità in dollari e il problema del "mismatch valutario" dovuto a debiti denominati in dollari e asset principalmente in bitcoin.

Sistemi di rating tradizionali: non sempre "corretti"

Storicamente, le agenzie di rating come S&P non sono sempre state precise durante i grandi cicli di cambiamento finanziario.

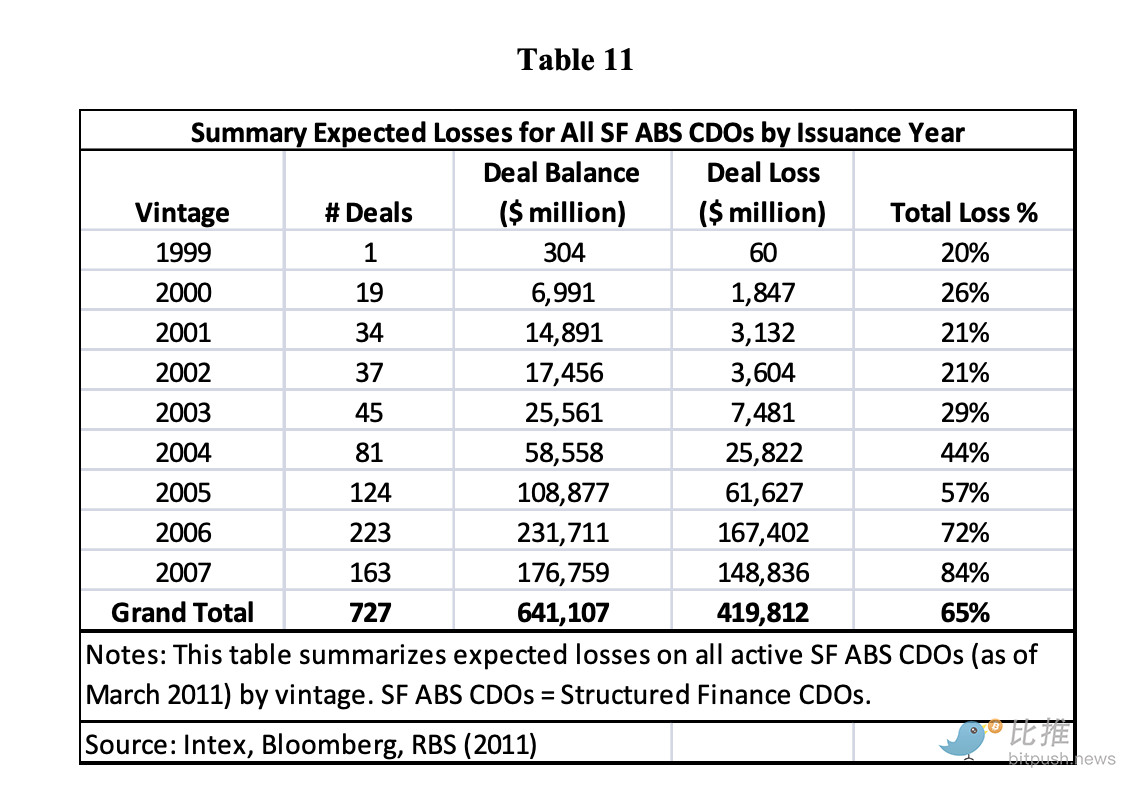

Negli anni 2000, molti prodotti finanziari strutturati statunitensi (in particolare i CDO garantiti da mutui subprime) ricevettero rating elevati al momento dell'emissione, molti addirittura con etichetta AAA. Secondo le ricerche, tra il 2005 e il 2007 negli Stati Uniti furono emessi 727 "CDO asset-backed strutturati (SF ABS CDO)" per un totale di circa 641 miliardi di dollari, e dopo il crollo di questi prodotti furono svalutati per circa 420 miliardi di dollari.

Fonti come Wikipedia riportano: "Molti CDO emessi tra il 2005 e il 2007, dopo aver ottenuto il rating massimo, furono declassati a livello spazzatura o subirono perdite di capitale entro il 2010." In questi eventi, giganti finanziari come Lehman Brothers erano fortemente esposti a CDO e MBS, e quando il valore di questi asset crollò e la leva finanziaria divenne incontrollabile, portarono infine al fallimento o all'acquisizione.

In altre parole: i prodotti strutturati che le agenzie di rating avevano valutato come A (o superiore) si sono poi rivelati i più colpiti. Questo dimostra un fatto: quando il mercato cambia, i vecchi modelli rischiano di sbagliare.

Tornando a Strategy, forse le agenzie di rating tradizionali hanno visto che: non ha una diversificazione dei ricavi tradizionale, la liquidità può essere influenzata dalla volatilità del bitcoin, il debito è denominato in dollari mentre gli asset sono in bitcoin, il che significa che se il bitcoin crolla, la catena di pagamento del debito potrebbe essere compromessa. Ma allo stesso tempo, il settore riconosce anche un fatto: il modello Strategy esiste proprio perché i mercati dei capitali, la liquidità globale di bitcoin e i fondi istituzionali forniscono il supporto di base. Il modello tradizionale non ha completamente integrato questa logica.

Un "vecchio sistema" che non si sveglia

Non solo S&P, molte note istituzioni di ricerca tradizionali continuano a guardare le aziende crypto con vecchi schemi.

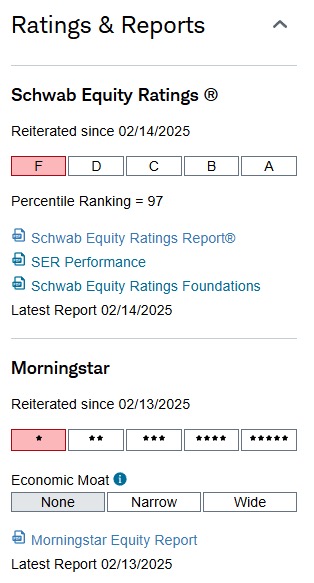

Ad esempio, il sistema Schwab Equity Ratings di Charles Schwab (rating da A a F, F indica le peggiori performance attese), negli ultimi 3-5 anni ha quasi sempre valutato Coinbase (COIN) e MicroStrategy (MSTR) con F.

Cosa è successo in questo periodo?

-

COIN ha registrato diversi raddoppi di prezzo tra il 2022 e il 2025, ma Schwab ha mantenuto il rating F

-

MSTR è cresciuta di oltre il 1000% dal 2020, Schwab ha comunque mantenuto F

-

Anche quando in alcuni trimestri MSTR ha superato le aspettative degli analisti, il rating non è stato modificato

-

Non si tratta di un caso isolato, ma di una valutazione costantemente bassa per anni

In altre parole:

I prezzi cambiano, il mercato cambia, la narrativa su bitcoin cambia, ma il modello resta invariato.

Schwab non ha "sbagliato" — semplicemente, secondo la propria logica di modellazione, queste aziende "non rispettano la logica tradizionale di profitto".

Allo stesso modo, Moody’s e S&P hanno mantenuto il rating di credito di Coinbase a livelli speculativi per lungo tempo, motivando la scelta con:

-

Elevata volatilità del business

-

Ricavi dipendenti dai cicli di mercato

-

Mancanza di flussi di cassa prevedibili

-

Eccessiva concentrazione del rischio

Suona familiare?

È la stessa logica usata per assegnare il rating B- a Strategy.

Conclusione

In realtà non è complicato: la radice del problema è che continuano a usare modelli di valutazione della generazione precedente per misurare asset di nuova generazione.

Le istituzioni finanziarie tradizionali non sono incompetenti, semplicemente restano ancorate al proprio linguaggio e pensiero consolidato. Nel loro sistema cognitivo, un asset di qualità deve generare flussi di cassa prevedibili, un business sano deve poter operare stabilmente in un ambiente a bassa volatilità e la valutazione deve seguire rigorosamente l’analisi delle società comparabili o il modello dei flussi di reddito.

Tuttavia, le nuove aziende crypto con tesoreria raccontano una storia completamente diversa. La loro logica centrale è: "Non dipendiamo dai flussi di cassa operativi tradizionali per sostenere il valore degli asset, ma otteniamo una forte capacità di finanziamento e fiducia di mercato attraverso una struttura patrimoniale innovativa." Non si tratta semplicemente di una questione di giusto o sbagliato, ma di un profondo cambiamento di paradigma.

Quindi, il rating B- assegnato da S&P a Strategy non è di per sé la questione chiave. Il vero segnale simbolico è che il nuovo modello rappresentato dalla tesoreria in bitcoin è ormai così sviluppato che il sistema di rating tradizionale non può più ignorarlo e deve tentare di "spiegarlo".

Ma dobbiamo essere consapevoli che "spiegare" non significa "comprendere", "comprendere" non significa "accettare" e "accettare" non significa che verrà integrato nel quadro mainstream. Il cambiamento cognitivo del vecchio sistema sarà lento come il movimento di un ghiacciaio: si sveglierà, ma non accadrà dall’oggi al domani.

E la storia dimostra ripetutamente che i nuovi assetti di mercato spesso si consolidano proprio mentre il vecchio sistema è "a metà tra il sonno e la veglia".

Inserire bitcoin nel bilancio aziendale è ormai passato da esperimento pionieristico a fatto compiuto. Che il mondo tradizionale lo riconosca, lo accetti o lo comprenda davvero, è solo una questione di tempo.

Autore: Seed.eth

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Novogratz avverte che XRP e ADA devono dimostrare il loro reale valore ora

UNIfication approva il burn di 100M UNI e attiva le commissioni del protocollo

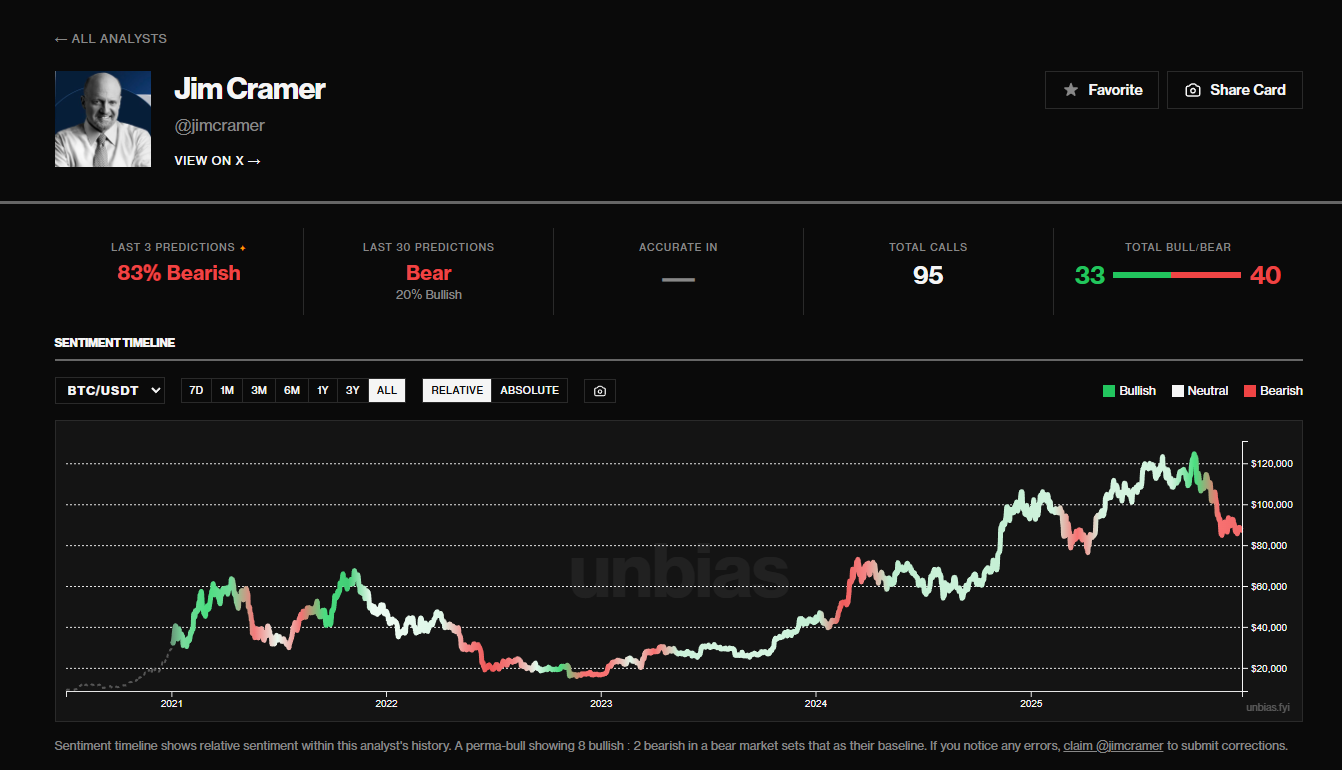

Il ruggito ribassista su Bitcoin di Jim Cramer: è il momento di comprare il calo? – Kriptoworld.com

Immergiti nel drammatico declino di Dogecoin e nei suoi possibili segnali di ripresa