Escrito por: Robert Osborne, Outlier Ventures

Traducción: AididiaoJP, Foresight News

La financiación Web3 en septiembre de 2025 mostró un fuerte impulso, pero aún no alcanzó su punto máximo.

160 transacciones recaudaron 7.2 billones de dólares, el total más alto desde el repunte de primavera. Sin embargo, salvo la destacada excepción de Flying Tulip en etapa semilla, la inversión de capital estuvo dominada por rondas tardías, tal como ocurrió en los dos meses anteriores.

Visión general del mercado: fuerte pero desequilibrado

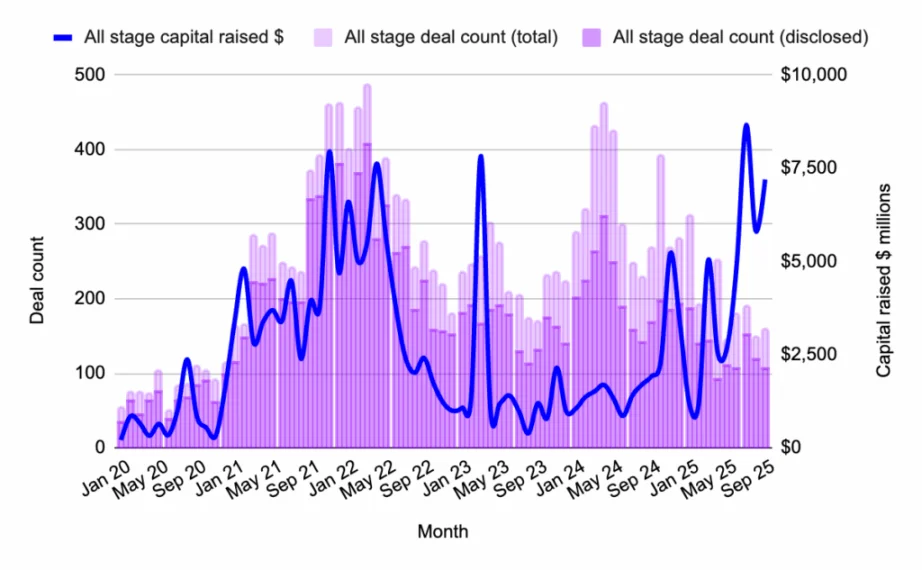

Figura 1: Despliegue de capital y número de transacciones Web3 por etapa, de enero de 2020 a septiembre de 2025. Fuente: Messari, Outlier Ventures.

-

Total de capital recaudado (divulgado): 7.2 billones de dólares

-

Transacciones divulgadas: 106

-

Total de transacciones: 160

A primera vista, septiembre parece un regreso destacado al apetito por el riesgo. Pero salvo la excepción de Flying Tulip, la mayoría del capital se destinó a empresas en etapas avanzadas. Esto continúa la tendencia observada en nuestro reciente informe trimestral de mercado y coincide con las percepciones de VC obtenidas en la conferencia Token2049 en Singapur. Septiembre de 2025 vuelve a demostrar que, aunque la actividad en etapas tempranas sigue siendo dinámica, el capital real busca madurez y liquidez.

Destacado del mercado: Flying Tulip (200 millones de dólares, ronda semilla, valoración de 1 billón de dólares)

Flying Tulip recaudó 200 millones de dólares en etapa semilla con una valoración de unicornio. La plataforma busca unificar spot, contratos perpetuos, préstamos y rendimientos estructurados en un solo exchange on-chain, utilizando un modelo híbrido AMM/libro de órdenes, con soporte para depósitos cross-chain y préstamos ajustados por volatilidad.

Fondos de riesgo Web3: menor escala

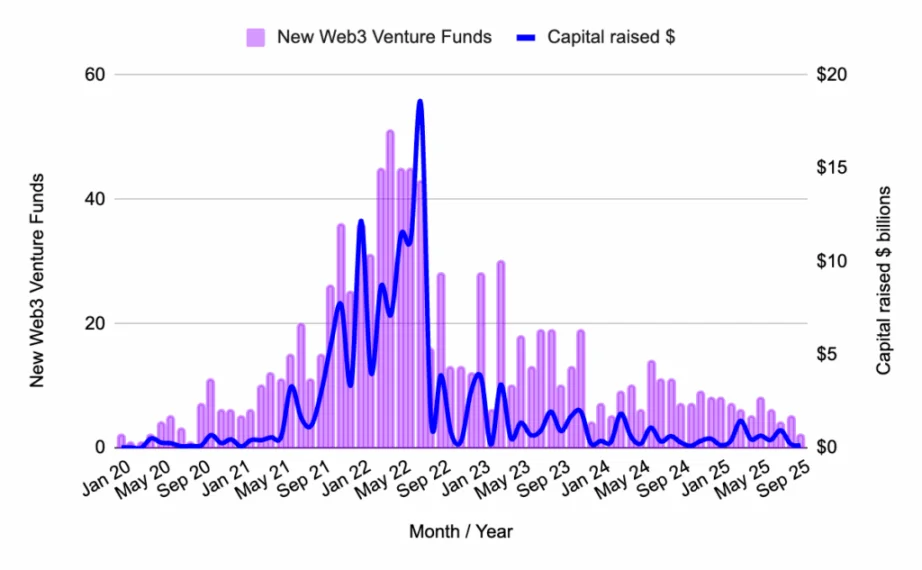

Figura 2: Número de fondos de capital de riesgo Web3 lanzados y capital recaudado, de enero de 2020 a septiembre de 2025. Fuente: Messari, Outlier Ventures.

Nuevos fondos en septiembre de 2025:

-

Onigiri Capital, 50 millones de dólares: enfocado en infraestructura temprana y fintech en Asia.

-

Archetype Fund III, 100 millones de dólares: enfocado en modularidad, herramientas para desarrolladores y protocolos de consumo.

La creación de fondos en septiembre de 2025 se desaceleró. Solo dos nuevos fondos se lanzaron, ambos de tamaño relativamente pequeño y con temáticas muy enfocadas. Esta tendencia apunta a la selectividad más que a la desaceleración: los VC siguen recaudando, pero alrededor de temas más agudos y concentrados.

Pre-semilla: tendencia bajista de 9 meses

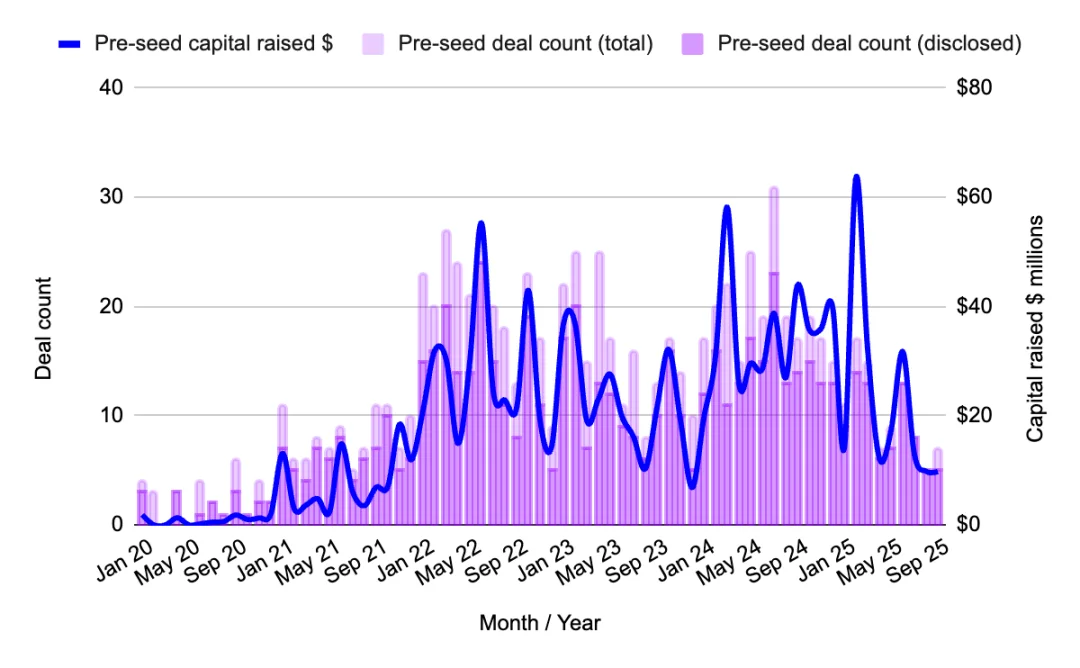

Figura 3: Despliegue de capital y número de transacciones en etapa pre-semilla, de enero de 2020 a septiembre de 2025. Fuente: Messari, Outlier Ventures.

-

Total de capital recaudado: 9.8 millones de dólares

-

Transacciones divulgadas: 5

-

Mediana de la ronda: 1.9 millones de dólares

La financiación pre-semilla sigue en descenso, tanto en número de transacciones como en capital recaudado. Esta etapa sigue siendo débil, con poca participación de inversores reconocidos. Para los fundadores en esta fase, el capital es escaso, pero los proyectos que logran recaudar lo hacen gracias a narrativas concisas y convicción tecnológica.

Destacado pre-semilla: Melee Markets (3.5 millones de dólares)

Melee Markets, construido sobre Solana, permite a los usuarios especular sobre influencers, eventos y temas de tendencia, combinando mercados predictivos y trading social. Con el respaldo de Variant y DBA, es un intento ingenioso de capturar el flujo de atención como una clase de activo.

Ronda semilla: fiebre de los tulipanes

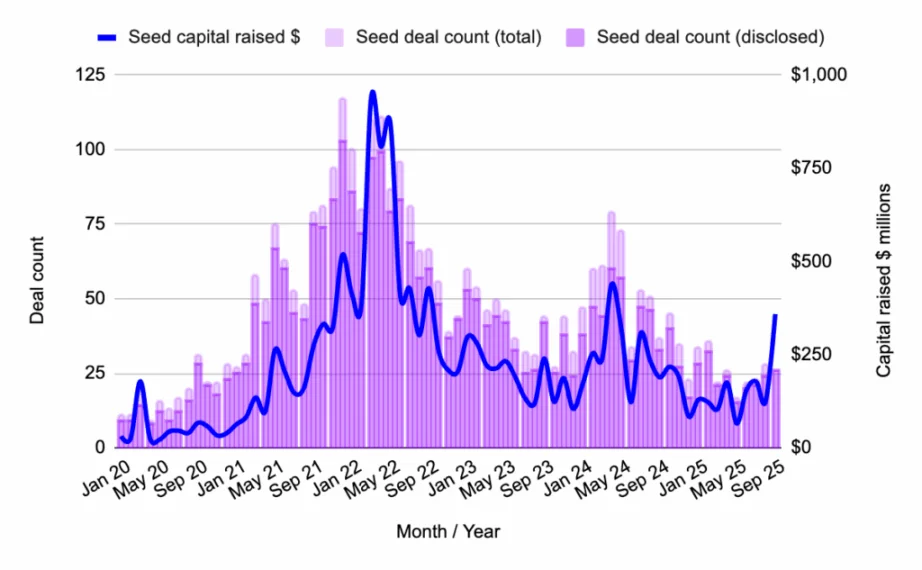

Figura 4: Despliegue de capital y número de transacciones en etapa semilla, de enero de 2020 a septiembre de 2025. Fuente: Messari, Outlier Ventures.

-

Total de capital recaudado: 359 millones de dólares

-

Transacciones divulgadas: 26

La financiación en etapa semilla experimentó un crecimiento notable, pero esto se debe completamente a la ronda de 200 millones de dólares de Flying Tulip. Sin ella, la financiación en esta categoría sería similar a meses anteriores.

Aún más relevante, la estructura de Flying Tulip no es una financiación típica. Su derecho de redención on-chain ofrece a los inversores seguridad de capital y exposición a rendimientos sin sacrificar el potencial alcista. El proyecto no consume su financiación; en cambio, utiliza los rendimientos DeFi para financiar su crecimiento, incentivos y recompras. Es una innovación nativa de DeFi en eficiencia de capital que podría influir en cómo los protocolos se autofinancian en el futuro.

Aunque los inversores de Flying Tulip pueden retirar estos fondos en cualquier momento, sigue siendo una inversión significativa de capital de riesgo Web3, que de otro modo se habría invertido en otros proyectos tempranos a través de instrumentos menos líquidos: es decir, SAFE y/o SAFT. Esto refleja otra tendencia actual de los inversores Web3: buscar exposición a activos más líquidos.

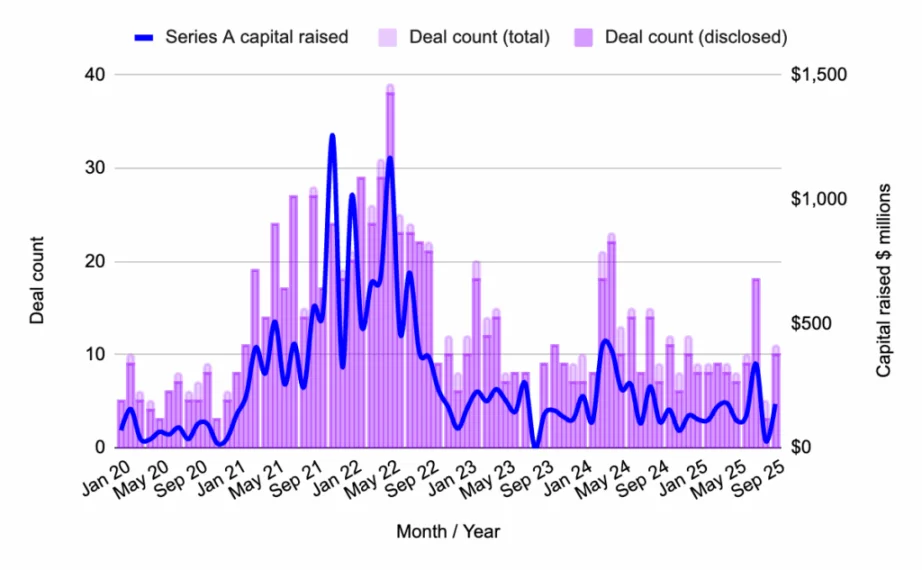

Serie A: tendencia a la estabilidad

Figura 5: Despliegue de capital y número de transacciones en etapa Serie A, de enero de 2020 a septiembre de 2025. Fuente: Messari, Outlier Ventures.

-

Total de capital recaudado: 177 millones de dólares

-

Transacciones divulgadas: 10

-

Mediana de la ronda: 17.7 millones de dólares

Tras una fuerte caída en agosto, la actividad de la Serie A se recuperó ligeramente en septiembre, pero no fue un mes de ruptura. El volumen de transacciones y el capital desplegado se situaron cerca del promedio de 2025. Los inversores siguen siendo selectivos, apoyando el impulso en etapas avanzadas en lugar de perseguir el crecimiento temprano.

Destacado Serie A: Digital Entertainment Asset (38 millones de dólares)

Digital Entertainment Asset, con sede en Singapur, recaudó 38 millones de dólares para construir una plataforma Web3 de juegos, ESG y publicidad con funciones de pago en el mundo real. Con el respaldo de SBI Holdings y ASICS Ventures, refleja el interés continuo de Asia en combinar blockchain con industrias de consumo masivo.

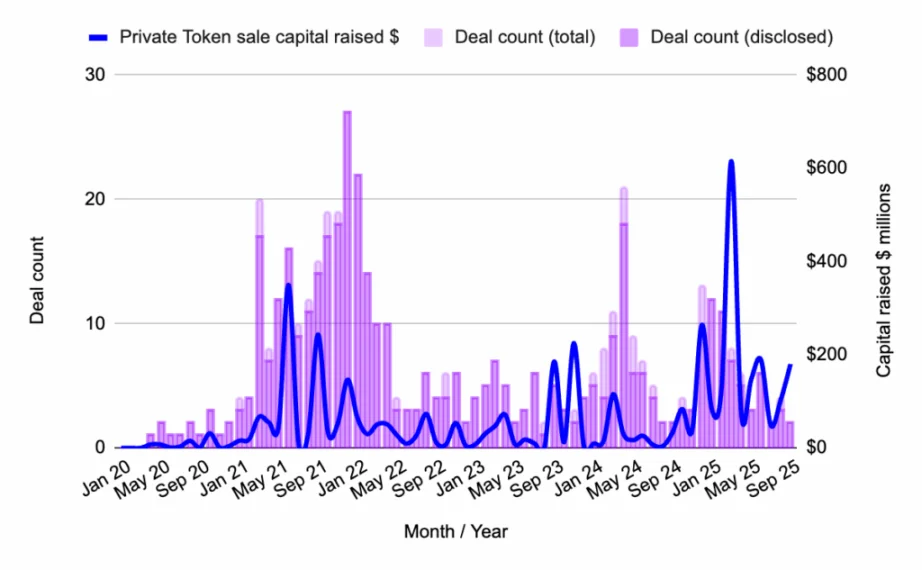

Venta privada de tokens: grandes sumas y nombres reconocidos

Figura 6: Despliegue de capital y número de transacciones en ventas privadas de tokens, de enero de 2020 a septiembre de 2025. Fuente: Messari, Outlier Ventures.

-

Total de capital recaudado: 180 millones de dólares

-

Transacciones divulgadas: 2

La actividad de tokens privados sigue concentrada, con una gran ronda cubriendo toda la actividad. El patrón de los últimos meses continúa: menos rondas de tokens, cheques más grandes y estrategias impulsadas por exchanges absorbiendo la liquidez.

Destacado: Crypto.com (178 millones de dólares)

Crypto.com recaudó la impresionante suma de 178 millones de dólares, supuestamente en colaboración con Trump Media. El exchange sigue impulsando su accesibilidad global y el desarrollo de herramientas de pago cripto para el mercado masivo.

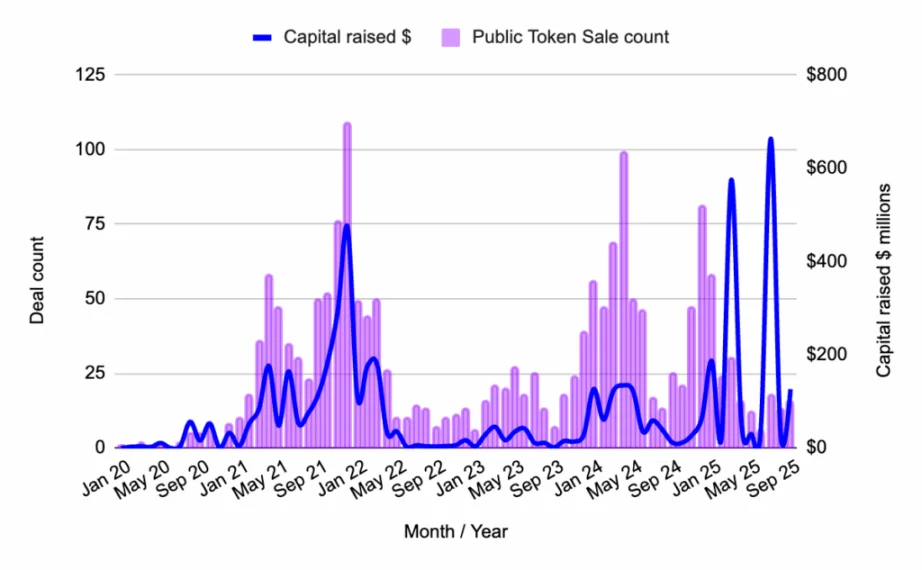

Venta pública de tokens: el momento de los rendimientos de bitcoin

Figura 7: Despliegue de capital y número de transacciones en ventas públicas de tokens, de enero de 2020 a septiembre de 2025. Fuente: Messari, Outlier Ventures.

-

Total de capital recaudado: 126.2 millones de dólares

-

Transacciones divulgadas: 16

Las ventas públicas de tokens siguen activas, impulsadas por dos narrativas atractivas: los rendimientos de bitcoin (BTCFi) y los agentes de IA. Esto recuerda que el mercado público sigue persiguiendo narrativas.

Destacado: Lombard (94.7 millones de dólares)

Lombard está llevando bitcoin a DeFi, lanzando LBTC, un activo BTC líquido, cross-chain y generador de rendimiento, diseñado para unificar la liquidez de bitcoin a través de ecosistemas. Esto es parte de la creciente tendencia "BTCFi", obteniendo rendimientos DeFi con BTC.