Strategy硬剛MSCI:12頁抗辯公開信都說了點啥?

MSCI 擬將高比例持有數位資產的公司排除出全球指數,引發Strategy 的強烈反擊。

原文標題:《Strategy 硬剛MSCI: DAT 的終極辯護》

原文作者:KarenZ,Foresight News

關乎數位資產財庫公司(DAT)產業發展的博弈正在持續進行中。

10 月份,全球指數編制公司MSCI 拋出一項提議,提議將數位資產持有量佔總資產50% 或以上的公司從其全球可投資市場指數中排除。這項措施直接威脅到以Strategy 為代表的數位資產財庫公司的市場地位,甚至可能改寫整個數位資產財庫公司的資本流向。

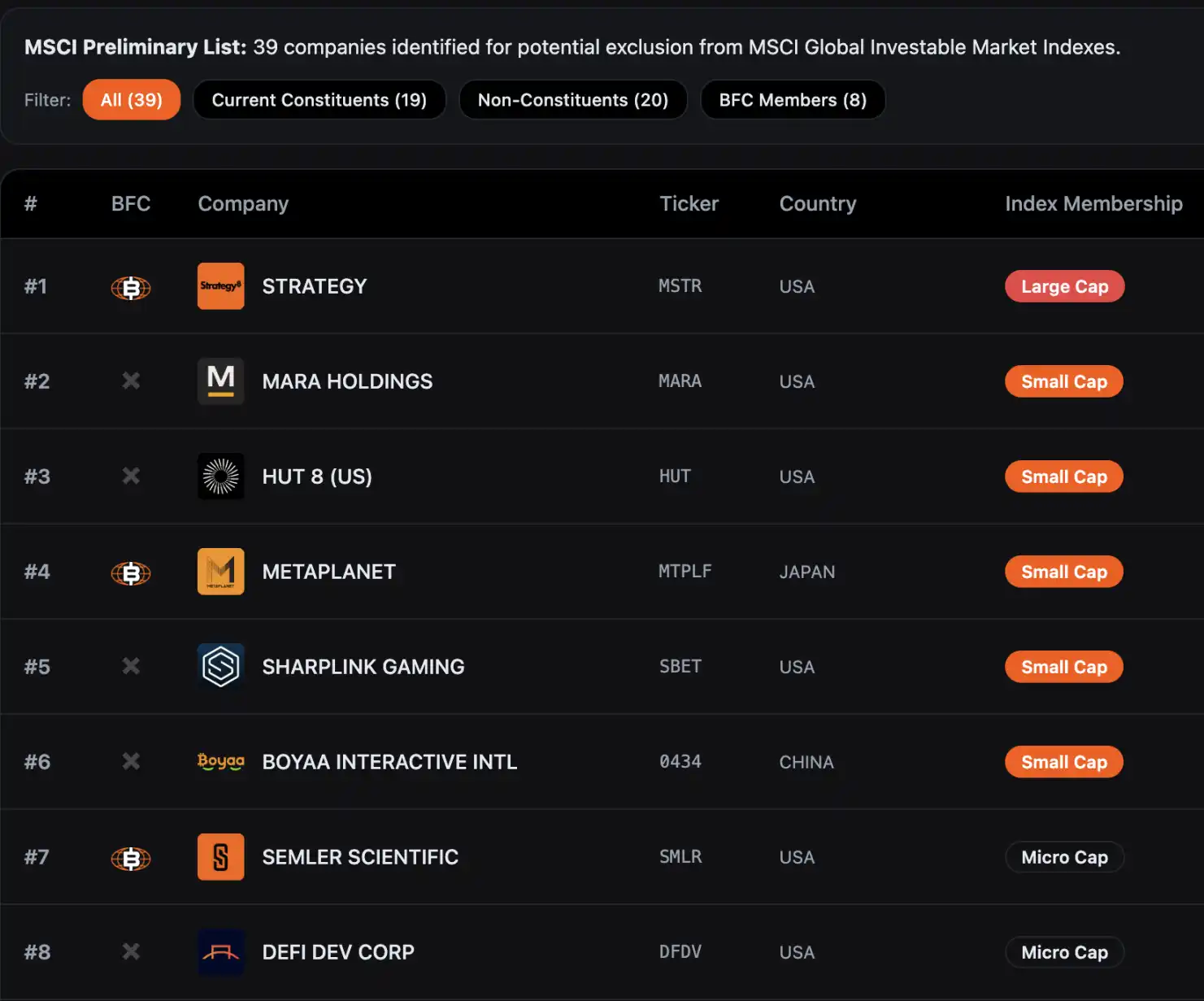

根據Bitcoin for Corporations 統計的數據,39 家公司可能被排除在MSCI 全球可投資市場指數之外。摩根大通分析師先前警示,僅Strategy 被剔除一項就可能導致近28 億美元的被動資金流出,如果其他指數提供者跟進效仿這一規則,則可能造成高達88 億美元的資金流出。

目前,MSCI 針對該提案的諮詢期將持續至2025 年12 月31 日,最終結論預計在2026 年1 月15 日前公佈,若有調整則將納入2026 年2 月的指數評審環節正式實施。

面對這一緊迫局面,Strategy 於12 月10 日向MSCI 股票指數委員會提交了一封措辭強硬的12 頁公開信,由公司執行董事長兼創始人Michael Saylor 與總裁兼CEO Phong Le 聯合簽署,明確表達對該提議的堅決反對。信中直言:「這項提議具有嚴重誤導性,將對全球投資者利益與數位資產產業發展造成深遠的破壞性後果,我們強烈要求MSCI 完全撤銷該計畫。」

Strategy 的四大核心抗辯理由

數位資產是重塑金融體系的革命性基礎技術

Strategy 認為,MSCI 的提議低估了比特幣和其他數位資產的戰略價值。自16 年前中本聰推出比特幣以來,這一數位資產已逐步成長為全球經濟的關鍵組成部分,當前市場總值約達1.85 兆美元。

在Strategy 看來,數位資產絕非簡單的金融工具,更是一項足以重塑全球金融體系的根本性技術創新——投資比特幣相關基礎設施的企業,正在搭建全新的金融生態,這與歷史上深度佈局單一新興技術的領軍企業別無二致。

正如19 世紀的標準石油深耕油井開採、20 世紀的ATT 全力建設電話網絡,這些企業憑藉對核心基礎設施的前瞻性投資,為後續經濟轉型奠定了堅實基礎,最終成為行業標竿。 Strategy 認為,如今聚焦數位資產的公司,正在重複這條「技術奠基者」的路徑,不應被傳統指數規則簡單否定。

DAT 是經營性企業而非被動基金

這是Strategy 抗辯的核心論點──數位資產財庫公司(DAT)是具備完整商業模式的經營企業,而非僅被動持有比特幣的投資基金。儘管Strategy 目前持有超過60 萬枚比特幣,但其核心價值並非依賴比特幣價格波動,而是透過設計並推出獨特的「數位信貸」工具,為股東創造永續回報。

具體來看,Strategy 發行的「數位信貸」工具涵蓋固定股息率、浮動股息率、不同優先等級及信用保護條款的優先股等多種類型,透過出售這些工具募集資金後再用於增持比特幣。只要比特幣的長期投資回報超過Strategy 以美元計價的融資成本,就能為股東與客戶帶來穩定收益。 Strategy 強調,這種「主動營運+ 資產增值」的模式,與傳統投資基金或ETF 的被動管理邏輯有本質區別,理應被視為正常的經營性企業。

同時,Strategy 也在信中提出質疑:為何石油巨頭、房地產投資信託(REITs)、木材企業等可集中持有單一類別資產,卻未被歸類為投資基金並排除在指數之外?僅針對數位資產公司設立特殊限制,顯然不符合產業公平原則。

50% 數位資產門檻是任意、歧視且不切實際的

Strategy 指出,MSCI 的提議採用了歧視性的標準。許多傳統產業的大型公司也在其資產中高度集中持有單一資產類別,包括石油和天然氣公司、房地產投資信託基金、木材公司和電力基礎設施企業。但MSCI 卻只針對數位資產公司設立了特殊的排斥標準,這構成了明顯的不公平對待。

從實施的可行性來看,該提案也存在嚴重問題。由於數位資產價格波動劇烈,同一家公司可能在數天內因資產價值變化而反覆進出MSCI 指數,造成市場混亂。此外,不同會計準則間的差異(美國GAAP 與國際IFRS 標準對數位資產的處理方式不同)將導致同一業務模式的公司因註冊地不同而獲得差異性待遇。

違背指數中立原則,注入政策傾斜

Strategy 認為,MSCI 的提議本質上是對某一類資產的價值判斷,違反了指數提供者應保持中立的基本原則。 MSCI 向市場和監管機構聲稱其指數提供「詳盡」的覆蓋範圍,旨在反映「底層股票市場的演變」,而不應對「任何市場、公司、策略或投資的好壞或適當性做出判斷」。

透過選擇性地排斥數位資產公司,MSCI 實際上是在代表市場做出政策判斷,而這正是指數提供者應避免的。

與美國數位資產戰略相悖

Strategy 特別強調,該提案與川普政府推動數位資產領導地位的戰略目標相衝突。川普政府在上任首周即簽署行政令以促進數位金融科技成長,並建立了策略性比特幣儲備,旨在使美國成為數位資產領域的全球領導者。

但MSCI 的提議若落地,將直接阻止美國退休金、401 (k) 計畫等長期資金投資數位資產公司,導致數十億美元資本流出該行業,不僅會阻礙美國數位資產創新企業的發展,還可能削弱美國在這一戰略領域的競爭力,與政府既定政策方向背道而馳。

Strategy 引述分析師的估計稱,光是Strategy 一家就可能因MSCI 的提議面臨高達28 億美元的股票被動清算。這不僅傷害了Strategy 本身,還將對整個數位資產生態系統產生寒蟬效應,例如可能迫使比特幣礦業公司提前出售資產以調整資產結構,進而扭曲數位資產市場的正常供需關係。

Strategy 的最終訴求

Strategy 在公開信中提出兩大訴求:

一是希望MSCI 徹底撤回該剔除提議,讓市場透過自由競爭檢驗數位資產財庫公司(DAT)的價值,使指數能中立、忠實反映下一代金融科技的發展趨勢;

二是若MSCI 仍堅持對數位資產公司「特殊對待」,則需擴大行業諮詢範圍、延長諮詢時間,並提供更充分的邏輯支撐來解釋規則的合理性。

Strategy 並非孤軍奮戰

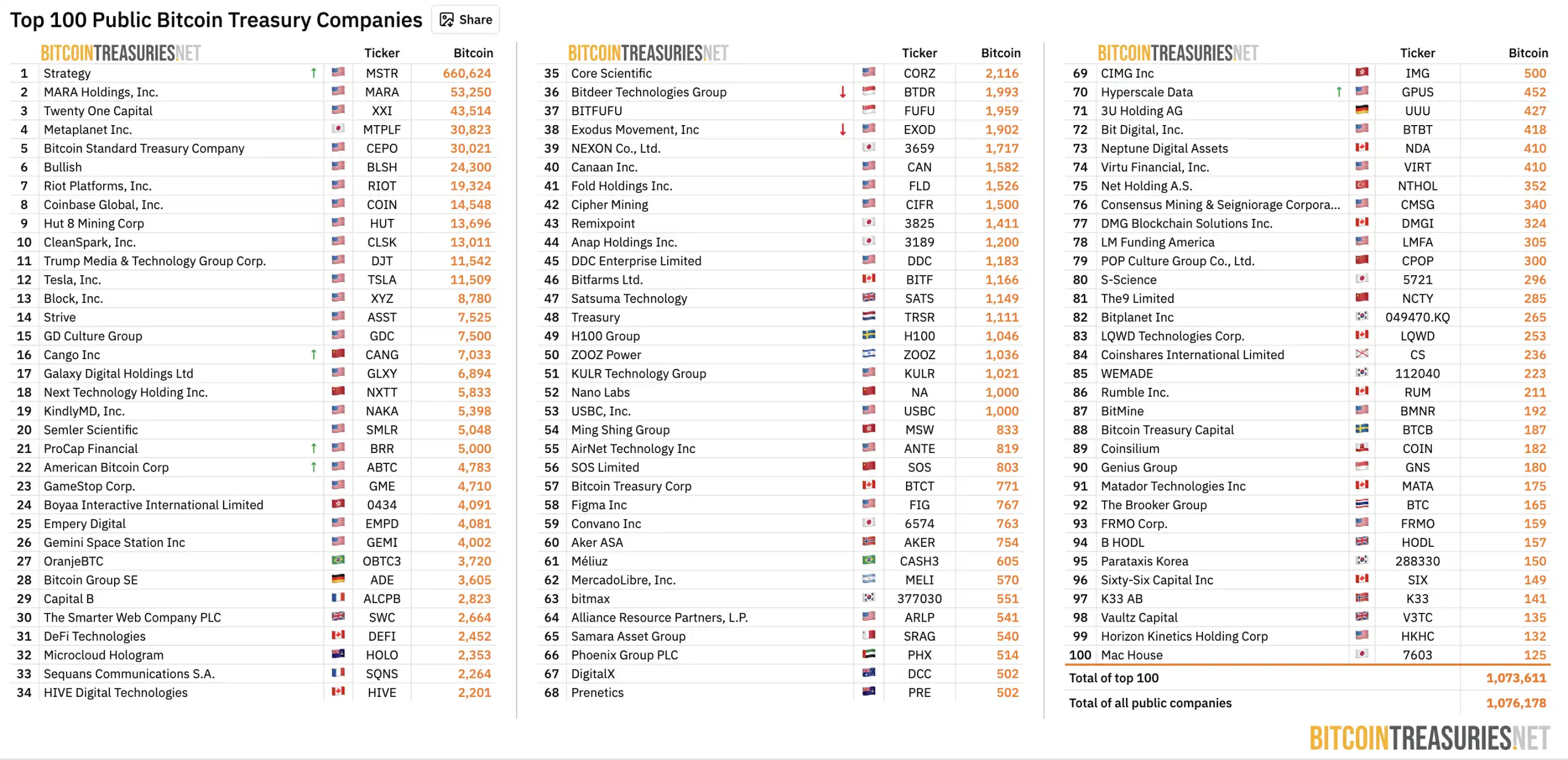

Strategy 並非孤軍奮戰。根據BitcoinTreasuries.NET 數據統計,截至12 月11 日,全球208 家上市公司持有超107 萬枚比特幣,超過比特幣總供應量的5%,目前價值約1000 億美元。

資料來源:BitcoinTreasuries.NET

這些數位資產財庫公司已成為機構採用加密貨幣的重要橋樑,為退休基金、捐贈基金等傳統金融機構提供了合規的間接曝險。

在此之前,持有比特幣的上市公司Strive 建議MSCI 應將數位資產公司的「選擇權」交還給市場。一個簡單直接的方案是創建現有指數的「剔除數位資產財庫公司」版本,例如MSCI USA ex Digital Asset Treasuries 指數和MSCI ACWI ex Digital Asset Treasuries 指數,透過透明的篩選機制讓投資人自主選擇追蹤基準,既保留指數的完整性,也滿足不同投資者的需求。

此外,產業組織Bitcoin for Corporations 已發起聯名倡議,呼籲MSCI 撤回該數位資產提案,主張應根據公司實際商業模式、財務表現與營運特徵進行分類,而非簡單以資產佔比劃線。據該組織官網顯示,目前已有309 家公司或投資人簽署聯名信,簽署者除Strategy 外,還包括Strive、BitGo、Redwood Digital Group、21MIL、Btc inc、DeFi Development Corp 等業界知名企業的高層,以及眾多個人開發者與投資者。

小結

Strategy 與MSCI 的這場對峙,本質上是一場關於「新興金融創新如何融入傳統體系」的根本性辯論。數位資產財庫公司(DAT)作為傳統金融與加密貨幣世界的「跨界者」,既非純粹的科技企業,也不是簡單的投資基金,而是一種依托數位資產建構的全新商業模式。

MSCI 的提議試圖以「50% 資產佔比」標準,將這些複雜實體歸為「投資基金」並排除在指數之外;而Strategy 則堅持認為,這種簡化處理是對其商業本質的嚴重誤解,更是對指數中立性原則的背離。隨著2026 年1 月15 日決策日期的臨近,這場博弈的結果不僅將決定多家比特幣持有上市公司的指數「入場資格」,更將為數位資產產業在全球傳統金融體系中的未來地位,劃定關鍵的「生存邊界」。

參考資料

<1> https://assets.contentstack.io/v3/assets/bltf8d808d9b8cebd37/blt26a263f232aa531c/693976b64c2a191113a60111/strategy-mscilett-er.pdf

<2> https://app2.msci.com/webapp/index_ann/DocGet?pub_key=0bZz7Im3vZU%3Dlang=enformat=html

<3> https://x.com/ColeMacro/status/1996930014441623902

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Tom Lee 篤定「以太幣已觸底」!BitMine 又砸 1.12 億美元加碼掃貨

AILO AI 與 MBK Holding 合作,將在卡達建立首個保密人工智慧工廠,OLLM 將獲得高達 35 兆瓦的運算能力。

簡單來說 AILO AI、MBK Holding 和 OLLM 合作,計劃投資 183 億美元,在卡達和歐洲建設首個保密人工智慧工廠,並計劃到 2028 年將挪威和卡達的產能擴大到 100 兆瓦。

鮑威爾暗示可能暫停降息,比特幣在94萬美元阻力位下方掙扎

簡單來說 由於通膨風險高企,聯準會暗示將暫停進一步降息,而比特幣價格回落至 90 萬美元,分析師認為 ETF 資金流入可能是比特幣價格向 100 萬美元邁進的潛在催化劑。

Sei 在小米設備上推出預裝應用,建構支付基礎設施以推動合作夥伴關係成長

簡單來說 Sei Network 與小米合作,在中國大陸和美國以外的新智慧型手機上預先安裝加密錢包和發現應用程序,從而簡化用戶註冊流程,訪問 dApp,並在小米的零售生態系統中使用穩定幣支付。