炒幣一年,收益不如我媽炒A股

今年的幣圈,幾乎輸給了所有資本市場

這是一個「什麼都漲」的年份,但幣圈卻被公認為「極難賺錢」的一年。

和過去幾年相比,2025 年像是個罕見的「瑞年」。美股納指再創新高,A 股核心資產回血,黃金刷新歷史價位,大宗商品集體反彈,幾乎所有市場都在漲。

唯獨幣圈,即使比特幣歷史新高 12 萬美金,許多人卻抱怨這是幣圈「最難賺錢的一年」。朋友聊到家裡人今年的投資操作說,「今年炒幣在收益率上,完全比不上我媽炒 A 股。」

A 股:十年一度的主升浪

「今年我自己以及我家人的 A 股帳戶,某一所大學教授的學生和美國。股市二十多年的蔡教授這樣對律動 BlockBeats 說。

「股市大盤走勢強勁,大部分投資人是獲利的。比之前幾年,今年股市賺錢相對容易太多。只要不追高,沒買到退市股,隨便買基本也是賺的,只是賺多賺少的差別。 」

如果說蔡教授的經驗是「老江湖的直覺」,那麼他的學生們的數據更具說服力:「和我交流比較多的學生裡,有不少都賺了很多。買賣了二十多隻股票的,勝率都有100%。

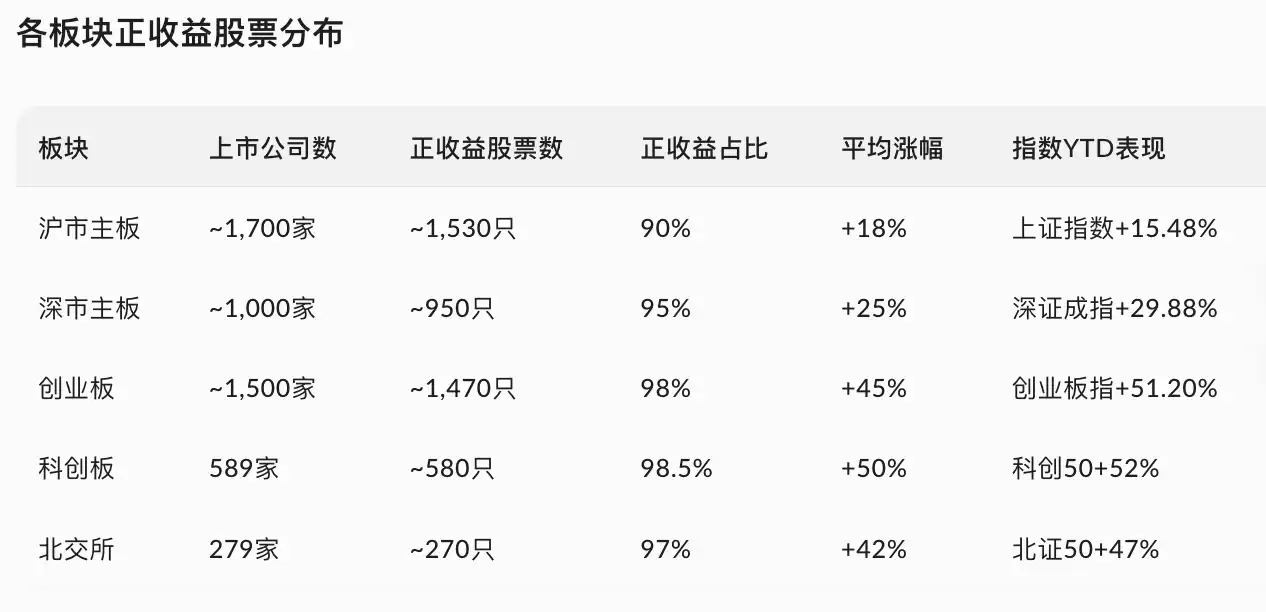

今年的前三個季度,按照中國最主流的行業劃分標準,申萬一級行業分類下的 31 個板塊中,有多達 28 個板塊實現了上漲,佔比超過九成。 Wind 數據顯示,年內上漲的個股比例超過 80%,多達 448 隻股票漲幅翻倍。

「A 股今年的行情還有一個特點是:量價齊升。不只是上漲表現好,交易量也很大,特別是第三季度,連續多個交易日成交額都超過了 2 萬億元。」卓辰,一位常年做 A 股交易的投資者,對律 BlockBeats 如此。

比起主機板市場,創業板和科創板的漲勢更為猛烈。

「今年人工智慧板塊領漲,所以相應的雙創板相關指數,創業板指和科創 50 這些今年的漲幅都超過 50%」卓辰說道。

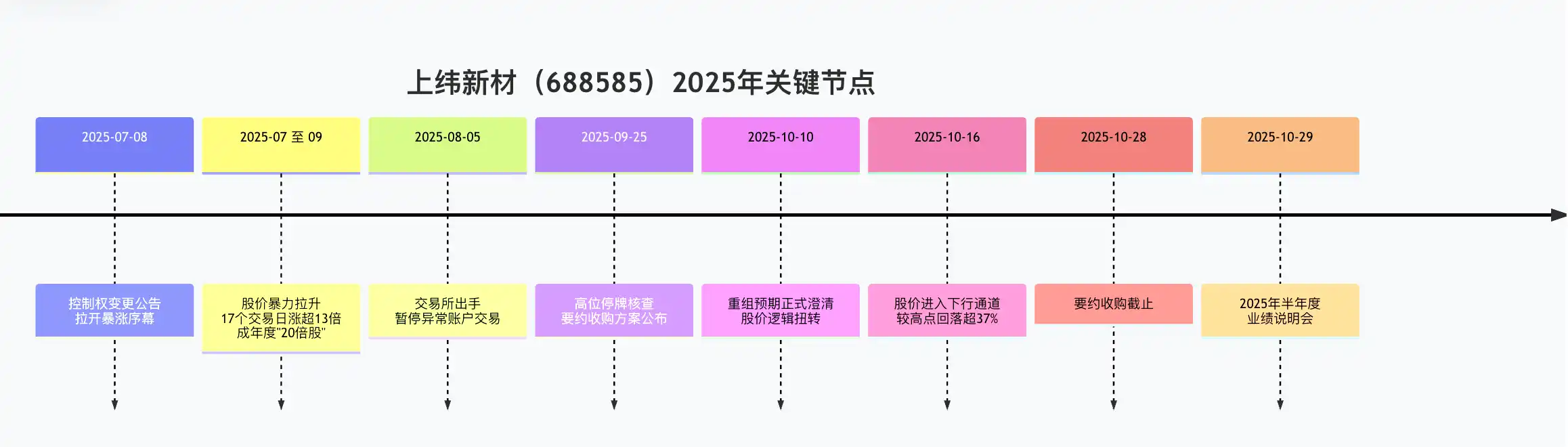

比較具代表性的一支個股是「上緯新材」,今年 A 股市場裡第一支「20 倍妖股」。

「這原來是科創板做化工的一家企業,上漲原因是公告裡控股股東變更為了智元恆岳,一家與智元機器人關係密切的企業,踩在了人工智能板塊。」

律動 BlcokBeatsBecokBeatsBecokBeats。註:智元機器人,是「具身智慧」賽道的明星公司,由華為前「天才少年」彭志輝(稚暉君)和前副總裁鄧泰華共同創立。

這個消息點燃了市場的想像。社群媒體上,「智元機器人借殼上市」「A 股版英偉達」等標題層出不窮。儘管公司在隨後多次澄清短期內無資產重組計劃,但情緒已被點燃了。

僅 17 個交易日,股價從個位數一路飆升,漲幅超過 13 倍。截至 9 月 25 日,上緯新材年內累計漲幅超過 2,030%,成為 2025 年 A 股市場第一隻「20 倍」。

在蔡教授看來,今年 A 股市場狂漲的行情並不算反常。

「就是跌多了就要漲。從時間週期來看,A 股市場十年左右來一場牛市,去年是熊轉牛,而今年正是牛市主升浪年份。」蔡教授說。

2005 年的多頭市場,上證指數從 2004 年的 998 年上漲至 2007 年的 6124 點;2015 年的多頭市場,上證指數從 2013 年的 1849 點上漲至 2015 年的 5178 點。這兩次多頭時間間隔基本上是 10 年左右,而轉眼又是一個十年。

「更何況,今年幾乎所有海外市場的整體表現也極好。」蔡教授補充說,「從日本到德國、英國、印度、美國、加拿大等主要市場,都創出了歷史新高。」

港美股:大像也能轉身1

截至撰稿時間,恆生指數年內累積漲幅接近 29%,9 月一度突破 26,000 點,創下四年來新高。

科技巨頭再度成為這輪行情的主角。以阿里、騰訊、美團、小米為代表的網路板塊領漲全場,帶動恆生科技指數一路上攻。

都說「大象難轉身」,但今年的行情確實有點例外。

例如這一輪阿里巴巴的上漲,很多人一開始就沒那麼看好。畢竟,過去幾年它跌得太狠,幾乎成了中概互聯低潮的代名詞。

但年初以來,阿里雲業務連續兩個季度實現兩位數增長,第二季度同比增長 26%,創下近三年新高,AI 業務更是連續八個季度保持三位數增速。體現在股價上,阿里巴巴的股價年內漲幅翻倍,成為大型公司中最耀眼的存在。

而另一邊的騰訊也不甘示弱,2025 年第二季度,騰訊本土市場遊戲營收年增 24%,廣告業務也因為 AI 演算法優化帶來 20% 的提升。而從 2024 年開始,騰訊擴大了回購規模高達 1,120 億港元,是近十年來最大的一次。而騰訊的股價也在這一年上漲超過 50%,港股市值重回 6 兆港元,3 年來漲幅接近 3 倍。

而除此之外,港股市場最值得一提的就是今年打新市場的賺錢效應。

「今年打新賺一手,頂別人炒半年。」這是 Arez 在和律動 BlockBeats 聊天時說的第一句話。

數據確實說明了一切。

2025 年前三季度,港股共有 68 檔新股上市,其中 48 隻首日上漲,4 隻收平,僅 16 隻破發,首日破發率僅 24%,創下 2017 年以來新低。

尤其在下半年,7 月至 9 月上市的 24 家新股中,僅 3 家破發,賺錢效應肉眼可見。與此對應的,是首日回報率的大幅提升——平均 28%,幾乎是去年的三倍。

「港股打新的賺錢效應也是在 2024 年下半年就有所體現了,例如毛戈平上市首日上漲70%,開啟了打新小陽春行情,而在今年更是一輪大行情,」

Arez 在半年前也曾和律動 BlcokBeats 交流過,因為幣圈項目擼毛賽道不股景氣,於是他們工作室專門設立了一個港股新小組,負責股本

「然後我們先後中了布魯可、蜜雪、滬上阿姨、寧王、映恩生物等等這些肉簽。可以說今年打新是非常容易賺到超過 10 萬的,畢竟像映恩生物這種大肉簽一手就能賺一萬,而且不少銀行券商可以給到 10 倍。

「而且今年 A+H 模式的 IPO 形式特別多,所以操作起來是很穩的。」今年多個 A 股頭部公司赴港上市,例如寧德時代、恆瑞醫藥等。由於 A 股已有成熟定價,港股發行時普遍存在折價區間,這種「估價安全墊」讓打新風險大幅下降。

「例如寧德時代打新的獲利,就像白撿的,」Arez 笑著對律動 BlockBeats 說:「大家都知道港股折價,但沒想到折得這麼香。」

隨著賺錢效應的顯現,港股打新甚至有些「全民化」的趨勢。和去年相比,今年的港股打新明顯更熱鬧了,超額認購從百倍時代進入了千倍時代。 「最誇張的像大行科工,直接超募了近 8000 倍。」

據統計,2025 年前三季港股共有 68 只新股上市,其中 98% 獲得超額認購,86% 的新超額翻了一倍數超過 20 倍。認購倍數超過千倍的共有 15 只,佔比近四分之一。

其中,大行科工以 7558 倍的公開發售有效認購倍數一騎絕塵,成為當季「認購王」;布魯可、銀諾醫藥緊隨其後,分別錄得 5999 倍和 5341 倍的認購熱度。在這種背景下,港股打新儼然成了新一代「無風險理財」。

黃金:所有人都在尋找確定性

資本的另一端,是黃金的狂飆。

從年初的每盎司 2590 美元起步,黃金在 1 月 3 日觸及年內低點後一路震盪上行,並數次創下歷史新高,目前穩定在 4100 美元附近,年內漲幅超過 58%。

標普全球金礦指數累計飆漲 129%,成為標普旗下所有產業指數中表現最強的板塊。甚至連帶著白銀的價格都飆升至數十年來最高位,今年以來累計上漲超 70%。

推動這輪貴金屬牛市的,不只是避險情緒。美國政府停擺風險、各國央行的持續買入、主權債務膨脹的擔憂——所有宏觀敘事都指向同一個方向:錢在尋找更安全的容器。

「對金礦股來說,這是非常棒的一年。他們手握的現金多到不知如何處理。」卓辰在訪談中感嘆。

A 股黃金市值第一的紫金礦業,就是這場盛宴的代表。

截至三季度,公司營收達 2,542 億元,淨利 378.64 億元。若將 A 股和港股市值合併計算(即 A+H 總市值),紫金礦業的總市值已超過 1 兆元。

來源:紫金礦業三季報

於是 8 月底,紫金礦業又18%股權,拿下全球第二大鉬礦-沙坪溝鉬礦,年產能 1,000 萬噸。

這筆交易讓中國直接掌握了全球三分之一的鉬資源。

幾乎在同一時間,紫金旗下的「紫金黃金國際」於 9 月 30 日登陸港交所,首日即翻倍,成為年內第二大 IPO。

不只是 A 股黃金板塊,今年漲最多的美股板塊同樣非金礦莫屬。

數據顯示,今年以來,Newmont 股價上漲了 137%,Barrick 上漲 118%,Agnico Eagle 則上漲 116%。相比之下,美股 AI 領域的明星公司英偉達上漲了 40%,甲骨文上漲 72%,Google母公司 Alphabet 上漲 30%,微軟則上漲 25%。

儘管美股的黃金類股漲勢突出,但這還不足以涵蓋今年美股的所有漲幅。

Meme 美股的復興

截至 10 月下旬,美股三大指數年內均實現了超過 20% 的漲幅,標普 500 指數在 10 月 8 日曾創下 675335.72 點收。英偉達市值突破 4 兆美元,微軟、Meta、蘋果都創造了歷史新高。

除了這些主流美股,常混跡在 Reddit「WallStreetBets」和「StocksToBuyToday」等美股頻道的 Matt,在論壇中見證了新一輪 Meme 股熱潮的複興,他和律動 BlockBeats 分享了幾個美股今年的 meme 股。

「如果要說納斯達克過去三個月裡最大的 meme 股,我認為是 OpenDoor,這很像當年的 GameStop。7 月上漲 245%,8 月上漲 141%,9 月上漲 79%,股價從 0.5 美元最高到 10.870 美元,9 月上漲 200%,股價從 0.5 美元最高漲到 10.870%,這幅音調。

有趣的是,這家做即時房地產交易的公司自成立以來就連年虧損,股價從 2021 年的高點 35.8 美元/股一路跌至 2025 年 6 月的 0.5 美元/股,並一度收到納斯達克的退市警告。

「轉捩點發生在,一位知名投資人在社群媒體上表示 OpenDoor 具有百倍股的潛力,吸引了 Reddit 上一群名為 Open Army 的散戶投資者,直接推動了股價火箭飆升。他們把 OpenDoor 捧為新的 Meme 股,甚至成功「逼迫」董事會進行了改組。 」

另一個 Matt 最近參與過的 Meme 股是 Beyond Meat,曾經的「人造肉龍頭」,數天內股價飆升 1100%。 「同樣連年虧損,機構空頭持股非常高,甚至高達 80%。但機構越不看好,散戶就越喜歡,這就是散戶的力量。」

有趣的是,今年表現最亮眼的美股板塊之一,依舊與加密有關——但不是加密貨幣本身。

與「比特幣概念股」耀眼的表現相比,比特幣的漲幅就顯得遜色了不少,儘管比特幣在年內創下歷史新高,但全年漲幅只有約 15%。

幣圈的失速

凡是有價格的東西都不可能一直漲。

而幣圈在經歷多輪敘事後,已經變成了一個「沒有主線的市場」。

當傳統資本市場在 AI、能源和製造業找到新的成長邏輯時,幣圈仍困在自我循環的脈絡中。

交易量下降最能說明問題。 2025 年 Q3 全球加密貨幣中心化交易平台現貨交易量較去年同期下滑 32%。散戶的情緒被磨平,做市商不再積極,市場深度下降。

鏈上資金沉寂,代幣價格橫盤,專案方失語。社群媒體上,連對出事的交易平台的罵聲都少了。

充滿暴富神話的幣圈人,構成了「自我剝削的主體」。 7×24 小時盯盤,因為「機會不等人」;瘋狂擼空投、沖土狗、追熱點,因為「不努力就會被淘汰」;虧錢了怪自己「不夠聰明」,賺錢了覺得「還不夠多」。

2025 年過去了三個季度,努力失去了回饋,倦怠就成了必然。

「該走的走了,留下的也不想賭了。」Arez 對幣圈的悲觀似乎代表了不少人。 「2024 年我還會鏈上盯盤,到了今年,我連打開交易平台的慾望都沒有了。」

今年的幣圈確實輸了。但它輸的,是一場週期內的必然戰。

當宏觀環境給了傳統資產明確的上漲邏輯,當監管收緊讓投機成本上升,當敘事耗盡讓新資金不再進場——幣圈的低迷,幾乎是注定的。

但這並不意味著加密貨幣的故事結束了。

「你相信中國的國運就定投滬深 300,相信中國科技突破就定投科創 50,相信美國國運就定投標普 500,相信人類科技革命就定投納指。相信人類遲早完蛋,就定投黃金。」這是最近推特上很流行的一段流行。

每一種資產背後都對應著一種信念。而幣圈的信念,或許需要一些新的時間和人來重新書寫。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

長期持有者錢包流出 6.2 萬枚比特幣!Glassnode:恐不利幣價表現

a16z 2025 加密現況報告速覽:4 兆市值新高,機構入場成主流

比特幣衝破 11.5 萬美元、引爆空頭清算!分析:「聖誕行情」上看 15 萬美元

日本首款「合法穩定幣」JPYC 登場!拚 3 年內流通市值達 10 兆日圓