作者: Maryland HODL (BitBonds = Structural Innovation)

编译:深潮TechFlow

货币权力的暗战:旧秩序与新架构的正面交锋

一场货币权力的斗争正在我们眼前上演——但几乎没有人真正理解其中的利害关系。以下是我对这一现象的高度猜测性解读。

——@FoundInBlocks

在过去几个月里,一种模式逐渐在政治、市场和媒体中显现。分散的新闻头条突然开始相互关联,市场中的异常现象看起来不再是偶然,机构行为也变得异常激进。表面之下,似乎有更深层次的事件在酝酿。

这不是一次普通的货币周期波动。

这不是传统意义上的党派之争。

这也不是所谓的“市场波动”。

我们正在目睹的是两个对立的货币体系之间的直接对抗:

旧秩序……以摩根大通(JPMorgan)、华尔街和美联储(Federal Reserve)为核心。

新秩序……以财政部(Treasury)、稳定币(Stablecoins)以及一个以比特币为基础的数字架构为核心。

这场冲突已经不再是理论上的争论。它是真实存在的,它正在加速,并且几十年来首次显露于公众视野之中。

以下内容试图勾勒出真正的战场……一个大多数分析师无法看见的战场,因为他们依然用1970年至2010年的框架去解读一个正在突破自身束缚的世界。

摩根大通走出阴影

大多数人认为摩根大通(JPMorgan)只是一家银行。这是一个误解。

摩根大通是全球金融体系的操作臂……它是最接近美联储核心机制的实体,影响着全球范围内的美元结算,同时也是传统货币架构的主要执行者。

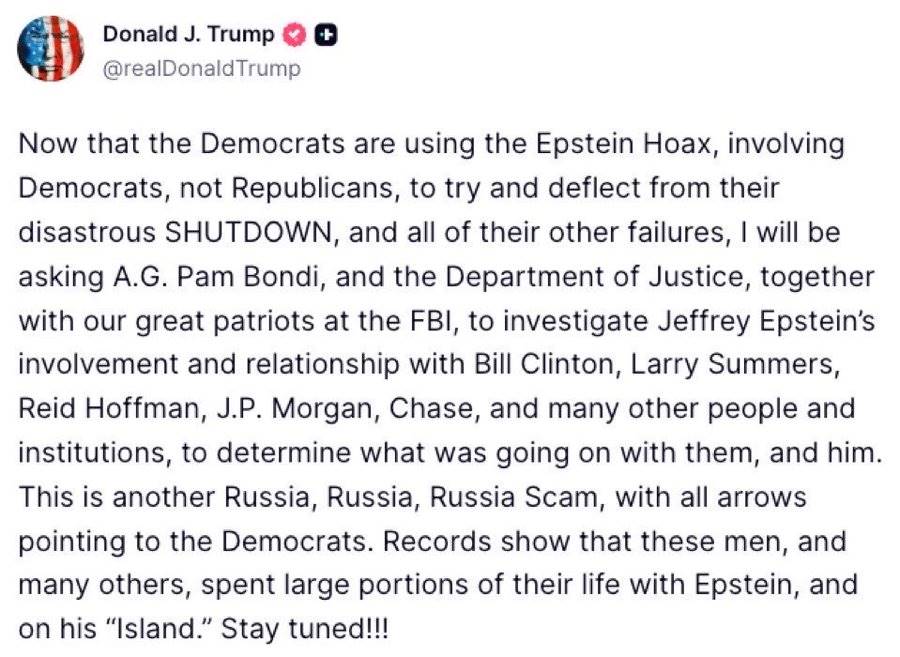

因此,当特朗普发布关于爱泼斯坦(Epstein)网络的帖子,并明确提到摩根大通(而非单独指向某些个人)时,这并不是一种修辞上的夸张。他将这个体系中最核心的机构直接拉入了叙事框架之中。

与此同时:

-

摩根大通是对 Strategy(MSTR)进行激进做空压力的主要推动者,而这一切正发生在比特币的宏观叙事威胁到传统货币利益的关键时刻。

-

客户试图将他们的 Strategy 股票从摩根大通转出时,报告显示存在交割延迟,这暗示着托管压力……这种现象通常只会在内部运作机制承受巨大压力时出现。

摩根大通无论在结构上还是政治上,都处于美联储生态系统的战略核心。削弱其地位,就等同于削弱整个旧货币体系本身。

这一切都不正常。

而这一切,都属于同一个故事的一部分。

政府的无声转向:将货币权力归还财政部

当媒体将注意力集中在文化战争等表面话题时,真正的战略议程却围绕货币展开。

政府正在悄然努力,将货币发行的核心权力重新拉回美国财政部(U.S. Treasury)……通过以下方式实现:

-

与财政部整合的稳定币(Treasury-integrated stablecoins)

-

可编程的结算轨道(Programmable settlement rails)

-

以比特币储备作为长期抵押品(Bitcoin reserves as long-duration collateral)

这一转变并非对现有体系的微调,而是直接替换了体系的核心权力中心。

目前,美联储(Fed)和商业银行(以摩根大通为首)几乎垄断了所有美元的创造和分配。如果财政部和稳定币成为发行和结算的中枢,银行体系将失去权威、利润和控制权。

摩根大通对此心知肚明。

他们完全明白稳定币的真正意义。

他们也清楚,如果财政部成为可编程美元的发行者,会发生什么。

因此,他们发起反击……不是通过新闻发布会,而是通过市场手段:

-

衍生品压力

-

流动性瓶颈

-

叙事压制

-

托管延迟

-

以及政治影响力

这不是一场政策争论,而是一场关乎生存的斗争。

比特币:意料之外的战场

比特币并不是攻击的目标……它是战斗的地形。

政府希望在采取任何明确行动推进一个由财政部主导的数字结算系统之前,悄然进行战略性积累。一旦过早宣布计划,将引发市场的剧烈波动(gamma squeeze),推动比特币进入“逃逸速度”(escape velocity),从而使得积累成本变得高昂且不可控。

问题在于旧体系正在使用类似黄金的压制机制来打压比特币的信号:

-

通过涌入大量纸质衍生品(paper derivatives flooding)

-

大规模的合成做空(massive synthetic shorting)

-

认知战(perception warfare)

-

在关键技术价位进行流动性突袭(liquidity raids at key technical levels)

-

在主要一级经纪商(prime brokers)制造托管瓶颈(custodial bottlenecks)

摩根大通多年来已经在黄金市场上精通了这些手段,而现在它们正被应用到比特币身上。

这并不是因为比特币会直接威胁到银行业的利润……而是因为比特币强化了财政部未来的货币架构,同时削弱了美联储的地位。

政府面临着一个艰难的战略抉择:

-

允许摩根大通继续压制比特币,从而维持在低价位积累的能力。

-

做出战略性宣布,推动比特币突破,但在政治共识尚未达成之前失去隐秘布局的机会。

这就是为什么政府在比特币问题上保持公开沉默的原因。

并不是因为他们不了解比特币……而是因为他们了解得太透彻了。

双方在脆弱的基础上交锋

这场斗争的整个背景,建立在一个已有六十多年历史的货币体系之上,而这个体系的特点包括:

-

金融化(financialization)

-

结构性杠杆(structural leverage)

-

人为压低利率(artificially low rates)

-

资产优先的增长模式(asset-first growth)

-

储备集中化(reserve concentration)

-

以及机构间的卡特尔化(institutional cartelization)

历史上的相关性正在各处崩溃,因为这个系统已经不再连贯。那些将这一切看作普通经济周期的传统金融(TradFi)评论员未能意识到,整个周期本身正在瓦解。

这个体系正在破裂。

底层结构已经不稳定。

利益动机正在分化。

而两个阵营(摩根大通代表的传统秩序与财政部推动的新兴秩序)都在同一个脆弱的基础设施上交锋。任何一次误判,都可能引发连锁的不稳定。

这也解释了为何当前的行动显得如此奇怪、不协调且急迫。

Strategy:受直接攻击的转换桥梁

现在我们引入一个大多数评论员忽略的关键层面。

Strategy(MSTR)不仅仅是另一家持有比特币的企业。它已经成为一个转换机制——连接传统机构资本与新兴比特币-财政部货币架构的桥梁。

MSTR 的结构、其杠杆化的比特币战略,以及其优先股产品,实际上将法币、信贷和财政资产转化为长期的比特币敞口。在此过程中,MSTR 已经成为那些无法(或不愿)直接持有现货比特币的机构和散户的实际入口,同时也为他们提供从收益率曲线控制(YCC)下压抑的收益中解脱的机会。

这意味着:

如果政府设想一个财政部支持的数字美元与比特币储备共存的未来,那么 MSTR 就是实现这一过渡的关键企业通道。

摩根大通对此非常清楚。

因此,当摩根大通:

-

促成大规模做空,

-

制造交付延迟,

-

施压 MSTR 的流动性,

-

并助长负面的市场叙事时, 它攻击的并不仅仅是 Michael Saylor(Strategy 的创始人)。 它攻击的是那个使政府长期积累战略可行的转换桥梁。

甚至存在一种可能的情景(虽然仍然非常具有投机性,但逻辑上越来越合理),即美国政府最终可能介入并对 MSTR 进行战略性投资。正如最近 ( @joshmandell6 ) 所提出的,这种介入可能采取以下形式:

-

通过注入美国国债以换取 MSTR 的所有权,

-

从而明确支持 MSTR 的优先股工具,并提升其信用评级。

这样的举措将带来政治和金融上的风险,但同时也会向世界传递一个无法忽视的信号: 美国正在捍卫其新兴货币架构中的一个关键节点。

而仅仅是这种可能性,就足以解释摩根大通对 MSTR 发动攻击的激烈程度。

关键窗口:美联储理事会的掌控权

时间线在此变得紧迫。

正如 @caitlinlong 最近所指出的:特朗普需要在鲍威尔(Jerome Powell)卸任之前,实际掌控美联储的治理权。然而,目前的局势对他不利……他在理事会中大约落后三到四票。

多个关键节点正在同时交汇:

-

Lisa Cook 的最高法院挑战,可能拖延数月,导致关键改革被推迟。

-

2025 年 2 月的美联储理事投票,可能会让敌对的治理结构在未来几年内固化。

-

即将到来的中期选举,如果共和党表现不佳,将会削弱政府重新调整货币权力的能力。

这就是为什么当前的经济动能至关重要,而不是等六个月后再行动。

这就是财政部发行策略发生变化的原因。

这就是稳定币监管突然变得至关重要的原因。

这就是比特币价格压制为何具有意义的原因。

这也是为什么围绕 MSTR 的斗争不是小事,而是结构性问题的原因。

如果政府失去了国会的支持,特朗普将成为一个“跛脚鸭”总统……无法重塑货币体系,反而被他试图绕过的机构所困住。而到了 2028 年,这一窗口将彻底关闭。

时间的紧迫性是真实的,压力也是巨大的。

更广阔的战略格局

当你退一步观察全局时,这一模式变得清晰无比:

-

摩根大通正在打一场防御战,试图维护以美联储-银行体系为核心的全球节点地位。

-

政府则在执行一场隐秘的转型,通过稳定币和比特币储备,重新将货币主导权归于财政部。

-

比特币成为代理战场,其价格被压制是为了保护旧体系,而隐秘的积累则在为新体系赋能。

-

Strategy(MSTR)是转换的桥梁,是威胁摩根大通对资本流动掌控的机构入口。

-

美联储的治理是关键的瓶颈,而政治时机是最大的限制因素。

所有这一切都发生在一个不稳定的基础之上,任何错误的举措都可能引发不可预测的系统性后果。

这不仅仅是一个金融故事,也不仅仅是一个政治故事。

这是一个关乎文明规模的货币转型。而六十年来第一次,这场冲突不再隐藏于幕后。

特朗普的赌局

政府的战略逐渐清晰:

-

让摩根大通在价格压制上过度出手。

-

悄悄积累比特币。

-

保护并可能进一步强化 Strategy(MSTR)这一转换桥梁。

-

快速推动美联储治理结构的重塑。

-

将财政部定位为数字美元的发行者。

-

等待合适的地缘政治时机(可能是“海湖庄园协议”)来公布这一全新架构。

这并非温和的改革,而是对 1913 年货币秩序的彻底颠覆……货币权力将从金融机构回归到政治机构。

如果这一赌局成功,美国将进入一个全新的货币时代,其基础是透明性、数字化轨道和混合比特币抵押框架。

如果失败,旧体系将进一步加强其掌控力,而变革的窗口可能在未来一代人的时间内都不会再次打开。

无论结果如何,这场战争已经打响。

比特币不再仅仅是一种资产……它已经成为两个竞争未来之间的断层线。

然而,双方都未能认识到的是,他们最终都会输给绝对稀缺性和数学真理。

在这两个巨兽争夺控制权的过程中,请做好应对意外的准备,注意安全。