Stablecoiny wkraczają w erę 300 miliardów dolarów: trzy główne trendy ujawniają kolejny cykl wzrostu

Autor: Biteye, główny współtwórca Louis

Redakcja: Biteye, główny współtwórca Denise

Społeczność: @BiteyeCN

Oryginalny tytuł: 300 miliardów dolarów nowego błękitnego oceanu: Trzy główne linie ekosystemu stablecoinów

01. Wstęp: Historyczny punkt zwrotny ekosystemu stablecoinów

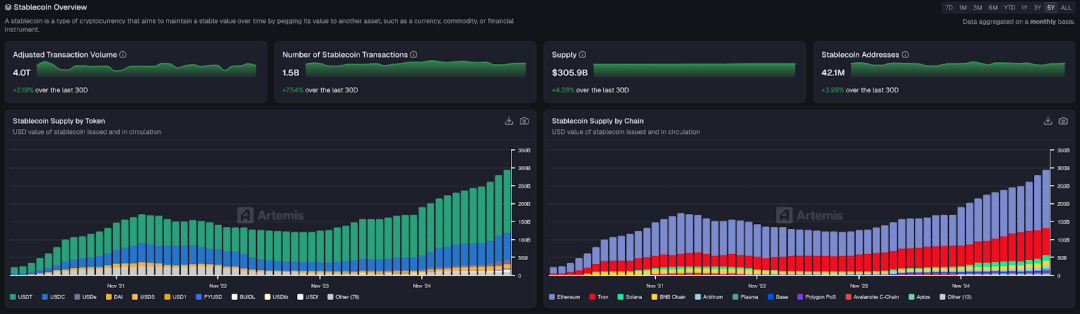

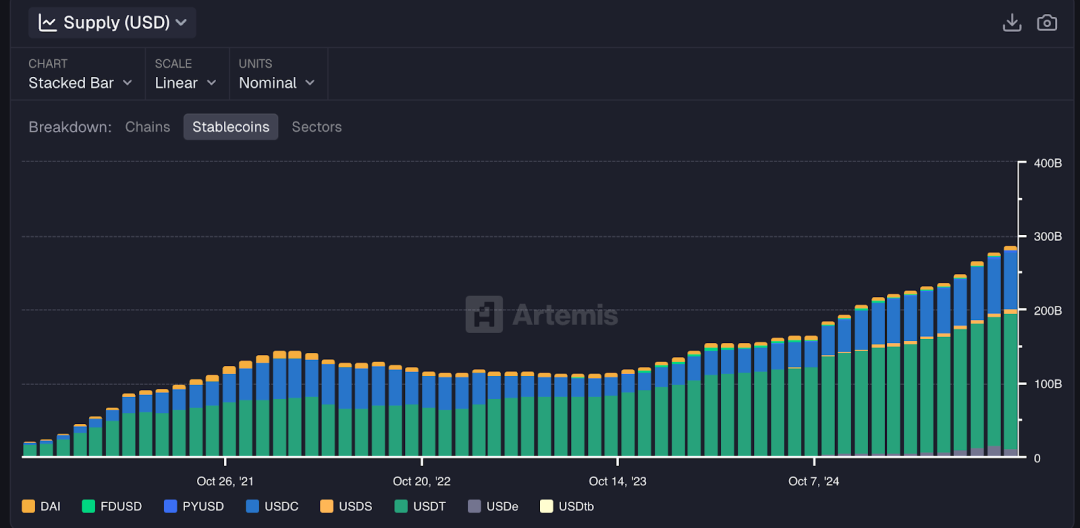

W latach 2024-2025 globalny rynek stablecoinów doświadcza bezprecedensowego, wybuchowego wzrostu. Do października całkowita kapitalizacja stablecoinów przekroczyła 300 miliardów dolarów, co oznacza wzrost o 82,9% w porównaniu do 166,3 miliardów dolarów na koniec 2024 roku. Ten wzrost nie tylko ustanowił nowy rekord, ale także oznacza fundamentalną transformację stablecoinów z marginalnego narzędzia spekulacyjnego w podstawową infrastrukturę finansową głównego nurtu.

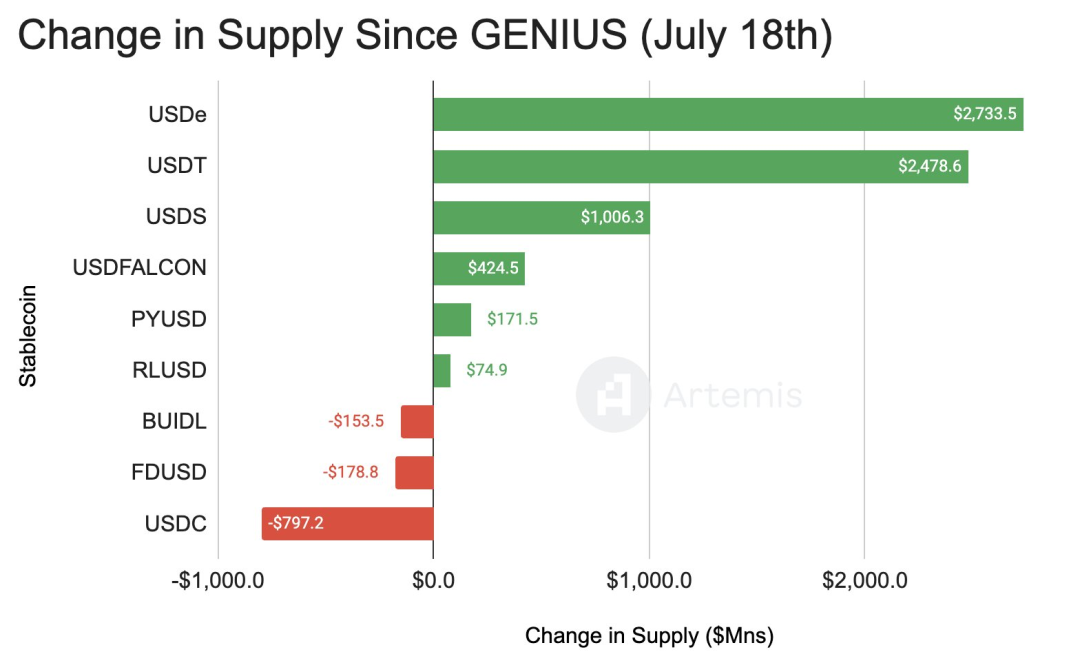

Historyczny przełom w środowisku regulacyjnym zapewnił silny impuls dla tego wzrostu: w lipcu 2025 roku amerykańska ustawa GENIUS została oficjalnie podpisana, ustanawiając pierwsze federalne ramy płatności stablecoinami. Jednocześnie unijne przepisy MiCA weszły w pełni w życie w grudniu 2024 roku, kładąc solidne podstawy pod uregulowany rozwój branży stablecoinów.

Chociaż USDT i USDC nadal dominują, ich udział w rynku spadł z 91,6% do 83,6%. Rynek stablecoinów przechodzi ciche zmiany, a nowe projekty stablecoinów szybko zyskują na znaczeniu, takie jak:

-

Kapitalizacja rynkowa USDe od Ethena osiągnęła 11 miliardów dolarów

-

Kapitalizacja rynkowa PYUSD od PayPal przekroczyła 2,76 miliarda dolarów

-

Rynek stablecoinów wspieranych przez RWA osiągnął 35 miliardów dolarów, roczny wzrost o 46%

02. Dedykowane publiczne łańcuchy stablecoinów: Rewolucja infrastrukturalna

Tradycyjne blockchainy ujawniają istotne problemy podczas obsługi transakcji stablecoinami: wysokie opłaty za gas na Ethereum często sięgają kilkudziesięciu dolarów, a czas potwierdzenia transakcji waha się od kilku sekund do kilku minut; Tron, choć tańszy, boryka się z ryzykiem centralizacji i ograniczeniami technologicznymi.

Nowa generacja dedykowanych publicznych łańcuchów stablecoinów osiągnęła jakościowy przełom dzięki innowacjom technologicznym. Łańcuchy te powszechnie obsługują ponad 1000 TPS, zerowe lub bardzo niskie opłaty oraz potwierdzenia transakcji poniżej sekundy. Co ważniejsze, stablecoiny są w nich natywnymi tokenami gas, całkowicie eliminując wpływ zmienności cen kryptowalut na doświadczenie użytkownika.

Plasma: Flagowy projekt ekosystemu Tether

Plasma, jako lider tego sektora, zgromadziła 75,8 miliona dolarów finansowania, w tym 20,5 miliona dolarów w rundzie A w lutym 2025 roku, prowadzonej przez Bitfinex i Framework Ventures, z udziałem takich inwestorów jak Peter Thiel i Bybit. Po uruchomieniu testnetu głównej sieci 25 września 2025 roku, TVL szybko osiągnął 5,3 miliarda dolarów.

Technologicznie Plasma wykorzystuje niestandardowy mechanizm konsensusu PlasmaBFT, zapewniając potwierdzenie poniżej sekundy i wydajność ponad 2000 TPS. Kluczową innowacją jest system Paymaster, umożliwiający prawdziwie bezpłatne transfery USDT, a także obsługę niestandardowych tokenów gas i poufnych płatności. Projekt zintegrował już Chainlink Oracle i poprzez niepowierniczy most bitcoinowy pBTC zbudował kompletny ekosystem DeFi.

Stable: Instytucjonalna optymalizacja USDT

Stable pozycjonuje się jako "tor płatności świata rzeczywistego", koncentrując się na instytucjonalnych zastosowaniach USDT. Projekt w lipcu 2025 roku pozyskał 28 milionów dolarów w rundzie seed, inwestorami byli Franklin Templeton, Hack VC, PayPal Ventures i Bitfinex. Projekt wykorzystuje konsensus StableBFT, obsługuje 10 000 TPS i potwierdzenia w ciągu sekundy, zachowując kompatybilność z EVM.

Techniczną cechą Stable jest użycie USDT jako natywnego tokena gas oraz realizacja bezpłatnych transferów P2P dzięki abstrakcji kont. Funkcje dla przedsiębiorstw obejmują agregację transferów masowych, zgodne transfery prywatne oraz wsparcie dla cross-chain USDT0. Projekt zintegrował już stablecoina PYUSD od PayPal, koncentrując się na kanałach fiat on/off-ramp i emisji kart debetowych.

Arc: Dedykowany ekosystem Circle

Arc, opracowany przez Circle, jest pozycjonowany jako "dom finansów stablecoinowych", głęboko zintegrowany z ekosystemem Circle. Projekt wykorzystuje USDC jako natywny token gas, zapewniając przewidywalną strukturę opłat w dolarach. Technologicznie wykorzystuje silnik konsensusu Malachite BFT, obsługuje 3000 TPS i potwierdzenia poniżej sekundy.

Unikalną cechą Arc jest wbudowany silnik FX, obsługujący wymianę stablecoinów na podstawie zapytań oraz opcjonalną funkcję prywatności dla zgodnych transakcji ekranowanych. Projekt bada również odwracalne transakcje USDC w celu przeciwdziałania oszustwom i współpracuje z niemiecką giełdą papierów wartościowych nad wdrożeniem na rynku UE.

Patrząc na skalę finansowania i postęp technologiczny, Plasma dzięki wsparciu ekosystemu Tether i najwcześniejszemu uruchomieniu mainnetu ma przewagę. Stable buduje zróżnicowaną konkurencyjność poprzez pozycjonowanie instytucjonalne i współpracę z PayPal, podczas gdy Arc opiera się na przewadze regulacyjnej Circle i pozycji ekosystemu USDC. Wszystkie trzy projekty wykorzystują mechanizmy konsensusu BFT, które w porównaniu z tradycyjnym PoS i jego probabilistycznym potwierdzeniem końcowym są bardziej odpowiednie dla scenariuszy płatności.

03. Stablecoiny z odsetkami: Innowacyjne modele zysków

Stablecoiny z odsetkami bezpośrednio wbudowują zysk w stablecoina, oferując użytkownikom doświadczenie zysków przewyższające tradycyjne oszczędności bankowe.

Ethena USDe

Kapitalizacja rynkowa USDe wzrosła z 86 milionów dolarów w styczniu 2024 roku do 11,04 miliarda dolarów w październiku 2025 roku, co oznacza oszałamiający wzrost o 13 750% i awans na trzeciego co do wielkości stablecoina na świecie.

Innowacja technologiczna USDe polega na zastosowaniu strategii delta neutralnej w celu utrzymania stabilności, poprzez staking aktywów takich jak ETH i WBTC oraz otwieranie pozycji hedgingowych na giełdach, tworząc ekspozycję bez ryzyka kierunkowego. sUSDe oferuje posiadaczom roczną stopę zwrotu w wysokości 2,56%-3,72%, a źródła zysków obejmują nagrody za staking Ethereum, opłaty finansowania kontraktów perpetual oraz stały dochód stablecoinów.

Ekosystem Sky

Ekosystem Sky (dawniej MakerDAO) zredefiniował zdecentralizowany rynek pożyczek stablecoinów poprzez rebranding i innowacje produktowe. USDS jako stablecoin nagrodowy osiągnął kapitalizację rynkową 8 miliardów dolarów, oferując użytkownikom 4,75% rocznej stopy zwrotu dzięki mechanizmowi Sky Savings Rate.

Zyski pochodzą z nadwyżki protokołu, w tym opłat za pożyczki i przychodów z likwidacji, które są dystrybuowane użytkownikom oszczędzającym przez mechanizm SSR. Projekt uruchomił również plan restrukturyzacji Endgame dla SubDAO, oferując różne usługi przez wyspecjalizowane sub-protokóły takie jak Spark, Grove, Keel.

04. Infrastruktura płatności stablecoinami: Przekształcenie globalnych finansów

W 2025 roku wolumen przetwarzania płatności transgranicznych stablecoinami osiągnął 46 bilionów dolarów, co stanowi ponad 50% wolumenu Visa. Tradycyjne opłaty za płatności transgraniczne wynoszą zwykle 2-7%, obejmując opłaty za przelew, różnice kursowe i opłaty pośredników, podczas gdy stablecoiny mogą obniżyć koszty do 0,5-2%, oszczędzając 50-80% w scenariuszach wysokiej częstotliwości. Co ważniejsze, czas rozliczenia stablecoinów skraca się z tradycyjnych 3-5 dni roboczych do poniżej 3 minut, znacznie redukując zapotrzebowanie na prefinansowanie i przerwy w przepływach pieniężnych.

Dynamiczny wzrost BVNK

BVNK, jako dostawca infrastruktury stablecoinów, w 2025 roku odnotował silny wzrost działalności, przetwarzając rocznie ponad 20 miliardów dolarów transakcji, głównie obsługując klientów korporacyjnych takich jak Worldpay, Flywire i dLocal. Citi Ventures dokonało strategicznej inwestycji w BVNK w październiku 2025 roku, wspierając globalną ekspansję torów płatności stablecoinami. Jednocześnie Coinbase i Mastercard negocjują przejęcie BVNK, wyceniając firmę na 1,5-2,5 miliarda dolarów, co byłoby największym przejęciem stablecoina w historii i podkreśla kluczową pozycję BVNK w płatnościach korporacyjnych stablecoinami.

Innowacyjne działania Stripe

Stripe wprowadził funkcję subskrypcji płatności stablecoinami, obsługując automatyczne obciążenia USDC na łańcuchach Base i Polygon, odpowiadając na potrzeby firm AI i SaaS. Koszt rozliczenia tej funkcji został zmniejszony o połowę, a firmy AI zgłaszają, że 20% wolumenu płatności przeniosło się na stablecoiny. Stripe uruchomił także platformę Open Issuance, pomagając firmom emitować własne stablecoiny i integrując narzędzia płatności agentów AI.

05. Zintegrowane aplikacje stablecoinów z AI: Przyszłość finansów

Wraz z rozwojem gospodarki agentów AI, tradycyjne modele kluczy API i subskrypcji nie są już wystarczające dla autonomicznych transakcji między maszynami, co prowadzi do powstania protokołów i infrastruktury płatniczej zoptymalizowanej specjalnie dla agentów AI.

KITE AI: Layer-1 dla internetu agentów

KITE AI, jako lider w tej dziedzinie, dąży do zbudowania pierwszego Layer-1 blockchaina zoptymalizowanego dla gospodarki agentów AI. KITE zakończył rundę A finansowania na 18 milionów dolarów, prowadzoną przez PayPal Ventures i General Catalyst.

Kluczową innowacją projektu są trzy filary technologiczne: system tożsamości agentów kryptograficznych (AIR – Agent Identity Resolution), programowalne zarządzanie uprawnieniami oraz inteligentny dowód atrybucji on-chain (PoAI). AIR, jako sklep z aplikacjami agentów, rozwiązuje problem zaufania między agentami AI, umożliwiając deweloperom wdrażanie niestandardowych agentów przez interfejs low-code i integrację z ekosystemem.

Ostatnio KITE ogłosił strategiczne partnerstwo z Brevis, wykorzystując technologię zero-knowledge proof do zwiększenia przejrzystości i autonomii modułów tożsamości agentów i płatności. Pierwsze moduły tej współpracy wdrożono na BNB Chain, a w przyszłości zostaną rozszerzone na KITE L1, aby umożliwić przekazywanie dowodów cross-chain.

Protokół x402: Nowa definicja standardu płatności HTTP

Protokół x402 jest wspierany przez gigantów technologicznych takich jak Coinbase, Google i Cloudflare. Gdy klient (np. agent AI lub aplikacja) uzyskuje dostęp do chronionych zasobów, serwer zwraca kod stanu 402 oraz szczegóły płatności w formacie JSON, w tym kwotę, walutę i adres odbiorcy. Klient następnie tworzy podpisaną transakcję płatniczą i ponownie wysyła żądanie z nagłówkiem X-PAYMENT. Po weryfikacji płatności on-chain przez podmioty trzecie, takie jak Coinbase, serwer przyznaje dostęp do zasobów. Cały proces jest zdecentralizowany, a płatność rozliczana on-chain zapewnia audytowalność.

Techniczną zaletą x402 jest natywna integracja z HTTP i bardzo niskie koszty transakcji. Rozliczenie USDC na Base może zostać zakończone w 2 sekundy, opłata za gas jest niższa niż 0,0001 dolara, a opłata protokołu wynosi zero.

06. Perspektywy inwestycyjne i ocena ryzyka

Podsektory stablecoinów przechodzą od koncepcji do rzeczywistości, od spekulacji do zastosowań. Spośród czterech nowych sektorów, dedykowane publiczne łańcuchy stablecoinów wykazują najjaśniejszą wartość inwestycyjną. Plasma, dzięki wsparciu ekosystemu Tether i TVL na poziomie 5,3 miliarda dolarów, potwierdziła zapotrzebowanie rynkowe i posiada wyraźną przewagę technologiczną. Wraz z eksplozją popytu na płatności korporacyjne, tego typu projekty infrastrukturalne mogą uzyskać wycenę z premią. Rozwiązania płatności korporacyjnych korzystają z poprawy środowiska regulacyjnego, a wycena przejęcia BVNK na poziomie 1,5-2,5 miliarda dolarów odzwierciedla uznanie infrastruktury stablecoinów przez tradycyjnych gigantów finansowych. Aplikacje zintegrowane z AI są na wczesnym etapie, ale tempo innowacji technologicznych i weryfikacji przypadków użycia przekracza oczekiwania, co czyni je odpowiednimi dla inwestorów o wyższym apetycie na ryzyko. Stablecoiny z odsetkami mają najbardziej złożony stosunek ryzyka do zysku, a ryzyko odkotwiczenia modeli syntetycznych w ekstremalnych warunkach rynkowych nie może być ignorowane.

Ryzyko regulacyjne pozostaje największą niewiadomą. Chociaż ustawa GENIUS i przepisy MiCA zapewniają ramy dla rozwoju branży, szczegółowe zasady wdrożenia i standardy egzekwowania nadal się zmieniają, a projekty stablecoinów muszą stale monitorować koszty zgodności i zmiany polityki. Ryzyko konkurencji wzrasta wraz z wejściem tradycyjnych gigantów finansowych, takich jak Stripe, Visa, Mastercard, których strategiczne działania przekształcą układ rynku. Nowe projekty muszą utrzymać przewagę w innowacjach technologicznych i budowie ekosystemu.

Inwestując w nowe sektory stablecoinów, należy znaleźć równowagę między innowacjami technologicznymi, zgodnością regulacyjną a popytem rynkowym. Wraz z uruchamianiem kluczowych projektów w 2025 roku i dalszym doprecyzowaniem ram regulacyjnych, ta runda modernizacji infrastruktury stablecoinów ma szansę przekształcić globalny krajobraz płatności i przynieść znaczne zyski dla wczesnych uczestników.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Dark Defender: Oczekuj nieoczekiwanego dla XRP

Ethereum – Czy zakup ETH przez Bitmine o wartości 140,6 mln USD może zrównoważyć pułapkę płynności?

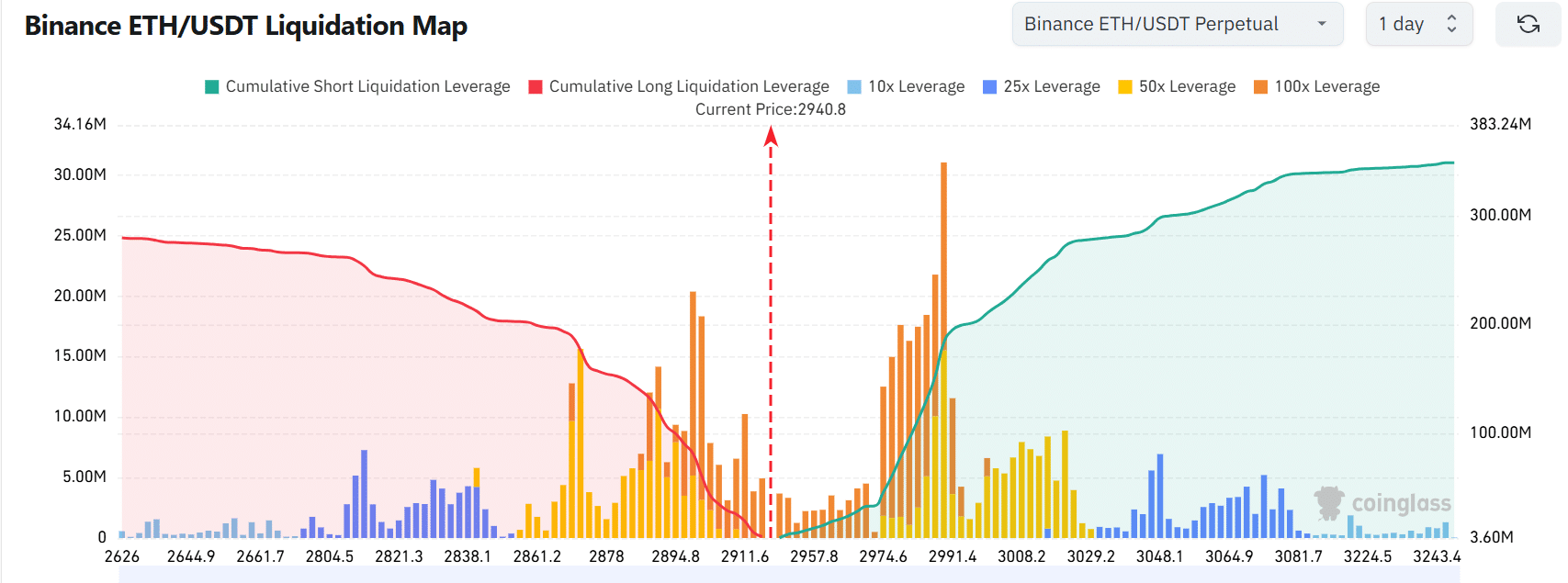

Huśtawka Bitcoin o wartości 3 000 dolarów likwiduje 123 200 traderów podczas zmiennego pump and dump