Bitcoin i Ethereum Spot ETF notują znaczące odpływy

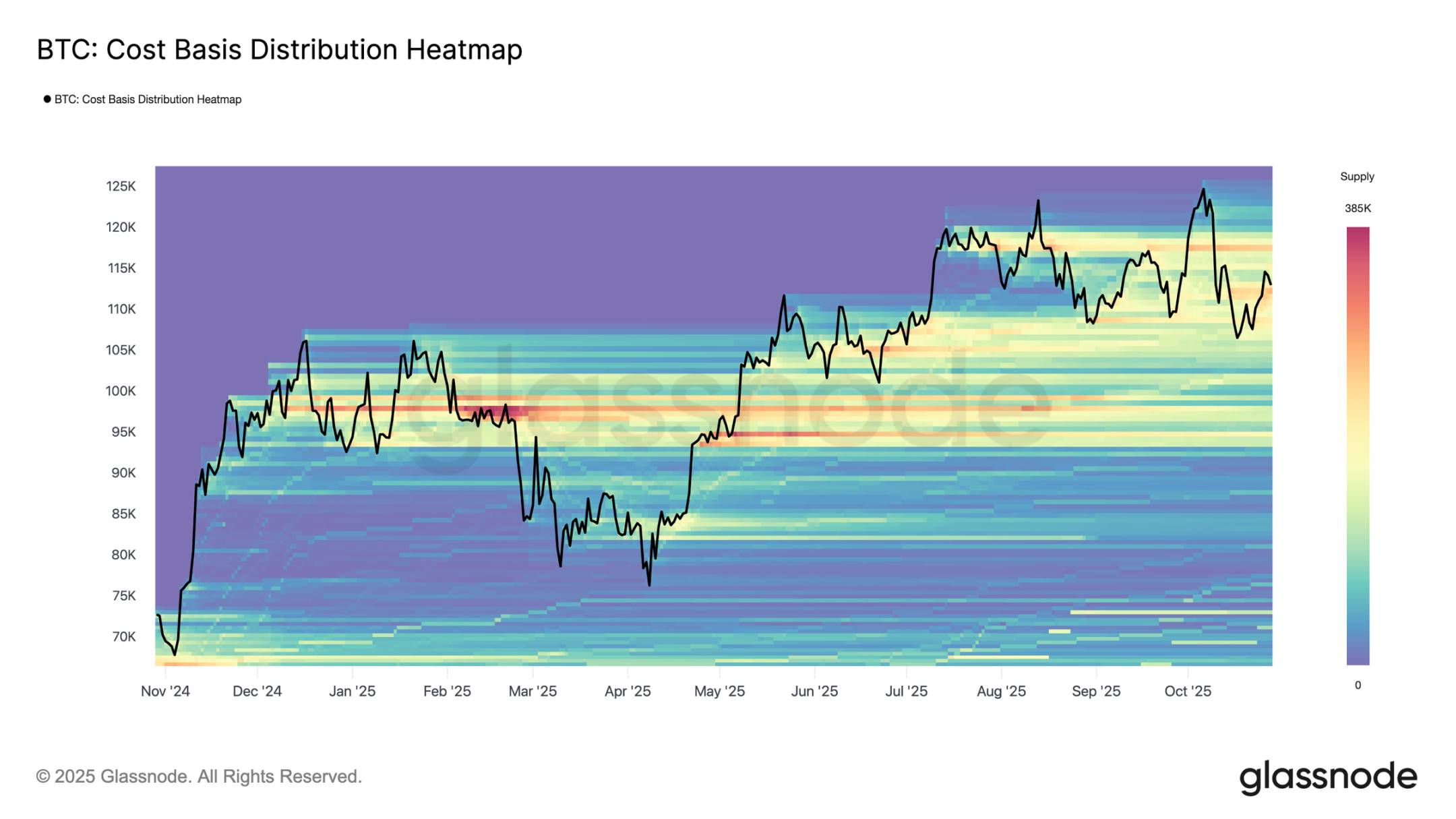

Spotowe ETF na Bitcoin i Ethereum odnotowały łączne odpływy przekraczające 550 milionów dolarów 29 października. Szersze obawy makroekonomiczne oraz zmieniające się nastroje inwestorów wpływają na przepływy kapitału w amerykańskim rynku kryptowalut.

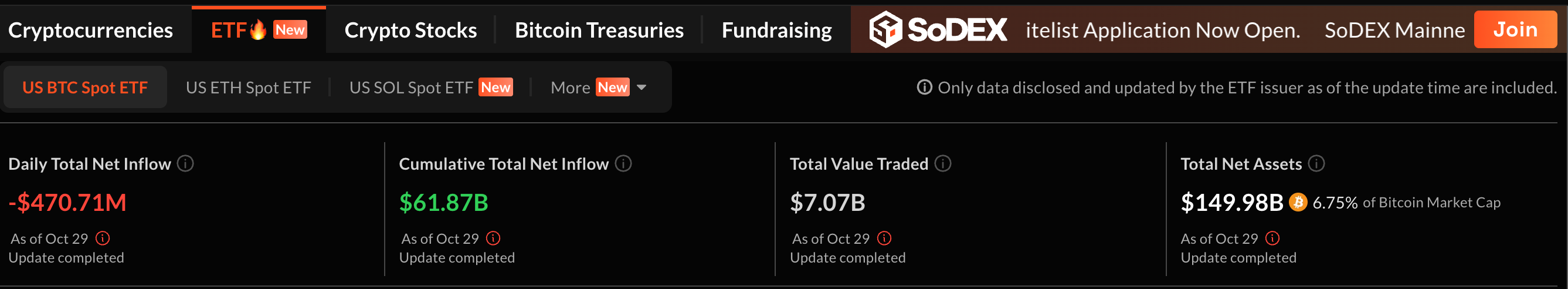

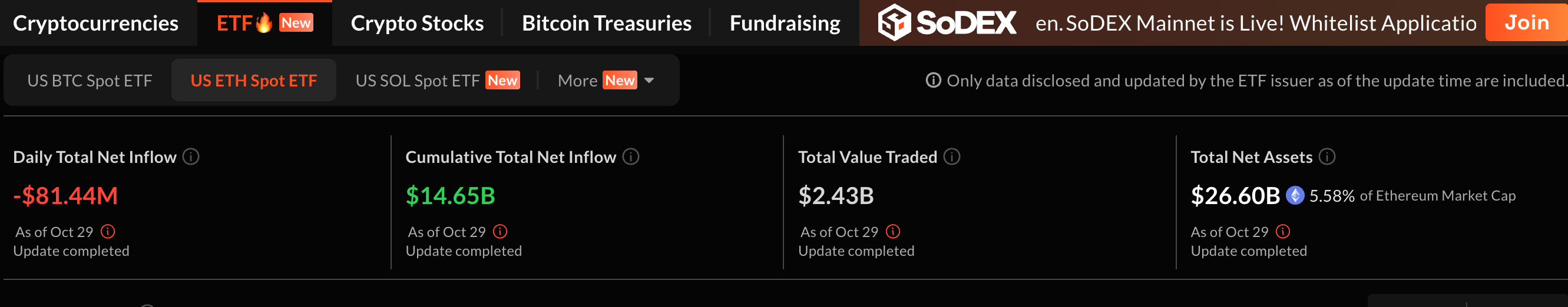

Spotowe fundusze ETF na Bitcoin i Ethereum odnotowały znaczne odpływy netto, przy czym inwestorzy z USA wycofali odpowiednio około 471 milionów dolarów oraz 81,44 milionów dolarów.

Te ruchy odzwierciedlają rosnące obawy dotyczące warunków makroekonomicznych oraz nastrojów inwestorów na amerykańskim rynku kryptowalut.

Dynamika makroekonomiczna napędza wypłaty z ETF

W środę amerykańskie spotowe ETF na Bitcoin odnotowały odpływy netto na poziomie około 471 milionów dolarów. Żaden z dwunastu głównych funduszy śledzących Bitcoin nie zanotował napływów. Podobnie, łączny odpływ netto dla spotowych ETF na Ethereum wyniósł około 81,44 milionów dolarów.

Zgodnie z danymi dostarczonymi przez SoSoValue, odpływy z ETF opartych na Bitcoin umieściły rynek wyraźnie w strefie „strachu”. Indeks Fear & Greed pokazał jedynie 34 punkty na 100, podczas gdy dzień wcześniej wynosił 51.

Source: SoSoValue ETF Dashboard

Source: SoSoValue ETF Dashboard Odpływy te zbiegają się z szerszymi przeciwnościami makrofinansowymi. Inwestorzy obawiają się rosnących stóp procentowych, presji inflacyjnej w gospodarce USA oraz niepewności regulacyjnej dotyczącej aktywów cyfrowych. Inwestorzy instytucjonalni i detaliczni wydają się na nowo kalibrować ekspozycję na ryzyko. Przesuwają się w stronę aktywów o niższej zmienności, w tym rezygnując z ETF na kryptowaluty. Wyższe koszty finansowania oraz bardziej restrykcyjna polityka monetarna pośrednio zwiększają presję na spekulacyjne instrumenty inwestycyjne, takie jak ETF na kryptowaluty.

Skala odpływów sugeruje, że ETF powiązane z kryptowalutami są bardzo wrażliwe na nastroje makroekonomiczne. Mogą szybko odwrócić trend napływów, gdy sygnały gospodarcze stają się mniej korzystne.

Nastroje inwestorów i realokacja portfela

Uczestnicy rynku wskazują, że ostatnie wypłaty kapitału wynikają ze strategicznego równoważenia portfeli oraz ostrożnego pozycjonowania. Inwestorzy mogą realizować zyski po wcześniejszych wzrostach na rynku kryptowalut. Mogą także realokować środki przed publikacją wyników korporacyjnych i danych makroekonomicznych. Niektóre fundusze mogą mierzyć się z żądaniami wykupu wywołanymi ryzykiem płynności lub presją na depozyty zabezpieczające w innych częściach portfela.

Wśród ETF na Ethereum, ETHA (produkt BlackRock) był godnym uwagi wyjątkiem. Był to jedyny fundusz z tej grupy, który odnotował napływy netto w tym dniu, co pokazuje selektywne preferencje inwestorów dotyczące określonych cech funduszy, takich jak niższe opłaty, większa skala czy silniejsza marka.

Source: SoSoValue ETF Dashboard

Source: SoSoValue ETF Dashboard Dodatkowo, wyróżniający się napływ 46,5 miliona dolarów do spotowego ETF na Solana podkreśla zmianę preferencji inwestorów w kierunku alternatywnych aktywów kryptowalutowych poza Bitcoin i Ethereum, nawet pomimo ogólnego trendu odpływów.

Konsekwencje dla ekosystemu ETF na kryptowaluty w USA

Duże odpływy z flagowych ETF na Bitcoin i Ethereum rodzą pytania o odporność amerykańskiego ekosystemu ETF na kryptowaluty. Podczas gdy wcześniejsze miesiące przynosiły stałe napływy, szybkie odwrócenie trendu podkreśla, że zaufanie inwestorów do tej wciąż młodej klasy aktywów pozostaje kruche w warunkach stresu.

Napływy i odpływy z ETF często są barometrem nastrojów rynkowych, preferencji płynnościowych oraz zaangażowania instytucjonalnego. Niektórzy analitycy interpretują spadek Indeksu Fear & Greed oraz skalę odpływów jako reakcję na warunki makroekonomiczne i sygnał, że „szybki kapitał” (krótkoterminowy) wycofuje się w obliczu głębszych problemów strukturalnych na rynku kryptowalut.

Jeśli dynamika odpływów się utrzyma, może to wywierać presję na spadek wycen bazowych aktywów kryptowalutowych i utrudniać przyszłe pozyskiwanie kapitału w tym sektorze. Struktura opłat, płynność, pozycjonowanie rynkowe oraz wiarygodność marki mogą coraz bardziej wpływać na to, które ETF przyciągają lub tracą kapitał.

Dla szerszego rynku kryptowalut te wydarzenia sugerują, że choć aktywa cyfrowe nadal przyciągają uwagę instytucji, ich integracja z głównym nurtem portfeli inwestycyjnych może wciąż zależeć od stabilizacji warunków makroekonomicznych, jasności regulacyjnej oraz dojrzałości produktów.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Zysk Strategy w trzecim kwartale spada do 2,8 miliarda dolarów, gdy rajd bitcoin słabnie, a premia mNAV osiąga najniższy poziom od 18 miesięcy

Strategia firmy Quick Take dotycząca akumulacji bitcoinów spowolniła trzeci kwartał z rzędu, ponieważ słabsze premie rynkowe sprawiły, że nowa emisja była mniej opłacalna. Firma podniosła wypłatę dla swoich akcji uprzywilejowanych STRC do 10,5%, wykorzystując wyższe oprocentowanie, aby utrzymać popyt inwestorów na swoje instrumenty finansujące bitcoin.

Prawdziwy bohater wczorajszego FOMC: nie obniżka stóp, lecz zatrzymanie QT

Rezerwa Federalna ogłosiła obniżkę stóp procentowych o 25 punktów bazowych i zakończenie QT (redukcji bilansu), jednak rynek wpadł w krótkoterminową panikę z powodu jastrzębich wypowiedzi Powella dotyczących niepewności co do obniżek stóp procentowych w grudniu, co spowodowało spadki cen bitcoin i ethereum. Streszczenie wygenerowane przez Mars AI To streszczenie zostało wygenerowane przez model Mars AI, którego dokładność i kompletność są wciąż na etapie iteracyjnej aktualizacji.

Kluczowy poziom wsparcia przełamany, „jastrzębi cień” Fed może ponownie wywołać zmienność na rynku

Bitcoin wykazuje oznaki słabości, a wiara rynku jest wystawiona na próbę.