Tether: Isang "mapanganib" na paglipat ng asset na nagkakahalaga ng sampung bilyong dolyar?

May-akda: Prathik Desai

Orihinal na Pamagat: Gold, Bills, Thrills

Pagsasalin at Pagbubuod: BitpushNews

Kapag naiisip ko ang mga stablecoin, madalas ko lang silang ituring bilang tulay sa pagitan ng US dollar at blockchain, at wala nang iba pa. Maaari silang maging makapangyarihang bahagi ng imprastraktura, tahimik na sumusuporta sa pagpapatakbo ng mga on-chain na produkto sa paraang madalas na hindi napapansin.

Bilang isang modelo ng negosyo, ang kita ng mga stablecoin issuer ay tuwiran at nakaangkla sa interest rate na inilalathala ng US Federal Reserve. Kapag mas mataas ang interest rate, mas malaki ang kinikita ng issuer mula sa US Treasury bonds na sumusuporta sa sirkulasyon ng kanilang stablecoin.

Gayunpaman, sa mga nakaraang taon, ang pinakamalaking stablecoin issuer sa buong mundo ay nagbago ng kanilang reserve strategy upang mas mahusay na makaangkop sa macroeconomic environment.

Sa quantitative analysis na ito, masusing tatalakayin ko kung bakit at paano ang Tether ay gumagamit ng ginto at bitcoin bilang bahagi ng kapalit sa kanilang napakalaking interest-generating engine, upang harapin ang nalalapit na pagbabago sa interest rate cycle.

Simulan na natin.

Makina ng US Treasury Bonds

Isang sulyap lang sa US Treasury reserves ng Tether ay nagpapakita kung paano ito naging isang makinang kumikita kapag mataas ang interest rate.

Sa mga nakaraang taon, ang mga may hawak ng USDT ay kumita ng 0%, habang ang Tether ay kumikita ng 5% mula sa halos 1 trillion US dollars na US Treasury bonds.

Kahit na mas mababa ang average interest rate sa karamihan ng 2025, mga 4.25%, iniulat pa rin ng Tether na ang kanilang netong kita ay higit sa 10 billions US dollars hanggang Setyembre 30, 2025. Sa kabilang banda, ang pangalawang pinakamalaking stablecoin issuer na Circle ay nag-ulat ng net loss na 202 millions US dollars sa parehong panahon.

Sa halos buong nakaraang tatlong taon, ang modelo ng negosyo ng Tether ay perpektong tumugma sa macroeconomic backdrop. Pinanatili ng Federal Reserve ang interest rate sa pagitan ng 4.5% at 5.5%, at ang Tether ay may hawak na higit sa 1 trillion US dollars na US Treasury bonds, kung saan bawat porsyento ng yield ay nagdadala ng halos 1 billion US dollars na taunang kita.

Habang ang karamihan sa mga crypto company ay nahihirapan pa ring makabawi sa kanilang operasyon, ang Tether ay nakapag-ipon ng bilyon-bilyong dolyar na surplus sa pamamagitan lamang ng pag-long sa short-term government debt.

Ngunit, ano ang mangyayari kapag nagbago ang interest rate cycle at inaasahang magbababa ng rate sa mga susunod na taon?

Problema sa Interest Rate Cycle

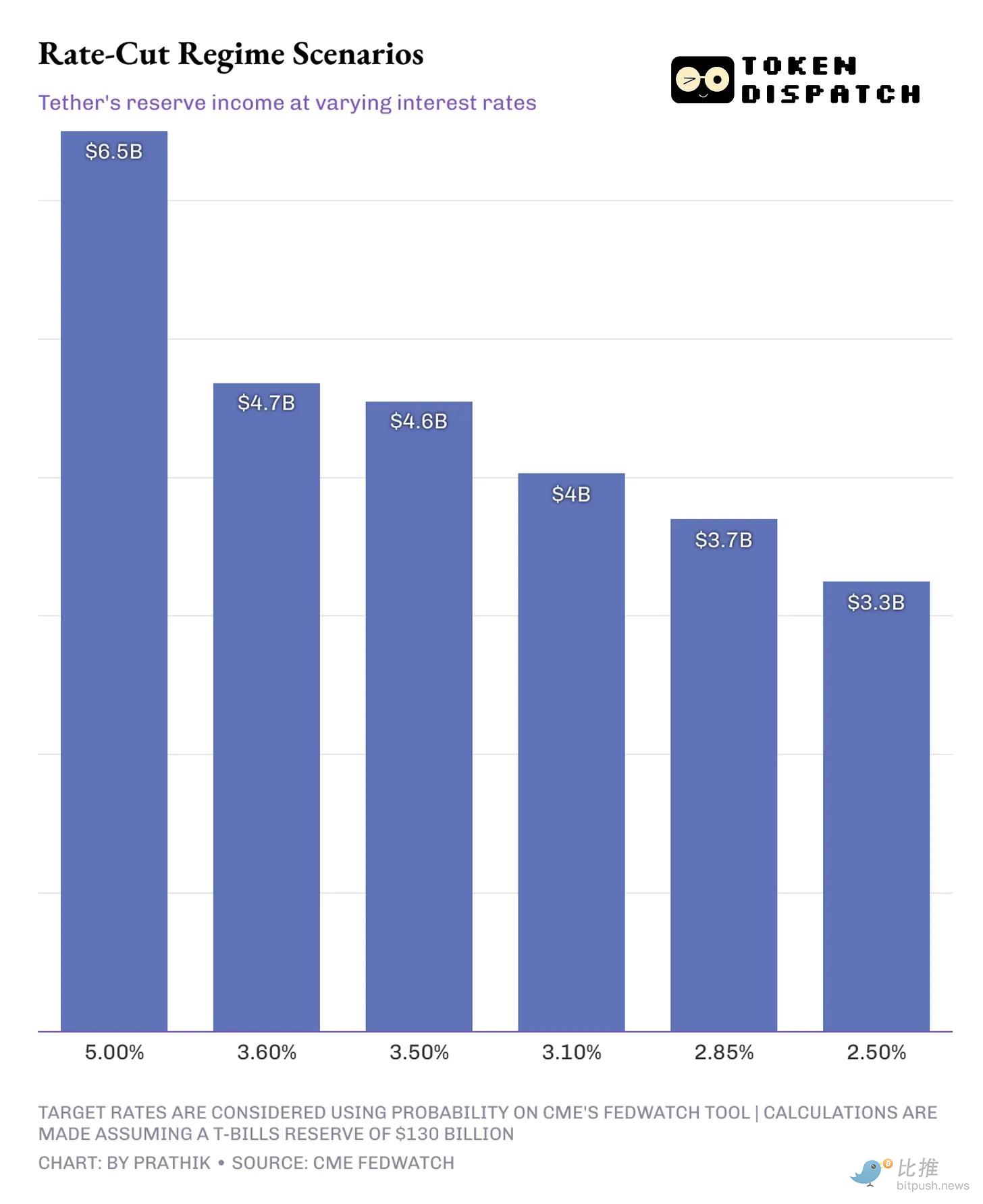

Ipinapakita ng CME FedWatch data na sa Disyembre 2026, may higit sa 75% na posibilidad na ang federal funds rate ay bababa mula sa kasalukuyang 3.75-4% range patungo sa pagitan ng 2.75-3% at 3.25-3.50%. Malayo na ito sa 5% na antas na pinagkakakitaan ng Tether noong 2024.

Ang pagbaba ng interest rate ay maaaring magpaliit sa interest income ng Tether mula sa kanilang US Treasury holdings.

Ang isang porsyento na pagbaba sa kabuuang liquidity ng ekonomiya ng US ay maaaring magbawas ng hindi bababa sa 15 billions US dollars sa taunang kita ng Tether. Ito ay higit pa sa 10% ng kanilang annualized net profit para sa 2025.

Paano ngayon mapoprotektahan ng Tether ang kanilang kakayahang kumita sa ganitong mundo? Pagkatapos ng termino ni Jerome Powell bilang Federal Reserve chairman sa 2026, mas malamang na ang susunod na chairman ay susunod sa inaasahan ni US President Donald Trump na mas malalaking at mas mabilis na rate cuts.

Dito nagkaroon ng pinakamalaking pagkakaiba ang reserve strategy ng Tether kumpara sa ibang stablecoin issuer.

Strategiyang Diversification

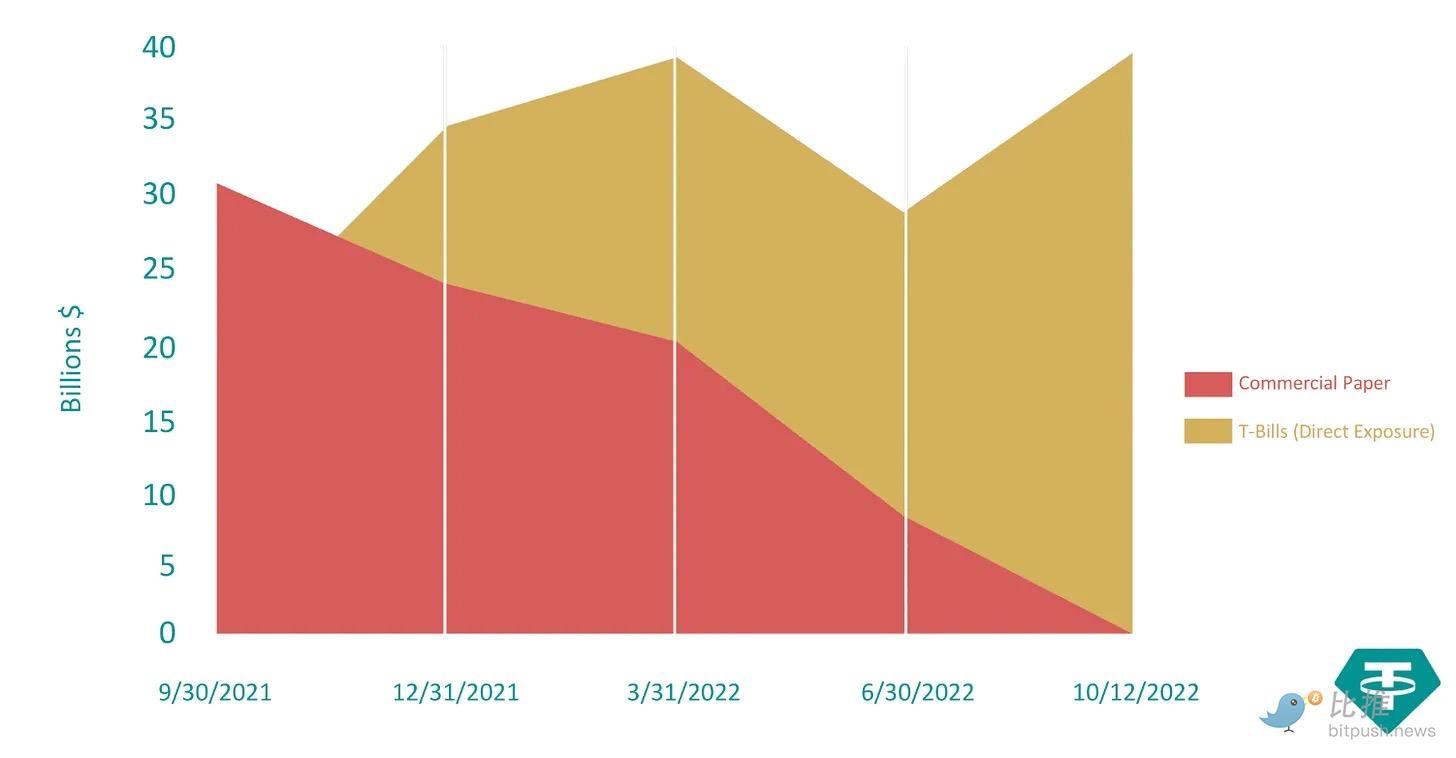

Mula Setyembre 2021 hanggang Oktubre 2022, binawasan ng Tether ang kanilang pagdepende sa commercial paper (mga unsecured short-term debt instrument na iniisyu ng malalaking kumpanya) ng higit sa 99%. Mula sa higit 30 billions US dollars noong Setyembre 2021, halos naging zero na ito.

Pinalitan nila ang mga asset na ito ng US Treasury bonds na backed by US dollars upang dagdagan ang transparency para sa mga investor.

Sa parehong panahon, ang US Treasury reserves ng Tether ay tumaas mula sa mas mababa sa 25 billions US dollars hanggang 40 billions US dollars.

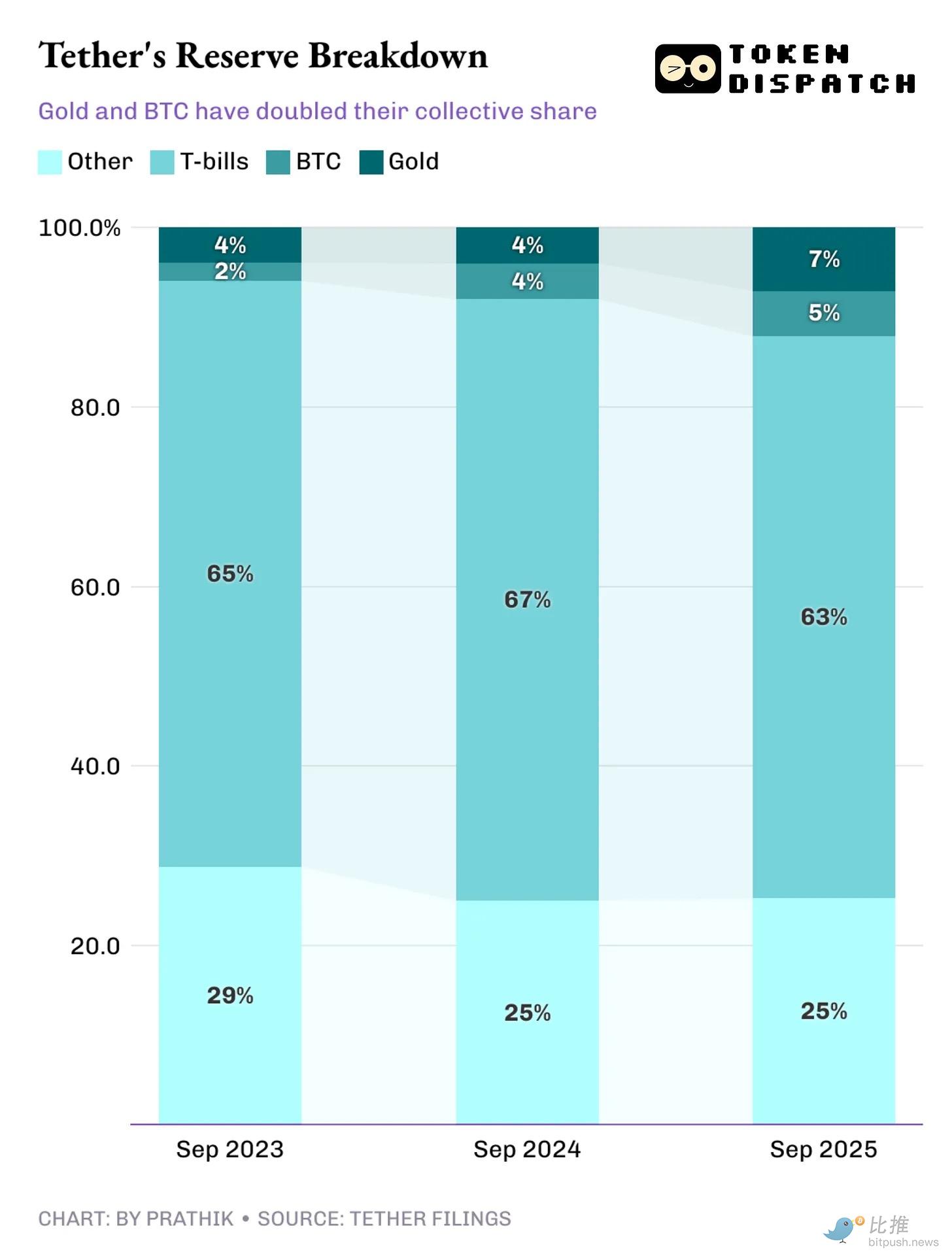

Mula Q3 2023 hanggang Q3 2025, nagbago ang komposisyon ng reserve assets ng Tether, at nagdagdag ng mga asset class na bihirang makita sa balance sheet ng ibang stablecoin issuer.

Hanggang Setyembre 2025, nakapag-ipon na ang Tether ng humigit-kumulang mahigit 100 toneladang ginto na nagkakahalaga ng mga 13 billions US dollars. Mayroon din silang higit sa 90,000 BTC na nagkakahalaga ng halos 10 billions US dollars. Ang dalawang ito ay bumubuo ng halos 12-13% ng kanilang reserves.

Sa kabilang banda, ang kanilang kakumpitensyang Circle ay may hawak lamang na 74 bitcoin na nagkakahalaga ng mga 8 millions US dollars.

Bakit ngayon sila lumipat?

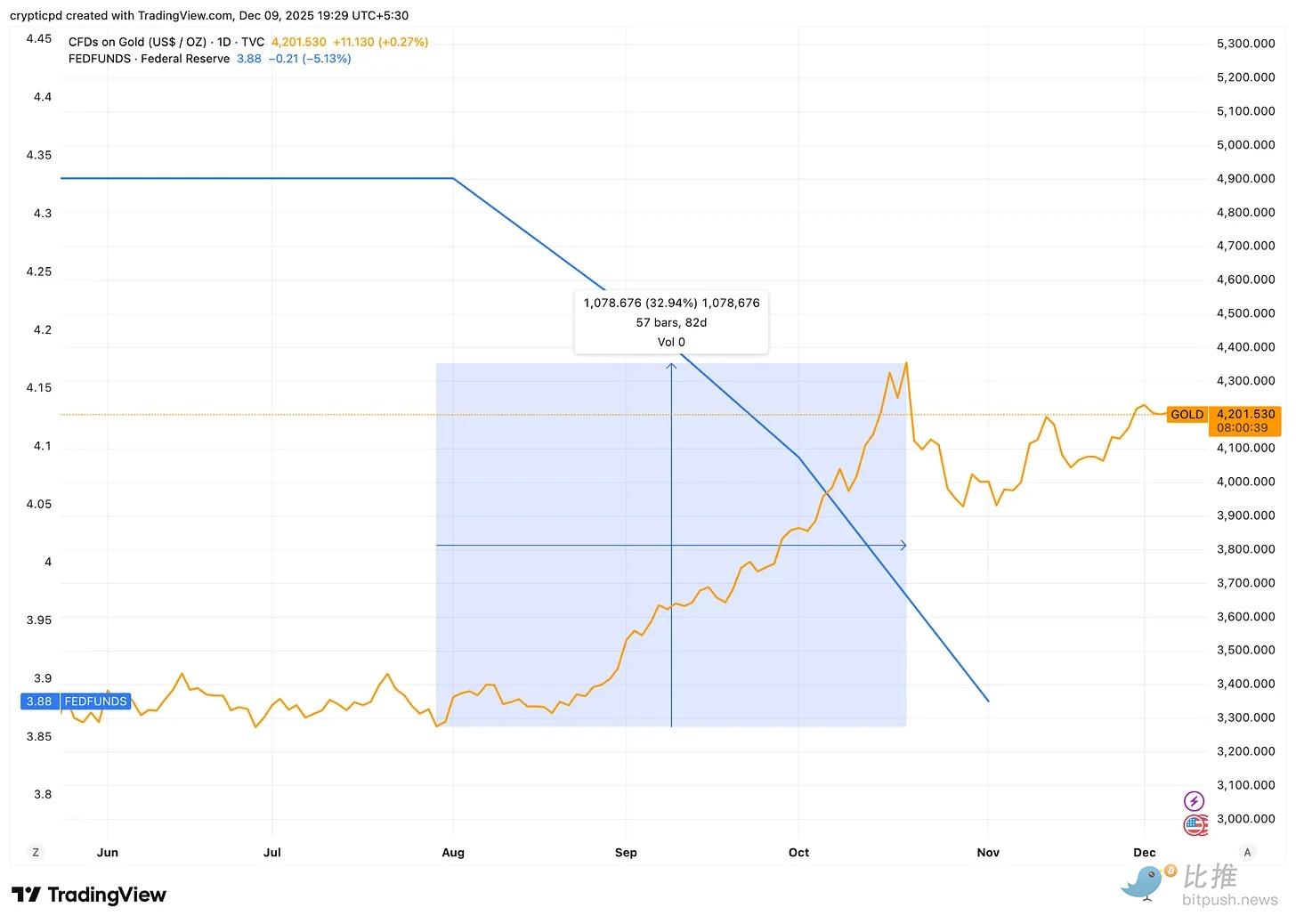

Ang pagtaas ng alokasyon sa ginto at bitcoin ay tumapat sa panahon kung kailan ang forward interest rate curve ay hindi na nagpo-forecast ng rate hikes.

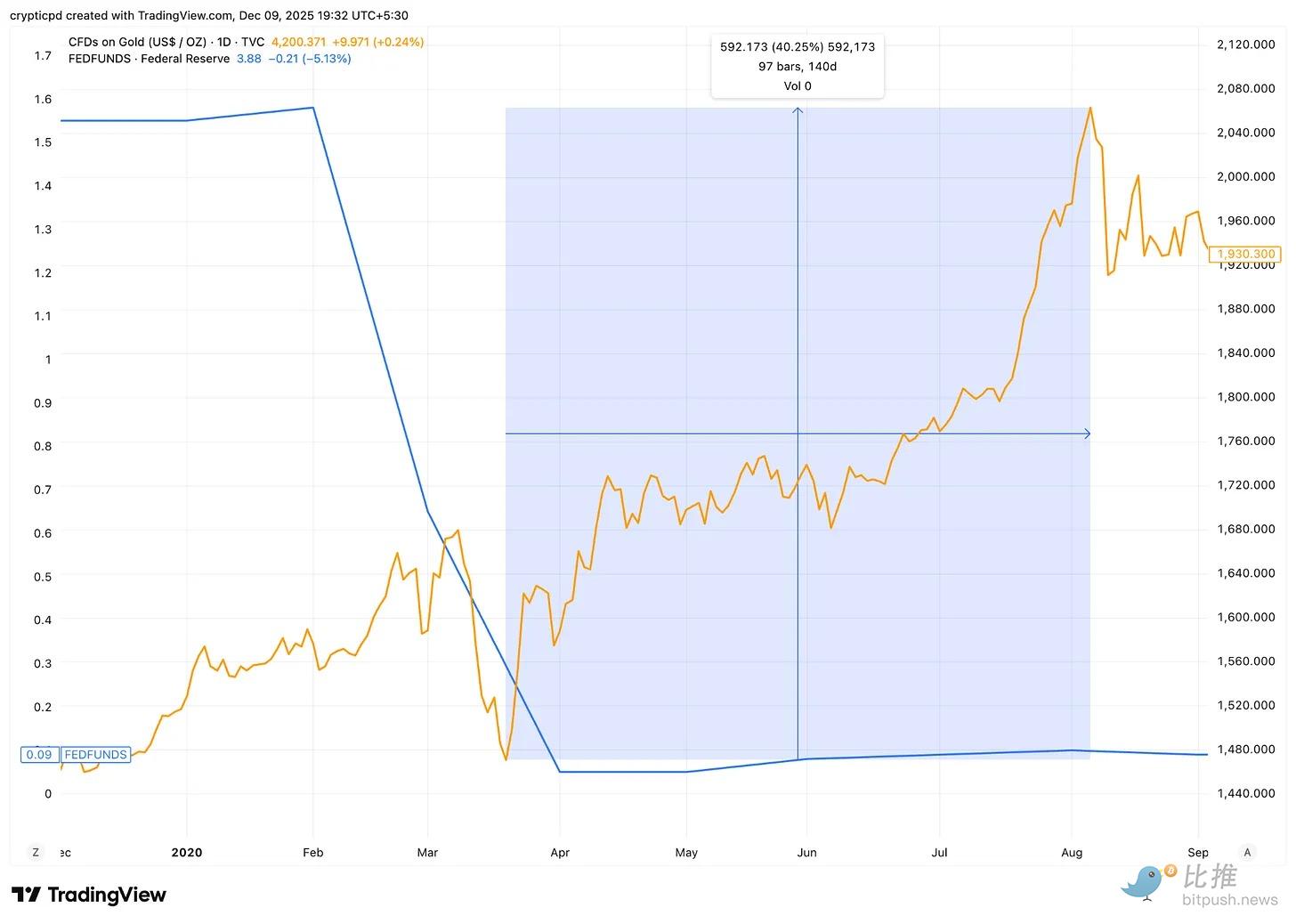

Upang labanan ang tumataas na inflation, tumaas ang interest rate mula sa mas mababa sa 1% noong Mayo 2022 hanggang higit sa 5% noong Agosto 2023. Sa panahong ito, makatuwiran ang mag-invest sa US Treasury bonds upang makamit ang pinakamataas na kita. Ngunit nang maabot ng interest rate ang peak noong 2023 at hindi na inaasahang tataas pa, itinuring ito ng Tether bilang panahon upang maghanda para sa pagbabago ng interest rate cycle.

Bakit pumili ng ginto at bitcoin kapag bumababa ang yield?

Kapag bumababa ang yield ng US Treasury bonds, kadalasang maganda ang performance ng ginto. Ito ay dahil sa inaasahang pagtaas ng inflation at pagbaba ng opportunity cost ng paghawak ng ginto kumpara sa mababang-yield na US Treasury bonds.

Nakita natin ito ngayong taon, nang magbaba ng 50 basis points ang Federal Reserve, tumaas ang presyo ng ginto ng higit sa 30% mula Agosto hanggang Nobyembre.

Kahit noong panahon ng COVID-19 pandemic, nang magbaba ng 1.5 percentage points ang Federal Reserve upang magdagdag ng liquidity sa ekonomiya, tumaas ang presyo ng ginto ng 40% sa sumunod na limang buwan.

Kamakailan, ipinakita rin ng bitcoin ang parehong macro behavior. Kapag lumuluwag ang monetary policy at lumalawak ang liquidity, karaniwang umaakto ang bitcoin bilang isang high-beta asset.

Kaya, habang ang high interest rate environment ay nagbibigay ng pinakamataas na kita mula sa US Treasury bonds, ang pag-aalokasyon sa bitcoin at ginto ay maaaring magbigay ng potensyal na upside sa low interest rate environment.

Pinapayagan nito ang Tether na magtala ng unrealized gains, at maaari ring magbenta ng bahagi ng kanilang ginto o bitcoin upang mag-realize ng kita, lalo na kapag mababa ang interest rate at naiipit ang kita.

Ngunit hindi lahat ay sumasang-ayon sa pagdagdag ng exposure sa ginto at bitcoin sa balance sheet ng Tether.

Problema sa Peg

Kahit na 63% pa rin ng reserves ng Tether ay US Treasury bonds, ang pagdagdag ng exposure sa bitcoin at iba pang high-risk assets tulad ng unsecured loans ay nagdulot ng pag-aalala sa mga rating agency.

Dalawang linggo na ang nakalipas, in-upgrade ng S&P Global Ratings ang kakayahan ng Tether na mapanatili ang peg ng USDT sa US dollar mula sa level 4 (restricted) patungong level 5 (weak). Tinukoy nito ang pagtaas ng exposure sa corporate bonds, precious metals, bitcoin, at secured loans sa kanilang reserves.

Sinabi ng ahensya na ang mga asset na ito ay bumubuo ng halos 24% ng kabuuang reserves. Lalo pang nag-aalala ang ahensya dahil kahit na US Treasury bonds pa rin ang bumubuo ng karamihan sa reserves, limitado ang transparency at disclosure ng USDT issuer tungkol sa mga high-risk asset class na ito.

Dagdag pa rito, may pangamba na maaaring masira ang peg ng USDT sa US dollar.

Sinabi ng S&P sa kanilang ulat: "Ang bitcoin ay kasalukuyang bumubuo ng humigit-kumulang 5.6% ng circulating USDT, na mas mataas kaysa sa 3.9% na overcollateralization, na nagpapahiwatig na ang reserves ay hindi na kayang ganap na saluhin ang pagbaba ng halaga nito. Kaya, ang pagbaba ng halaga ng bitcoin na sinabayan ng pagbaba ng halaga ng iba pang high-risk assets ay maaaring magpababa sa reserve coverage at magdulot ng undercollateralization ng USDT."

Sa isang banda, ang pagbabago ng reserve strategy ng Tether ay tila makatwirang hakbang upang harapin ang nalalapit na low interest rate environment. Kapag dumating ang rate cuts—na tiyak na mangyayari—ang 13 billions US dollars na profit engine na ito ay mahihirapang magpatuloy. Ang potential upside ng ginto at bitcoin holdings ay maaaring makatulong na mabawasan ang bahagi ng kita na mawawala.

Sa kabilang banda, ang pagbabagong ito ay nagdudulot din ng pangamba sa mga rating agency, at hindi ito nakapagtataka. Ang pangunahing tungkulin ng isang stablecoin issuer ay protektahan ang peg nito sa underlying currency (sa kasong ito, US dollar). Lahat ng iba pa, kabilang ang kita, diversification strategy ng reserves, at unrealized gains, ay nagiging sekundaryo. Kapag nawala ang peg, babagsak din ang negosyo.

Kapag ang circulating tokens ay sinusuportahan ng volatile assets, nagbabago ang risk profile ng peg. Ang sapat na pagbaba ng halaga ng bitcoin—na naranasan natin nitong mga nakaraang dalawang buwan—ay hindi kinakailangang sumira sa peg ng USDT, ngunit pinapaliit nito ang buffer sa pagitan ng dalawa.

Ang kwento ng Tether ay magpapatuloy kasabay ng nalalapit na monetary policy easing. Ang rate cut decision ngayong linggo ay magiging unang sukatan kung paano ipagtatanggol ng stablecoin giant na ito ang kakayahan nitong mapanatili ang peg at kung ano ang maaaring mangyari sa hinaharap.

Hintayin natin ang susunod na kabanata.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Limang larawan upang maunawaan: Saan patungo ang merkado tuwing may bagyong pampatakaran?

Matapos ang mahigpit na regulasyon na ito, ito ba ay senyales ng paparating na pagbagsak, o isa na namang panimulang punto ng “lahat ng masamang balita ay naipahayag na”? Tingnan natin ang lima sa mga mahahalagang patakaran upang maunawaan ang direksyon pagkatapos ng unos.

Mars Maagang Balita | Malawakang pagbangon ng crypto market, bitcoin muling tumaas at lumampas sa $94,500; Inaasahang ilalabas ngayong linggo ang draft ng "CLARITY Act"

Malawak ang pag-akyat ng crypto market, lumampas ang bitcoin sa $94,500, at ang mga crypto-concept stocks sa US stock market ay tumaas nang malawakan; isinusulong ng US Congress ang "CLARITY Act" upang ayusin ang regulasyon ng cryptocurrency; sinabi ng SEC Chairman na maraming ICO ang hindi itinuturing na securities transactions; kapansin-pansin ang malalaking kita ng mga whale na may hawak ng maraming ETH long positions. Buod mula sa Mars AI Ang buod na ito ay ginawa ng Mars AI model at ang katumpakan at kabuuan ng nilalaman ay nasa proseso pa ng patuloy na pag-update.

Malaking Pagbabago sa Federal Reserve: Mula QT patungong RMP, Paano Magbabago nang Malaki ang Merkado sa 2026?

Tinalakay ng artikulo ang mga dahilan, mekanismo, at epekto sa pamilihang pinansyal ng Federal Reserve sa paglulunsad ng Reserve Management Purchase (RMP) strategy matapos ang pagtatapos ng quantitative tightening (QT) noong 2025. Ang RMP ay itinuturing na isang teknikal na operasyon na naglalayong mapanatili ang liquidity ng sistemang pinansyal, ngunit binigyang-kahulugan ito ng merkado bilang isang tagong patakaran ng monetary easing. Sinuri ng artikulo ang mga potensyal na epekto ng RMP sa risk assets, regulatory framework, at fiscal policy, at nagbigay ng mga rekomendasyon sa estratehiya para sa mga institusyonal na mamumuhunan. Buod na nilikha ng Mars AI Ang buod na ito ay nilikha ng Mars AI model at ang katumpakan at kabuuan ng nilalaman nito ay patuloy pang ina-update.

Allora isinama ang TRON Network, nagdadala ng desentralisadong AI-powered na mga forecast para sa mga developer