今年最もパフォーマンス�が良かった月はどれですか?この強気相場の間、hodlすべきですか、それとも売却すべきですか?

10月が終わりに近づく中、暗号資産市場は上昇トレンドの兆しを見せているようです。

過去2ヶ月間、「慎重さ」が暗号資産市場のテーマとなっており、特に10月11日の暴落を経験した後はその傾向が強まりました。この暴落の影響は徐々に薄れつつあり、市場のセンチメントはさらに悪化することなく、新たな希望が生まれているようです。

月の後半からは、いくつかの上昇トレンドのシグナルが現れ始めました:純流入データの好転、複数のアルトコインETFの承認、利下げ期待の高まりです。

ETF資金が市場に戻り、機関投資家が再参入

10月で最も注目を集めたデータはETFからもたらされました。

Bitcoin現物ETFは今月、42.1億ドルの純流入を記録し、9月の12.3億ドルの流出トレンドを完全に反転させました。運用資産残高は1782億ドルに達し、Bitcoinの時価総額の6.8%を占めています。10月20日から27日の1週間だけで、4.46億ドルの新規資金流入があり、BlackRock傘下のIBITだけで3.24億ドルを受け取り、その保有量は80万BTCを超えました。

伝統的な金融市場にとって、ETFへの資金流入は最もストレートな強気指標です—SNSの誇張よりも誠実で、ローソク足チャートよりも現実的です。

さらに重要なのは、この上昇トレンドが本当に「機関投資家の色」を帯びていることです。Morgan Stanleyは全てのウェルスマネジメント顧客にBTCとETHの配分を開放し、JPMorganは機関顧客がBitcoinを担保にローンを利用できるようにしています。

最新データによると、機関投資家の平均暗号資産配分比率は5%に上昇し、過去最高を記録しました。さらに、85%の機関がすでに暗号資産を配分済み、または配分を計画していると回答しています。

EthereumETFはBitcoin現物ETFと比べるとやや精彩を欠いています。Ethereumは10月に5.55億ドルの純流出となり、今年4月以来初の連続流出で、主な流出元はFidelityとBlackRock傘下のETHファンドです。

しかし、これも新たなシグナルのように見えます。資金がETHからBTCやSOLなど、より上昇余地の大きい銘柄へローテーションしている、あるいは新たなETFに備えている可能性があります。

アルトコインETFの波が到来

10月28日、米国で初のアルトコインETFが正式にローンチされ、Solana、Litecoin、Hederaのプロジェクトをカバーしています。BitwiseとGrayscaleがSOL ETFを導入し、Canary CapitalのLTCおよびHBAR ETFはNasdaqでの取引が承認されました。

しかし、これは始まりに過ぎません。

報道によれば、現在155本のアルトコインETFが承認待ちで、35の主要資産をカバーし、総規模はBitcoinおよびEthereum ETFの初期流入を上回る見込みです。

これらがすべて承認されれば、市場はかつてない「流動性ショックウェーブ」を経験する可能性があります。

過去には、Bitcoin ETFのローンチで累計500億ドル以上の流入があり、Ethereum ETFでも250億ドルの資産増加がもたらされました。

ETFは単なる金融商品ではなく、むしろ「資金のゲートウェイ」と言えます。このゲートウェイがBTCやETHからSOL、XRP、LINK、AVAXなどのアルトコインに拡大することで、市場全体のバリュエーションシステムが再評価されることになります。

機関投資家は暗号資産への関心をますます強めています。

さらに、ProSharesはBTC、ETH、SOL、XRPなど20資産を追跡するCoinDesk 20 ETFのローンチを準備中であり、REX-Ospreyの21資産ETFはさらに進んで、ADA、AVAX、NEAR、SEI、TAOなどのトークンでステーキング報酬を得ることができます。

Solana連動ETFだけでも23本が承認待ちです。この密集した展開は、機関投資家のリスク許容度がBitcoinからDeFiエコシステム全体へ拡大していることを公然と宣言しているようです。

マクロ的に見ても、この流動性拡大は非常に大きな可能性を秘めています。2025年10月時点で、世界のステーブルコインの時価総額は約3000億ドルに迫っています。この「流動性リザーブ」がETFによって活性化されれば、強力な資金乗数効果が生まれます。Bitcoin ETFを例にとると、ETFに1ドル流入するごとに、最終的には数倍の時価総額成長をもたらします。

同じロジックをアルトコインETFに適用すれば、数十億ドル規模の新規資金がDeFiエコシステム全体の新たなブームを牽引する可能性があります。

利下げの追い風が再び新たな流動性を呼び込む

ETF以外にも、市場状況を変える可能性のある要因は、常に議論されているマクロレベルからもたらされます。

10月29日、米連邦準備制度理事会(FRB)が25ベーシスポイントの利下げを実施する確率は98.3%に達しています。市場はすでにこの期待を織り込んでおり、米ドル指数は弱含み、リスク資産は一斉に強含み、Bitcoinは114,900ドルを突破しました。

利下げは何を意味するのでしょうか?それは資金が新たな出口を探す必要があるということです。

2025年、伝統的市場が全体的に想像力を欠く時代に、暗号資産は依然として「物語を語る場所」となっています。

さらに興味深いのは、今回の好材料が市場だけでなく政策面からももたらされていることです。

10月27日、ホワイトハウスはCFTC委員長にMichael Selig氏を指名しました。彼は元暗号資産弁護士で、業界に対して友好的な姿勢で知られています。また、SECもETP創設メカニズムを更新し、暗号資産ETFの現物償還を認め、運用を大幅に簡素化しました。

「規制の友好性」という観点では、米国市場はもはや緩和にとどまらず、扉を大きく開いています。政府はもはやイノベーションを抑制するのではなく、暗号資産業界が「コンプライアンスのもとで存在」できるようにしようとしています。

オンチェーンデータもこれらすべてを裏付けています。

DeFiのTotal Value Locked(TVL)は10月に3.48%増加し、1575億ドルに達しました。EthereumチェーンのTVLは886億ドルで4%増加、Solanaは7%上昇、BSCはさらに大きく15%増加しました。これは単なる「資金流入」だけでなく、「信頼の流入」でもあります。

さらに、Bitcoin先物未決済建玉の総額は537億ドルに上昇し、資金調達率がプラスでロングポジション優勢を示しています。クジラウォレットも積極的に買い集めており、ある大口保有者は5時間で3.5億ドル相当のBTCを購入しました。セカンダリーマーケットでは、Uniswapの月間取引高が1.61兆ドルを超え、Raydiumは2000億ドルを突破し、エコシステムの活動は引き続き上昇しています。

これらのオンチェーン指標は、最もハードコアな強気の証拠を構成しています:資金が動き、ポジションが増加し、取引が活発化しています。

なぜトップアナリストは強気なのか?

Arthur Hayes:4年サイクルは終焉、流動性サイクルの時代へ

Arthur Hayesは木曜日のブログ「Long Live the King」で、一部の暗号資産トレーダーがBitcoinのサイクルピークが間近で、来年には暴落すると予想している一方で、今回は違うと述べています。

彼の核心的な主張は、Bitcoinの「4年サイクル」はもはや機能しておらず、市場を本当に決定づけるのは「半減期」ではなく、むしろグローバルな流動性サイクル—特に米ドルと人民元の金融政策の共鳴だということです。

過去3回の強気・弱気サイクルは「半減期後の強気、4年サイクル」というリズムに従っていたように見えますが、それは表面的なものに過ぎません。Hayesは、このリズムは各サイクルがたまたま米ドルまたは人民元の大幅なバランスシート拡大、超低金利、グローバルな信用緩和の時期に重なったために成立したと考えています。例えば:

2009–2013年:FRBの無制限QE、中国の大規模融資;

2013–2017年:人民元信用拡大がICOブームを牽引;

2017–2021年:トランプ・バイデン時代の「ヘリコプターマネー」が流動性洪水をもたらす。

そして、これら2通貨の信用拡大が鈍化したとき、Bitcoinの強気相場も終わりを迎えました。言い換えれば、Bitcoinはグローバルな通貨価値下落のバロメーターに過ぎません。

2025年には、この「半減期主導」のロジックは完全に崩壊しました。なぜなら、米中両国の金融政策が新たな常態に入り—政治的圧力が継続的な緩和を要求し、流動性はもはや周期的に引き締められることがないからです。

米国は「熱い経済」を維持して債務を希釈する必要があり、トランプは利下げと財政拡大を推進しています。中国もデフレ対策として信用を解放しています。両国とも市場に資金を注入しています。

したがって、Hayesの結論はこうです:「4年サイクルは死んだ。本当のサイクルは流動性サイクルだ。米中がマネーを刷り続ける限り、Bitcoinは上昇し続ける。」

これは、暗号資産市場の未来がもはや「半減期」のスケジュールではなく、「米ドルと人民元の方向性」によって左右されることを意味します。彼は「王は死んだ、王万歳」—古いサイクルは終わったが、流動性主導の新たなBitcoinサイクルが始まったばかりだ、と締めくくっています。

Raoul Pal:5.4年サイクルが伝統的な4年サイクルに取って代わる

Raoul Palの5年サイクル理論は、従来のBitcoin4年半減期サイクルを根本的に再構築するものです。彼は、伝統的な4年サイクルはBitcoinプロトコル自体によるものではなく、過去3回のサイクル(2009-2013、2013-2017、2017-2021)はグローバルな債務リファイナンスサイクルと一致しただけだと考えています。

これらのサイクルの終焉はすべて金融引き締め政策に起因しており、半減期イベント自体ではありません。

この理論的転換の鍵は、2021-2022年における米国債の平均償還期間の構造的変化にあります。ゼロ金利に近い環境下で、米財務省は債務の加重平均償還期間を約4年から5.4年に延長しました。

この延長は、債務リファイナンスのタイムラインに影響を与えるだけでなく、グローバルな流動性供給のリズムを変化させ、Bitcoinのサイクルピークを従来の2025年第4四半期から2026年第2四半期へと遅らせることになります。これは2025年第4四半期が強気相場になることも示唆しています。

Raoul Palによれば、世界の総債務は約300兆ドルに達しており、そのうち約10兆ドル(主に米国債と社債)が償還を迎え、利回り急騰を回避するために大量の流動性注入が必要です。1兆ドルの流動性追加ごとに株式や暗号資産は5-10%上昇します。暗号資産の場合、10兆ドルのリファイナンスはリスク資産に2-3兆ドルを注入し、BTCは2024年の安値6万ドルから2026年には20万ドルを超える可能性があります。

したがって、Palのモデルは2026年第2四半期に前例のない流動性ピークが訪れると予測しています。ISMが60を超えると、Bitcoinは「Banana Zone」に突入し、目標価格は20万ドルから45万ドルとなります。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

真実を明かす:Altcoin Season Indexが18で停滞中-あなたの暗号資産戦略にとって何を意味するのか

連邦準備制度理事会が「新規性のある」暗号資産活動を厳しく制限していた2023年の規制方針を撤回

Adobeが集団訴訟を提起され、AIトレーニングで著者の作品を不正利用したと非難される

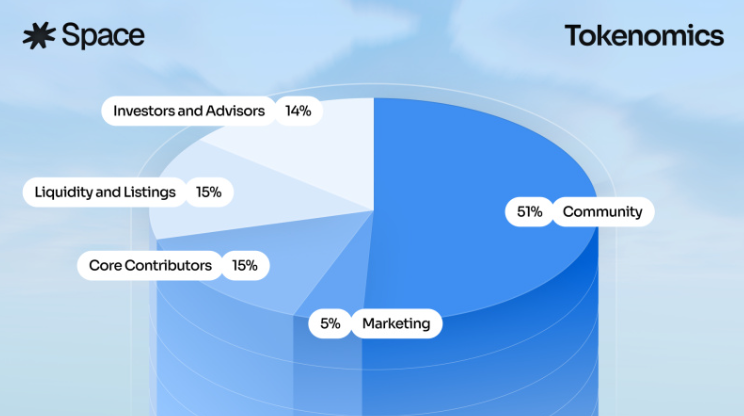

SpaceがネイティブトークンSPACEのパブリックセールを開始