¿Incluso las universidades de �élite cometen errores de inversión? Harvard invirtió fuertemente 500 millones de dólares en bitcoin justo antes de la fuerte caída.

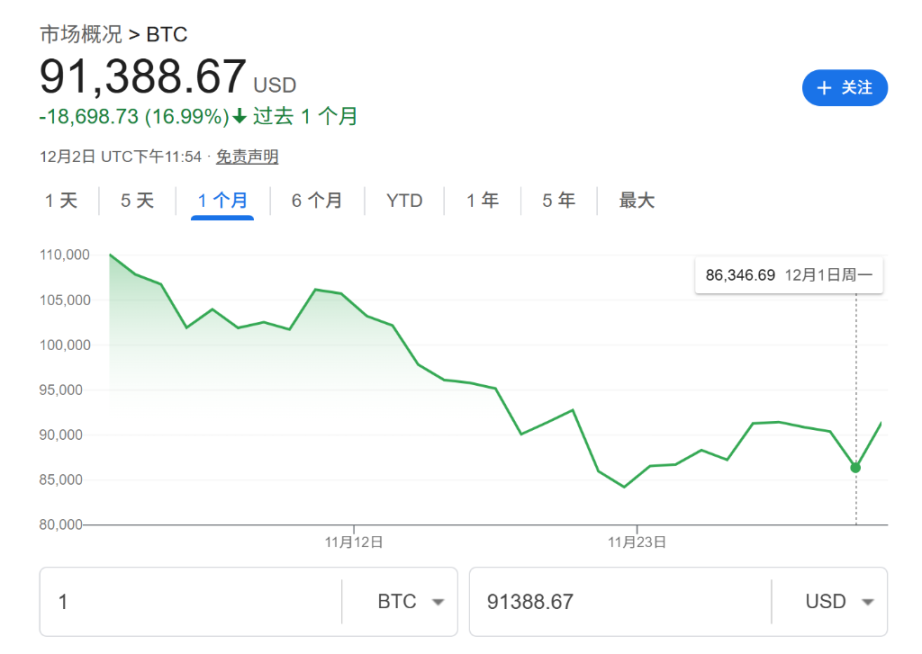

El fondo de dotación de la Universidad de Harvard aumentó significativamente su posición en ETF de bitcoin en el último trimestre, alcanzando cerca de 500 millones de dólares. Sin embargo, en este trimestre, el precio de bitcoin cayó más del 20%, lo que expone al fondo a un riesgo significativo de selección de momento.

El fondo de dotación de la Universidad de Harvard aumentó significativamente su posición en ETF de bitcoin hasta cerca de 500 millones de dólares en el último trimestre, pero en este trimestre el precio de bitcoin cayó más de un 20%, exponiéndolo a un riesgo considerable de selección de momento.

Escrito por: Ye Huiwen

Fuente: Wallstreetcn

El enorme fondo de dotación de la Universidad de Harvard realizó una gran apuesta justo antes de que el precio de bitcoin alcanzara su punto máximo y retrocediera, lo que pone de manifiesto que incluso los inversores institucionales de primer nivel enfrentan graves riesgos de selección de momento en un contexto donde las criptomonedas se están volviendo cada vez más convencionales.

Según The Wall Street Journal el 2 de diciembre, y de acuerdo con el último informe trimestral publicado por Harvard, la universidad más rica de Estados Unidos incrementó significativamente su posición en el ETF iShares Bitcoin Trust el trimestre pasado, hasta casi 500 millones de dólares. Sin embargo, desde el inicio de este trimestre, el precio de bitcoin ha caído más de un 20%, y el rebote del martes no logró revertir la tendencia bajista.

Este desplome de las criptomonedas, que ha afectado tanto a Wall Street como a los inversores minoristas, también pone en entredicho las perspectivas de esta inversión de Harvard. Aunque para su enorme fondo de dotación de 57 billones de dólares, cualquier pérdida en criptomonedas es insignificante, esta apuesta en un momento poco oportuno revela el fenómeno generalizado de que los inversores institucionales siguen aumentando posiciones incluso después de fuertes subidas en las criptomonedas.

Si Harvard hubiera vendido antes de la caída de precios a principios de octubre, podría haber salido ileso o incluso haber obtenido pequeñas ganancias. Pero si la universidad aún mantiene parte o la totalidad de las acciones compradas el trimestre pasado, las pérdidas en libros pueden ser ya inevitables.

Un momento de entrada poco optimista

Los documentos muestran que la Universidad de Harvard compró 4.9 millones de acciones del ETF iShares Bitcoin Trust en el último trimestre (hasta el 30 de septiembre). Dado que no se conoce el precio promedio de compra de Harvard, es difícil calcular con precisión la posible pérdida.

El mejor escenario posible sería que estas acciones se compraron a principios de julio, cuando el precio de bitcoin tocó su mínimo trimestral, en cuyo caso Harvard habría pagado unos 294 millones de dólares, y el valor actual de esas acciones sería de unos 255 millones de dólares, lo que implica una pérdida en libros del 14%.

En comparación, las otras 1.9 millones de acciones que Harvard compró antes del gran repunte de bitcoin en el segundo trimestre de este año podrían estar en una situación mucho mejor.

Esta posición de bitcoin de casi 500 millones de dólares representa menos del 1% del fondo de dotación de 57 billones de dólares de la universidad.

Las instituciones corren hacia el sector cripto

La acción de Harvard es un reflejo de la creciente adopción de bitcoin entre los inversores institucionales.

Tras el asombroso repunte de este año, aún hay capital racional que sigue confiando y comprando. Antes de la actual corrección, el precio de bitcoin subió un 34% en 2025, alcanzando un máximo histórico de más de 126,000 dólares.

Otras universidades también parecen haber sido afectadas por la reciente caída de precios de las criptomonedas, aunque en menor medida. Entre las universidades que reportaron posiciones en criptomonedas en el tercer trimestre se encuentran Brown University, que posee ETF de bitcoin de BlackRock por valor de 14 millones de dólares; y Emory University, que tiene ETF Grayscale Bitcoin Mini Trust por valor de 52 millones de dólares.

Presión de rendimiento y la apuesta por el largo plazo

Detrás de las decisiones de inversión de Harvard, puede haber también consideraciones de presión de rendimiento.

En la última década, la tasa de retorno anualizada de Harvard fue del 8.2%, situándose en los últimos puestos en comparación con otras universidades de la Ivy League y otras instituciones de élite. Aunque bajo el mandato de su actual CEO, N.P. "Narv" Narvekar, la tasa de retorno anualizada subió al 9.6%, y en el año fiscal que terminó el 30 de junio logró un notable 11.9%, aún quedó por detrás del 14.8% del MIT y el 14.3% de Stanford University.

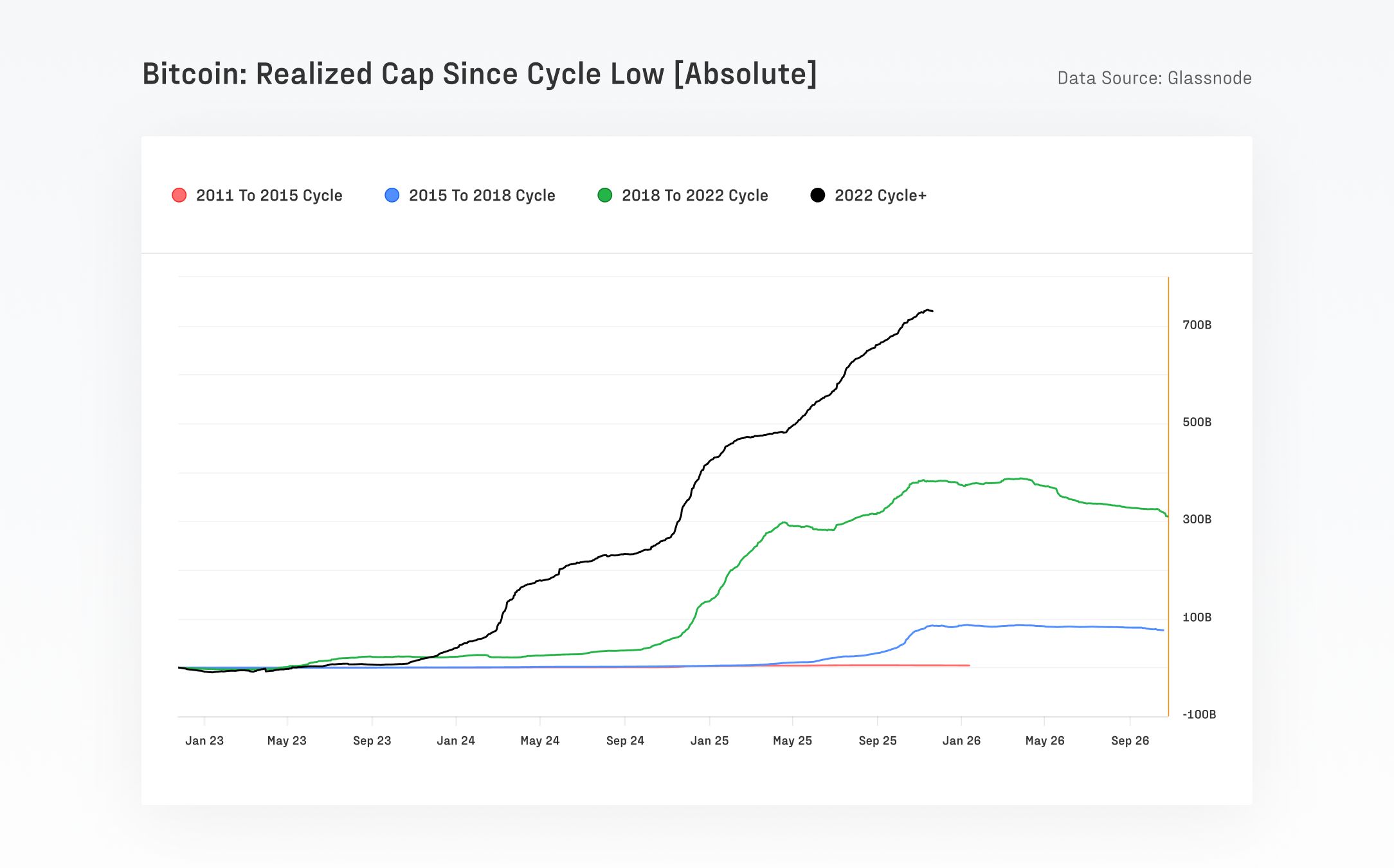

Para inversores a largo plazo como los fondos de dotación y los fondos de pensiones, mientras el precio se recupere eventualmente, las pérdidas en libros no necesariamente son un problema. Algunos inversores institucionales han soportado durante años la alta volatilidad de las criptomonedas. Por ejemplo, los fondos públicos de pensiones sufrieron grandes pérdidas durante el colapso de las criptomonedas en 2022, pero desde entonces el precio de bitcoin ha aumentado más de cinco veces.

Sin embargo, también hay inversores que creen que las criptomonedas no son adecuadas para mantener a largo plazo. Jay Hatfield, CEO de Infrastructure Capital Advisors, afirmó: "Cuando estás apostando, lo que necesitas es vender, no mantener".

Disclaimer: The content of this article solely reflects the author's opinion and does not represent the platform in any capacity. This article is not intended to serve as a reference for making investment decisions.

You may also like

Fasanara Digital + Glassnode: Perspectivas del mercado institucional para el cuarto trimestre de 2025

En un mercado sacudido por recientes caídas y presiones macroeconómicas, nuestro nuevo informe colaborativo con Fasanara Digital analiza cómo la infraestructura central del ecosistema – liquidez spot, flujos de ETF, stablecoins, activos tokenizados y perpetuals descentralizados – está cambiando en el cuarto trimestre.

La verdad económica: la IA sostiene el crecimiento, las criptomonedas se convierten en activos políticos

El artículo analiza la situación económica actual, señalando que la IA es el principal motor del crecimiento del PIB, mientras que otros sectores como el mercado laboral y las finanzas familiares están en declive. La dinámica del mercado se ha desvinculado de los fundamentos, y el gasto de capital en IA se ha convertido en la clave para evitar la recesión. El aumento de la brecha entre ricos y pobres y el suministro de energía se han convertido en cuellos de botella para el desarrollo de la IA. En el futuro, la IA y las criptomonedas podrían convertirse en focos de ajuste de políticas. Resumen generado por Mars AI. Este resumen ha sido generado por el modelo Mars AI, cuya precisión y exhaustividad aún se encuentran en una fase de actualización iterativa.

El unicornio de IA Anthropic acelera su camino hacia la IPO, ¿enfrentándose directamente a OpenAI?

Anthropic está acelerando su entrada en los mercados de capitales al iniciar colaboraciones con las principales firmas legales, lo que se considera una señal importante hacia su salida a bolsa. El valor de la compañía ya se acerca a los 300 billions de dólares y los inversores apuestan a que podría salir a bolsa antes que OpenAI.

El impacto estructural del próximo presidente de la Reserva Federal en la industria de las criptomonedas: cambios de políticas y remodelación regulatoria

El cambio del próximo presidente de la Reserva Federal será un factor decisivo para remodelar el entorno macroeconómico futuro de la industria de las criptomonedas.