Fuente: No Entiende de Economía

Bitcoin cayó hoy por debajo de los 90,000 dólares, devolviendo prácticamente todas las ganancias acumuladas este año. Sin darnos cuenta, en las últimas seis semanas el mercado de criptomonedas ha evaporado más de 1 trillón de dólares.

El proveedor de datos CoinGecko ha rastreado más de 18,000 tokens, y desde el máximo del mercado alcanzado el 6 de octubre, la capitalización total de estos tokens ha caído un 25%, es decir, unos 1.2 trillones de dólares se han desvanecido.

Algunos analistas señalan: “A pesar de la aceptación institucional y el impulso regulatorio positivo, las ganancias del mercado de criptomonedas de este año ya se han esfumado”. El Financial Times considera que la principal razón es la preocupación por la sobrevaloración de las acciones tecnológicas, sumada a la incertidumbre sobre la evolución de las tasas de interés en EE. UU., lo que ha provocado ventas masivas de activos especulativos.

En medio del caos, The Atlantic aprovechó la coyuntura y publicó un comentario en profundidad: “Cómo las criptomonedas pueden desencadenar la próxima crisis financiera”. Sin embargo, el artículo no se centra en Bitcoin, altcoins o Web3, sino en lo que muchos consideran lo más “fiable” y “seguro”: las stablecoins.

¿Por qué las monedas supuestamente “estables” son en realidad las más peligrosas?

El autor sostiene que el riesgo de las stablecoins no radica en su “inestabilidad”, sino en que se disfrazan de “demasiado estables”.

En apariencia, las stablecoins son el “ancla” del mundo cripto: están vinculadas al dólar, facilitan la circulación y actúan como puente para todo el mercado. Ya sea que especules, operes con derivados o arbitres, casi siempre dependes de ellas.

Pero es precisamente este diseño “aparentemente seguro” lo que podría convertirlas en el próximo detonante. Especialmente después de la aprobación por parte del gobierno de Trump y la entrada en vigor en 2027 de la GENIUS Stablecoin Act, las stablecoins no solo no han sido reguladas eficazmente, sino que han recibido un respaldo oficial implícito, lo que les permite expandirse más rápido, captar más fondos, pero sin estar sujetas a la supervisión prudencial, requisitos de capital ni seguro de depósitos del sistema bancario.

Si la confianza del mercado se derrumba, los emisores podrían no cumplir con los reembolsos a tiempo, y un “corralito bancario” digital podría ocurrir en milisegundos en la blockchain. En ese momento, todo el mercado de bonos del Tesoro de EE. UU. e incluso el sistema financiero global podrían verse sacudidos por esa bomba que “parecía la más segura”.

El autor señala que no se trata de una simple burbuja tecnológica, sino de un factor de riesgo que puede estar profundamente interconectado con la moneda soberana, el mercado de bonos y las operaciones de tasas de interés de la Reserva Federal. EE. UU. podría estar repitiendo los errores de la crisis de las hipotecas subprime de 2008, solo que esta vez el peligro no son las hipotecas, sino los “dólares en la blockchain”.

A continuación, el contenido original:

El 18 de julio de 2025, el presidente Donald Trump firmó una ley con un nombre bastante pretencioso: la Ley Nacional de Innovación y Orientación de Stablecoins (GENIUS Act).

Si esta ley, como parece ahora, está destinada a perturbar el sistema financiero, el nombre de “genio” será irónico: ¿quién pensó que dejar que la industria cripto estableciera sus propias reglas era una buena idea?

El nombre completo de la ley es “Guiding and Establishing National Innovation for U.S. Stablecoins Act” y tiene como objetivo establecer un marco regulatorio para una criptomoneda llamada stablecoin.

Aunque el nombre suena tranquilizador, las stablecoins —criptomonedas que prometen mantener su valor estable respecto a monedas del mundo real (normalmente el dólar)— son actualmente la forma más peligrosa de criptomoneda. Su peligro proviene precisamente de que “parecen seguras”.

La mayoría sabe que las criptomonedas son altamente volátiles y especulativas. Bitcoin, Ether y otras criptomonedas conocidas fluctúan violentamente en valor a diario y anualmente. Las stablecoins fueron diseñadas para eliminar esa volatilidad, pero podrían suponer una amenaza aún mayor para el sistema financiero en general.

La GENIUS Act (similar a la Ley de Regulación de Mercados de Criptoactivos aprobada por la UE en 2023) ofrece algunas salvaguardias, pero estas podrían expandir enormemente el mercado de stablecoins. Si —o cuando— estas stablecoins colapsen, la GENIUS Act prácticamente garantiza que el gobierno de EE. UU. tendrá que rescatar a los emisores y tenedores de stablecoins con cientos de miles de millones de dólares.

Siempre escuchamos la frase: “Esta vez es diferente”. En finanzas, suele ser el preludio del desastre. A principios de los 2000, el sector financiero afirmaba haber inventado un “activo sin riesgo” empaquetando hipotecas subprime en bonos (muchos incluso calificados como AAA).

Pero el riesgo siempre tiene un precio. Disfrazar activos de alto riesgo como de bajo riesgo solo permite que los especuladores se queden con los beneficios y transfieran las consecuencias a otros. En 2007, estos bonos subprime “AAA” colapsaron y el mundo cayó en la recesión más grave desde la Gran Depresión. Las stablecoins están haciendo el mismo “alquimia financiera”: convertir basura en oro, y podrían tener el mismo desenlace.

Hoy, una stablecoin que compras por 100 dólares debería, en teoría, valer también 100 dólares en el futuro. Este diseño la hace parecer una forma fiable de almacenar activos digitales. Las stablecoins se han creado para ofrecer seguridad y liquidez similares a los depósitos bancarios dentro del sistema cripto.

Pero estas promesas de “estabilidad” suelen ser poco fiables. En los 11 años desde la aparición de las stablecoins, varios emisores han incumplido, causando pérdidas de miles de millones de dólares.

Terra fue uno de los principales emisores de stablecoins, pero en el colapso de mayo de 2022 se evaporaron casi 60,000 millones de dólares. Como dijo el premio Nobel de Economía Jean Tirole: “Las stablecoins, como los fondos del mercado monetario, parecen seguras, pero pueden colapsar bajo presión”.

La GENIUS Act está prevista para entrar en vigor en enero de 2027, y su intención regulatoria es atraer inversores reduciendo riesgos y aumentando la estabilidad. Pero el problema es que estas “barreras de protección” protegen más las ganancias de los emisores que los riesgos de consumidores y contribuyentes. El resultado podría ser que, en la próxima crisis de stablecoins, el impacto sea mayor y el daño a la economía real más grave.

Los defensores de las stablecoins sostienen que este tipo de criptomonedas ofrecen tecnología más avanzada para almacenar y transferir fondos. Las transferencias bancarias suelen ser lentas, las remesas internacionales costosas y engorrosas. Las stablecoins parecen permitir transferencias transfronterizas de grandes sumas con la facilidad de pagar a una niñera por Venmo.

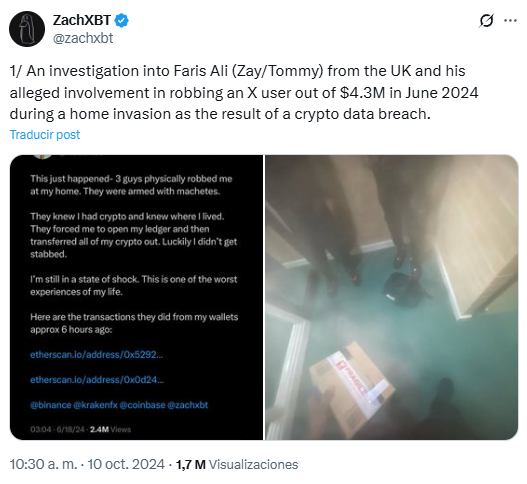

Esta promesa no es real. Para las transacciones legítimas, las criptomonedas siguen siendo muy susceptibles a estafas, hackers y robos. Según un informe de la empresa de análisis blockchain Chainalysis, solo en el primer semestre de 2025 se robaron casi 3,000 millones de dólares en criptomonedas.

En 2024, el CEO de una farmacéutica de Texas, al equivocarse en un dígito al introducir la dirección, transfirió stablecoins por valor de un millón de dólares a una cuenta desconocida. El destinatario se negó a devolverlos y el emisor de la stablecoin, Circle, declaró no ser responsable. La empresa ha demandado a Circle.

De hecho, la mayoría de los poseedores de criptomonedas no las usan para consumir. Una encuesta de la FDIC en 2023 encontró que solo el 3.3% de los poseedores de criptomonedas las usan para pagos, y solo alrededor del 2% para comprar bienes reales.

La verdadera ventaja de las stablecoins es que permiten a los titulares de activos usar el sistema dólar mientras evitan la regulación estadounidense. Actualmente, el 99% de las stablecoins están vinculadas al dólar.

La GENIUS Act afirma que exigirá a los emisores de stablecoins cumplir con leyes contra el lavado de dinero como “conoce a tu cliente” (KYC), pero solo en el momento de la emisión inicial en EE. UU. Después, cómo y a quién se transfieren es prácticamente imposible de rastrear.

Por ejemplo, Tether planea lanzar una nueva stablecoin que no estará disponible para clientes de EE. UU. o la UE, eludiendo completamente las reglas KYC.

Al mismo tiempo, los exchanges descentralizados permiten a las personas intercambiar stablecoins sin ninguna regulación, facilitando que monedas no reguladas entren en el mercado estadounidense. Aunque la GENIUS Act exige reportar transacciones sospechosas, la mayor parte del ecosistema de stablecoins está fuera de EE. UU., por lo que es extremadamente difícil de aplicar.

Precisamente por estos riesgos inherentes, el mercado de stablecoins ha sido históricamente pequeño, actualmente entre 28,000 y 31,500 millones de dólares, aproximadamente el tamaño del duodécimo banco más grande de EE. UU. Incluso si todo el mercado de stablecoins colapsara mañana, el sistema financiero estadounidense podría verse afectado, pero se recuperaría.

Sin embargo, Citigroup predice que, si la GENIUS Act entra en vigor, el mercado de stablecoins podría expandirse a 4 trillones de dólares para 2030. Un incumplimiento de tal magnitud podría causar graves turbulencias en el sistema financiero global.

En cuanto a su función, los emisores de stablecoins son esencialmente “instituciones que captan depósitos”. Reciben efectivo y prometen reembolsar en cualquier momento. Los bancos cuentan con seguro de depósitos, inspecciones trimestrales y auditorías anuales. La GENIUS Act renuncia a estos mecanismos de supervisión y solo exige auditoría anual a emisores con más de 50,000 millones de dólares en activos.

La GENIUS Act afirma que eliminará el riesgo de impago, exigiendo que los emisores respalden sus monedas con “activos líquidos como dólares o bonos del Tesoro a corto plazo” y divulguen mensualmente la composición de sus reservas. Suena fiable. Pero invertir en activos a muy corto plazo, de solo horas o días, genera rendimientos muy bajos.

Las empresas cripto han gastado decenas de millones de dólares en lobby y donaciones políticas para impulsar esta ley, además de apoyar generosamente la campaña de Trump. Evidentemente, no lo hacen solo “por ganar unos intereses”.

La GENIUS Act permite el uso de bonos del Tesoro con vencimiento de hasta 93 días. Estos bonos suelen tener un rendimiento anual del 4%, pero también conllevan riesgo de tasa de interés: cuando las tasas suben, el valor de los bonos cae. Por ejemplo, en el verano de 2022, la tasa de los bonos a 3 meses subió de menos del 0.1% al 5.4%. Si el emisor vende antes de vencimiento, puede incurrir en pérdidas.

Si eres tenedor de stablecoins, podrías preocuparte de que el emisor tenga bonos que están perdiendo valor. Si aumentan las solicitudes de reembolso, el emisor puede resistir las primeras, pero finalmente se quedará sin fondos. Si cunde el pánico, todos querrán retirar a la vez, provocando un “corralito bancario” digital.

En la banca tradicional, aunque los activos pierdan valor, los clientes no deben preocuparse porque existe el seguro federal de depósitos. Los emisores de stablecoins no tienen ningún seguro, solo cuentan con sus activos, que pueden fluctuar cada minuto. Si el mercado percibe el riesgo, ya será demasiado tarde.

Quienes apoyan la GENIUS Act creen que la ley obliga a diversificar activos, por ejemplo, exigiendo mantener parte en efectivo, activos overnight, activos a 30 días, etc. También exige divulgación, pero estos informes llegan con mucho retraso y no reflejan la realidad de los flujos de fondos que se mueven en “cuestión de segundos”. Un emisor que parece solvente en el informe mensual puede estar en quiebra una semana después.

Esta combinación de información retrasada, regulación laxa y falta de seguro es la receta perfecta para el pánico y los “corralitos bancarios”. Si más personas empiezan a usar stablecoins para almacenar dólares, cualquier pequeño incidente podría desencadenar una crisis sistémica. Para satisfacer los reembolsos, los emisores tendrían que vender bonos del Tesoro, lo que afectaría a todo el mercado —subiendo las tasas y perjudicando a todos.

Tomemos como ejemplo a Tether, con sede en El Salvador, que actualmente posee 135,000 millones de dólares en bonos del Tesoro de EE. UU., siendo el 17º mayor tenedor mundial, justo detrás de Alemania. En mayo de 2022, Tether fue objeto de dudas sobre la veracidad de sus reservas y fue reembolsado por 10,000 millones de dólares en solo dos semanas. Si hubiera colapsado entonces, el gobierno podría haberse mantenido al margen. Pero ahora, cuanto mayor es su tamaño, más imposible es ignorar el riesgo.

Aunque la GENIUS Act prohíbe ciertos activos de alto riesgo, no puede cambiar el problema de fondo: el beneficio de las stablecoins proviene del riesgo. El CEO de Tether, Paolo Ardoino, anunció en septiembre que la empresa está considerando una ronda de financiación que podría valorar la compañía en 500,000 millones de dólares.

Este tipo de “regulación en vacío, sin pagar seguro pero con rescate estatal” fue la raíz de la crisis de los fondos del mercado monetario en 2008. Ese año, el gobierno federal intervino para garantizar 2.7 trillones de dólares en activos no asegurados.

Los partidarios creen que las criptomonedas son el dinero del futuro; los críticos dicen que son un fraude al servicio del crimen. Warren Buffett llegó a decir: “Bitcoin podría ser veneno para ratas al cuadrado”.

Por ahora, estas controversias no afectan a la mayoría. Por ejemplo, la quiebra de FTX a finales de 2022 tuvo casi ningún impacto en la economía real. Pero las stablecoins son diferentes: están diseñadas para estar profundamente vinculadas al sistema financiero tradicional.

La GENIUS Act intenta convertirlas en nuevos compradores de deuda estadounidense. La Casa Blanca incluso afirmó en un comunicado: “La GENIUS Act aumentará la demanda de bonos del Tesoro y consolidará el estatus del dólar como moneda de reserva global”.

La cuestión es: ¿de dónde vendrá esa demanda? Una de las respuestas es: de los delincuentes. Se estima que el dinero negro global asciende a 36 trillones de dólares, el 10% de la riqueza mundial. Las stablecoins ofrecen una vía para blanquearlo.

En 2023, Binance pagó al Departamento del Tesoro de EE. UU. más de 4,000 millones de dólares en multas por facilitar transacciones a organizaciones terroristas. En octubre de 2025, el presidente Trump indultó al fundador de Binance y se rumorea que Binance colaborará con el proyecto cripto de la familia Trump.

¿Por qué la GENIUS Act fue aprobada tan fácilmente por el Congreso? Los resultados de las votaciones en el Senado y la Cámara fueron 68:30 y 308:122, respectivamente.

Los partidarios son hábiles en el lobby, los beneficiarios son activos y las víctimas indiferentes. Los bancos tradicionales pensaron que no les afectaría porque la ley prohíbe a los emisores de stablecoins pagar intereses. Pero la industria de stablecoins está intentando eludir esta restricción. Ahora, Goldman Sachs, Deutsche Bank, Bank of America y otros están considerando lanzar sus propias stablecoins.

Mientras tanto, opositores en el Congreso como la senadora Elizabeth Warren se centran en los enormes intereses cripto de la familia Trump. No se equivoca. Según el Financial Times, la familia Trump obtuvo más de 1,000 millones de dólares en beneficios antes de impuestos del sector cripto en el último año. Uno de los resultados fue que el Departamento de Justicia anunció en abril una gran reducción en las investigaciones sobre fraudes cripto.

Esta corrupción es repugnante, pero no es un riesgo sistémico. El verdadero peligro es que: los emisores de stablecoins quieren captar grandes cantidades de depósitos sin garantías de solvencia.

La historia ya ha demostrado que el gobierno de EE. UU. difícilmente permitirá el impago de una gran stablecoin, pero la GENIUS Act no le da herramientas para prevenir esta crisis.

La ley aún no ha entrado en vigor, todavía hay tiempo para limitar los daños.

Podemos considerar a los emisores de stablecoins como instituciones financieras que captan depósitos, exigirles que paguen seguro por los dólares emitidos, que divulguen información relevante en tiempo real y que establezcan su sede y paguen impuestos en EE. UU. Al mismo tiempo, se debería reformar el costoso sistema actual de remesas internacionales, debilitando la falsa ventaja de “transferencias rápidas” de la industria cripto.

Tras la crisis financiera de 2008, se le preguntó al inversor Jeremy Grantham: “¿Qué hemos aprendido de esta crisis?” Respondió: “A corto plazo, mucho; a medio plazo, algo; a largo plazo, nada”.

Hoy, las stablecoins, con la misma estructura de riesgo que los valores respaldados por hipotecas subprime, nos recuerdan que la crisis está tan lejana que ya la hemos olvidado.

En un país libre, el gobierno no te impedirá especular. Pero el peligro surge cuando los especuladores juegan con el dinero de otros: esa es la esencia de las stablecoins, y la GENIUS Act está fomentando esa tendencia.

Si no se interviene, el próximo desastre financiero de EE. UU. es solo cuestión de tiempo. 【Entiende】