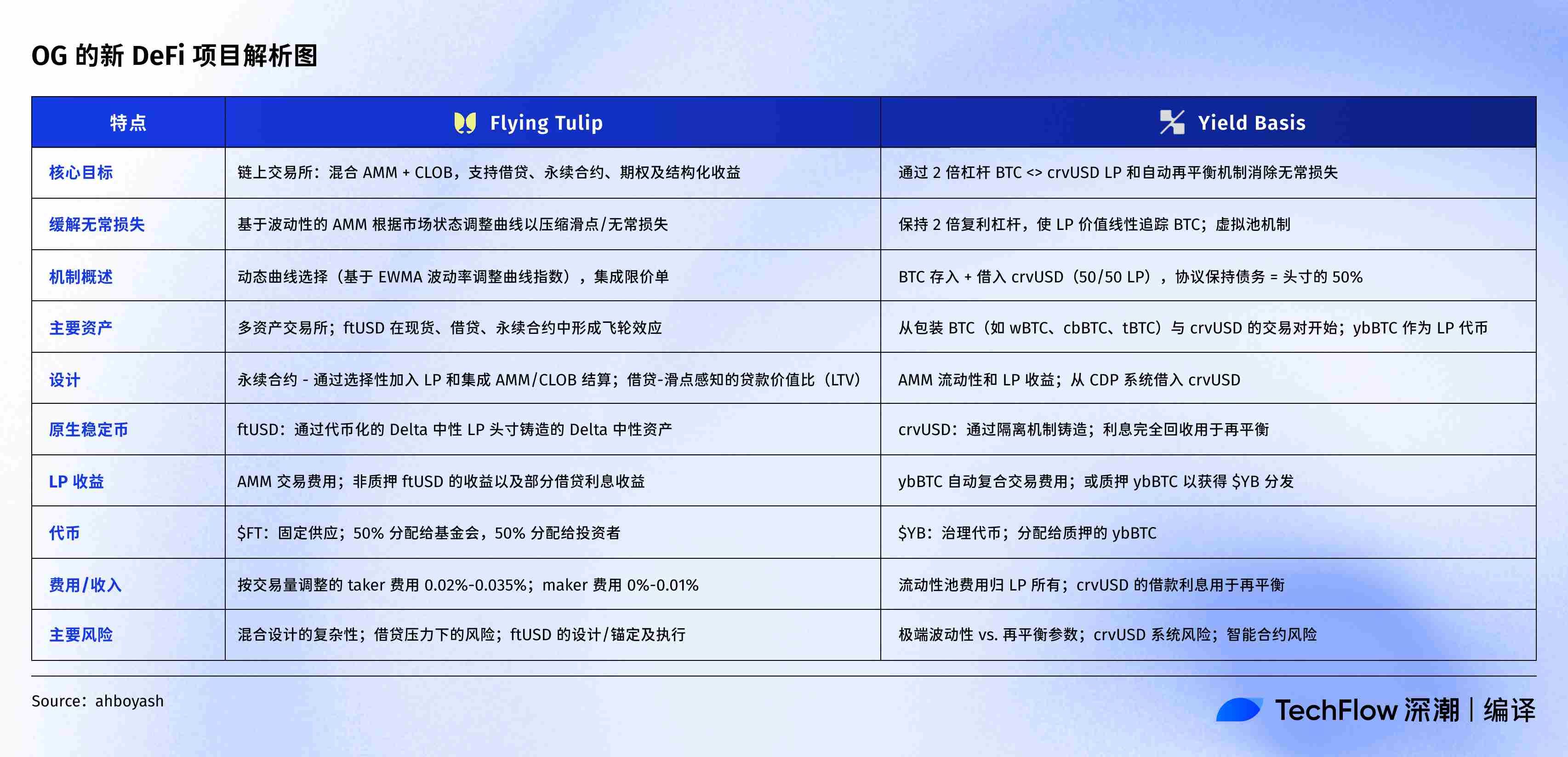

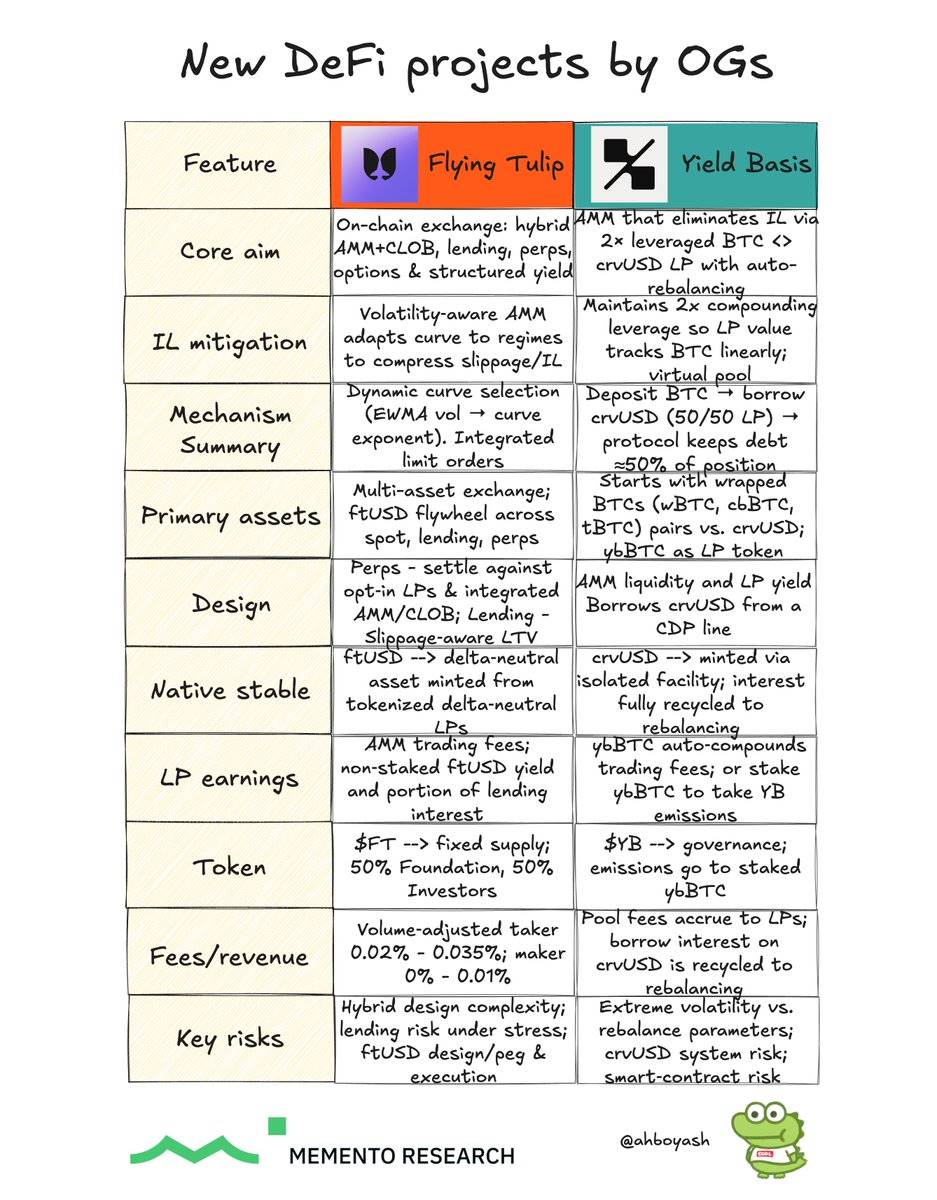

Autor: Ash

Übersetzung: TechFlow

Der Gründer von @CurveFinance, @newmichwill, startet @yieldbasis,

eine Bitcoin-AMM-Liquiditätsplattform ohne Impermanent Loss (Anmerkung: IL, Impermanent Loss, bezeichnet den potenziellen Verlust, den Liquiditätsanbieter im Vergleich zum einfachen Halten der Token beim Bereitstellen von Liquidität für einen AMM erleiden können);

Gleichzeitig baut der Gründer von @yearnfi und DeFi-Guru @AndreCronjeTech @flyingtulip_, eine einheitliche AMM+CLOB (Anmerkung: Automated Market Maker + Central Limit Order Book, wobei AMM kontinuierliche Liquidität und automatische Preisfindung bietet und CLOB für präzisere Preisfindung und Orderausführung sorgt) Börse.

Zwei verschiedene Ansätze, um dasselbe Problem zu lösen – wie kann On-Chain-Liquidität wirklich effektiv genutzt werden:

-

Yield Basis ($YB): Ein nativer Curve-AMM, der durch das Halten eines konstanten 2-fach gehebelten BTC-crvUSD-Liquiditätspools den Impermanent Loss für BTC-Liquiditätsanbieter eliminiert (der Wert des LP bleibt 1:1 zu BTC, während Handelsgebühren verdient werden). Nutzer können ybBTC (ertragsgenerierendes BTC) prägen.

-

Flying Tulip ($FT): Eine einheitliche On-Chain-Börse (inklusive Spot, Lending, Perpetuals, Optionen und strukturierte Erträge), basierend auf einer volatilitätsbewussten hybriden AMM+CLOB-Architektur, kombiniert mit einem slippage-bewussten Lending-Mechanismus und ftUSD als Kernanreiz (ein Delta-neutraler USD-Äquivalent-Token).

Yield Basis

-

Traditionelle AMMs führen dazu, dass BTC-Liquiditätsanbieter bei steigenden Preisen verkaufen oder bei fallenden Preisen kaufen (√p-Exposure, Anmerkung: Marktrisiko gemessen in der Quadratwurzel des Preises), wobei der Impermanent Loss oft die durch Gebühren erzielten Erträge übersteigt.

-

Die genauen Mechanismen von Yield Basis werden später detailliert vorgestellt, aber der Kern ist: Nutzer hinterlegen BTC auf der Plattform, das Protokoll leiht die gleiche Menge crvUSD, bildet einen 50/50 BTC-crvUSD Curve-Liquiditätspool und arbeitet mit 2-facher Hebelwirkung.

-

Ein re-gehebelter AMM und ein virtueller Pool halten die Schulden etwa bei 50% des Werts des Liquiditätspools; Arbitrageure profitieren davon, die Hebelwirkung konstant zu halten.

-

Dadurch verändert sich der Wert des Liquiditätspools linear mit BTC, während Handelsgebühren verdient werden.

-

Liquiditätsanbieter halten ybBTC, einen ertragsgenerierenden BTC-Receipt-Token, der die in BTC gezahlten Handelsgebühren automatisch reinvestiert.

-

Die Plattform bietet zudem den Governance-Token $YB, der als veYB gesperrt werden kann, um z.B. über die Verteilung der Pool-Belohnungen abzustimmen.

-

Yield Basis richtet sich hauptsächlich an BTC-Inhaber, die produktives BTC in einem Protokoll ohne Impermanent Loss einsetzen und Gebühren verdienen möchten.

Flying Tulip

-

Das Nutzererlebnis und das Risikomanagement traditioneller dezentraler Börsen (DEX) sind meist statisch. Flying Tulip hingegen passt die AMM-Kurve je nach Volatilität an und justiert das Loan-to-Value (LTV) beim Lending basierend auf tatsächlicher Ausführung/Slippage, um CEX-ähnliche Tools On-Chain zu bringen.

-

Der AMM passt die Krümmung anhand der gemessenen Volatilität (EWMA) an – bei geringer Volatilität wird die Kurve flacher (nahezu konstant), um Slippage und Impermanent Loss zu minimieren; bei hoher Volatilität wird sie produktorientierter, um Liquiditätsengpässe zu vermeiden.

-

Der ftUSD-Token entsteht durch die Tokenisierung von Delta-neutralen Liquiditätspool-Positionen und wird für Anreize und Liquiditätsprogramme genutzt.

-

Der Plattform-Token $FT kann für Revenue-Buybacks, Anreize und Liquiditätsprogramme verwendet werden.

-

Flying Tulip ist eine DeFi-Super-App: Eine Börse, die Spot, Lending, Perpetuals und Optionen unterstützt.

-

Die Ausführungsqualität hängt von präzisen Volatilitäts-/Impact-Signalen und robustem Risikomanagement unter Stressbedingungen ab.

Ausblick auf beide Projekte

Yield Basis möchte die Plattform für BTC-Liquidität werden; Flying Tulip hingegen strebt an, die Plattform für alle nativen On-Chain-Trades zu sein. In einer Zeit, in der Perpetual DEXs den Mainstream dominieren, kommt der Launch von Flying Tulip genau richtig. Offen gesagt, falls Flying Tulip die beste Ausführung bieten kann, könnte es sogar zukünftige BTC-Ströme in Pools wie YB lenken. Sollte Yield Basis erfolgreich sein, könnte ybBTC zum „stETH“-Primitive für Bitcoin werden: BTC-Exposure + LP-Gebühren, aber ohne Impermanent Loss. Flying Tulip hat das Potenzial, seinen integrierten Stack einzuführen und Nutzern CEX-ähnliche Tools zu bieten – ein Versuch, „One-Stop-Trading für das gesamte DeFi“ zu ermöglichen. Trotz vorsichtigem Optimismus gegenüber beiden Projekten darf nicht vergessen werden, dass diese OG-Gründer und Top-Teams noch keine ausgiebigen Tests durchlaufen haben und die Gründer zudem andere Protokolle (wie Curve und Sonic) weiterentwickeln müssen.

Die obige Grafik wurde von TechFlow wie folgt übersetzt: