Eine Bitcoin-Strategiereserve könnte schlecht für BTC und USD sein – Crypto-Manager

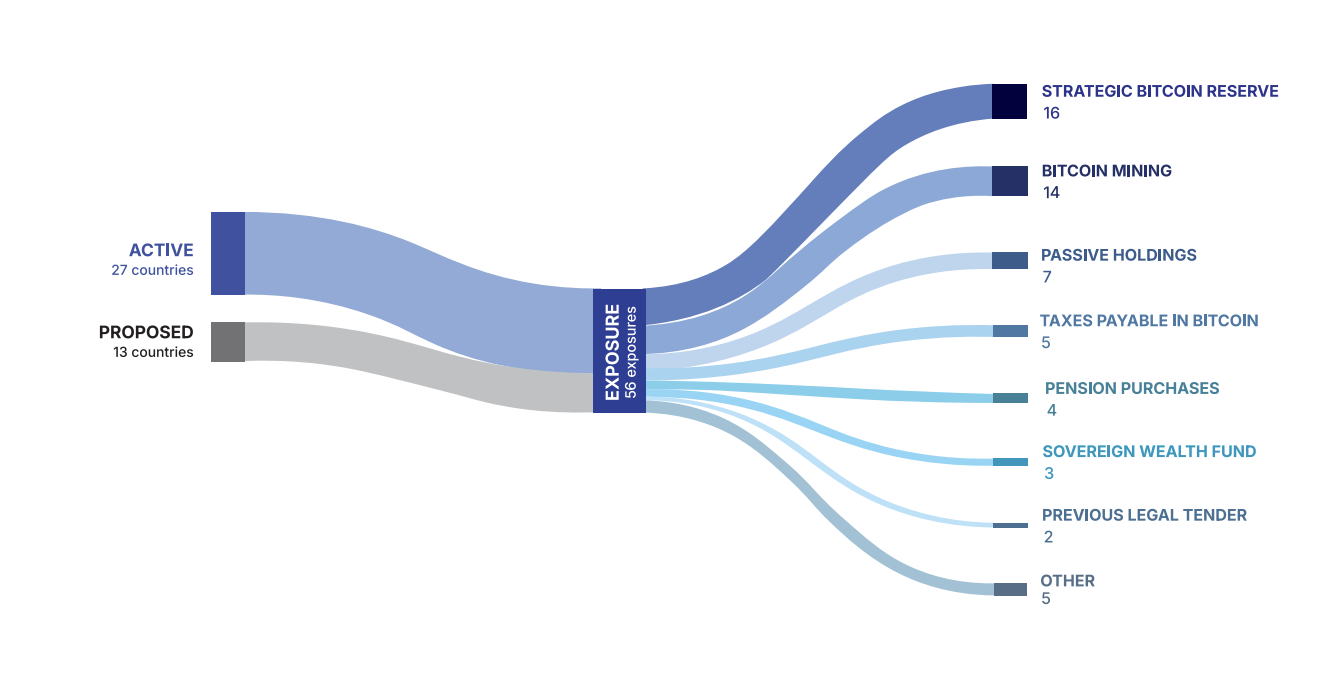

Die Einrichtung einer nationalen Bitcoin (BTC) strategischen Reserve könnte laut Haider Rafique, globaler Managing Partner für Regierungs- und Investorenbeziehungen bei der Krypto-Börse OKX, negative Marktauswirkungen für BTC und den US-Dollar verursachen.

Rafique sagte gegenüber Cointelegraph, dass jede Regierung, die einen bedeutenden Teil des BTC-Angebots hält, die Preise manipulieren könnte, indem sie ihre Bestände auf den Markt wirft und damit das Kernversprechen von BTC als neutrales, dezentralisiertes Geld stört.

Er fragte: „Was passiert in ein paar Jahren, wenn eine neue Regierung entscheidet, dass dies eine schlechte Idee war?“ Rafique fügte hinzu:

„Trotz der jüngsten parteiübergreifenden Unterstützung für Krypto ist es wichtig, sich daran zu erinnern, dass Verwaltungspolitiken sich schnell ändern können. Da sich die Umstände im Laufe der Zeit ändern, könnte die Konzentration großer Mengen von BTC in der Bilanz eines Landes ein Liquidationsrisiko darstellen.“

Die deutsche Regierung war 2024 ein Beispiel dafür, als sie 50.000 BTC abverkaufte, was die Preise unter dem Niveau von 60.000 $ hielt, sagte Rafique.

Die strategische Bitcoin-Reserve bleibt für viele Bitcoin-Befürworter ein zentrales Thema. Sie sagen, dass die Einrichtung einer solchen BTC-Staatskasse der nächste Schritt sei, um Bitcoin zur globalen Reservewährung und zur standardmäßigen Rechnungseinheit zu machen.

Verwandt: US-Gesetzgeber beauftragen Saylor und Lee, das Bitcoin-Reserve-Gesetz voranzutreiben

Risiken für den US-Dollar und andere Finanzmärkte

Die Einrichtung einer Bitcoin-Strategiereserve könnte eine Ansteckung auslösen, die nicht nur auf Kryptomärkte beschränkt wäre und weitreichende makroökonomische Auswirkungen hätte, sagte Rafique gegenüber Cointelegraph.

„Die bedeutendste makroökonomische Auswirkung wäre ein Vertrauensverlust in den Dollar“, sagte er.

Der Aufbau einer Bitcoin-Reserve signalisiert, dass der US-Dollar, der die Weltwirtschaft untermauert, schwach ist und seinen Wert nicht allein durch wirtschaftliche Stärke halten kann, fügte er hinzu.

Dies könnte Schockwellen durch das gesamte Finanzsystem senden, da Investoren aus dem US-Dollar in sichere Anlagen wie Gold oder den Schweizer Franken flüchten, sagte Rafique.

Investoren würden auch risikobehaftete Anlagen abstoßen, was eine Kaskade von Liquidationen über die Finanzmärkte hinweg auslösen würde, die wahrscheinlich in einem bedeutenden Crash gipfeln würde, da die Märkte auf die tektonische Verschiebung im globalen Finanzsystem reagieren, schloss er.

Magazin: Die USA laufen Gefahr, bei der Bitcoin-Reserve von anderen Nationen „überholt“ zu werden: Samson Mow

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

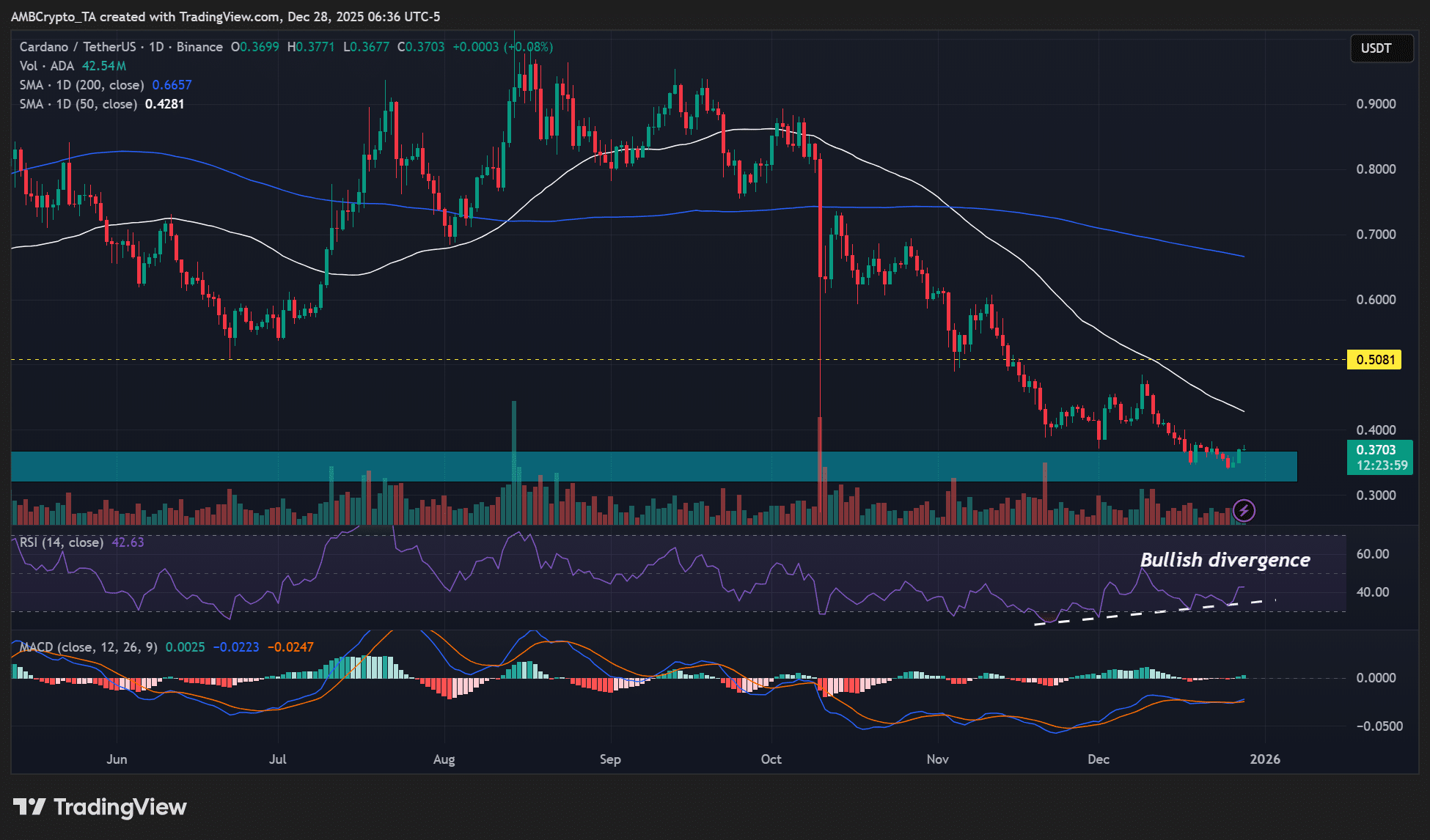

Cardanos 10% Anstieg – Wird sich die ADA-Preiserholung bis 2026 fortsetzen?

Warum Bitcoin-Händler trotz globalem Liquiditätsboom vorsichtig bleiben

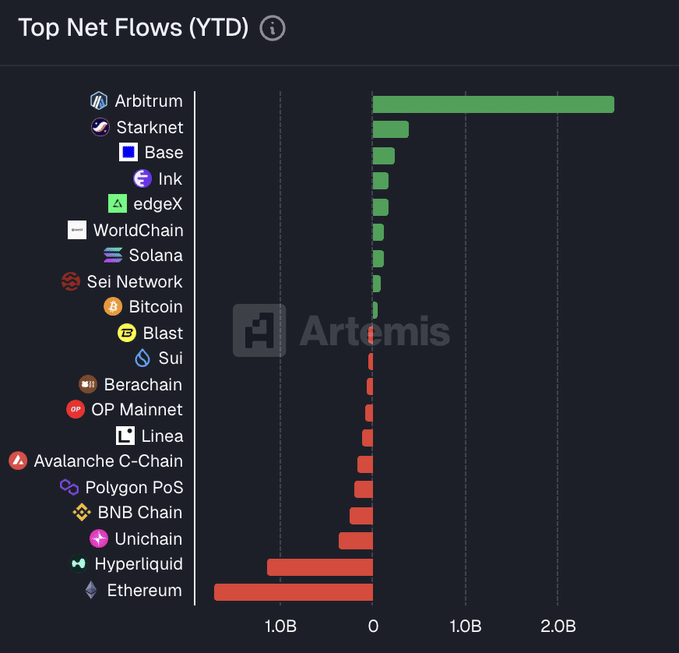

Arbitrum führt die Zuflüsse 2025 an, aber ARB zögert – Was kommt als Nächstes im Jahr 2026?