هل سيصبح Yield Basis، المشروع الجديد لفريق Curve، التطبيق DeFi الظاهرة القادم؟

تحلل هذه المقالة منتج DeFi الشهير YieldBasis، الذي يهدف إلى إعادة تعريف طريقة ربح مزودي السيولة من خلال تحويل التقلبات إلى عوائد في مجمعات Curve، مع القضاء تمامًا على الخسارة غير الدائمة. تم تأسيس هذا المشروع من قبل الفريق الأساسي لـ Curve، وقد أظهر قوة كبيرة منذ إطلاقه.

المؤلف الأصلي: Saint

ترجمة أصلية: AididiaoJP، Foresight News

يظهر منتج DeFi رائج في سوق العملات المشفرة كل فترة زمنية.

Pumpfun جعل إصدار التوكنات سهلاً، بينما Kaito غيّر توزيع المحتوى.

الآن، سيعيد YieldBasis تعريف طريقة ربح مزودي السيولة: من خلال تحويل التقلبات إلى عوائد والقضاء على الخسارة غير الدائمة.

في هذه المقالة، سنستكشف الأساسيات، ونحلل كيفية عمل YieldBasis، ونركز على فرص الاستثمار ذات الصلة.

نظرة عامة

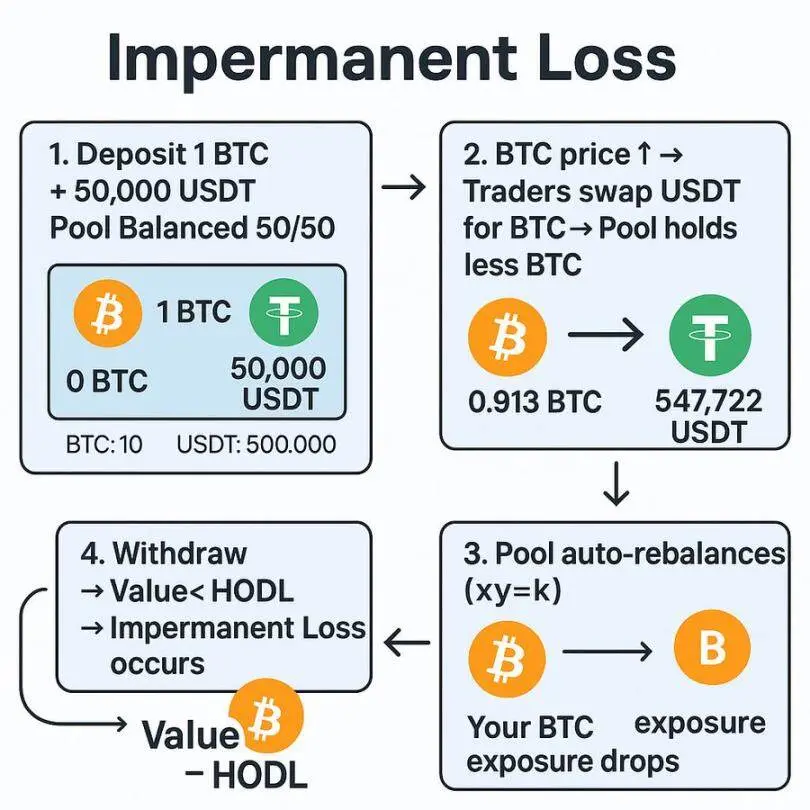

إذا كنت قد قدمت السيولة مسبقًا إلى مجمع أصول مزدوج، فقد تكون قد اختبرت الخسارة غير الدائمة بنفسك.

ولكن بالنسبة لأولئك غير المألوفين بهذا المفهوم، إليك مراجعة سريعة:

الخسارة غير الدائمة هي خسارة مؤقتة في القيمة تحدث عند تقديم السيولة إلى مجمع يحتوي على أصلين.

مع قيام المستخدمين بالتداول بين هذه الأصول، يعيد المجمع التوازن تلقائيًا، مما يؤدي غالبًا إلى امتلاك مزودي السيولة المزيد من الأصل الذي تم بيعه.

على سبيل المثال، في مجمع BTC/USDT، إذا ارتفع سعر BTC، سيبيع المتداولون BTC في المجمع لتحقيق الأرباح، وفي النهاية سيحتفظ مزودو السيولة بمزيد من USDT وأقل من BTC.

عند سحب الأموال، غالبًا ما تكون القيمة الإجمالية للمركز أقل مما لو كنت تحتفظ بـ BTC فقط.

في عام 2021، كانت العوائد السنوية المرتفعة وحوافز السيولة كافية لتعويض ذلك.

ولكن مع نضوج DeFi، أصبحت الخسارة غير الدائمة عيبًا حقيقيًا.

قدمت بروتوكولات مختلفة تدابير إصلاحية، مثل السيولة المركزة، مزودي السيولة المحايدين دلتا، ومجمعات الأصول الأحادية، لكن كل طريقة لها مقايضاتها الخاصة.

يتبع YieldBasis نهجًا جديدًا يهدف إلى جعل تقديم السيولة مربحًا مرة أخرى من خلال التقاط العوائد من التقلبات والقضاء التام على الخسارة غير الدائمة.

ما هو YieldBasis؟

ببساطة، YieldBasis هو منصة مبنية على Curve، تستخدم مجمعات Curve لتوليد العوائد من تقلبات الأسعار، مع حماية مراكز مزودي السيولة من الخسارة غير الدائمة.

عند الإطلاق، كان Bitcoin هو الأصل الرئيسي. يقوم المستخدمون بإيداع BTC في YieldBasis، الذي يوزعه في مجمعات BTC على Curve، ويستخدم هيكلًا فريدًا على السلسلة لتطبيق الرافعة المالية، مما يعادل الخسارة غير الدائمة.

تأسس من قبل نفس الفريق وراء Curve، بما في ذلك @newmichwill.

حقق YieldBasis بالفعل معالم رئيسية:

• جمع أكثر من 50 millions دولار من مؤسسين ومستثمرين كبار

• سجل أكثر من 150 millions دولار من الالتزامات في بيع Legion

• امتلأ مجمع BTC الخاص به في غضون دقائق من الإطلاق

فكيف يعمل هذا النظام فعليًا؟

فهم سير عمل YieldBasis

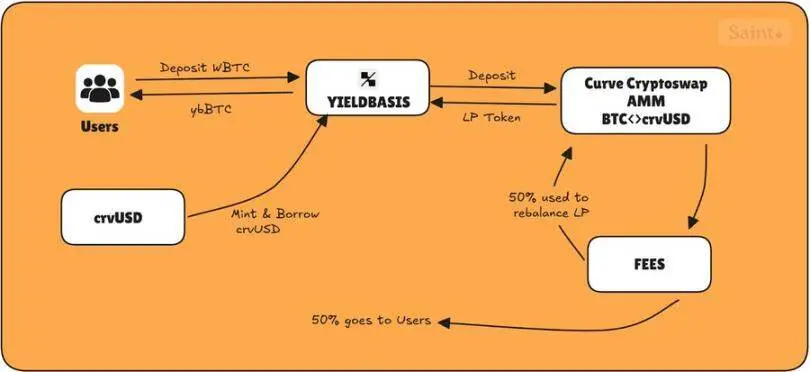

يعمل YieldBasis من خلال عملية من ثلاث خطوات تهدف إلى الحفاظ على مركز رافعة مالية 2x، مع حماية مزودي السيولة من مخاطر الهبوط.

الإيداع

الخطوة الأولى للمستخدم هي إيداع BTC في YieldBasis لصك ybBTC، وهو توكن إيصال يمثل حصته في المجمع. الأصول المدعومة حاليًا تشمل cbBTC، tBTC و WBTC.

القرض السريع وإعداد الرافعة المالية

يقوم البروتوكول بإقراض crvUSD بقيمة مساوية بالدولار الأمريكي لـ BTC المودع.

يتم إقران BTC و crvUSD المقترض وتقديمهما كمزود سيولة إلى مجمع BTC/crvUSD على Curve.

يتم إيداع توكنات LP الناتجة كضمان في Curve CDP (مركز الدين المضمون) للحصول على قرض crvUSD آخر لسداد القرض السريع، مما يجعل المركز ممولًا بالكامل بالرافعة المالية.

ينشئ هذا مركز رافعة مالية 2x بنسبة دين ثابتة 50%.

إعادة توازن الرافعة المالية

مع تغير سعر BTC، يعيد النظام التوازن تلقائيًا للحفاظ على نسبة الدين إلى حقوق الملكية عند 50%:

- إذا ارتفع BTC: تزيد قيمة LP → يقترض البروتوكول المزيد من crvUSD → إعادة ضبط التعرض إلى 2x

- إذا انخفض BTC: تنخفض قيمة LP → استرداد جزء من LP → سداد الدين → إعادة النسبة إلى 50%

هذا يحافظ على تعرض BTC ثابتًا، حتى مع تقلب الأسعار، ولن تخسر BTC.

تتم إعادة التوازن من خلال مكونين رئيسيين: صانع السوق الآلي لإعادة التوازن ومجمع السيولة الافتراضي.

يتتبع صانع السوق الآلي لإعادة التوازن توكنات LP وديون crvUSD، ويعدل الأسعار لتشجيع المراجحين على استعادة التوازن.

في الوقت نفسه، يقوم مجمع السيولة الافتراضي بتغليف جميع خطوات القرض السريع، وصك/حرق توكنات LP، وسداد CDP في معاملة ذرية واحدة.

يمنع هذا النظام أحداث التصفية من خلال الحفاظ على استقرار الرافعة المالية، مع منح المراجحين حوافز ربح صغيرة للحفاظ على التوازن.

والنتيجة هي نظام متوازن ذاتيًا يواصل التحوط ضد الخسارة غير الدائمة.

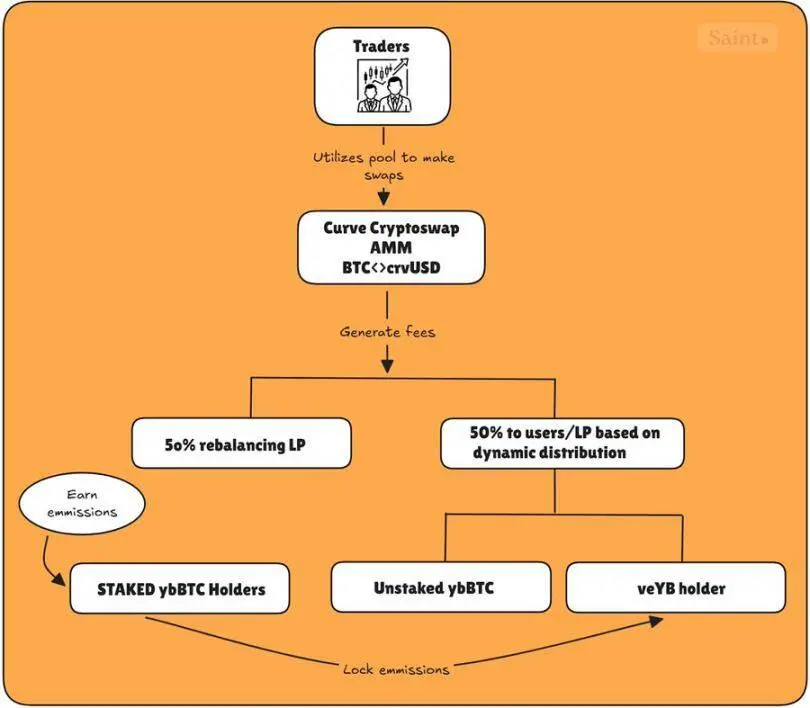

الرسوم وتوزيع التوكنات

لدى YieldBasis أربعة توكنات رئيسية تحدد نظام الحوافز الخاص به:

- ybBTC: مطالبة على LP BTC/crvUSD برافعة مالية 2x

- ybBTC المرهون: نسخة مرهونة لكسب انبعاثات التوكنات

- YB: توكن البروتوكول الأصلي

- veYB: YB مقفل للتصويت، يمنح حقوق الحوكمة ومكافآت معززة

يتم تقسيم جميع رسوم التداول الناتجة عن مجمع BTC/crvUSD كما يلي:

- 50% للمستخدمين (يتم مشاركتها بين حاملي ybBTC غير المرهون و veYB)

- 50% تعود للبروتوكول، لتمويل آلية إعادة التوازن

يضمن 50% العائد إلى مجمع إعادة التوازن عدم حدوث تصفية بسبب نقص المراجحين لتحقيق التوازن؛ لذلك يستخدم البروتوكول 50% من رسوم البروتوكول لإكمال ذلك بنفسه.

أما الـ 50% المتبقية المخصصة للمستخدمين، فتتم مشاركتها بين ybBTC غير المرهون و veYB وفقًا لتوزيع ديناميكي.

ببساطة، يتتبع البروتوكول كمية ybBTC المرهونة، ويعدل الرسوم التي يمكن لكل حامل (ybBTC غير المرهون و veYB) كسبها باستخدام الصيغة التالية:

عندما لا يوجد أحد يرهُن (s = 0)

لذا، 𝑓ₐ = 𝑓𝑚𝑖𝑛 = 10%، يحصل حاملو veYB على جزء صغير فقط (10%)، ويحصل حاملو ybBTC غير المرهون على الباقي (90%).

عندما يكون الجميع قد رهنوا (s = T)

لذا، 𝑓ₐ = 100%، يحصل حاملو veYB على جميع رسوم المستخدم، لأنه لا يوجد أحد متبقٍ لكسب رسوم التداول.

عندما يتم رهن نصف العرض (s = 0.5 T)، ترتفع رسوم الإدارة (≈ 36.4%)، ويحصل veYB على 36.4%، ويشارك الحاملو غير المرهونين 63.6%.

بالنسبة لحاملي ybBTC المرهون، يتلقون انبعاثات YB، والتي يمكن قفلها كـ veYB، لمدة لا تقل عن أسبوع واحد وحتى 4 سنوات.

يمكن لحاملي ybBTC المرهون قفل الانبعاثات التي يتلقونها للاستفادة من الرسوم والانبعاثات كحاملي veYB، مما يخلق تأثير العجلة الطائرة الذي يمكّنهم من كسب الحد الأقصى من الرسوم من البروتوكول، كما هو موضح في الرسم البياني أدناه.

منذ الإطلاق، لدى yieldbasis بعض الإحصاءات المثيرة للاهتمام:

- إجمالي حجم التداول بلغ 28.9 millions دولار

- أكثر من 6 millions دولار استخدمت لإعادة التوازن

- توليد أكثر من 200,000 دولار من الرسوم.

أفكار شخصية

يمثل YieldBasis أحد أكثر التصاميم ابتكارًا في تقديم السيولة منذ نموذج التبادل المستقر الأصلي لـ Curve.

يجمع بين آليات مجربة؛ اقتصاديات التوكنات المقفلة للتصويت، إعادة التوازن التلقائي، وتقديم السيولة بالرافعة المالية، في إطار جديد قد يحدد المعيار التالي لاستراتيجيات العائد الفعالة من حيث رأس المال.

نظرًا لأنه تم بناؤه من قبل نفس الأشخاص وراء Curve، فإن التفاؤل في السوق ليس مفاجئًا. مع تمويل يزيد عن 50 millions دولار وامتلاء المجمعات على الفور، من الواضح أن المستثمرين يراهنون على إصدار التوكنات المستقبلية.

ومع ذلك، لا يزال المنتج في مرحلة مبكرة. تجعل الطبيعة المستقرة نسبيًا لـ BTC منه أصلًا مثاليًا للاختبار، ولكن إذا تم إدخال أزواج تداول عالية التقلب في وقت مبكر جدًا، فقد تتحدى آلية إعادة التوازن.

ومع ذلك، تبدو الأسس قوية، وإذا تمكن هذا النموذج من التوسع بأمان، فقد يفتح جبهة عائد جديدة تمامًا لمزودي السيولة في DeFi.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

سوق العملات الرقمية ينهار بسبب موقف الاحتياطي الفيدرالي المتشدد الذي صدم المتداولين

في موجز: فقد سوق العملات الرقمية 3% من قيمته، وانخفضت القيمة السوقية إلى 3.1 تريليون دولار. أدى موقف الاحتياطي الفيدرالي المتشدد بشأن خفض أسعار الفائدة إلى زيادة الضغط والتقلبات في السوق. كما أن ارتفاع أسعار الفائدة في اليابان زاد من عدم استقرار أسعار العملات الرقمية على مستوى العالم.

خفض سعر الفائدة من قبل Fed يثير تفاؤلاً مشكوكاً فيه في عالم العملات الرقمية

باختصار، خفض سعر الفائدة من قبل الاحتياطي الفيدرالي أدى إلى ارتفاع مؤقت في تفاؤل سوق العملات الرقمية. يفضل المستثمرون استراتيجيات ذات إمكانيات ربح محدودة، مما يشير إلى الحذر. ضعف السيولة في نهاية العام وانخفاض التقلبات يقللان من فرص حدوث ارتفاع قوي.

تحذر OCC البنوك من ممارسات إغلاق الحسابات المثيرة للجدل

يواجه Vitalik Buterin حدود Ethereum: هل حان لحظة الحقيقة؟