Khi nào nên mua đáy? Quản lý của VanEck tiết lộ thời điểm tốt nhất để đầu tư vào bitcoin

Tổng hợp & Biên dịch: TechFlow

Tiêu đề gốc: Đối thoại với Quản lý đầu tư VanEck: Từ góc nhìn tổ chức, bây giờ có nên mua BTC không?

Khách mời: Matthew Sigel, Quản lý danh mục đầu tư VanEck Onchain Economy ETF ($NODE)

Người dẫn chương trình: Anthony Pompliano

Nguồn podcast: Anthony Pompliano

Tiêu đề gốc: Is It Time To Buy Bitcoin Now?

Ngày phát sóng: 25 tháng 11 năm 2025

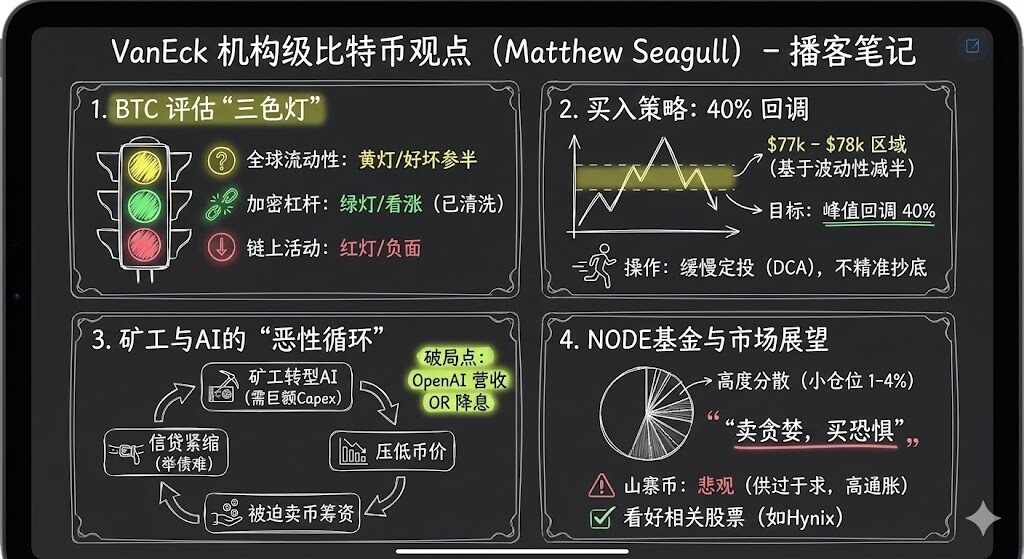

Tóm tắt ý chính

Matthew Sigel là quản lý danh mục đầu tư của VanEck Onchain Economy ETF ($NODE), một trong những sản phẩm tổ chức được đánh giá là có tư duy tiên phong nhất trong hệ sinh thái crypto. Trong buổi phỏng vấn này, chúng tôi đã thảo luận về cách các tổ chức đánh giá Bitcoin, từ cấu trúc thị trường, tâm lý nhà đầu tư đến các yếu tố thúc đẩy biến động giá gần đây. Matthew đã giới thiệu ba chỉ số quan trọng mà anh sử dụng để dự đoán xu hướng tương lai của Bitcoin, chia sẻ chiến lược mua vào trong giai đoạn biến động thị trường, cũng như những điểm anh chú ý khi đầu tư vào cổ phiếu các công ty niêm yết liên quan đến crypto. Ngoài ra, podcast còn bàn về hệ sinh thái tài sản số rộng lớn hơn, bao gồm nền tảng hợp đồng thông minh, stablecoin và những lĩnh vực mà anh cho là có tiềm năng dài hạn nhất.

Dưới đây là bản tóm tắt nhanh dạng infographic giúp bạn nắm bắt nội dung chính.

Những quan điểm nổi bật

-

Các công ty khai thác Bitcoin đang chuyển mình thành công ty AI.

-

Biến động là một trong những thách thức lớn nhất của lĩnh vực crypto.

-

Matthew Sigel thường đánh giá hiệu suất thị trường Bitcoin từ ba góc độ. Đầu tiên là thanh khoản toàn cầu, Bitcoin có mối tương quan nghịch kéo dài với chỉ số đô la Mỹ (DXY); góc nhìn thứ hai là mức độ đòn bẩy trong hệ sinh thái crypto, hiện tại mức đòn bẩy đã giảm, lãi suất tài trợ giảm mạnh; góc nhìn thứ ba là hoạt động on-chain, hiện tại hoạt động on-chain khá yếu, trạng thái không mấy lạc quan.

-

Vùng hỗ trợ quanh 78,000 và 70,000 USD là cơ hội vào lệnh khá tốt.

-

Tôi thường chọn phương pháp đầu tư định kỳ, ví dụ đầu tư một khoản cố định ở một mức giá nhất định, hoặc cứ hai ngày lại đầu tư một lần.

-

Phong cách đầu tư của tôi là vị thế nhỏ, đa dạng hóa cao, đồng thời tận dụng chiến lược “mua thấp bán cao” trên thị trường. Đến nay, chiến lược này hoạt động khá hiệu quả.

-

Một khi đã quyết định mua vào thì không cần phải dồn toàn bộ vốn một lần, mà nên phân bổ dần dần để ứng phó hợp lý với biến động thị trường.

-

Thị trường đang quá bão hòa, lạm phát của altcoin vẫn rất cao. Ngoài yếu tố đầu cơ, chúng vẫn chưa thực sự tìm được điểm phù hợp giữa sản phẩm và thị trường.

-

Solana thể hiện rất tốt trong việc xây dựng hệ sinh thái đa ngành.

-

Chính sách phi điều tiết của Trump thực tế đã gây tác động tiêu cực nhất định lên altcoin, vì đặc tính phi tập trung bị suy yếu trong môi trường pháp lý mới.

Các tổ chức hiện nhìn nhận Bitcoin như thế nào

Anthony Pompliano: Hôm nay chúng ta có khách mời là Matthew Sigel, quản lý danh mục đầu tư Van Eck Onchain Economy ETF ($NODE).

Tôi nghĩ chúng ta có thể bắt đầu bằng một câu hỏi quan trọng: Các tổ chức hiện nhìn nhận Bitcoin như thế nào? Tín hiệu thị trường rất phức tạp, vừa có dữ liệu tích cực, vừa có dữ liệu tiêu cực, giá cả không tốt, tâm lý nhà đầu tư ảm đạm. Van Eck và các tổ chức khác thường nhìn nhận Bitcoin và phân bổ tài sản như thế nào?

Matthew Sigel:

Xét về sự quan tâm của nhà đầu tư, tôi cho rằng các tổ chức vẫn rất chú ý đến Bitcoin. Chúng tôi vẫn nhận được rất nhiều yêu cầu về nội dung giáo dục, tư vấn xây dựng danh mục và đề xuất phân bổ quy mô nhỏ. Tuy nhiên, hiện giá Bitcoin đã điều chỉnh hơn 30%, khối lượng giao dịch của một số sản phẩm niêm yết của chúng tôi cũng giảm. Điều này cho thấy, dù nhà đầu tư rất quan tâm nghiên cứu Bitcoin, nhưng khi giao dịch thực tế thì vẫn còn do dự nhất định.

Anthony Pompliano: Vậy nếu phân tích các dữ liệu này, anh sẽ phân biệt dữ liệu tích cực và tiêu cực như thế nào?

Matthew Sigel:

Chúng tôi thường đánh giá hiệu suất thị trường Bitcoin từ ba góc độ.

Đầu tiên là thanh khoản toàn cầu. Bitcoin có mối tương quan nghịch kéo dài với chỉ số đô la Mỹ (DXY), do đó khẩu vị rủi ro toàn cầu, quá trình tăng/giảm đòn bẩy đều ảnh hưởng rất lớn đến Bitcoin, đặc biệt là từ sau COVID. Xu hướng vĩ mô này tác động đến Bitcoin mạnh hơn nhiều so với các giai đoạn trước. Đáng tiếc là các thợ đào Bitcoin lại ở vị trí trung tâm trong quá trình này. Gần đây, do điều kiện tín dụng thắt chặt và các công ty siêu lớn (như Oracle) huy động nợ khổng lồ để phát triển AI, các thợ đào Bitcoin buộc phải điều chỉnh hoạt động để thích nghi với cơ hội thị trường. Điều này đòi hỏi chi phí vốn lớn, thường dựa vào vay nợ, phát hành cổ phiếu hoặc bán Bitcoin để huy động. Đến tháng 10, các thợ đào vẫn tích cực bán Bitcoin để hỗ trợ xây dựng. Tình trạng này dẫn đến vòng luẩn quẩn: điều kiện tín dụng thắt chặt không chỉ ảnh hưởng khả năng huy động vốn của thợ đào mà còn kéo giá Bitcoin xuống thấp hơn. Vì vậy, xét về thanh khoản toàn cầu, tôi cho rằng tín hiệu là hỗn hợp, vừa có dòng tiền hỗ trợ nhưng triển vọng thị trường lại bất định hơn.

Góc nhìn thứ hai là mức độ đòn bẩy trong hệ sinh thái crypto. Tôi cho rằng đây là tín hiệu tích cực. Chúng ta đã trải qua một đợt thanh lý thị trường vào giữa tháng 10, khiến mức đòn bẩy giảm, lãi suất tài trợ giảm mạnh. Trong 12 giờ qua, quy mô thanh lý thị trường đạt khoảng 1.7 tỉ USD. Điều này cho thấy tâm lý đòn bẩy trong thị trường crypto đã giảm đáng kể, tôi xem đây là tín hiệu bullish.

Góc nhìn thứ ba là hoạt động on-chain. Chúng tôi thường chú ý đến các dữ liệu như phí giao dịch, số lượng địa chỉ hoạt động và tần suất giao dịch. Theo các dữ liệu này, hiện hoạt động on-chain khá yếu, trạng thái không mấy lạc quan.

Cách đánh giá chỉ số thời gian thực và các mức giá Bitcoin quan trọng

Anthony Pompliano: Vậy anh đánh giá thị trường Bitcoin như thế nào? Chúng ta đã nói thanh khoản toàn cầu là “đèn vàng”, đòn bẩy trong hệ sinh thái crypto là “đèn xanh”, còn hoạt động on-chain là “đèn đỏ”. Rõ ràng các tín hiệu này là hỗn hợp. Anh sẽ cân nhắc các yếu tố này ra sao? Trong ba yếu tố đó, anh thiên về yếu tố nào hơn? Khi các tín hiệu xuất hiện đồng thời, anh điều chỉnh chiến lược thế nào?

Matthew Sigel:

Tôi nghĩ điều này phụ thuộc nhiều vào phong cách đầu tư cá nhân. Như tôi đã nói, hiện khối lượng giao dịch thị trường giảm, cho thấy nhà đầu tư thực tế còn do dự. Lấy ví dụ ETF kinh tế on-chain tôi quản lý, khoảng hai ba tuần trước, tôi đã bán 15% vị thế cổ phiếu khai thác Bitcoin. Lý do là chúng tôi nhận thấy tâm lý lạc quan trên thị trường bắt đầu giảm, đồng thời môi trường tín dụng cũng thắt chặt hơn. Các thợ đào Bitcoin đóng góp lớn cho lợi nhuận của chúng tôi, nên cuối năm giảm rủi ro là lựa chọn hợp lý. Hiện chúng tôi chưa tái phân bổ số vốn đó, nhưng tôi đang chú ý một số mức giá Bitcoin quan trọng.

Một mức quan trọng là 78,000 USD, tương đương mức giảm 40% từ đỉnh. Ở chu kỳ trước, Bitcoin từng giảm tới 80%. Từ đó đến nay, biến động giá Bitcoin đã giảm khoảng một nửa. Nếu biến động giảm một nửa, tôi cho rằng mức điều chỉnh giá cũng có thể giảm một nửa, nên giảm 40% là cơ hội rủi ro/lợi nhuận hợp lý. Ngoài ra, mức 78,000 USD cũng có thể vượt qua ngưỡng hỗ trợ 69,000 USD hình thành sau bầu cử. Chúng ta từng chứng kiến biến động quanh 70,000 USD vào ngày bầu cử, tháng 4 năm nay lại kiểm tra mức này. Vì vậy, đây là vùng hỗ trợ kỹ thuật khá mạnh.

Nếu giảm sâu hơn, một mức đáng chú ý nữa là 55,000 USD, vị trí của đường trung bình động 200 tuần. Nếu thị trường cực đoan, ví dụ giảm 80% như trước, Bitcoin có thể về quanh 27,000 USD, đúng bằng mức giá khi BlackRock nộp đơn ETF Bitcoin. Trường hợp này sẽ xóa sạch lợi nhuận của ETF, nhưng tôi cho rằng khả năng này thấp. Tổng thể, mức giảm 40% và hỗ trợ quanh 70,000 USD là cơ hội vào lệnh khá tốt.

Anthony Pompliano: Tôi hiểu ý anh. Là nhà đầu tư cá nhân, chúng ta có thể linh hoạt hơn khi xác định mức giá, ví dụ 77,000 USD hay 80,000 USD, chênh lệch này với cá nhân không quá quan trọng, nhưng nhà đầu tư tổ chức khi phân bổ vốn phải đối mặt nhiều ràng buộc hơn, như quản lý rủi ro, cân bằng lại danh mục, đồng thời họ cũng có công cụ dữ liệu và kinh nghiệm mà cá nhân không có.

Anh nhìn nhận thế nào về sự khác biệt khi đầu tư ở mức 77,500 USD và 80,000 USD? Có nên hành động quyết đoán khi giá gần mục tiêu, thay vì chờ giá thấp hơn? Trong bối cảnh tâm lý thị trường biến động lớn hiện nay, anh thực thi chiến lược đầu tư cụ thể ra sao? Ví dụ khi thị trường cực kỳ tham lam hoặc sợ hãi, biến động chứng khoán thấp nhưng chỉ số VIX lên 28. Trong trường hợp này, anh sẽ vào lệnh quyết đoán hay giữ kỷ luật, đặt mục tiêu giá và lệnh giới hạn?

Matthew Sigel:

Phong cách cá nhân của tôi là thiên về tiếp cận dần dần. Tôi thường chọn phương pháp đầu tư định kỳ, ví dụ đầu tư một khoản cố định ở một mức giá nhất định, hoặc cứ hai ngày lại đầu tư một lần. Là nhà đầu tư chuyên nghiệp, chúng tôi có đội ngũ giao dịch riêng hỗ trợ, giúp tìm kiếm thanh khoản và thực hiện giao dịch. Đây là một trong những lợi thế của đầu tư tổ chức, cho phép chúng tôi áp dụng phương pháp đầu tư kỷ luật hơn.

Tuy nhiên, tôi nghĩ không có cách nào là đúng hay sai tuyệt đối. Quan trọng là dựa trên logic của bản thân và nhu cầu khách hàng để đưa ra quyết định sáng suốt, hợp lý. Với tôi, phân bổ dần dần phù hợp với phong cách cá nhân hơn.

Tại sao cổ phiếu liên quan crypto lại giúp $NODE vượt trội

Anthony Pompliano: Hãy nói về cổ phiếu các công ty niêm yết liên quan đến Bitcoin và ngành crypto. Sản phẩm ETF của các bạn, $NODE, từ khi ra mắt đã có hiệu suất rất ấn tượng, tôi được biết mức tăng khoảng 28% đến 32%, vượt trội hơn cả Bitcoin.

Thông thường, nhiều người nghĩ Bitcoin hoặc tài sản crypto bản thân sẽ vượt trội hơn cổ phiếu liên quan, nhưng năm qua chúng ta lại thấy điều ngược lại, anh có thể chia sẻ về chiến lược cổ phiếu công khai của $NODE và cách các bạn phân bổ tài sản ở các công ty này?

Matthew Sigel:

Đúng vậy. Từ góc nhìn nhà đầu tư, dù là tổ chức hay cá nhân, nhiều người thích đầu tư gián tiếp vào ngành crypto thông qua cổ phiếu. Lý do là thông tin tài chính của cổ phiếu minh bạch hơn, đồng thời phù hợp trực tiếp với tài khoản môi giới của họ. Theo quan sát của tôi, kể từ sau bầu cử, một thay đổi lớn của ngành crypto là các ngân hàng đầu tư bắt đầu sẵn sàng bảo lãnh các tài sản liên quan crypto. Đó là lý do năm qua chúng ta thấy nhiều IPO, SPAC và phát hành thứ cấp. Tại Van Eck, chúng tôi may mắn điều chỉnh chiến lược sau bầu cử, tập trung vào đầu tư cổ phiếu liên quan crypto. Kết quả cho thấy chiến lược này là đúng. Từ khi $NODE ra mắt, giá Bitcoin giảm 16%, trong khi cổ phiếu liên quan lại tăng mạnh. Chúng tôi đã nhận diện được tác động sâu rộng của AI lên các thợ đào Bitcoin, đồng thời xây dựng danh mục đầu tư có biến động tương đối thấp.

Tất nhiên, danh mục đầu tư của chúng tôi cũng có lúc điều chỉnh, nhưng so với các sản phẩm cạnh tranh khác trên thị trường, chúng tôi kiểm soát quy mô vị thế rất chặt chẽ, thành công giảm thiểu rủi ro giảm giá. Trong ngành còn non trẻ này, nhiều công ty nhỏ và công ty đòn bẩy cao đều đối mặt rủi ro thực thi và vận hành. Tôi cho rằng không cần thiết phải chịu rủi ro quá lớn, ví dụ phân bổ 10% vào một vị thế đơn lẻ. Thay vào đó, tôi thích tập trung rủi ro trong phạm vi 1% đến 4% và tận dụng biến động thị trường để tìm kiếm lợi thế.

Bên cạnh đó, định nghĩa cổ phiếu liên quan crypto của chúng tôi khá rộng, không chỉ tập trung vào các công ty có hoạt động chính liên quan crypto mà còn bao gồm cả những công ty tham gia vào chuỗi giá trị Bitcoin thông qua token hóa hoặc bán hàng. Những công ty này không chỉ tiết kiệm chi phí mà còn tạo ra doanh thu từ các hoạt động liên quan, tác động rất lớn đến chỉ số P/E. Vì vậy, phong cách đầu tư của tôi là vị thế nhỏ, đa dạng hóa cao, đồng thời tận dụng chiến lược “mua thấp bán cao” trên thị trường. Đến nay, chiến lược này hoạt động khá hiệu quả.

Anthony Pompliano: Anh đề cập đến các công ty không nhất thiết phải có phần lớn hoạt động liên quan crypto. Anh có thể lấy ví dụ về công ty nào bán sản phẩm cho ngành crypto hoặc sử dụng công nghệ liên quan nhưng không được coi là công ty crypto truyền thống?

Matthew Sigel:

Tôi có thể lấy ví dụ về Hynex, một nhà sản xuất bộ nhớ của Hàn Quốc, chủ yếu bán cho ngành bán dẫn. Họ cạnh tranh với Micron và SanDisk, thuộc thị trường độc quyền nhóm nhỏ. Khi máy đào Bitcoin bán chạy, mảng DRAM của Hynex chiếm tỷ trọng từ một đến vài phần trăm trong khai thác Bitcoin. Xét về biên lợi nhuận, điều này có ảnh hưởng nhất định nhưng không phải yếu tố chủ đạo. Tuy nhiên, khi xét đến tác động của AI lên chuỗi cung ứng, động lực cung-cầu thay đổi rõ rệt. Các công ty như Hynex hiện có P/E khoảng 5 lần, khiến họ trở thành khoản đầu tư rất hấp dẫn về định giá. Chúng tôi phân bổ khoảng 1% vào Hynex, công ty này không chỉ liên quan đến tài sản số mà còn hưởng lợi từ các cơ hội tăng trưởng cấu trúc khác. Đây là một ví dụ điển hình.

Điều gì có thể đảo ngược tình trạng ảm đạm của thợ đào Bitcoin?

Anthony Pompliano: Các thợ đào Bitcoin những năm gần đây đã trải qua đợt điều chỉnh mạnh, đặc biệt sau khi giá Bitcoin đạt đỉnh. Theo anh, những yếu tố nào có thể đảo ngược tình trạng ảm đạm của thợ đào?

Gần đây chúng ta bàn về một quan điểm thú vị, xuất phát từ cuộc phỏng vấn của Howard Marks tại Wharton năm 2018. Ông ấy nói về phép ẩn dụ phổ biến trong đầu tư – “bắt con dao rơi”, chiến lược của ông không phải cố gắng bắt đáy chính xác mà là mua dần khi giá gần đáy, dù giá có thể tiếp tục giảm nhưng khi thị trường phục hồi sẽ tiếp tục mua thêm. Vậy theo anh, xu hướng của thợ đào Bitcoin cần điều gì để chuyển biến?

Matthew Sigel:

Tôi rất đồng tình với quan điểm của Howard Marks, đó cũng chính là chiến lược đầu tư tôi đề cập trước đó. Một khi đã quyết định mua vào thì không cần phải dồn toàn bộ vốn một lần, mà nên phân bổ dần dần để ứng phó hợp lý với biến động thị trường.

Theo phân tích cá nhân tôi, có hai yếu tố chính có thể giúp thợ đào thoát khỏi khó khăn. Đầu tiên là hiệu quả doanh thu từ lĩnh vực AI. Hiện thị trường còn tranh cãi lớn về việc đầu tư AI có thực sự mang lại lợi nhuận. Tôi cho rằng lợi ích của AI chủ yếu nằm ở tối ưu hóa chi phí chứ không phải tăng doanh thu trực tiếp. Bằng cách cắt giảm chi phí vận hành, doanh nghiệp có thể tăng EPS rõ rệt, đây là tín hiệu tích cực cho thị trường. Ví dụ, OpenAI gần đây hợp tác với Target, tích hợp công nghệ vào ứng dụng bán lẻ và quy trình thanh toán. Thương vụ này có thể lên tới chín con số, dù hiện thông tin còn hạn chế nhưng khi nhiều thương vụ tương tự xuất hiện, niềm tin thị trường vào AI sẽ dần tăng lên.

Yếu tố thứ hai là chính sách tiền tệ của Fed. Nếu Fed quyết định giảm lãi suất, thanh khoản thị trường sẽ được cải thiện đáng kể, điều này rất quan trọng với thợ đào Bitcoin. Hiện thị trường còn chia rẽ về việc Fed có giảm lãi suất vào tháng 12 hay không, nhưng một khi thanh khoản cải thiện, áp lực huy động vốn của thợ đào sẽ giảm bớt.

Tóm lại, hai yếu tố này – hiệu quả doanh thu của AI và chính sách tiền tệ của Fed – có thể trở thành động lực chính đảo ngược tình trạng ảm đạm của thợ đào Bitcoin.

Anthony Pompliano: Khi nói về các công ty niêm yết liên quan crypto, thợ đào Bitcoin là một lĩnh vực quan trọng. Ngoài ra còn có các nhà cung cấp stablecoin như Circle, Gemini và Coinbase, cùng một số công ty hạ tầng và chủ đề liên quan khác. Anh nhìn nhận các công ty này ra sao?

Matthew Sigel:

Circle là một ví dụ điển hình, từng bị định giá quá cao do thị trường hưng phấn, hiện đang trải qua giai đoạn điều chỉnh định giá. Tuy nhiên, thị phần của họ thực tế lại đang tăng dần, nên tương lai chúng tôi có thể tăng phân bổ vào các công ty như vậy trong danh mục. Quay lại thợ đào Bitcoin, chúng tôi học được một điều từ diễn biến thị trường gần đây, đó là vai trò then chốt của chi phí vốn. Ba tháng qua, hầu hết các công ty thợ đào đều huy động vốn để xây dựng hạ tầng AI. Đây là quá trình đòi hỏi vốn lớn, chúng tôi bắt đầu thấy sự phân hóa chi phí vốn trong ngành. Ví dụ, Cipher vừa công bố hợp tác với Fluid Stack (được Google hậu thuẫn), xây dựng hạ tầng bằng vốn vay. Còn Bitdeer phải dựa vào nợ chuyển đổi, Clean Spark cũng dùng hình thức huy động pha loãng. Sự khác biệt về khả năng huy động vốn này sẽ khiến hiện tượng “kẻ thắng ăn cả” trong ngành ngày càng rõ rệt, do đó nhà đầu tư nên ưu tiên chọn các công ty thợ đào lớn có lợi thế về vốn.

Anthony Pompliano: Quy mô kinh tế dường như đang trở thành chủ đề quan trọng. Trước đây có thể do ngành còn nhỏ nên chưa phải vấn đề then chốt. Nhưng khi ngành trưởng thành, dù ở thị trường tư nhân, tài sản crypto thanh khoản hay các công ty niêm yết sớm, quy mô ngày càng quan trọng. Ví dụ Coinbase đã trở thành công ty lớn thực sự, còn ngành thợ đào cũng có vài công ty vượt qua rào cản quy mô. Trong ngành truyền thống, quy mô kinh tế thường rất quan trọng. Giờ đây trong ngành crypto cũng vậy – hoặc đạt quy mô, hoặc bị gạt ra ngoài lề.

Matthew Sigel:

Tôi hoàn toàn đồng ý. Giai đoạn đầu, chiến lược chính của thợ đào Bitcoin là tìm nguồn điện rẻ nhất, tận dụng lợi thế khu vực để sinh lời. Tuy nhiên, do Wall Street hỗ trợ vốn hạn chế, các công ty thợ đào khó đạt quy mô kinh tế. Giờ đây, tình hình đang thay đổi, đặc biệt ở điểm giao giữa AI và ngành khai thác. Các công ty như Tera Wolf và Cipher đã có thể mở rộng quy mô nhờ vay nợ, dù xếp hạng tín dụng thấp nhưng tác động với cổ đông thiểu số lại là bước ngoặt quan trọng.

Tuy nhiên, tôi cho rằng khai thác Bitcoin vẫn mang tính khu vực rất mạnh. Ví dụ, Cipher hoạt động ở Texas, Tera Wulf ở New York, còn Bitfarms tập trung ở khu vực PJM (PJM là tổ chức truyền tải điện lớn nhất Mỹ, quản lý hệ thống điện ở 13 bang miền Đông và Washington DC). Hiện cạnh tranh trực tiếp giữa các công ty này chưa quá gay gắt, nhưng đã có dấu hiệu họ bắt đầu mở rộng sang nhiều khu vực hơn. Ví dụ, Tera Wulf vừa thông báo sẽ vào Texas để phục vụ nhiều khách hàng hơn. Khi ngành phát triển, lợi thế quy mô sẽ dần rõ nét, nhưng giống như ngành tiện ích, yếu tố khu vực vẫn sẽ đóng vai trò quan trọng.

Đánh giá bảng cân đối kế toán của các công ty nắm giữ Bitcoin

Anthony Pompliano: MicroStrategy đã thể hiện hiệu ứng quy mô rất lớn khi đưa Bitcoin vào bảng cân đối kế toán. Hiện nay có nhiều công ty bắt đầu đưa Bitcoin hoặc tài sản crypto khác vào bảng cân đối, một số là công ty niêm yết truyền thống, một số là qua mua lại ngược hoặc niêm yết SPAC. Anh nhìn nhận thế nào về toàn bộ thị trường tài sản số, và tương lai các tài sản này có thể tích lũy giá trị ra sao?

Matthew Sigel:

Chúng tôi khá thận trọng với lĩnh vực này. Chúng tôi cho rằng hiện có nhiều công ty tài sản số vốn hóa nhỏ khó duy trì định giá cao lâu dài, tất nhiên không phải là không có, nhưng không có lý do gì tin rằng nhiều công ty nhỏ có thể duy trì premium. Thời gian đầu sự nghiệp, tôi từng nghiên cứu thị trường châu Á, khi đó cũng có nhiều công ty dạng NAV, thường giao dịch với mức chiết khấu 50%, nhất là khi không có lộ trình thay đổi quyền kiểm soát rõ ràng hoặc cổ đông thiểu số không thể hiện thực hóa tài sản. Vì vậy, chiến lược của chúng tôi là tránh các công ty dạng này, dù đôi khi cũng có ngoại lệ. Khi định giá giảm, chúng tôi cũng thấy một số công ty nhỏ bắt đầu bán Bitcoin và mua lại cổ phiếu, đồng thời các nhà đầu tư chủ động có thể mang lại cơ hội cho các công ty này.

Tôi đang chú ý xem giao dịch của Strive có hoàn tất không. Nếu thành công, tôi cho rằng rủi ro/lợi nhuận của Strive sẽ hấp dẫn hơn, vì cấu trúc cổ phiếu ưu đãi của họ khá rõ ràng, nhà đầu tư thu nhập cố định dễ đánh giá rủi ro và lợi nhuận hơn. Ví dụ, giá mua lại cổ phiếu ưu đãi của Strive là 110 USD, giá phát hành là 75 USD, mệnh giá 100 USD. Ngoài ra, họ kiểm soát giá mục tiêu trong khoảng 95 đến 105 USD nhờ quản lý lãi suất. Thiết kế này giúp nhà đầu tư đánh giá tốt hơn rủi ro lên/xuống.

Ngược lại, cấu trúc cổ phiếu ưu đãi của Microstrategy lại phức tạp hơn, dù họ có quan hệ mật thiết với các nhà đầu tư trái phiếu chuyển đổi, có thể giao dịch premium trong cả chu kỳ, nhưng chủ nợ vẫn đối mặt nhiều bất định vì công ty giữ quyền thu hồi nợ. Thiết kế này làm tăng độ khó đánh giá rủi ro cho chủ nợ, có thể không thân thiện với nhà đầu tư thu nhập cố định.

Tình huống tương tự cũng xuất hiện ở Meta Planet. Họ vừa công bố cấu trúc cổ phiếu ưu đãi mới, thiết kế gần giống Strive, nhưng điều này có thể không tích cực với họ. Lý do là cấu trúc này tăng quyền lực cho người nắm giữ trái phiếu, ưu tiên nhận dòng tiền, còn phần lợi nhuận tiềm năng của cổ đông bị suy yếu. Đây có thể là lựa chọn bền vững hơn cho nhà đầu tư trái phiếu, nhưng lại gây bất lợi cho cổ đông, nhất là với các công ty phụ thuộc vào lợi nhuận cổ phiếu, thiết kế này có thể là gánh nặng.

Anthony Pompliano: Về khả năng trả nợ cổ phiếu ưu đãi của các công ty này, thị trường cũng có một số nghi ngờ. Ví dụ Saylor nói, nếu Bitcoin chỉ tăng 2% mỗi năm, họ vẫn có thể duy trì hoạt động lâu dài. Nếu không tăng trưởng, họ có thể bán cổ phiếu để tài trợ hoạt động tới 70 năm. Anh nhìn nhận thế nào về khả năng trả nợ của các công ty này?

Matthew Sigel:

Điều này phụ thuộc vào cấu trúc bảng cân đối kế toán của từng công ty. Ví dụ, như Microstrategy, khả năng trả nợ phụ thuộc nhiều vào giá Bitcoin tăng và lợi nhuận chưa thực hiện. Họ có thể tiếp tục vay dựa trên lợi nhuận chưa thực hiện để duy trì hoạt động. Một số công ty nhỏ hơn lại thiên về bán Bitcoin trực tiếp để trả nợ. Mô hình này có thể tăng niềm tin nhà đầu tư, nhưng cũng đặt ra câu hỏi: nếu trong thị trường gấu, các công ty này đồng loạt bán Bitcoin, thị trường sẽ ra sao? Tình huống này có thể làm tăng áp lực giảm giá Bitcoin, nhất là khi tâm lý thị trường ảm đạm.

Anthony Pompliano: Nếu các công ty này bắt đầu bán tháo Bitcoin, anh nghĩ thị trường sẽ thế nào? Có xảy ra bán tháo bắt buộc không? Ví dụ Michael Saylor có thể bị buộc phải thanh lý tài sản không?

Matthew Sigel:

Tình huống này rất có thể làm tăng rủi ro giảm giá Bitcoin, đặc biệt khi tâm lý thị trường ảm đạm. Tôi nghĩ trường hợp của Saylor khá đặc biệt, dù giá Bitcoin giảm 50% từ đỉnh, ông ấy cũng không cần bán tài sản. Ông ấy có thể thương lượng với chủ nợ để tái cấp vốn. Tuy nhiên, với một số công ty nhỏ hơn, tình hình có thể phức tạp hơn. Nếu cổ phiếu các công ty này giao dịch với chiết khấu 50% so với NAV, nhà đầu tư chủ động có thể tìm kiếm ghế hội đồng quản trị, thúc đẩy thay đổi quản trị hoặc thậm chí thanh lý công ty, trả lại tài sản cho cổ đông. Thường quá trình này kéo dài một đến hai năm.

Anthony Pompliano: Vậy với các doanh nghiệp nắm giữ Bitcoin nhưng không phải công ty Bitcoin, như Tesla hoặc Block, anh nghĩ xu hướng này sẽ tiếp tục tăng hay thị trường sẽ phân hóa?

Matthew Sigel:

Đây là vấn đề đáng chú ý. Khi quản lý Node ETF, chúng tôi cũng nhận thấy tình huống tương tự. Ví dụ, Tesla và Allied Resources (ARLP) dù nắm giữ Bitcoin nhưng thị trường không định giá premium rõ rệt cho lượng Bitcoin này. Tuy nhiên, điều này có thể thay đổi khi thị trường biến động. Gần đây MSCI cân nhắc loại Microstrategy khỏi một số chỉ số, điều này có thể khiến nhiều công ty điều chỉnh chiến lược, giữ lượng Bitcoin dưới 49% tổng tài sản để tránh bị loại khỏi chỉ số. Chiến lược này giúp công ty vừa hưởng lợi từ đà tăng của Bitcoin, vừa giữ được vị trí trong chỉ số. Thị trường luôn thay đổi, tôi nghĩ khi quy tắc thay đổi, thị trường có thể sẽ định giá cao hơn cho các công ty nắm giữ ít Bitcoin.

Nhìn nhận của Matthew về altcoin và vị thế thống trị của Bitcoin

Anthony Pompliano: Nhóm của các bạn đã dành nhiều thời gian nghiên cứu tài sản crypto và các công ty niêm yết liên quan. Hiện tại anh nhìn nhận thế nào về các tài sản crypto ngoài Bitcoin?

Matthew Sigel:

Khách quan mà nói, chúng tôi không chủ động bằng một số đối thủ ETF trong việc ra mắt sản phẩm token đơn lẻ. Chúng tôi đã nộp đơn xin ETF BNB và Avalanche (AVAX). Thẳng thắn mà nói, thị trường đang quá bão hòa, lạm phát của altcoin vẫn rất cao. Ngoài yếu tố đầu cơ, chúng vẫn chưa thực sự tìm được điểm phù hợp giữa sản phẩm và thị trường.

Vì vậy, chúng tôi không quá tích cực với lĩnh vực này. Rõ ràng thị trường đã điều chỉnh mạnh. Hôm qua tôi tham dự MultiCoin Summit, nhận thấy Solana rất nổi bật trong việc xây dựng hệ sinh thái đa ngành. Nhiều ngành đang tận dụng kiến trúc blockchain của họ. Tuy nhiên, so với các công ty chain (như Tempo hoặc Circle), blockchain phi tập trung thiếu đội ngũ bán hàng hỗ trợ. Công ty chain thường dùng đội ngũ bán hàng để thu hút thương gia, đồng thời dùng cổ phiếu thưởng cho nhân viên mở rộng thị trường, còn blockchain phi tập trung chỉ có thể dựa vào cộng đồng và tiềm năng kiếm tiền để nắm bắt cơ hội. Cơ chế chuyển đổi này không đủ trực tiếp, không thể thúc đẩy thương gia áp dụng hệ thống thanh toán như Visa, Mastercard, Square hoặc Solana.

Anthony Pompliano: Còn về hiệu suất so với Bitcoin thì sao? Lịch sử cho thấy trong bull run, altcoin thường vượt trội hơn Bitcoin. Nhưng lần này dường như Bitcoin lại vượt trội hơn hầu hết altcoin, điều này khiến nhiều người bất ngờ. Tại sao lại như vậy?

Matthew Sigel:

Xét theo giá fiat, Bitcoin thực sự vượt trội hơn các tài sản khác. Tôi cho rằng chính sách phi điều tiết của Trump thực tế đã gây tác động tiêu cực nhất định lên altcoin, vì đặc tính phi tập trung bị suy yếu trong môi trường pháp lý mới. Trong môi trường pháp lý trước đây, Ethereum có lợi thế rõ rệt trong các lựa chọn phi tập trung. Còn bây giờ, lợi thế này bị xóa nhòa, mọi dự án đều ở vị thế cạnh tranh tương đối cân bằng. Đó cũng là lý do các công ty chain bắt đầu nổi lên. Các công ty này không hoàn toàn phi tập trung, lộ trình cũng không đặt mục tiêu phi tập trung rõ ràng, nhưng họ có thể tận dụng token để triển khai một số hoạt động từng bị coi là bất hợp pháp. Điều này khiến các dự án phi tập trung thực sự như Ethereum và Solana mất đi một phần lợi thế khác biệt.

Bên trong $NODE: Cấu trúc, phân bổ và chiến lược

Anthony Pompliano: Anh có thể giới thiệu ngắn gọn về NODE và chiến lược đầu tư của các bạn?

Matthew Sigel:

NODE là một ETF quản lý chủ động, chúng tôi có thể nắm giữ tối đa 25% tài sản ở crypto thông qua ETF. Hiện chúng tôi nắm 11% ở Bitcoin ETF, Ethereum và Solana mỗi loại khoảng 1%.

Phần còn lại là cổ phiếu liên quan đến lĩnh vực này. Mục tiêu của chúng tôi là bất kỳ công ty nào thể hiện rõ chiến lược kiếm tiền hoặc tiết kiệm chi phí nhờ áp dụng Bitcoin, blockchain hoặc tài sản số. Cá nhân tôi tin rằng các công ty khai thác Bitcoin đang chuyển mình thành công ty AI. Các công ty khai thác là phần lớn nhất trong quỹ, chiếm khoảng một phần ba. Phần còn lại phân bổ vào fintech, thương mại điện tử, hạ tầng năng lượng, v.v. Sự đa dạng hóa này nhằm làm mượt biến động danh mục đầu tư.

Nếu chỉ đầu tư vào các công ty thuần crypto như Microstrategy và Coinbase, các công ty đòn bẩy cao này sẽ có biến động rất lớn, thậm chí lên tới 10%. Theo phản hồi từ nhà đầu tư tổ chức, biến động là thách thức lớn nhất của lĩnh vực crypto. Vì vậy, chiến lược của chúng tôi là đa dạng hóa để giảm biến động tổng thể, đồng thời vẫn giúp nhà đầu tư hưởng lợi từ làn sóng phổ cập tài sản số. Đó chính là mục tiêu cốt lõi của NODE.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Quyên góp 256 ETH, Vitalik đặt cược vào truyền thông riêng tư: Tại sao lại là Session và SimpleX?

Những ứng dụng trò chuyện tập trung vào quyền riêng tư này đang tạo ra sự khác biệt gì? Vitalik đang đặt cược vào hướng công nghệ nào?

Bitcoin vẫn dưới $100K khi tâm lý thị trường trở nên lạc quan

BitMine tiếp tục mua vào Ethereum với thương vụ mua ETH trị giá 44 triệu USD

DeFi: Chainlink mở đường cho việc áp dụng hoàn toàn vào năm 2030