"Thuế ẩn" của vàng on-chain: Phí giao dịch cao, khiếm khuyết cấu trúc

Khi "token hóa" mất đi ý nghĩa: Tại sao chúng ta lại phải mua vàng on-chain với giá cao hơn?

Khi “token hóa” mất đi ý nghĩa: Tại sao chúng ta phải mua vàng on-chain với giá cao hơn?

Tác giả: @ballsyalchemist

Biên dịch: AididiaoJP, Foresight News

Vàng on-chain (như PAXG và XAUT) dù đã giới thiệu khái niệm tài sản thế giới thực, nhưng bản thân nó tồn tại một bẫy lớn: phí giao dịch liên tục cao và các khiếm khuyết cấu trúc. Những yếu tố này kết hợp lại cản trở các nhà tạo lập thị trường thực hiện arbitrage hiệu quả, khiến giá token có thể lệch khỏi giá trị hợp lý trong thời gian dài và đáng kể. Cuối cùng, những khiếm khuyết này giống như một loại “thuế gián tiếp”, làm tổn hại đến lợi ích của nhà đầu tư.

Token hóa vàng đã thành công thu hút nhiều người dùng crypto bước vào lĩnh vực tài sản thế giới thực, nhưng cái giá phải trả là bao nhiêu?

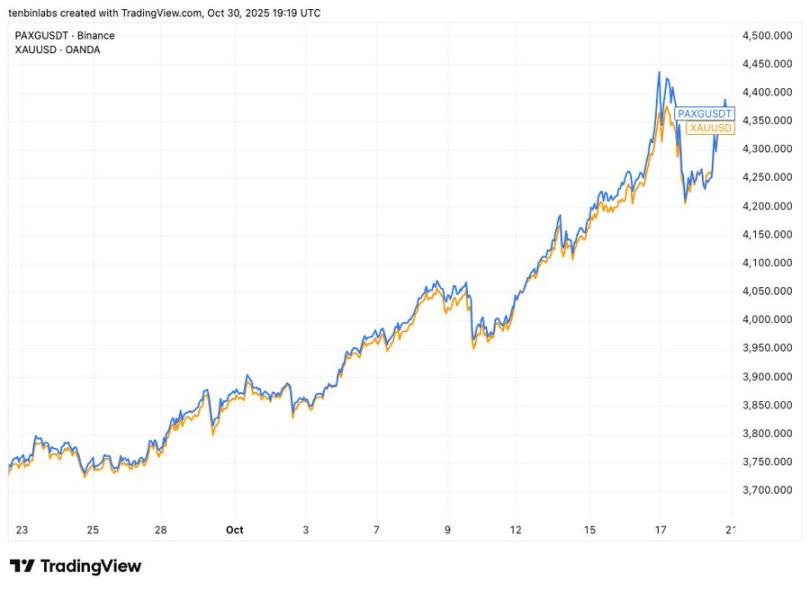

Giá PAXG trên Binance vs giá vàng giao ngay

Biểu đồ so sánh giá đơn giản này cho thấy: đường màu xanh là token hóa vàng chủ đạo PAXG, đường màu vàng là vàng giao ngay. Mỗi token PAXG đều đại diện cho một ounce vàng vật chất. Nhưng trong khoảng thời gian được minh họa, hầu như mọi người mua PAXG đều mua với giá cao hơn giá giao ngay.

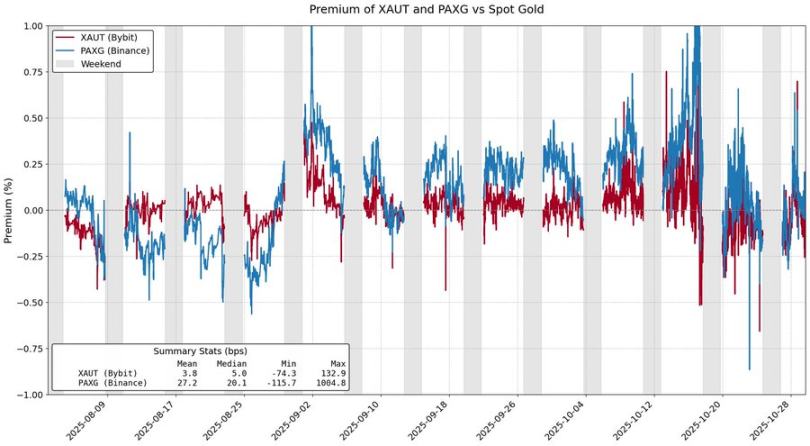

Phí premium của PAXG và XAUT so với vàng giao ngay

Tài sản token hóa lẽ ra phải giúp đầu tư tài sản thực trở nên tiết kiệm hơn, nhưng vàng – chiếm 84% tổng vốn hóa thị trường hàng hóa token hóa – lại không đạt được mục tiêu này. Những khoản phí premium này tưởng chừng đến từ nhu cầu thị trường, thực chất lại bắt nguồn từ các ma sát cấu trúc vốn có trong mô hình phát hành token.

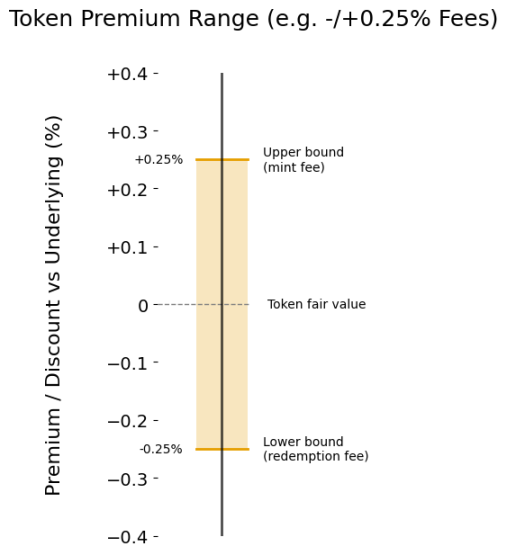

Phí mint và redeem

Nguồn gốc chính của phí premium đối với sản phẩm token hóa là phí mint và redeem. Những khoản phí này thực tế đã xác định “khoảng phí premium” cho giá token, cho phép nó dao động hợp lý quanh giá trị tài sản cơ sở.

Giả sử bạn là nhà tạo lập thị trường cho XAUt và PAXG. Khi giá vàng tăng mạnh, dòng tiền đổ vào vàng token hóa. Lúc này, bạn sẵn sàng bán với giá nào? Ít nhất là không thể thấp hơn chi phí tồn kho của bạn, điều này được quyết định bởi phí mint, thực tế đã đặt ra một giới hạn mềm cho giá.

Tương tự, vàng token hóa cũng có thể giao dịch với giá thấp hơn giá trị thực. Khi dòng tiền rút ra, bạn chỉ mua XAUt hoặc PAXG với giá thấp hơn giá đổi token từ Tether hoặc Paxos. Giống như phí mint hạn chế biên độ tăng, phí redeem hạn chế biên độ giảm.

Khoảng phí premium do phí quyết định

Phí càng cao, khoảng phí premium càng lớn, mức độ lệch giá token khỏi giá trị thực càng lớn. Hiện tại, Tether thu phí mint và redeem 0,25% đối với XAUt, còn Paxos áp dụng biểu phí bậc thang: 1% cho 2-25 PAXG, 0,125% cho trên 800 PAXG.

Xét đến chi phí vận hành token hóa vàng vật chất, những khoản phí này có thể là hợp lý. Nhưng rõ ràng, giảm các khoản phí này sẽ giúp giảm sai lệch giá, cuối cùng mang lại lợi ích cho nhà đầu tư.

Ma sát cấu trúc

Phí mint và redeem chỉ đặt ra giới hạn “mềm” cho giá, các ma sát khác trong mô hình phát hành token cũng làm tăng phí premium.

Ví dụ, Tether Gold yêu cầu tối thiểu mint 50 XAUt (khoảng 200,000 USD), redeem 430 XAUt (khoảng 1.7 triệu USD). Ngưỡng này khiến nhà tạo lập thị trường khó linh hoạt, vốn bị khóa lâu dài, chi phí cơ hội cao.

Một vấn đề khác là độ trễ thanh toán. Paxos nêu rõ redeem PAXG có thể mất vài ngày làm việc. Vốn bị khóa lâu, chi phí cơ hội rất đáng kể.

Những ma sát này khiến các nhà tạo lập thị trường ngần ngại, trừ khi lợi nhuận đủ hấp dẫn. Kết quả là giá vàng token hóa có thể lệch xa giá trị thực, thậm chí vượt qua cả giới hạn do phí đặt ra.

Vàng token hóa đã chứng minh sức hút của RWA, đồng thời phơi bày giới hạn của mô hình hiện tại. Vàng on-chain không chỉ giao dịch với phí premium, mà redeem còn chậm. Những rào cản này giống như thuế ẩn. Nếu tài sản token hóa muốn phát triển, không nên để người dùng on-chain chịu thiệt.

Thanh khoản, hiệu quả redeem và sự ổn định giá phải song hành, không thể đánh đổi lẫn nhau – điều này cần phải thay đổi.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Dự đoán giá XRP cho năm 2026 nếu Bitcoin đạt 250.000 đô

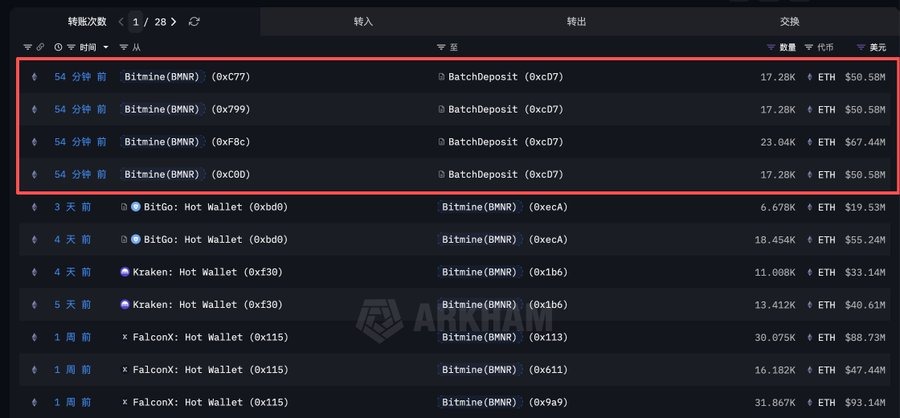

Gã kh�ổng lồ Ethereum Treasury BitMNR đặt cược 219 triệu đô la vào ETH

Giá XRP gặp khó khăn mặc dù có dòng tiền ETF 1 tỷ đô la, các nhà phân tích giải thích lý do

“Đã đến lúc trở nên quan trọng”: Mike Novogratz đưa ra lời cảnh tỉnh cho XRP và Cardano