Ринок не відновився, це лише перегляд цін: переоцінка криптовалют у постмаркетмейкерську епоху

Автор: 佐爷

Оригінальна назва: Ринок не відновлюється, є лише відвертість: переоцінка криптовалюти в епоху після маркет-мейкерів

Мережевий ефект не обмежується лише інтернетом.

Водопровід і електромережі мають дуже сильну ексклюзивність, ідеально підходять для «монопольного» колективного управління, що може як приносити користь, так і шкодити всьому суспільству. Але мережа стосунків між людьми є природно розподіленою, децентралізованою, навіть найактивніші соціальні особистості не можуть знати всіх.

Crypto — це мережа капіталу чи простір для взаємодії між людьми?

Satoshi Nakamoto явно вважав, що це друге: модель peer-to-peer торгівлі. З цього почалася історія криптоіндустрії — з підвищенням і розширенням капіталу, вона повністю перейшла до зв’язків капіталу, зменшуючи безпосередню взаємодію між людьми.

Єдине розумне питання: наскільки довго така щільність капітальної мережі може існувати, перш ніж зруйнується?

Чому ринок відновлюється

Багато хто досі не може оговтатися після обвалу та ліквідацій 10·11 і 11·03, розмірковуючи, скільки часу знадобиться для відновлення синтетичних стейблкоїнів, Vault і Yield-продуктів. Але зростання BLP і HIP-3 від Hyperliquid, а також запуск стейблкоїна YC від Framework на Sky вже відбуваються.

Ще й раптовий реліз Aave V4 і мобільного додатку для фінансового управління.

З точки зору абсолютних даних, зараз дійсно період відновлення ринку, але суб’єктивно здається, що проекти активно використовують історичні тренди для інновацій.

Інакше кажучи, ринковий цикл вже не корелює з активністю роздрібних інвесторів, і це не рідкість: фундаментальні показники економіки США також мало пов’язані з реальним сектором, а єдине, що турбує Трампа — це зниження ставок і зростання акцій, а американці та реальний сектор — лише частина цієї гри.

У цьому циклі, якщо ви досі вірите у чотирирічний цикл bitcoin, то ви залишилися у 2017 році, як і у випадку з обвалом CloudFlare — криптоінфраструктура постійно змінюється.

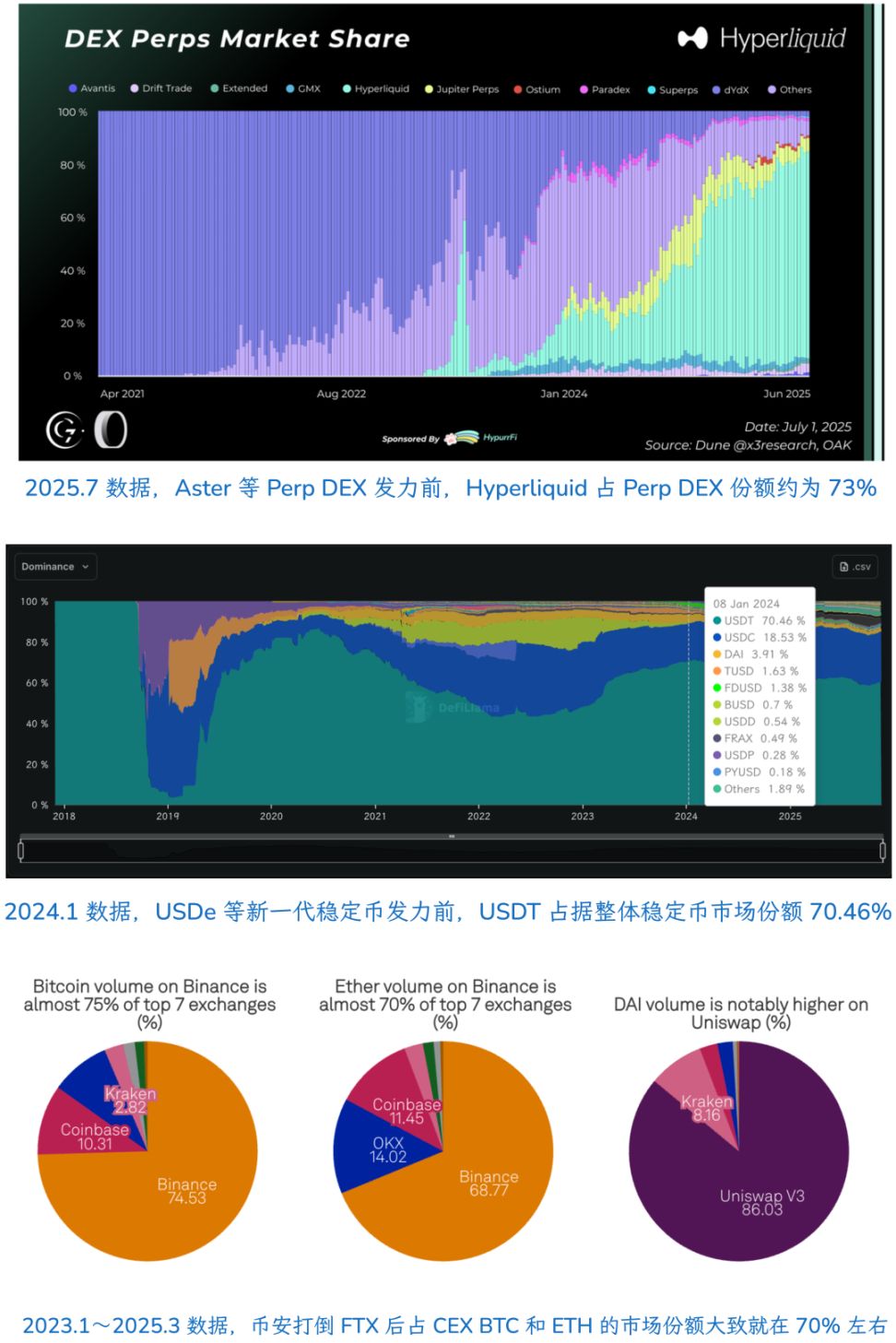

DEX, такі як Hyperliquid, дійсно відвойовують ринок у CEX, особливо у поєднанні з Meme-токенами, змінюючи систему оцінки, ціноутворення та дистрибуції токенів. Епоха CEX явно добігає кінця: Kraken оцінюється лише у 20 мільярдів доларів, багато CEX підтримують власні DEX.

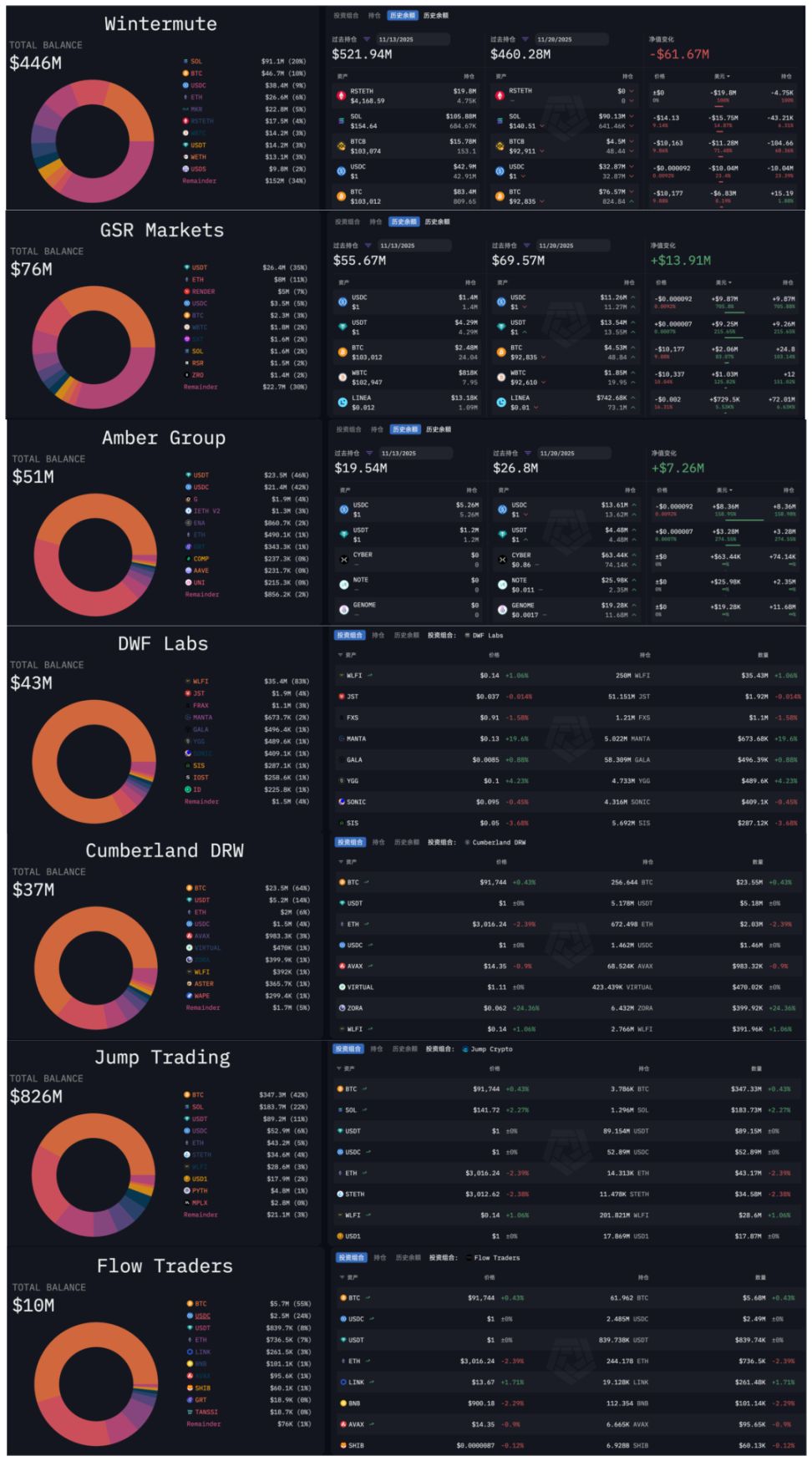

У 2024 році, коли високий FDV вплинув на систему ціноутворення Binance, VC вже «померли», і настав час маркет-мейкерів: за Hyperliquid та іншими Perp DEX стоять маркет-мейкери, як і за багатьма YBS-проектами.

SBF прийшов із Jane Street, Jeff — із Hudson River Trading, а засновник Variational — із відділу маркет-мейкінгу DCG.

Навіть під час ліквідацій ADL 10·11 першими постраждали маркет-мейкери — добро і зло йдуть поруч, структура ринку під керівництвом маркет-мейкерів стає жорсткішою і швидшою, ніж під керівництвом CEX.

Web3Port активно скидає токени, DWF неодноразово маніпулює цінами, навіть HLP від Hyperliquid стикається з такими звинуваченнями. Неважливо, централізований це маркет-мейкер чи децентралізований пул, всі, хто бере участь у маркет-мейкінгу, не можуть уникнути підозр у маніпуляціях ринком.

Якщо нинішню ринкову структуру назвати «відновленням», то це тому, що маркет-мейкери зазнали серйозних втрат і більше не можуть маніпулювати ринком, що, навпаки, робить ринок більш стабільним.

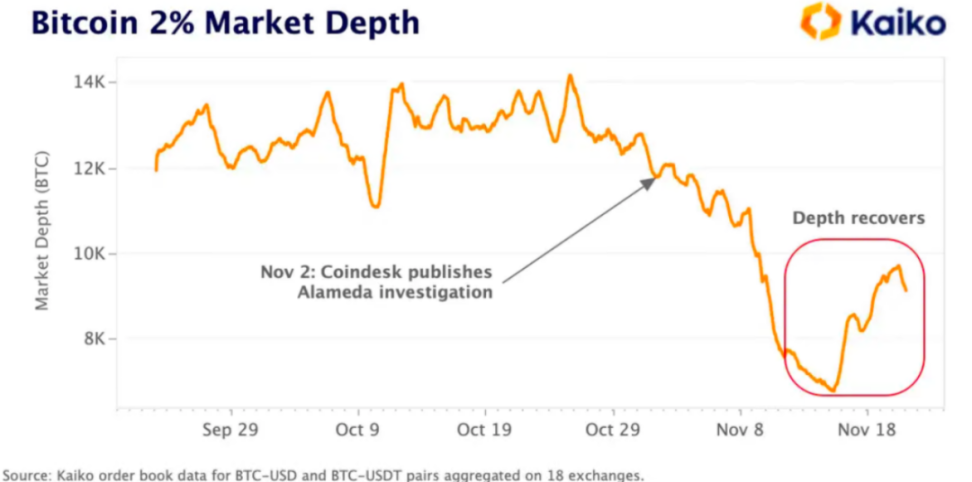

Це не рідкість: перед крахом FTX у 2022 році ходили чутки, що Alameda займала до 20% ринку маркет-мейкінгу BTC. У біографії SBF & FTX «Going Infinite» SBF визнає, що вони були однією з перших професійних компаній, які масово займалися маркет-мейкінгом.

Повертаючись до обвалу 10·11: з точки зору маркет-мейкерів, це була чисто технічна криза, або, інакше кажучи, попередня ліквідність була технічною ілюзією — роздрібні інвестори не торгували, торгували лише маркет-мейкери.

Сам факт існування маркет-мейкерів не є проблемою, але для альткоїнів чи нових токенів TGE це означає масові розпродажі: хантери аірдропів, фармери, а іноді й самі VC та проекти рішуче продають токени маркет-мейкерам для фіксації прибутку.

Маркет-мейкери опиняються у складному становищі: якщо не маніпулювати ринком, вони змушені купувати весь «сміттєвий» токен, або ж ставати «королем Лічем», максимально збільшуючи волатильність ринку, щоб заробити самим і іноді дати заробити іншим учасникам.

У цьому міркуванні є велика вада: ми бачимо лише склад і зміни позицій маркет-мейкерів, але важко конкретно проаналізувати, як вони маніпулюють цінами на CEX. Дані DEX, таких як Hyperliquid, більш прозорі — це тема для майбутнього аналізу.

Підсумовуючи: ринок не відскочив, а маркет-мейкери зазнали серйозних втрат, а серія крахів YBS-проектів позбавила їх можливості маніпулювати ринком — зараз працює справжній механізм ціноутворення.

Немає відновлення, є лише відвертість.

Правило 70% для природних монополій

У різних сегментах крипторинку вже з’явилися продукти з ознаками «природної монополії», наприклад, EVM. Порівняно з цим, bitcoin network як інфраструктура виявилася невдалою: всі хочуть BTC, але не хочуть здійснювати P2P-транзакції.

Окрім прихильників на кшталт Jack Dorsey, які хочуть використовувати bitcoin network як ланцюг для стейблкоїнів, мрія BTCFi вже стала досить реальною і болючою — припинити фантазувати про це буде корисно для всієї індустрії.

Окрім EVM, лише Binance і USDT як суперпродукти наближаються до поняття «монополії». Зверніть увагу, це не суперечить тому, що CEX стикаються з конкуренцією від DEX, а USDC/USDe/YBS/Curator — з інноваційними викликами.

Суперпродукт ≠ сегмент

Інакше кажучи, Binance і USDT активно працюють проти зростання ентропії. Ethereum, попри численні саморуйнування (безмежний сад, L2 scaling -> L1 scaling), а зараз і перехід до приватності та AI, залишається основним вибором завдяки своїй гнучкості.

Але частка ринку Binance і USDT, навіть Hyperliquid у Perp DEX, досягає максимуму близько 70%, після чого потрібні додаткові дії для закріплення позицій.

Емпіричне правило: у стабільній ринковій структурі провідний проект може займати до 70% сегмента, але ринкове середовище змінюється — наразі частки Hyperliquid, USDT і Binance вже впали нижче 50%.

Звісно, EVM у сегменті VM залишається абсолютно стабільним, лише SVM чи Move VM є незначними конкурентами — це вже надстабільна структура.

З цієї точки зору ще раз розглянемо маркет-мейкерів: ми знаємо, що на ринку максимум 20 основних маркет-мейкерів, і припускаємо, що до 10·11 вони займали провідні позиції, але не досягли статусу природної монополії — навіть якщо намагалися, зараз їхній вплив майже вичерпаний.

Якою буде структура ринку на наступному етапі?

Зміна поколінь у розпалі

-

Йдучи шляхом традиційних фінансів, ви будете обмежені традиційними фінансовими моделями оцінки

-

Йдучи шляхом фінтех-компаній, ви будете обмежені масштабними оцінками інтернету

-

Лише створивши власну модель оцінки для крипторинку, не визначену жодною існуючою індустрією, можна, як AI, стати гравцем із капіталізацією 5 трильйонів

Останнім часом ринок дійсно дивний: Solana як піонер RWA та інституційного впровадження, голова фонду Lily Liu раптово заявила про повернення до крипто-панк-мрії, Ethereum повертається до L1 Scaling, а концепція приватності — від Zcash до безмежності — знову на піку.

Crypto, здається, знову знаходить свою технічну логіку та систему оцінки, і все це дедалі менше пов’язано з маркет-мейкерами. Навіть інституційне впровадження — це радше «криптопроекти залучають інституційний капітал для DeFi», а не «продають DeFi інституціям».

Коротко: всередині — без MM, зовні — без інституцій.

Навіть OG повинні йти в ногу з новою епохою: DAT, спільний проект Li Lin і Xiao Feng, також не стартував, після краху китайських VC ефект Big Name OG теж відходить у минуле.

Крипто повертає свою мрію, ціною позбавлення паразитичних систем.

Погляньте на найрозвинутіший американський капітальний ринок: A16Z — частина американського ринку, але китайські VC — ні; гроші були у держави, держпідприємств (державних інвестиційних груп) та інтернет-компаній (раніше).

Відображаючи це на становище китайських VC у Web3: вони не можуть брати участь у ціноутворенні та дистрибуції, маркет-мейкери та CEX колись могли, але після 10·11 тренд переходу індустрії на ланцюг стає все очевиднішим.

On-chain ≠ децентралізація.

Типовий приклад — Hyperliquid: прозорий на ланцюзі, але не децентралізований ані за фізичними вузлами, ані за токеномікою.

Навіть у реальній реформі капіталізації держпідприємств справа не лише у заміні старого на нове, а й у вкладенні в нові індустрії, щоб отримати квиток у новий світ.

З цієї точки зору, головна проблема маркет-мейкерів схожа на Meme: ліквідність не має цінностей, у крайній PVP-порожнечі вони заробляють величезні гроші, але не можуть стати провідною силою індустрії.

Мрії та довгострокова технічна стратегія — Vitalik зробив забагато, MM — замало, треба бути більш збалансованими.

Висновок

По суті, цю статтю я пишу для себе. Теоретично ринок мав би зупинитися після 10·11 і 11·03, але падіння TVL не завадило інноваціям і самовідновленню DeFi, що мене дивує.

Vault, YBS (стейблкоїни з доходом) і Curator все ще еволюціонують, ринок виявився міцнішим, ніж ми думали. Якщо зараз дивитися на ринок із позиції місяць чи навіть тиждень тому, нічого не зрозумієш.

У пост-MM епосі баланс між цінностями криптоіндустрії та прибутковістю продуктів переосмислить логіку оцінки.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Невже проблеми безпеки DeFi можна вирішити лише шляхом «необмежених дозволів» та «довіри до третіх сторін»?

Проблеми безпеки в DeFi ніколи не були нерозв'язними.

Щотижневий звіт галузі TRON: "Ймовірність зниження ставки у грудні зростає?" чи це пом'якшить спад на ринку, детальний аналіз ZK-двигуна Orochi Network для реалізації приватності DA

Щотижневий галузевий звіт TRON.

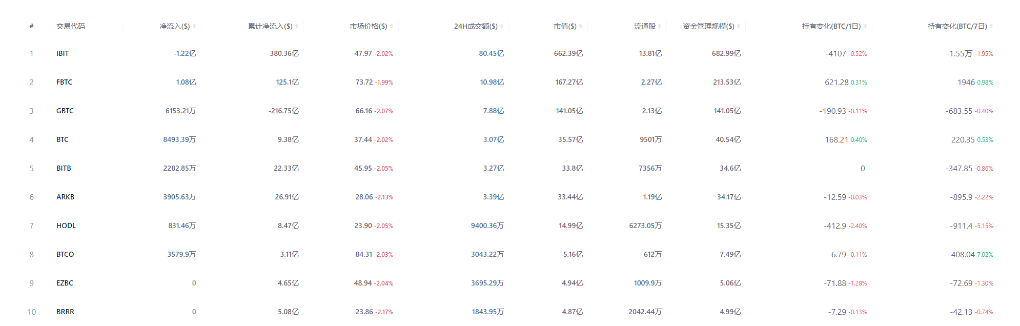

Щотижневий звіт про крипто ETF | Минулого тижня чистий відтік коштів із американських spot bitcoin ETF склав 1.216 мільярда доларів; чистий відтік коштів із американських spot ethereum ETF склав 500 мільйонів доларів

BlackRock зареєструвала iShares Ethereum Staking ETF у штаті Делавер.

Велика втрата ліквідності на CEX: хто висмоктує ліквідність?