Новий цикл і старі правила крипто VC

Коли злиття та поглинання (M&A) та IPO стають основними шляхами виходу, коли типи LP стають більш різноманітними, а цикли фондів подовжуються, чи зможуть криптовалютні венчурні фонди — особливо азійські VC — відновитися під час нового циклічного підйому після досягнення дна?

Коли злиття та IPO стають основними шляхами виходу, коли типи LP стають більш різноманітними, а цикл фонду подовжується, чи зможуть крипто-VC — особливо азійські VC — відновитися в новому циклі після досягнення дна?

Автор: Gu Yu, ChainCatcher

Беззаперечний і очевидний факт полягає в тому, що крипто-VC у ринкових циклах останніх років втратили свої позиції: майже всі VC-фонди мають знижену прибутковість, вплив і авторитет у різному ступені, а токени VC навіть стали предметом насмішок серед багатьох інвесторів.

Причин можна навести багато. Наприклад, через звичку більшості VC продавати токени та надмірну кількість проектів, що фінансуються капіталом, користувачі почали негативно ставитися до токенів VC, а більше коштів спрямовується на meme та AI-агентні проекти з низькою часткою VC, що призводить до браку ліквідності токенів VC. Крім того, періоди розблокування токенів VC стають дедалі довшими, що уповільнює вихід і ставить їх у невигідне становище.

Декілька досвідчених інвесторів також надали свої пояснення. Засновник IOSG Ventures Jocy Lin вважає, що під час бичачого ринку 2021 року на первинному ринку було надзвичайно багато ліквідності, і VC за короткий час залучили величезні суми. Надлишок капіталу призвів до завищених оцінок проектів і непомітно підсилив інвестиційну модель, що керується "наративом". Багато VC досі працюють за моделлю easy money попередніх двох циклів, вважаючи, що продукт і токен не пов’язані, надто женуться за масштабними наративами та потенційними секторами, ігноруючи справжню відповідність продукту ринку (PMF) і стійку модель доходу проекту.

Jocy Lin далі пояснює: суть проблеми VC у крипто — це "невідповідність між здатністю захоплювати цінність і прийняттям ризику". Вони беруть на себе найдовші періоди блокування і найвищі ризики, але займають найслабші позиції в екосистемі, піддаючись тиску з боку бірж, маркет-мейкерів і KOL. Коли модель, що керується наративом, руйнується, оригінальні VC без галузевих ресурсів втрачають підґрунтя для існування — гроші більше не є дефіцитним ресурсом, ліквідність і визначеність стають ключовими.

На думку партнера Generative Ventures Will, біржі та маркет-мейкери стали справжніми експлуататорами всієї ліквідності та премій у цьому циклі. Більшість проектів, отримавши гроші від VC, роблять лише дві речі: маркетинг і оплату лістингу на біржі. По суті, ці проекти — це маркетингові компанії, які мають платити великі суми біржам і маркет-мейкерам. Крім того, зараз токени VC часто блокуються на біржах на 2-3 роки після лістингу, що навіть довше, ніж на традиційному фондовому ринку, тому їхні очікування щодо ліквідності при виході дуже низькі, і заробити гроші складно.

Засновник Enlight Capital Anthony Zhu вважає, що азійські VC, які орієнтуються на токен-стратегію, потрапили в спіраль смерті на нинішньому слабкому ринку altcoin. Ефект швидкого заробітку під час попереднього бичачого ринку створив сильну залежність як на рівні LP, так і GP. Коли цей шлях подовжується або зникає, VC опиняються під подвійним тиском: короткострокові очікування прибутку з боку LP і відхід проектів від фундаментальних показників, що зрештою призводить до деформації дій. Поточна ситуація по суті є невідповідністю між LP, GP і ринковими можливостями.

Однак, окрім загального ослаблення VC, ще одним вартою уваги явищем є те, що активність і вплив азійських VC у цьому циклі, здається, знизилися ще більш помітно. У цьогорічному рейтингу 2025 Top 50 VCs від RootData, заснованому на активності та результатах виходу, лише 2-3 азійські VC, такі як OKX Venture, потрапили до списку. А в останній хвилі IPO та основних випадках злиття й поглинання (Circle, Gemini, Bridge, Deribit тощо) лише IDG Capital отримала значний прибуток завдяки раннім інвестиціям у Circle, інші азійські VC практично не брали участі.

Далі, такі колись дуже активні та успішні азійські VC, як Foresight Ventures, SevenX Ventures, Fenbushi Capital, NGC Ventures, цього року зробили не більше 10, а то й 5 інвестицій, а прогрес у залученні коштів майже відсутній.

Від колишньої могутності до нинішньої тиші — чому азійські VC опинилися в такому скрутному становищі?

1. Чому азійські VC поступаються західним VC?

В умовах однакового макроекономічного середовища азійські VC поступаються західним VC, і, на думку деяких опитаних, це зумовлено багатьма факторами: структурою фонду, типами LP, внутрішньою екосистемою тощо.

Jocy Lin з IOSG Ventures вважає, що це частково пов’язано з браком зрілої групи LP в Азії, тому багато азійських VC-фондів залучають кошти переважно від заможних осіб і підприємців традиційних галузей, а також від ідеалістичних OG криптоіндустрії. На відміну від США та Заходу, де є підтримка довгострокових інституційних LP і благодійних фондів, азійські VC під тиском LP більше схильні до тематичних спекулятивних інвестицій, а не до системного управління ризиками та продуманого виходу, а термін існування окремого фонду коротший, тому під час скорочення ринку тиск відчувається сильніше.

«Порівняно з цим, західні фонди зазвичай мають цикл понад 10 років, їхня система управління, підтримки після інвестицій і хеджування ризиків більш зріла, що дозволяє їм залишатися стійкими під час спадних циклів». З цього приводу Jocy Lin також закликав у X, щоб біржі, які запускають рятувальні фонди на сотні мільйонів доларів, якщо не можуть самі інвестувати, робили це через VC, щоб ті повертали капітал підприємцям.

Jocy Lin також зазначає, що західні фонди більше дотримуються цінностей, орієнтованих на людину, і можуть довгостроково розвивати проекти в криптоіндустрії. Засновники, які можуть провести проект через кілька циклів, мають виняткову підприємницьку стійкість, але таких дуже мало, і хоча деякі західні інвестори досягли успіху, модель «інвестування в людей» у криптоіндустрії працює нечасто.

Крім того, подальше підвищення оцінок проектів західними фондами вплинуло і на багато азійських фондів, які через коротші цикли і прагнення до швидкого прибутку почали розділятися: одні роблять ставки на більш ризиковані сектори, як ігри та соціальні мережі, інші агресивно виходять на вторинний ринок, але обидві моделі на нестабільному ринку альткоїнів рідко приносять надприбутки, а іноді навіть призводять до серйозних збитків. «Азійські фонди — дуже віддана і віруюча група, але ця індустрія в цьому циклі їх підвела», — з сумом зазначає Jocy Lin.

Anthony Zhu також дотримується подібної думки. Він зазначає, що західні фонди зазвичай більші за розміром і мають глибші кишені, тому їхні інвестиційні стратегії більш гнучкі, і вони краще працюють у нестабільних ринкових умовах.

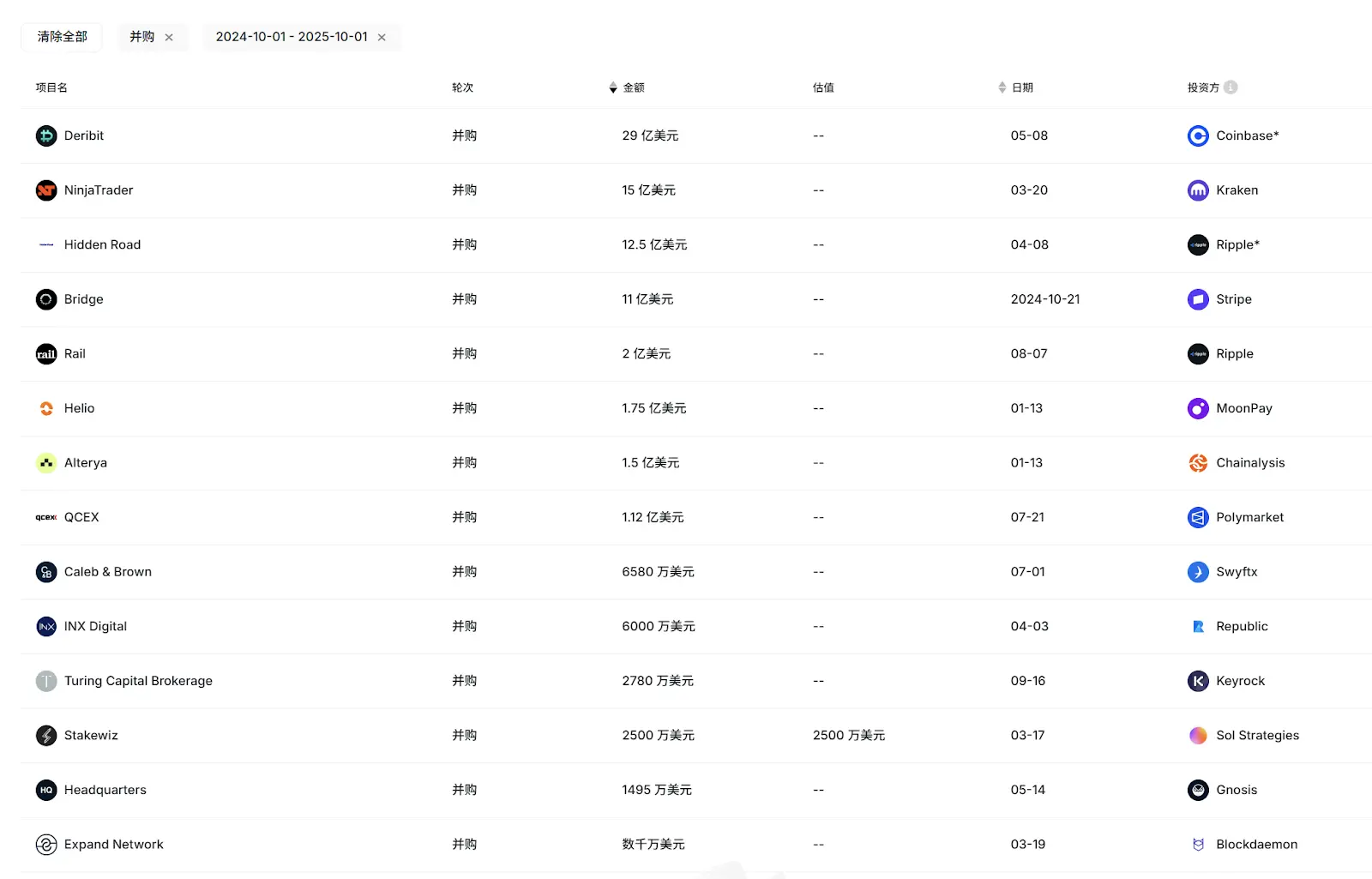

Ще одним ключовим фактором є те, що західні проекти мають більше варіантів і можливостей для виходу, а не лише через лістинг на біржі. У нещодавній хвилі злиттів і поглинань основними покупцями були провідні західні криптокомпанії та фінансові установи, а через географічні, культурні та інші причини азійські криптопроекти поки що не є пріоритетними цілями для таких покупців. Крім того, більшість поточних IPO також мають західне походження.

Джерело: RootData

Завдяки більш розвиненим каналам виходу через акції, західні VC мають більш різноманітні інвестиційні цілі, тоді як багато азійських VC через обмеження команди, структури фонду та каналів виходу уникають інвестицій в акції, через що пропускають багато проектів з потенціалом у 10-100 разів.

Однак Anthony особливо підкреслює, що хоча азійські крипто-VC, які орієнтуються на токени, загалом показали не найкращі результати з минулого циклу, деякі азійські доларові VC, які інвестують в акції, показали відмінні результати. «Основні VC-інвестори більш терплячі, і їхні результати проявляються на довгих циклах. В Азії є одні з найкращих криптопідприємців у світі, які створюють інноваційні продукти, і в майбутньому все більше азійських проектів виходитимуть на західні канали виходу. Азії також потрібно більше довгострокового капіталу для підтримки перспективних ранніх проектів».

Will пропонує ще одну нестандартну точку зору. На його думку, причина поганих результатів азійських VC у тому, що вони надто близькі до китайських бірж, і чим ближче, тим гірше, бо вони покладаються на лістинг на біржі для виходу, а цього циклу біржі стали найбільшими експлуататорами ліквідності. «Якби ці VC раніше зрозуміли ситуацію, їм слід було б купувати токени бірж, такі як BNB, OKB, BGB, а не інвестувати в безліч дрібних проектів, які залежать від лістингу, і зрештою самі опиняються заблокованими».

2. Зміни у VC та індустрії

Криза породжує зміни, і велика ротація у крипто-VC вже неминуча. Якщо 2016-2018 роки були періодом підйому першого покоління крипто-VC, а 2020-2021 — другого, то зараз, ймовірно, настає цикл третього покоління крипто-VC.

У цьому циклі, окрім повернення уваги до доларових інвестицій в акції, частина VC більше зосередиться на ліквіднішому вторинному ринку та пов’язаних з ним OTC-сегментах. Наприклад, LD Capital за останній рік повністю перейшла на вторинний ринок, зробивши великі ставки на ETH, UNI та інші токени, викликавши багато обговорень і уваги, і вже стала одним із найактивніших гравців на вторинному ринку Азії.

Jocy Lin зазначає, що IOSG не лише більше уваги приділятиме інвестиціям у акції та протоколи на первинному ринку, а й розширюватиме свої дослідницькі можливості, розглядаючи можливості OTC, пасивних інвестицій та структурованих продуктів, щоб краще збалансувати ризики та прибутки.

Однак IOSG і надалі залишатиметься активним на первинному ринку: «У наших інвестиційних уподобаннях ми більше звертатимемо увагу на проекти з реальними доходами, стабільним грошовим потоком і чіткими потребами користувачів, а не просто покладатимемося на наративи. Ми хочемо інвестувати в ті проекти, які мають внутрішній потенціал зростання і стійку бізнес-модель навіть за відсутності макроліквідності», — каже Jocy Lin.

Говорячи про грошовий потік і доходи, найпомітнішим проектом цього циклу є Hyperliquid, який, за даними DeFillama, за останні 30 днів отримав понад 100 millions доларів доходу. Однак Hyperliquid ніколи не отримував інвестицій від VC, і така модель розвитку проекту, що не залежить від VC і керується спільнотою, стала новим орієнтиром для багатьох проектів. Чи означає це, що все більше якісних проектів наслідуватимуть Hyperliquid, і роль крипто-VC ще більше зменшиться? Крім того, зростає кількість KOL-раундів і community-раундів — наскільки вони можуть замінити роль VC?

Anthony вважає, що для деяких типів DeFi-проектів, таких як Perp, через невеликий розмір команди та сильний ефект заробітку, подібна до Hyperliquid модель може існувати й надалі, але для інших типів проектів це не обов’язково працюватиме. У довгостроковій перспективі VC залишаються важливою силою для масштабного розвитку криптоіндустрії та зв’язку між інституційним капіталом і ранніми проектами.

«Успіх Hyperliquid значною мірою зумовлений самодостатністю продукту — як протоколу перпетуальних контрактів, він природно має здатність генерувати дохід і ринковий ефект. Але це не означає, що модель "без VC" можна широко відтворити. Для більшості проектів VC на ранній стадії залишаються ключовим джерелом фінансування розробки продукту, юридичних консультацій і довгострокового капіталу», — зазначає Jocy Lin. У традиційних TMT-секторах і галузях немає жодної ніші без участі VC і капіталу (AI, медицина тощо), і галузь без VC — це нездоровий ринок. Обороноздатність VC не зникла, вона просто змінилася з "давання грошей" на "надання ресурсів + терпіння".

Jocy Lin також поділився статистикою: серед проектів, у які інвестували провідні VC, 3-річна виживаність становить 40%. Серед проектів, повністю керованих спільнотою, 3-річна виживаність — менше 10%.

Говорячи про KOL-раунди та community-раунди, Jocy Lin вважає, що їхній розвиток дійсно змінює структуру раннього фінансування: вони допомагають формувати консенсус і енергію спільноти на початкових етапах проекту, особливо мають переваги в маркетингу та GTM. Але їхній вплив обмежується поширенням наративу та короткостроковою мобілізацією користувачів, а підтримка довгострокового управління, комплаєнсу, продуктової стратегії та інституційної експансії залишається обмеженою.

Сьогодні азійські крипто-VC переживають найглибшу кризу за багато років, і швидкі зміни у внутрішній та зовнішній екосистемі й логіці наративу призвели до того, що VC рухаються різними шляхами: деякі вже стали історією, деякі вагаються, а деякі активно перебудовуються, шукаючи більш здорові та довгострокові відносини з проектами.

Однак "вампірський" стан маркет-мейкерів і бірж триває, а часті лістинги на Binance Alpha лише погіршують ситуацію. Як вийти з цієї негативної екосистеми, знайти прорив у шляхах виходу та інвестиційних стратегіях — це одне з найбільших випробувань для нової моделі VC.

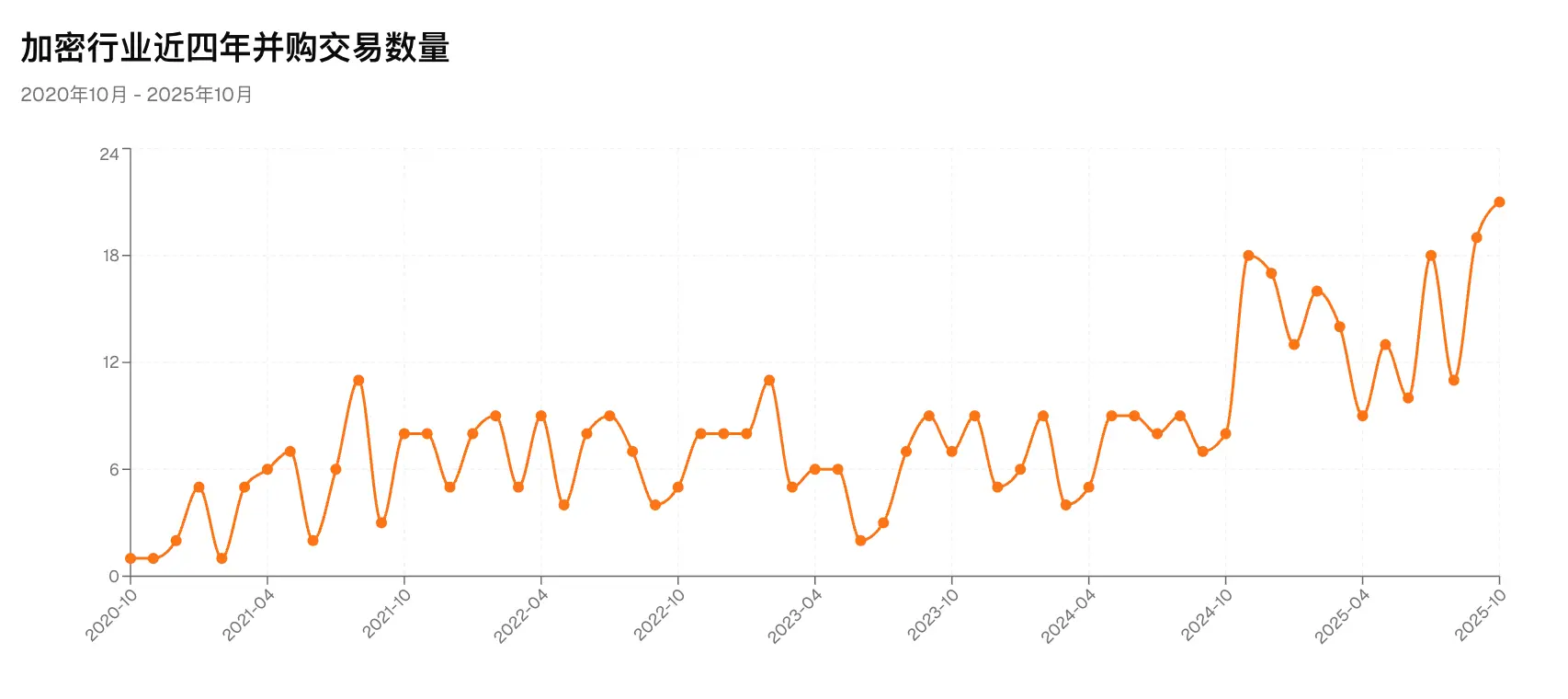

Нещодавно такі гіганти криптоіндустрії, як Coinbase, помітно прискорили темпи злиттів і поглинань: за даними RootData, за перші 10 місяців цього року кількість злиттів перевищила 130, щонайменше 7 криптокомпаній провели IPO, а загальна сума залучених коштів криптокомпаніями (включаючи DAT-компанії) перевищила 1.64 billions доларів, що є рекордом за всі роки. За достовірними джерелами, вже є відомий азійський традиційний VC, який створив незалежний фонд для інвестицій в акції з терміном існування близько 10 років, і все більше VC будуть дотримуватися "старих правил" ринку акцій.

Це, мабуть, один із найсильніших сигналів нового циклу для VC: можливостей на первинному крипторинку ще багато, і, можливо, настав золотий період для інвестицій в акції.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

XRP злітає, поки кити домінують на Ethereum

Багатомільйонний злам TrustWallet: що відомо на цей момент

Макроексперт Fidelity ставиться песимістично до bitcoin