Слідкуйте за цими 4 тригерами, щоб визначити напрямок ціни XRP цього тижня

XRP увійшов у фінальний тиждень жовтня з відновленим кредитним плечем і робочим бета-коефіцієнтом до Bitcoin, який можна застосувати до короткострокових діапазонів через два тижні після тарифного шоку.

Сукупний відкритий інтерес по XRP знаходиться біля $4.4 мільярда, а фінансування нормалізувалося навколо нейтрального або злегка позитивного рівня — така ситуація історично сприяє значним рухам, коли шорти змушені закриватися.

Ринковий контекст спокійніший, ніж у період падіння. Дані показують, що VIX знаходиться біля середини підліткових значень, індекс долара — біля 98–99, а дохідність 10-річних казначейських облігацій близько 4 відсотків, причому 10-річні облігації фіксують ставки, поки позиціонування відновлюється.

На відкритті Лондонської сесії сьогодні Bitcoin торгувався біля $114,300, а XRP — біля $2.63, що формує базу для сценарного аналізу на наступні десять днів.

Перезапуск, який повернув цей бета-коефіцієнт у фокус, відбувся під час очищення з 10 по 13 жовтня, коли примусові продажі очистили кредитне плече по основних активах. Ф'ючерси на криптовалюти зазнали приблизно $19 мільярдів ліквідацій у цей період.

Це розвантаження прибрало переповнені лонги та створило "повітряні кишені" в книгах ордерів деривативів, тому подальше позитивне фінансування та зростання відкритого інтересу важливі для залежності шляху. Коли позиціонування відновлюється, фази відновлення часто проходять далі, ніж початкове падіння, оскільки ціна може потрапити в скупчення ліквідацій шортів.

Теплові карти ліквідацій Coinglass роблять ці діапазони видимими в реальному часі, а фінансування, що піднімається вище нуля протягом декількох восьмигодинних інтервалів, є сигналом, що шорт-сквіз може продовжитися, коли ці діапазони активуються.

Макроекономічні драйвери задають фон для цієї мікроструктури.

Низька волатильність у кошику VIX нижче 20 співпадає з вужчими діапазонами по ризикових активах, тоді як індекс долара нижче 100 і 10-річна дохідність біля 4 відсотків тримають у фокусі політичний канал напередодні жовтневого засідання Федеральної резервної системи, за яким підуть дані по ВВП за третій квартал і PCE.

Нафта відскочила від мінімумів цього місяця, оскільки риторика щодо тарифів охолола, усунувши хвостовий ризик, який співпав із попереднім падінням. Кореляція залишається досить високою, щоб закріпити співвідношення, при цьому 30-денні показники біля 0.8 між XRP і Bitcoin зберігають актуальність оцінок напрямку бета, навіть якщо бета розширюється і звужується залежно від кредитного плеча та ліквідності.

Станозалежний підхід — найчистіший спосіб продовжити цю історію. У базовому режимі, коли VIX знаходиться біля 14–18, долар залишається нижче 100, а фінансування XRP рухається від нуля до помірно позитивного, поки відкритий інтерес зростає помірними темпами, робочий бета-коефіцієнт 1.3–1.8 рази до Bitcoin відповідає поведінці ринку з моменту перезапуску.

У режимі squeeze, коли волатильність знижується, спотові інвестиції залишаються стабільними, відкритий інтерес швидко зростає, а фінансування перевищує 0.02 відсотка за вісім годин щонайменше два дні, ап-бета історично наближається до 1.8–2.6 рази, оскільки шорт-сквізи та тригери ліквідацій додають механічного розширення.

Якщо макрострес повертається, наприклад, яструбиний сюрприз від Fed або негативний сюрприз щодо зростання, що піднімає VIX вище 22 і штовхає долар понад 100, даун-бета зазвичай починається нижче, біля 1.0–1.3 рази, і зростає лише якщо лонг-кластери ліквідацій пробиваються.

| Fed знижує ставку на 25 б.п. з голубиним тоном, VIX ≤ 16, DXY < 100, стабільний приплив ETF | +4% до +6% | 1.5x до 2.2x | +6% до +13% |

| М'які дані по ВВП та PCE, що стримують політичний ризик, VIX 14–15, помірно позитивне фінансування | +2% до +4% | 1.3x до 1.8x | +3% до +7% |

| Покращення торгової риторики, ціна входить у зони ліквідації шортів, фінансування підвищене протягом 48 годин | +6% до +9% | 2.0x до 2.6x | +12% до +23% |

| Яструбиний Fed або негативний сюрприз щодо зростання, VIX > 22, DXY > 100, фінансування ≤ 0 | −6% до −9% | 1.0x до 1.3x | −6% до −12% |

| Друга хвиля risk-off, що зачіпає кластери лонг-ліквідацій після початкового падіння | −9% до −12% | 1.2x до 1.6x | −11% до −19% |

Ці діапазони базуються на свіжому позиціонуванні та макроекономічних даних. Відкритий інтерес по XRP біля $4.4 мільярда забезпечує "паливну лінію" для будь-якого розширення, а показники відкритого інтересу та фінансування визначають напрямок руху.

Рекордні понад $5 мільярдів чистих припливів у криптоінвестиційні продукти на початку жовтня утримували Bitcoin на вершині крос-ринкової ліквідності та пояснюють, чому його траєкторія досі задає тон для альтернативних бета.

SEC і Ripple вирішили свою справу зі штрафом у $125 мільйонів, а ф'ючерси на XRP на CME стартували цього року — обидва ці фактори зменшують юридичні перешкоди та розширюють доступ, створюючи структурний фон, який може підсилити зростання при зміні позиціонування.

Рівні цін і макроякорі допомагають окреслити наступні десять днів.

Bitcoin і XRP знаходяться біля історичних максимумів, VIX підвищений, Bitcoin і XRP біля історичних максимумів, VIX залишається підвищеним, індекс долара стабільний, а дохідність 10-річних облігацій стабільна.

Brent і WTI знаходяться на історично низьких рівнях за останнє десятиліття. Засідання Федеральної резервної системи 28–29 жовтня, потім ВВП 30 жовтня і PCE 31 жовтня — це незвично щільна послідовність, яка визначатиме рух VIX, долара та дохідності, а отже, і бета-коефіцієнт, що переводить рух Bitcoin у рух XRP.

Трейдери можуть відстежувати простий набір "розтяжок", щоб залишатися в курсі.

- Фінансування, що тримається вище 0.02 відсотка за вісім годин протягом двох днів, відповідає ризику squeeze.

- Відкритий інтерес, що рухається до $5 мільярдів, підсилює потенціал для розширення.

- Прорив VIX вище 22 вказує на використання нижніх рядків у таблиці.

- Індекс долара понад 100 зазвичай знижує апетит до ризику, поки не повернеться назад.

Кластери ліквідності на тепловій карті Coinglass додають механічного розширення, коли ціна входить у ці зони, тому саме позиціонування, а не заголовки, часто вирішує, чи згасає імпульс, чи продовжується.

Поєднання відновлення відкритого інтересу та позитивного фону фінансування знову на місці, тому умовний підхід до бета залишається основною стратегією для XRP у цьому десятитижневому вікні.

Ця стаття є продовженням наступної:

Як XRP рухається відносно Bitcoin під час ринкової волатильності

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

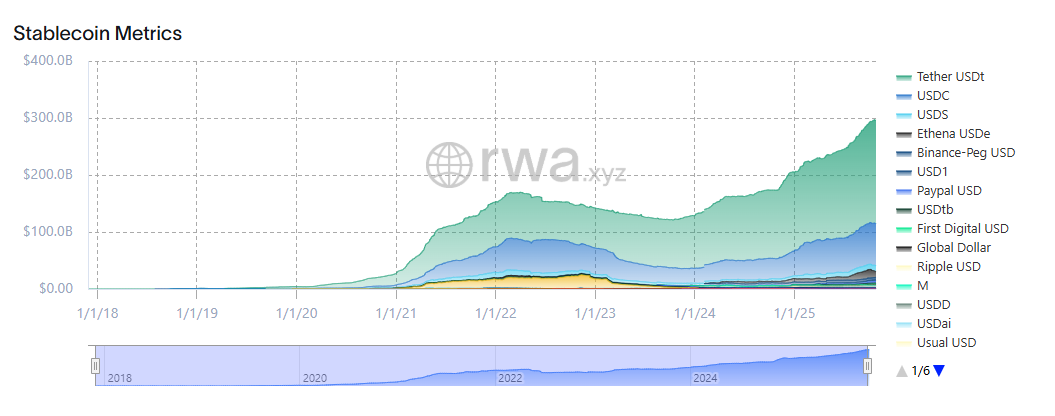

Visa додає підтримку чотирьох стейблкоїнів на чотирьох унікальних блокчейнах, оскільки витрати за минулий квартал зросли вчетверо

Visa додає підтримку чотирьох стейблкоїнів, які працюють на чотирьох унікальних блокчейнах, повідомив CEO Ryan McInerney. У четвертому кварталі витрати за Visa-картами, пов’язаними зі стейблкоїнами, зросли вчетверо порівняно з минулим роком, зазначив він.

Хардфорк Fusaka Ethereum активовано на останній тестовій мережі перед запуском в основній мережі

Quick Take Hoodi є третім і фінальним запуском тестової мережі після послідовних активацій на Holesky та Sepolia на початку цього місяця. Fusaka впровадить кілька покращень масштабованості та безпеки для Ethereum, включаючи вдосконалену техніку вибіркового відбору даних під назвою PeerDAS.

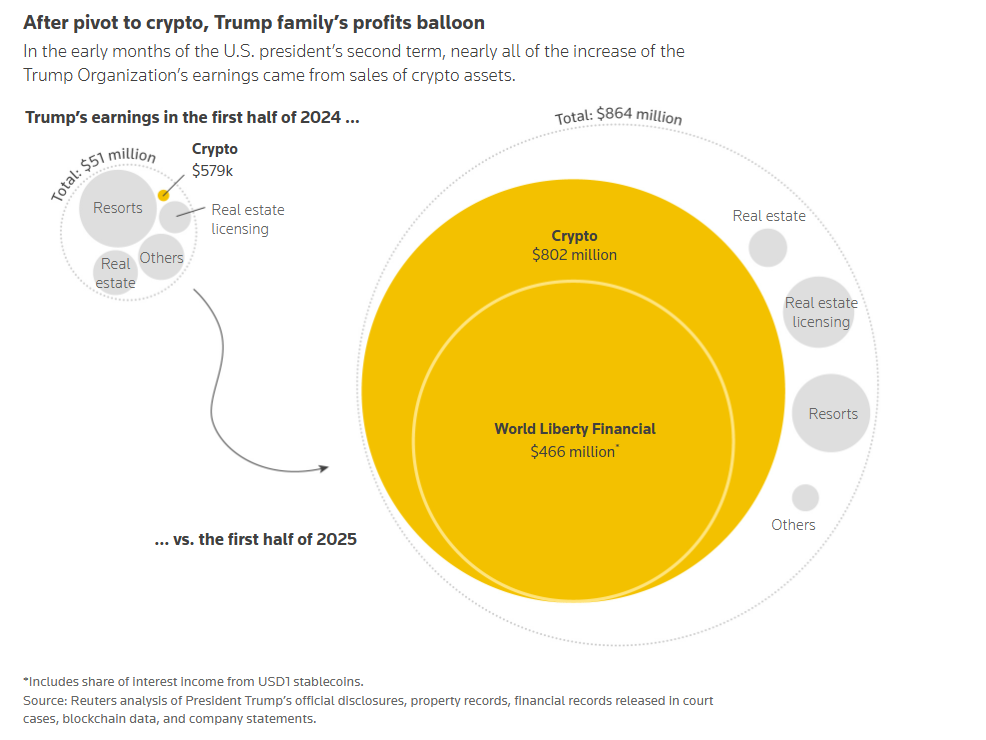

Дохід Trump Organization зріс у 17 разів завдяки глобальному просуванню продажів криптотокенів

Дохід The Trump Organization зріс до $864 мільйонів на початку 2025 року, причому криптовалютні проєкти принесли $802 мільйони завдяки продажу токенів.

Western Union запустить стейблкоїн USDPT на Solana до середини 2026 року

Western Union оголосила про плани запустити свій стабільний токен US Dollar Payment Token на Solana на початку 2026 року, уклавши партнерство з Anchorage Digital Bank для його випуску.