Securitize планує дебют на Nasdaq з токенізованим ка�піталом за $1.25 млрд

Securitize націлюється на лістинг на Nasdaq із оцінкою в 1,25 мільярда доларів, щоб переосмислити володіння публічними акціями, використовуючи свою модель токенізованого капіталу для об'єднання традиційних ринків із потенціалом блокчейну.

- Securitize планує лістинг на Nasdaq із оцінкою в 1,25 мільярда доларів через SPAC-угоду за підтримки Cantor.

- Компанія має намір токенізувати власний капітал і розширити інституційне впровадження цінних паперів на основі блокчейну.

- Ключові інвестори, включаючи BlackRock та ARK Invest, переведуть свої частки у нову лістингову компанію.

Згідно з поданням до Комісії з цінних паперів і бірж США від 27 жовтня, Securitize уклала остаточну угоду про злиття бізнесу з SPAC Cantor Fitzgerald, Cantor Equity Partners II.

Складне злиття та одночасна приватна інвестиція в публічний капітал (PIPE) на суму 225 мільйонів доларів призведуть до створення об'єднаної компанії, яка збереже назву Securitize і буде торгуватися на Nasdaq під тікером “SECZ”.

Варто зазначити, що компанія оголосила про намір токенізувати власний капітал після лістингу, що зробить її публічно торговані акції нативним цифровим активом на блокчейні.

Підтримка Securitize та ринок, що переходить до токенізованих акцій

Шлях Securitize до Nasdaq супроводжується сильною інституційною підтримкою та капітальною структурою, налаштованою на перехід до ринку з високими ставками. PIPE на 225 мільйонів доларів очолюють Arche та ParaFi Capital, чий розподіл свідчить про впевненість у комерційній життєздатності токенізованих цінних паперів.

Що ще важливіше, ключові інвестори компанії, включаючи BlackRock, ARK Invest та Morgan Stanley Investment Management, не виходять із проєкту. Згідно з умовами угоди, ці існуючі інвестори переведуть усі свої частки у нову публічну компанію, що є потужною демонстрацією довгострокової впевненості з боку інституцій, які як фінансували Securitize, так і стали її найпомітнішими клієнтами.

Securitize виходить на публічне розміщення з доведеною історією успіху, яка підкріплює її амбітну оцінку. За даними RWA.xyz, компанія вже забезпечила випуск приблизно 4,5 мільярда доларів у вигляді on-chain цінних паперів. Її інфраструктура підтримує основні інституційні ініціативи, співпрацюючи з такими керуючими активами, як BlackRock, Apollo та VanEck, для цифровізації всього — від приватного капіталу та кредитів до нерухомості на блокчейн-мережах.

Час запуску плану токенізації капіталу Securitize є особливо стратегічним і збігається з суттєвими змінами у традиційному фінансовому ландшафті. Лише кілька тижнів тому, 8 вересня, сама Nasdaq подала пропозицію до SEC про внесення змін до своїх правил, щоб дозволити торгівлю токенізованими цінними паперами на своєму основному ринку.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

"Січневий ефект": Bitcoin та Ethereum ETF залучили 645 млн доларів інвестицій

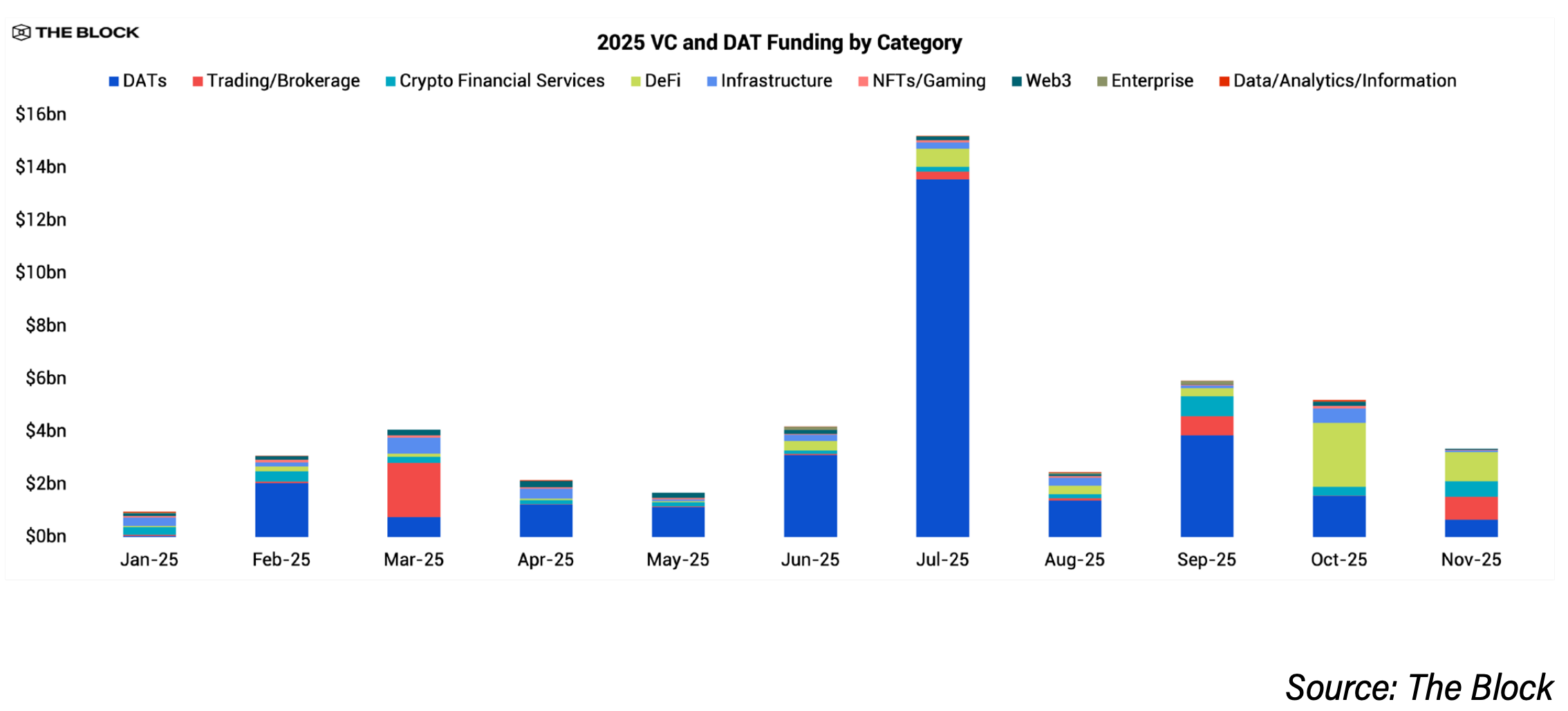

Провідні крипто-VC поділилися прогнозами щодо фінансування та продажу токенів у 2026 році

Дослідження 28% зростання Convex Finance: плутанина, впевненість чи і те, й інше?

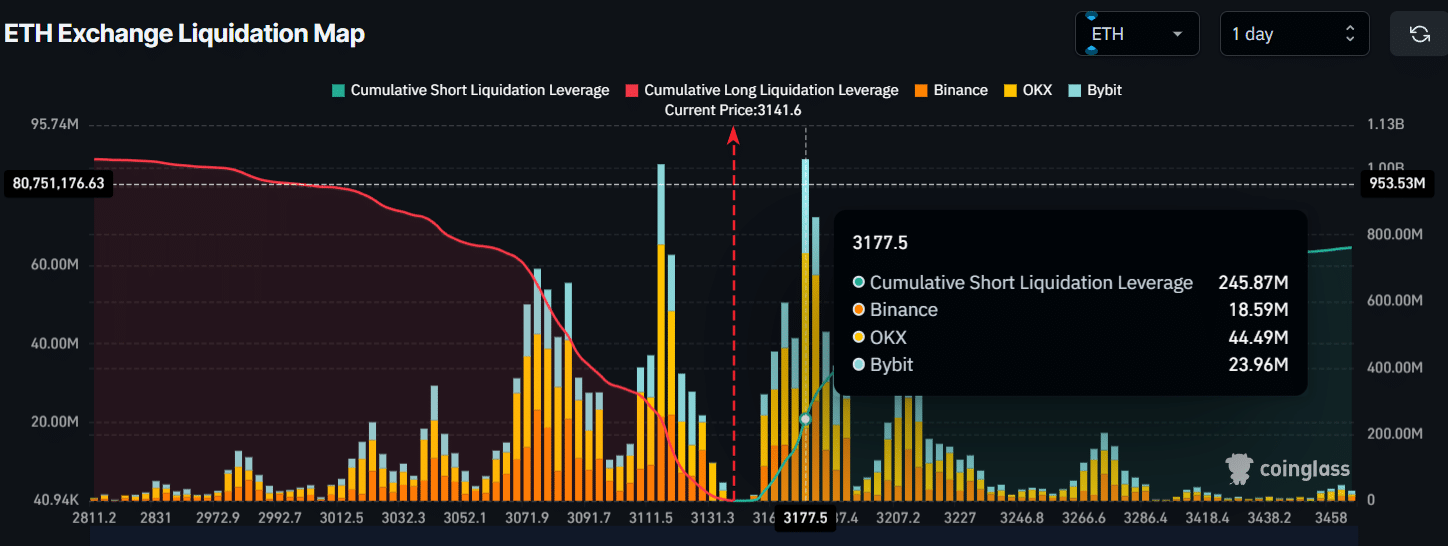

Ethereum зростає, кити купують – що буде далі?