Сигнали стають ще сильнішими: оцінка Bitcoin на четвертий квартал піднята до 200 тисяч доларів

Автор: Daniel Kim, Ryan Yoon, Jay Jo

Джерело: Tiger Research

Оригінальна назва: Оцінка Bitcoin на четвертий квартал 2025 року підвищена до 200 000 доларів

Цей звіт підготовлений Tiger Research і, ґрунтуючись на таких факторах, як постійні покупки з боку інституцій під час волатильності, зниження ставки Федеральною резервною системою США та підтвердження домінування інституцій на ринку після жовтневого обвалу, встановлює цільову ціну Bitcoin на четвертий квартал 2025 року на рівні 200 000 доларів.

Ключові моменти

-

Інституційні інвестори продовжують нарощувати позиції під час волатильності — чистий приплив до ETF у третьому кварталі залишався стабільним, MSTR за місяць додав 388 Bitcoin, підтверджуючи довгострокову інвестиційну впевненість;

-

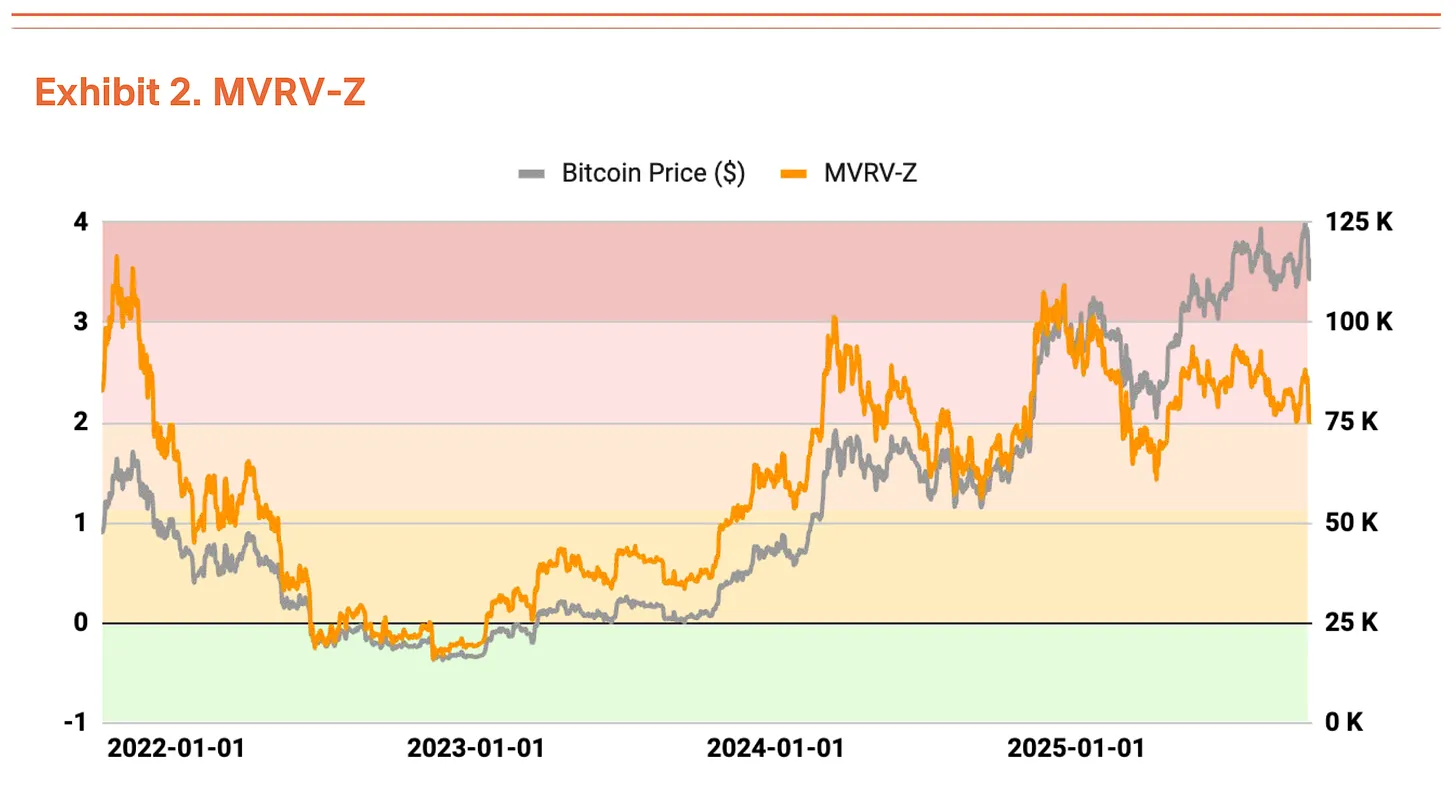

Перегрів, але не екстремальний — індекс MVRV-Z становить 2,31, що свідчить про завищену оцінку, але ще не досягнуто екстремального рівня; очищення кредитного плеча вивело короткострокових трейдерів, створюючи простір для наступного зростання;

-

Глобальне середовище ліквідності продовжує покращуватися — широка грошова маса (M2) перевищила 96 трильйонів доларів, досягнувши історичного максимуму; очікування зниження ставки Федеральною резервною системою зростають, прогнозується ще 1-2 зниження цього року.

Інституційні інвестори купують на тлі невизначеності у торгівлі між США та Китаєм

У третьому кварталі 2025 року ринок Bitcoin сповільнився після сильного зростання у другому кварталі (квартальне зростання на 28%) і перейшов у фазу волатильної консолідації (квартальне зростання на 1%).

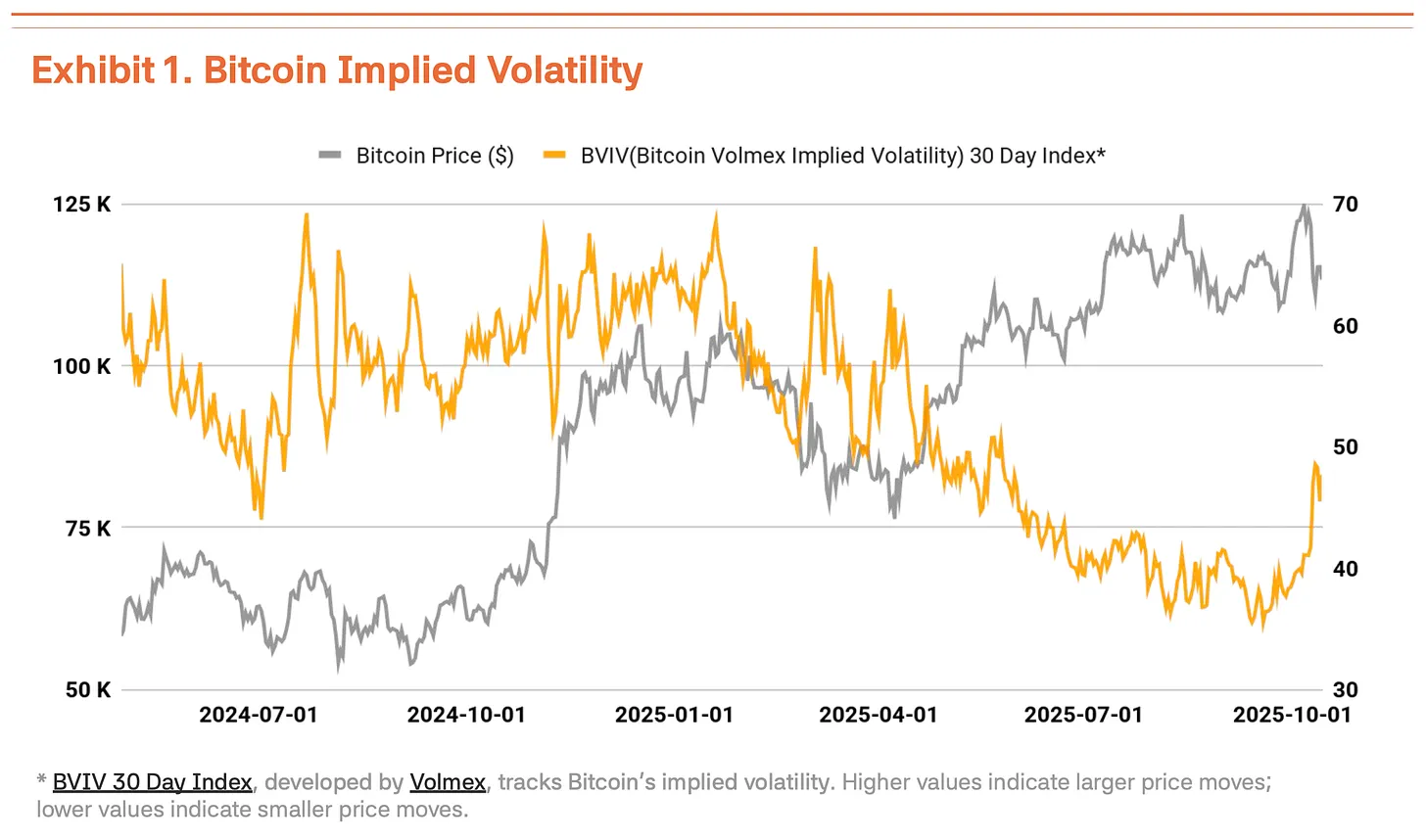

6 жовтня Bitcoin досяг історичного максимуму в 126 210 доларів, але адміністрація Трампа знову посилила торговий тиск на Китай, що призвело до корекції ціни Bitcoin на 18% до 104 000 доларів і значного зростання волатильності. Згідно з індексом волатильності Bitcoin від Volmex Finance (BVIV), волатильність Bitcoin з березня по вересень скорочувалася на тлі стабільних покупок інституційних інвесторів, але після вересня зросла на 41%, що посилило невизначеність на ринку (графік 1).

Поточна корекція, викликана відновленням торгових суперечок між США та Китаєм і жорсткими заявами Трампа, виглядає тимчасовою. Інституційні стратегічні покупки, очолювані Strategy Inc. (MSTR), фактично прискорюються. Макроекономічне середовище також сприяє цьому. Глобальна широка грошова маса (M2) перевищила 96 трильйонів доларів, досягнувши історичного максимуму, а 17 вересня Федеральна резервна система знизила ставку на 25 базисних пунктів до 4,00%-4,25%. Федеральна резервна система натякнула, що цього року може бути ще 1-2 зниження ставки, а стабільний ринок праці разом із економічним відновленням створюють сприятливі умови для ризикових активів.

Приплив інституційного капіталу залишається сильним. У третьому кварталі чистий приплив до спотових ETF Bitcoin склав 7,8 мільярда доларів. Хоча це менше, ніж 12,4 мільярда доларів у другому кварталі, стабільний чистий приплив протягом усього третього кварталу підтверджує постійні покупки з боку інституційних інвесторів. Ця тенденція продовжилася і в четвертому кварталі — лише за перший тиждень жовтня було зафіксовано 3,2 мільярда доларів, що стало новим тижневим рекордом 2025 року. Це свідчить про те, що інституційні інвестори розглядають корекцію цін як стратегічну можливість для входу. Strategy продовжував купувати під час корекції ринку: 13 жовтня було придбано 220 Bitcoin, 20 жовтня — ще 168 Bitcoin, загалом за тиждень — 388 Bitcoin. Це свідчить про те, що незалежно від короткострокової волатильності інституційні інвестори твердо вірять у довгострокову цінність Bitcoin.

Ончейн-сигнали перегріву, фундаментальні показники незмінні

Ончейн-аналіз виявляє певні ознаки перегріву, але оцінка поки не викликає занепокоєння. Індикатор MVRV-Z (співвідношення ринкової капіталізації до реалізованої вартості) наразі знаходиться в зоні перегріву на рівні 2,31, але порівняно з екстремальними значеннями у липні-серпні ситуація стабілізувалася (графік 2).

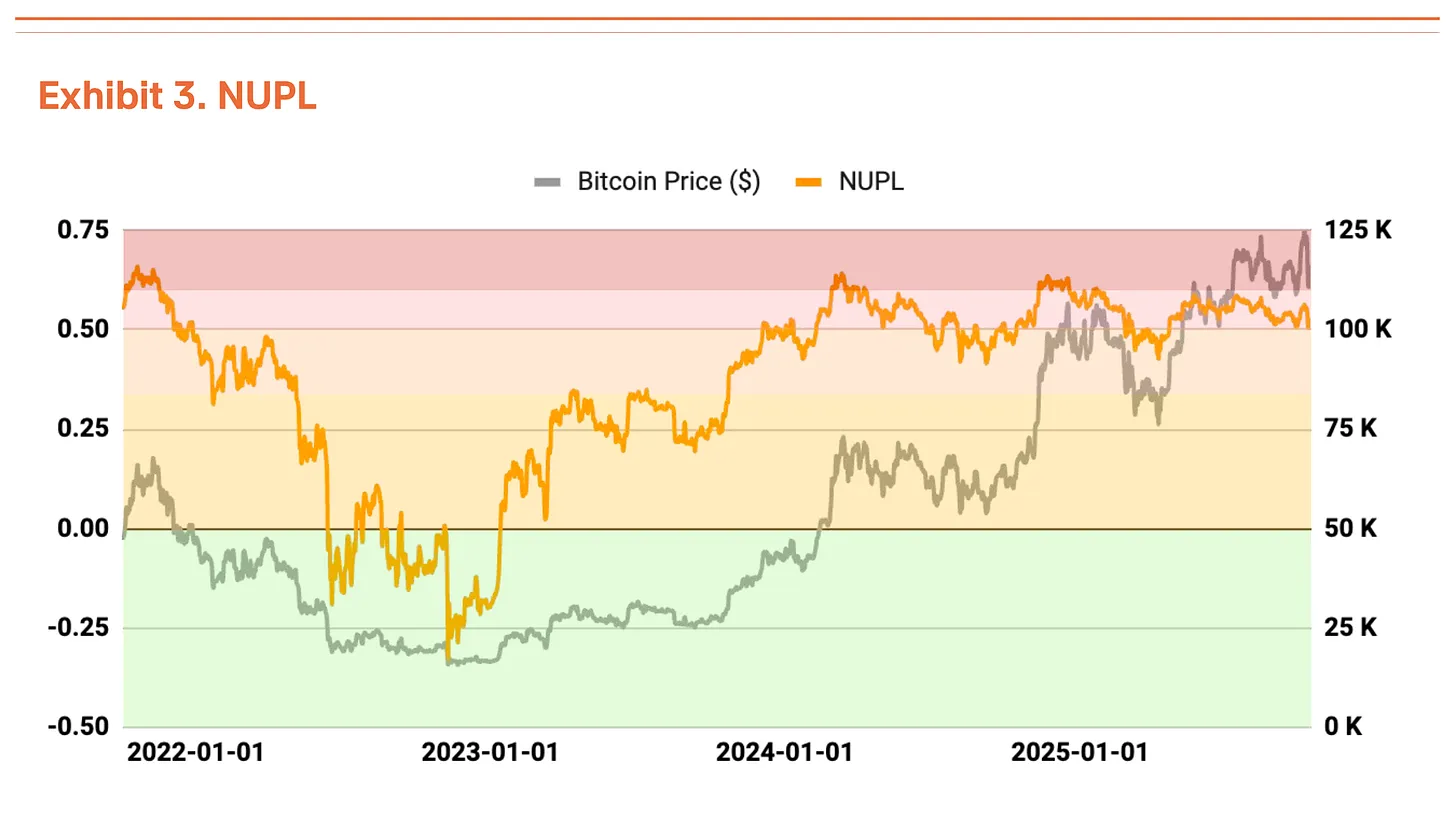

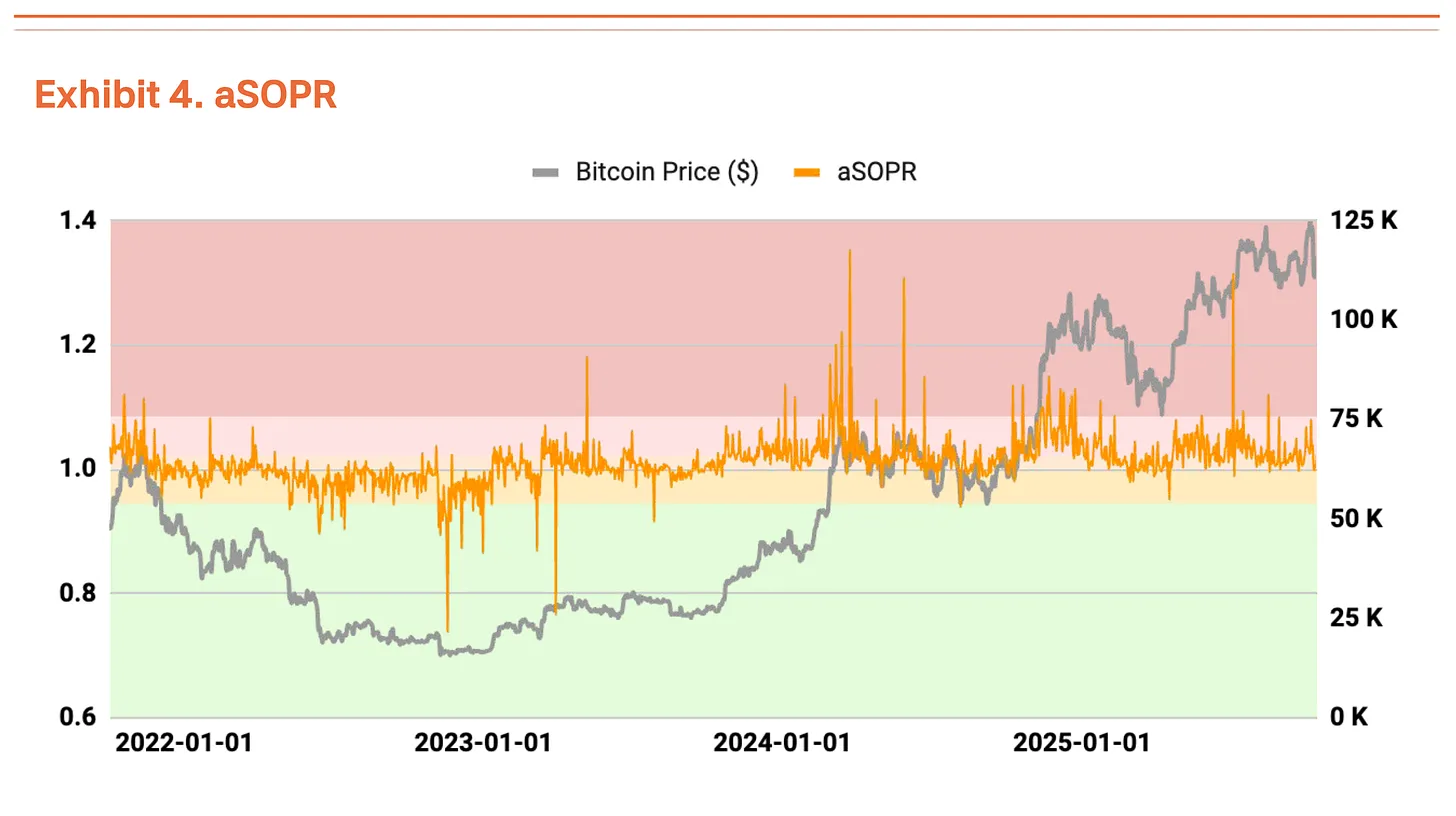

Чистий нереалізований прибуток/збиток (NUPL) також показує зону перегріву, але порівняно з другим кварталом, коли нереалізований прибуток був високим, ситуація дещо пом’якшилася (графік 3). Скоригований коефіцієнт прибутковості витрат-виходів (aSOPR), який відображає реалізований прибуток/збиток інвесторів, дуже близький до рівноважного значення 1,03, що свідчить про відсутність причин для занепокоєння (графік 4).

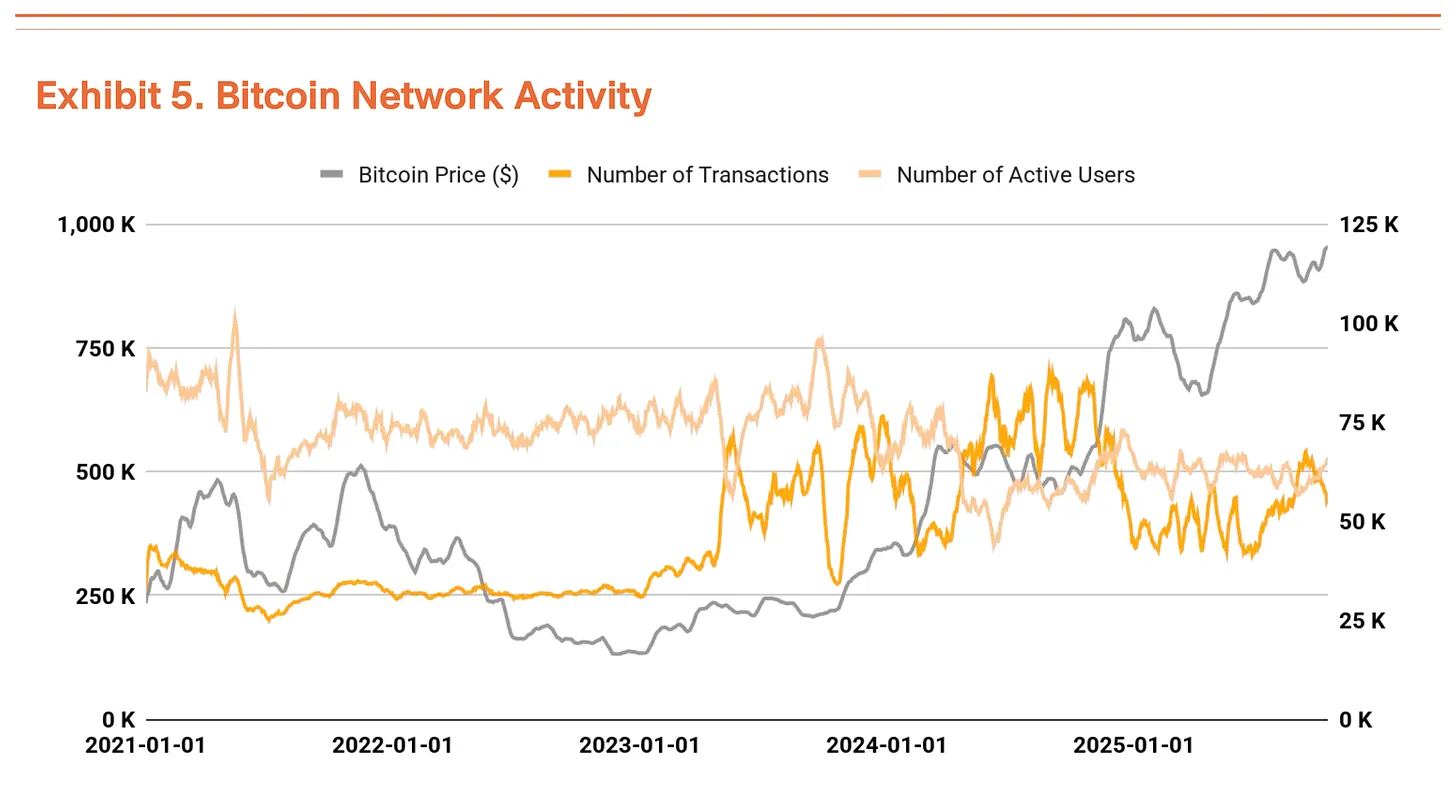

Кількість транзакцій Bitcoin і кількість активних користувачів залишаються на рівні попереднього кварталу, що свідчить про тимчасове уповільнення зростання мережі (графік 5). Тим часом загальний обсяг транзакцій зростає. Зменшення кількості транзакцій при збільшенні обсягу означає, що більші суми переміщуються за меншу кількість операцій, що свідчить про зростання великих потоків капіталу.

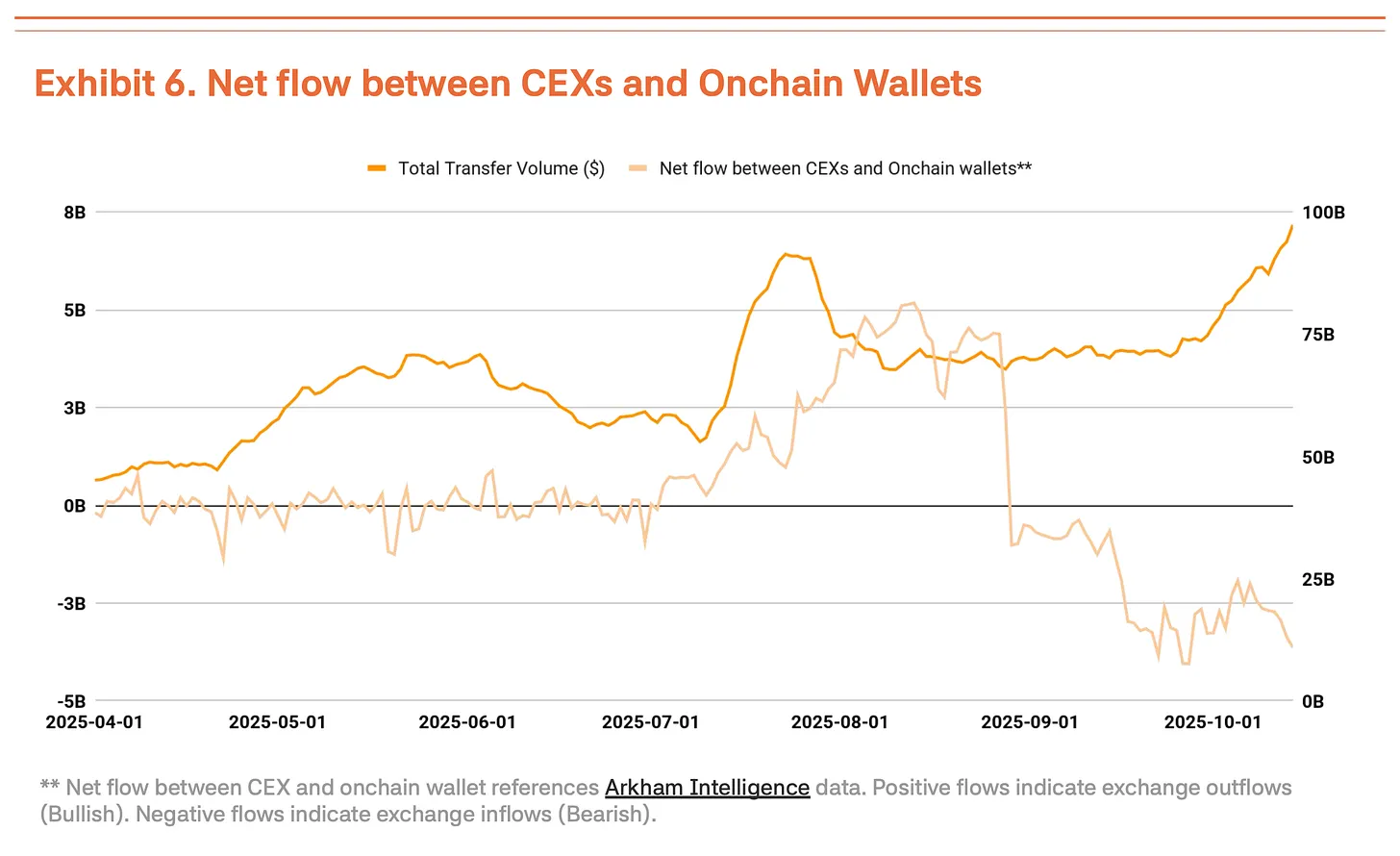

Однак не можна розглядати збільшення обсягу транзакцій виключно як позитивний сигнал. Останнім часом спостерігається збільшення надходжень коштів на централізовані біржі, що зазвичай свідчить про готовність власників продавати (графік 6). За відсутності покращення таких фундаментальних показників, як кількість транзакцій і активних користувачів, зростання обсягу транзакцій більше свідчить про короткострокові потоки капіталу та тиск на продаж у середовищі високої волатильності, а не про реальне зростання попиту.

Обвал 11 жовтня довів, що ринок перейшов під контроль інституцій

Обвал на централізованих біржах 11 жовтня (падіння на 14%) довів, що ринок Bitcoin перейшов від домінування роздрібних інвесторів до інституційного контролю.

Ключовий момент: реакція ринку була зовсім іншою, ніж раніше. У подібних умовах наприкінці 2021 року, коли ринок домінували роздрібні інвестори, паніка поширювалася, що призводило до обвалу. Цього разу корекція була обмеженою. Після масштабних ліквідацій інституційні інвестори продовжували купувати, що свідчить про їхню рішучість захищати ринок від подальшого падіння. Крім того, інституції, схоже, розглядають це як здорову консолідацію, яка допомагає усунути надмірний спекулятивний попит.

У короткостроковій перспективі серійні продажі знижують середню ціну входу роздрібних інвесторів і посилюють психологічний тиск, що може призвести до ще більшої волатильності через погіршення ринкових настроїв. Але якщо інституційні інвестори продовжать входити під час консолідації, ця корекція може закласти основу для наступного зростання.

Цільова ціна підвищена до 200 000 доларів

Використовуючи наш метод TVM для аналізу третього кварталу, ми отримали нейтральну базову ціну в 154 000 доларів, що на 14% вище, ніж 135 000 доларів у другому кварталі. На цій основі ми застосували -2% фундаментальне коригування та +35% макроекономічне коригування, отримавши цільову ціну в 200 000 доларів.

-2% фундаментального коригування відображає тимчасове уповільнення мережевої активності та збільшення депозитів на централізованих біржах, що свідчить про короткострокову слабкість. Макроекономічне коригування залишається на рівні 35%. Глобальне розширення ліквідності та постійний приплив інституційного капіталу, а також позиція Федеральної резервної системи щодо зниження ставки забезпечують потужний каталізатор для зростання у четвертому кварталі.

Короткострокова корекція може бути викликана ознаками перегріву, але це є здоровою консолідацією, а не зміною тренду чи ринкового сприйняття. Базова ціна продовжує зростати, що свідчить про стабільне підвищення внутрішньої вартості Bitcoin. Незважаючи на тимчасову слабкість, середньо- та довгострокові перспективи зростання залишаються міцними.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Експлойт Ribbon Vault на Aevo викликав обурення через план виплати у 19%

Втрати Aevo через oracle склали $2.7M — це лише одна з проблем; для тих, хто все ще бере на себе ризики Ribbon, ще однією є ліміт компенсації у 19% при втраті у 32% у vault.

Чому Tether не вдалося купити Juventus і чому ми повинні з цього навчитися?

Що станеться, коли криптогігант нової епохи намагається придбати футбольну династію зі столітньою історією? Це культурний конфлікт, який виявляє глибокий опір, з яким стикається криптовалюта на шляху до загального визнання.

Міністерство фінансів Великобританії поспішає запровадити регулювання криптовалют до 2027 року

Міністерство фінансів Великої Британії планує впровадити комплексне регулювання криптовалют до 2027 року, помістивши цифрові активи в рамки, подібні до традиційних фінансових продуктів.

300 мільйонів доларів у розблокуваннях токенів цього тижня: різдвяне ралі чи марні сподівання?

Більше ніж 309 мільйонів доларів у щотижневих розблокуваннях токенів створюють додатковий тиск на пропозицію, оскільки більшість альткоїнів торгуються без значних змін.