ФРС відкриває вузькі можливості для платежів емітентам stablecoin, Артур Хейз попереджає про наслідки для банків

Губернатор Федеральної резервної системи Крістофер Валлер 21 жовтня запропонував новий платіжний рахунок, який надасть емітентам стейблкоїнів та криптофірмам прямий доступ до платіжної інфраструктури ФРС без повних привілеїв головного рахунку.

Оголошення на першій конференції Fed з інновацій у платежах стало відходом від обережної позиції центробанку щодо компаній цифрових активів.

Валлер описав концепцію як "урізаний" головний рахунок, що надає базове підключення до Fedwire та ACH, але без виплат відсотків, овердрафтів та екстреного кредитування. Новий рахунок створює лише платіжний канал, який може змінити спосіб, у який емітенти стейблкоїнів здійснюють розрахунки у доларах.

На рахунку будуть ліміти залишків, не нараховуватимуться відсотки, не буде денних овердрафтів і не буде доступу до кредитування через дисконтне вікно.

Компанії, які прагнуть отримати повні головні рахунки, такі як Custodia Bank, Kraken, Ripple та Anchorage Digital, можуть отримати вигоду від швидшого розгляду заявок.

На конференції зібралися близько 100 інноваторів приватного сектору, і Валлер окреслив це як нову еру, у якій "індустрія DeFi не розглядається з підозрою чи презирством", а є "учасником розмови про майбутнє платежів".

Вузьке банківництво та структура стейблкоїнів

Платіжний рахунок відроджує концепцію вузького банкінгу, відокремлюючи платежі від створення кредиту.

Емітенти стейблкоїнів вже фактично діють як вузькі банки, утримуючи резерви під забезпеченням і переміщаючи кошти без кредитування, але не мають прямого доступу до ФРС і повинні співпрацювати з комерційними банками для викупу токенів.

Пропозиція Валлера дозволить кваліфікованим компаніям зберігати резерви безпосередньо у ФРС, забезпечувати токени грошима центробанку та усунути тертя між банками і партнерами, які створюють вузькі місця під час стресових ситуацій.

Прямий доступ до ФРС наблизить відповідні американські стейблкоїни до вузьких грошей, зменшуючи ризик банківських набігів.

Якщо резерви зберігаються у ФРС, а не на депозитах у комерційних банках, токени стають вимогами до зобов'язань центробанку, усуваючи кредитний ризик.

Кейтлін Лонг, CEO Custodia Bank, охарактеризувала цю зміну як виправлення "жахливої помилки, яку зробила ФРС, заблокувавши банки лише для платежів від отримання головних рахунків у ФРС".

Операційні покращення та компроміси

Процеси викупу були б ефективнішими, якби емітенти здійснювали та отримували платежі безпосередньо, а не через банки-партнери.

Покращення є механічним: менше кроків, менша затримка, менша залежність від банківських годин, але це особливо важливо під час великих потоків, коли черги на викуп зростають.

Емітенти, які викуповують у партнерських рахунках і ініціюють перекази, могли б завершити обидві операції через інфраструктуру ФРС, скоротивши розрахунок з годин до майже реального часу та усунувши ризик замороження переказів банком-партнером.

Ліміти залишків визначатимуть корисність для великих емітентів. Tether тримає резерви на десятки мільярдів. Жорсткі ліміти можуть забезпечити операційну ліквідність, але не всю базу, змушуючи розділяти резерви.

Цілі ФРС, а саме контроль впливу на баланс та обмеження кредитного ризику, визначатимуть ліміти, а емітенти зважуватимуть прямий доступ до ФРС для частини резервів проти зберігання всього у комерційних банках.

CEO Ripple Бред Гарлінгхаус майже за тиждень до виступу Валлера заявив, що криптофірми, які відповідають банківським стандартам AML та KYC, повинні отримати банківський рівень доступу до інфраструктури, як повідомляє CoinDesk.

Ripple подала заявку на головний рахунок у 2025 році. Прямий доступ до ФРС дозволить Ripple здійснювати розрахунки у доларах за транскордонними операціями без використання кореспондентських банків.

Ця логіка застосовується і до бірж та кастодіанів, які покладаються на банки-партнери для фіатних платежів; пряме підключення до ФРС усуває залежність і вузьке місце.

Артур Хейс, співзасновник BitMEX, висловив скептичну думку:

“Уявіть, якби Tether не потрібно було покладатися на TradFi-банк для свого існування. ФРС рухається до знищення комерційного банкінгу у США.”

Побоювання стосується дезінтермедіації. Якщо великі емітенти та платіжні процесори отримають прямий доступ до інфраструктури ФРС, їм більше не потрібні комерційні банки для базових послуг, що підриває депозитну базу та концентрує ліквідність у ФРС.

Обмеження, які окреслив Валлер, такі як відсутність відсотків, ліміти залишків і відсутність овердрафтів, покликані підтримати інновації у платежах, не роблячи ФРС основним отримувачем депозитів чи приймаючи кредитний ризик небанківських установ.

Що змінюється

Валлер доручив співробітникам ФРС зібрати відгуки зацікавлених сторін, але не вказав термінів.

Закон GENIUS, підписаний у липні 2025 року, встановив федеральні вимоги до стейблкоїнів, але не надав прямого доступу до ФРС.

Пропозиція Валлера заповнює цю прогалину. Компанії з поданими заявками можуть отримати швидші рішення. Банки з платіжними дочірніми компаніями можуть подати заявки першими, а крипто-фінтехи приєднаються, коли структура буде остаточною.

Платіжний рахунок формалізує інтеграцію криптоіндустрії у інфраструктуру під наглядом ФРС. Якщо великі емітенти отримають рахунки у ФРС, вплив на ліквідність і якість розрахунків стане системним.

Резерви, підтримані ФРС, не можуть бути заморожені комерційним банком або піддаватися кредитному ризику проміжної установи, що знижує ризик розрахунків під час стресу.

Регуляторний арбітраж звужується, оскільки офшорні емітенти або ті, хто не бажає відповідати стандартам GENIUS Act, втрачають позиції на користь американських регульованих емітентів, які пропонують токени, забезпечені ФРС, із структурними перевагами безпеки, консолідуючи частку ринку серед відповідальних компаній.

Пропозиція Валлера відкриває лише платіжний канал до ФРС під лімітами залишків і жорсткими обмеженнями, відроджує вузьке банківництво, позиціонує відповідні стейблкоїни як інструменти, підтримані центробанком, і створює рівні умови, водночас дезінтермедіюючи деякі послуги комерційних банків.

Зміна політики інтегрує криптовалюти у платіжну систему під наглядом, прямі розрахунки зменшують крихкість і визнають, що інфраструктура цифрових активів перейшла з периферії у ядро руху доларів.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Ethereum ETF швидко порожніють! Чи падіння до $2,500 ближче, ніж думають трейдери?

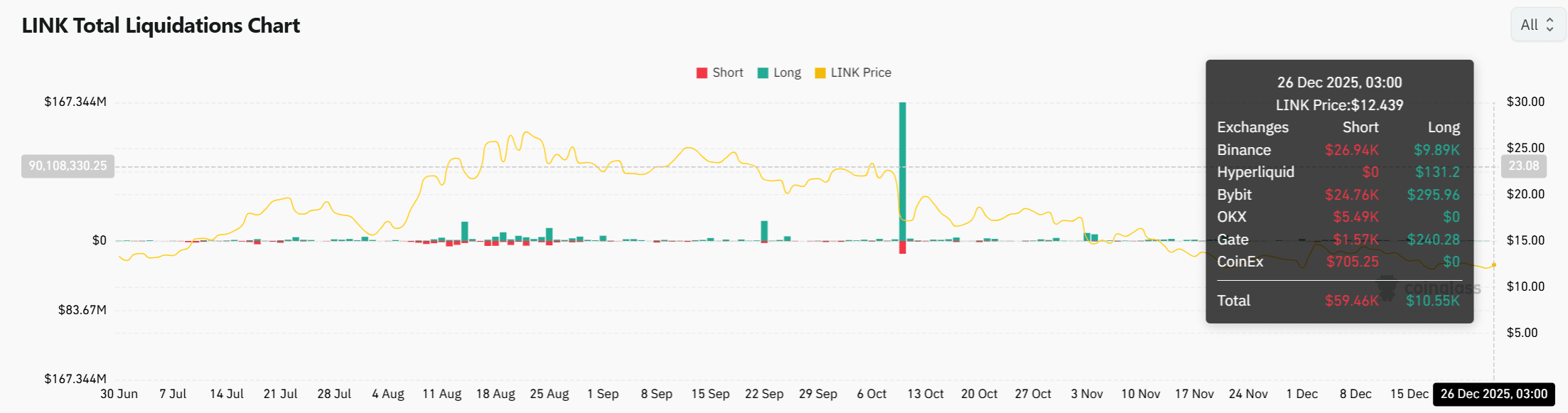

Ймовірність прориву Chainlink – що далі після того, як великі гаманці поглинули пропозицію?

Новини про крипто ETF: Bitcoin і Ethereum фіксують щотижневий відтік коштів, тоді як Solana залучає близько $20,69 млн нового капіталу

BNB Chain активує хардфорк Fermi на основній мережі у січні 2026 року