10·11 Саморефлексія після краху: чому я досі не можу покинути цю криптогру

Автор поділився досвідом чотирьох років у сфері криптовалют, розповів про стратегії виживання під час обвалу ринку 10.11, обговорив ризики маржинальної торгівлі та поточний стан галузі, а також розмірковував щодо інвестиційного підходу та майбутнього напрямку. Резюме створено Mars AI. Це резюме згенероване моделлю Mars AI, точність і повнота якого ще перебувають на стадії оновлення та вдосконалення.

Останнім часом я часто замислююся над своїми життєвими виборами — протягом останніх чотирьох років я майже повністю присвятив себе сфері криптовалют, і тут «повністю» — зовсім не перебільшення: у мене майже немає інших розваг, більшість мого часу наяву прямо чи опосередковано пов’язана з криптовалютою: дослідження торгівлі, тестування нових протоколів, спілкування з людьми, публікації на платформі X, читання думок інших, перегляд галузевих розсилок, а також читання транскриптів подкастів (я надаю перевагу текстовому формату, оскільки читаю у 5 разів швидше, ніж дивлюся відео чи слухаю аудіо).

Я щиро люблю сам процес наполегливої праці, навіть можна сказати, що трохи одержимий цим. Це не означає, що криптовалюта — єдиний мій інтерес, але наразі це дійсно мій головний фокус. Можливо, колись у майбутньому мені це набридне, і я витрачу кілька тижнів чи місяців на роздуми про життєвий шлях, зрештою знайду нову мету. Але озираючись назад, моя одержимість цифрами та спекуляціями дійсно очевидна.

Крах «10.11» був шокуючим, але я майже не постраждав. Протягом вихідних я використовував дельта-нейтральну стратегію на платформі Lighter, короткі позиції не були автоматично ліквідовані, як це сталося б на таких платформах, як Hyperliquid; а щодо довгих позицій, я тримав лише спотові активи. На платформі Bybit у мене не було жодних позицій у перпетуальних контрактах, і за день до краху я закрив досить велику угоду по парі DOGE/BTC — спочатку просто хотів спокійно провести вихідні, а зараз думаю, що якби не закрив цю угоду, то, мабуть, вже зазнав би великих втрат. Тож цього разу мені пощастило вижити — тут дійсно була частка везіння.

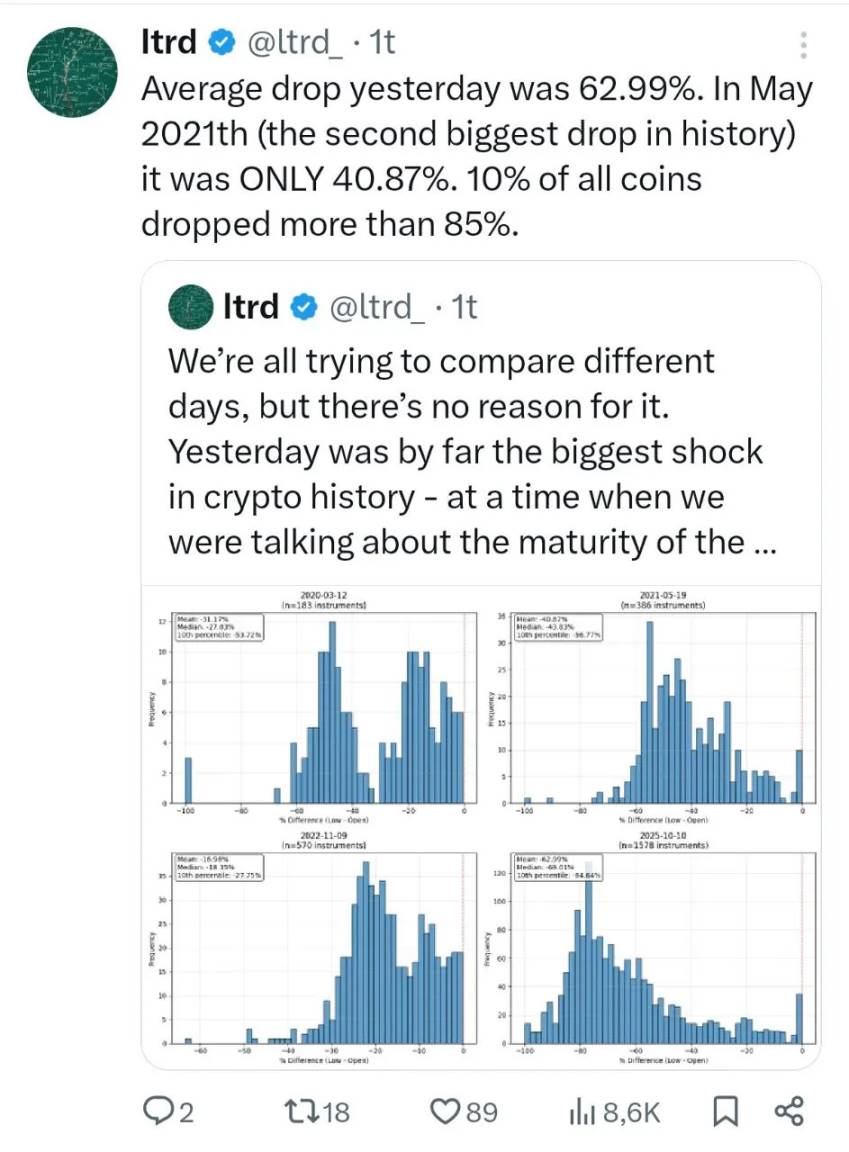

У повсякденній торгівлі я зазвичай використовую низьке плече 2-3 рази, щоб зменшити необхідну маржу на централізованих (CEX) чи децентралізованих (DEX) біржах. Але навіть цей крах мене вразив: середнє падіння альткоїнів склало 62%, деякі монети впали навіть на 85%-99% — це означає, що всі трейдери з довгими позиціями на плечі були «ліквідовані». За останні роки багато агресивних трейдерів (у галузі їх називають «degenerates» або «degens») увійшли на ринок криптовалют, спочатку «воювали» у сфері Solana, а потім перейшли до перпетуальних контрактів. Зараз торгівля з плечем стала нормою для галузі, я сам використовую плече щодня. Можливо, хтось скаже, що ці трейдери не мають належного управління ризиками, але, на мою думку, плече 2-3 рази — це вже досить консервативно. І, якщо чесно, я не думаю, що люди відмовляться від плеча через цей крах — не мине й 1-2 тижнів, як ті агресивні трейдери повернуться на ринок, ніби нічого й не сталося.

Уявіть собі, як можна хеджувати ризики при середньому падінні альткоїнів на 63% (і це лише середнє значення, більшість монет впали ще більше)? Це просто божевілля.

Тож, хто залишиться «боротися» у цьому циклі після такого краху?

Відповідь — це ті, хто «впертий і обережний»: вони в основному тримають спотові активи, довго спостерігають за новими монетами чи проектами, перш ніж інвестувати. Вони не слідують сліпо за натовпом і не «all-in», тому зазвичай не отримують надприбутків, але водночас їхній портфель може стабільно зростати з року в рік за рахунок складних відсотків.

Найбільше постраждали трейдери перпетуальних контрактів; іронічно, але багато «відданих альткоїнам» (наприклад, трейдери у сфері Solana) опинилися у відносно кращому становищі — оскільки більшість з них торгують без плеча. Звісно, деякі з них також брали участь у торгівлі перпетуальними контрактами, і якщо це так, то, ймовірно, вони вже зазнали значних втрат. Але більшість все ж залишаються на «спотових позиціях», і навіть якщо вони втратили, то не втратили все до останнього цента.

Для децентралізованих бірж перпетуальних контрактів (Perp DEX) цей крах має значний вплив: короткі позиції на платформі Hyperliquid були автоматично ліквідовані, що принесло прибуток токену платформи HLP; а на платформі Lighter короткі позиції не були ліквідовані, що призвело до збитків токену платформи LLP. Наразі ніхто не може передбачити майбутнє децентралізованих бірж перпетуальних контрактів, але цей «стрес-тест» 10.11 залишив для галузі багато уроків і напрямків для вдосконалення. Наприклад, чи потрібно змінювати модель викупу токена HYPE? Чи є 100% викуп стійким у довгостроковій перспективі?

Чи припиню я використовувати плече? Відповідь — ні. Я чітко розумію, що повинен відповідати за всі свої угоди та рішення, ризик завжди існує — якщо немає ризику, то й прибутку не буде.

Щодо сфери DeFi, я очікую, що в майбутньому буде хвиля ліквідацій позицій. Хоча DeFi показав себе добре під час краху 10.11, паніка на ринку вже поширилася, і багато хто, ймовірно, віддасть перевагу зберіганню активів у власному гаманці, а не довірятиме їх третім особам. На щастя, USDe залишився стабільним під час цієї події. На мою думку, Ethena — це справжній «стовп» сфери DeFi — він підтримує всю екосистему DeFi, і якщо з Ethena щось трапиться, це викличе ланцюгову реакцію (наприклад, 70% загальної заблокованої вартості (TVL) Pendle залежить від Ethena).

Дивлячись у майбутнє, я постійно думаю, які альткоїни варто купувати. Наразі я більше схиляюся до MNT та тих «старих» токенів, які існують вже давно. Крім того, я вважаю, що майбутній «спекулятивний бум альткоїнів» дещо вщухне, тому PUMP і Fartcoin не стануть моїми основними інвестиціями. Зараз я в основному тримаю стейблкоїни і планую використовувати «чисто новинний / наративний» підхід до торгівлі — можливо, це не принесе найбільших прибутків, але принаймні добре захистить мій капітал у короткостроковій перспективі.

Наостанок хочу сказати:

Більшість людей не можуть досягти своїх фінансових цілей мрії, тому що їм бракує якостей, притаманних успішним людям.

Ваші конкуренти — це ті, хто «народжений для цієї сфери»: вони не рахують робочий час, не відступають перед труднощами. Вони не розслабляються у сприятливі часи і не здаються у важкі — це вже стало їхнім способом життя.

Багатство, можливо, є їхньою зовнішньою метою, але насправді їх рухає «сам процес погоні», «радість зростання», «відточування навичок» і тихе вдосконалення професіоналізму, коли ніхто не бачить.

Вони не одержимі «фінішем», а щиро люблять «краєвиди на шляху».

Саме тому, коли інші обирають втому чи відхід, вони продовжують «перемагати» — не тому, що «мусять перемагати», а тому, що не можуть уявити себе поза цією улюбленою «грою».

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

[Англійський довгий тред] Уроки та підсумки криптоіндустрії 2025 року: куди рухатиметься наступний цикл?

Bitcoin зростає в ціні, але дані показують, що професійні трейдери скептично ставляться до ралі вище $92K

Настрої у Crypto та TradFi покращуються: чи зможуть трейдери Bitcoin закрити шорти вище $93K?

У тренді

БільшеЩоденний ранковий звіт Bitget (9 грудня)|Michael Saylor просуває серед урядів банківську систему, забезпечену bitcoin; CFTC запускає пілотну програму цифрових активів, дозволяючи використовувати BTC, ETH та USDC як заставу

[Англійський довгий тред] Уроки та підсумки криптоіндустрії 2025 року: куди рухатиметься наступний цикл?