Темпи зростання PCE у США в серпні залишилися стабільними, а особисті витрати зросли більше, ніж очікувалося!

Дані PCE США відповідають очікуванням, особисті витрати зросли до найвищого рівня з березня цього року, і Федеральна резервна система, ймовірно, продовжить дотримуватися раніше встановленого темпу зниження ставок.

У п’ятницю о 20:30 за східноазійським часом у США були опубліковані дані PCE за серпень. Базовий PCE у річному вимірі склав 2,9%, що відповідає очікуванням і залишається на рівні попереднього значення. Базовий PCE у місячному вимірі склав 0,2%, що також відповідає очікуванням; попереднє значення було скориговано з 0,30% до 0,2%.

Загальний PCE у річному вимірі склав 2,7%, що відповідає очікуванням і нижче попереднього значення 2,60%. PCE у місячному вимірі склав 0,3%, що відповідає очікуванням і нижче попереднього значення 0,20%.

За коментарем CNBC, базова інфляція PCE у США за серпень залишилася в основному стабільною, що може дозволити Федеральній резервній системі зберегти раніше запланований темп зниження ставок. Хоча цільовий рівень інфляції ФРС становить 2%, ці дані навряд чи змінять підхід політиків — минулого тижня вони заявили, що очікують ще два зниження ставки на 25 базисних пунктів до кінця року.

Особисті витрати у США в серпні зросли більше, ніж очікувалося, досягнувши найвищого рівня з березня 2025 року, тоді як базовий інфляційний тиск залишився стабільним, що свідчить про стійкість споживчого попиту в США.

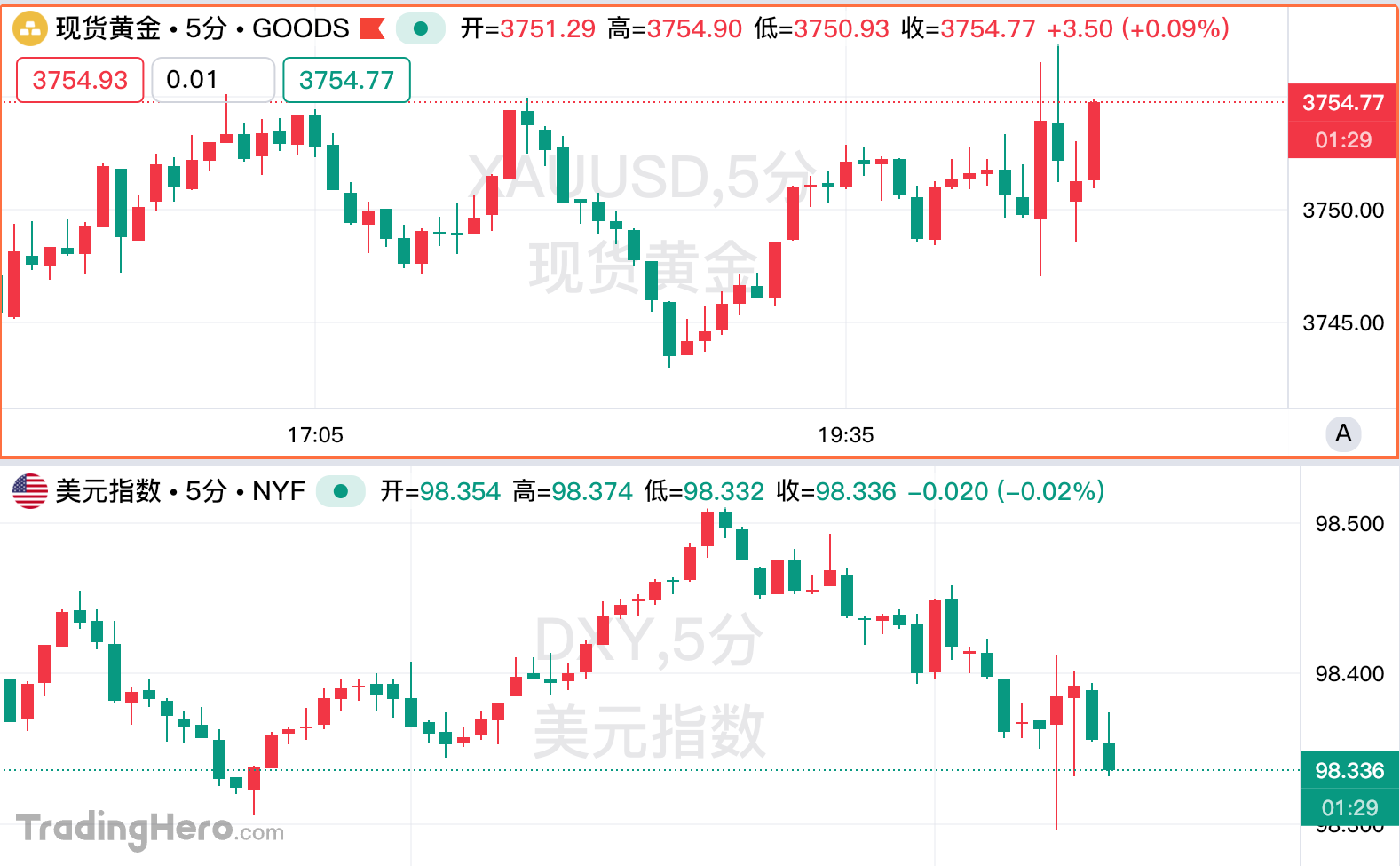

Після публікації даних спотове золото спочатку незначно знизилося, а потім відновилося.

Попри значне уповільнення ринку праці та стагнацію зростання зайнятості за останні три місяці, споживання продовжує зростати, головним чином завдяки домогосподарствам з високим доходом, які виграють від сильного фондового ринку та все ще високих цін на житло.

За даними Федеральної резервної системи цього місяця, багатство американських домогосподарств у другому кварталі зросло до рекордних 176,3 трильйона доларів. Однак домогосподарства з низьким доходом все ще стикаються з тиском, і через імпортні мита, які призводять до зростання цін на товари, вони несуть більший тягар. Коли набуде чинності скорочення федеральної програми додаткової продовольчої допомоги (так звані "фуд-стемпи"), тиск ще більше зросте.

Головний економіст з питань США Oxford Economics Світ зазначив: "Оскільки споживання зосереджене переважно в домогосподарствах з високим доходом, ризики для прогнозу зростання споживання також пов’язані з основними драйверами багатства — фондовим ринком і цінами на житло. Ефект багатства має все більший вплив на споживчі витрати: коли фондовий ринок і ціни на житло зростають, це позитивно, але якщо вони похитнуться, виникають ризики."

Крім того, чи зможе споживання зберегти цю динаміку, значною мірою залежить від ринку праці, який вже демонструє ознаки уповільнення — темпи найму знижуються, а зростання заробітної плати стає помірнішим. Американці все ще стикаються з упертим інфляційним тиском, і з огляду на те, що вплив тарифної політики президента Трампа поступово передається економіці, інфляція може залишатися на високому рівні. Хоча багато компаній спочатку відкладали підвищення цін під час розпродажу надлишкових запасів, якщо вони не перекладуть частину витрат на споживачів, їхні маржі опиняться під загрозою. (Golden Ten Data APP)

Раніше у п’ятницю президент Федерального резервного банку Річмонда Баркін заявив, що хоча рівень безробіття та інфляції у США відхиляються від цілей ФРС, він вважає, що ризики подальшого погіршення обмежені.

Баркін у п’ятницю сказав: "Ми дуже зосереджені на балансі між інфляцією та рівнем безробіття і прагнемо досягти м’якої посадки економіки. Обидва показники мають ознаки руху у неправильному напрямку, але з іншого боку, ризики зниження обмежені, і ми будемо змушені коригувати нашу позицію у міру надходження нової інформації."

Минулого тижня чиновники ФРС проголосували за зниження базової ставки на 25 базисних пунктів у відповідь на зростаючі побоювання щодо уповільнення ринку праці. До цього ФРС зберігала ставку незмінною протягом 2025 року, щоб оцінити потенційні інфляційні ризики, пов’язані з тарифною політикою Трампа.

Прогнози, опубліковані після засідання ФРС, а також подальші публічні коментарі свідчать про розбіжності: деякі чиновники хочуть продовжити зниження ставок на наступних засіданнях, щоб запобігти ризикам для зайнятості, тоді як інші все ще більше стурбовані потенціалом інфляції.

Баркін цього року не є членом Федерального комітету з відкритого ринку з правом голосу, але він зазначив, що невизначеність, яка раніше огортала економічні перспективи на початку цього року, для американських компаній вже почала розвіюватися.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Ранковий дайджест | Circle отримала ліцензію на фінансові послуги в Abu Dhabi Global Market; Bitget Wallet залучає фінансування при оцінці в 2 мільярди доларів; HASHKEY розкриває деталі IPO

Огляд важливих подій на ринку за 9 грудня.

Tether: небезпечна ротація активів на десятки мільярдів доларів?

Bitwise CIO: 2026 буде дуже сильним; ICO повернуться