Щотижневий звіт про волатильність BTC (1 вересня - 8 вересня)

Щотижневий звіт про волатильність BTC (1 вересня – 8 вересня): Основні показники (з 16:00 1 вересня до 16:00 8 вересня за гонконзьким часом) B...

Тижневий звіт про волатильність BTC (1 вересня – 8 вересня)

Ключові показники (Гонконгський час з 1 вересня 16:00 до 8 вересня 16:00)

- BTC/USD зріс на 1,6% (109,600→111,300 доларів США), ETH/USD знизився на 4,0% (4,470→4,290 доларів США)

- За останні два місяці спотовий ринок BTC демонструє невиразну динаміку: у серпні ціна досягла нижньої межі довгострокового цільового діапазону (125,000–135,000 доларів США), але формація виглядає слабкою, тому подальшу цінову поведінку слід оцінювати обережно. Поточна технічна структура формує подвійний пік: двічі ціна торкалася ключового рівня 125,000 доларів США і відскочила, що свідчить про можливий перехід ринку до фази бокового руху. Якщо наступна спроба прориву попереднього максимуму не вдасться, це може призвести до глибшої корекції.

- Короткострокові рівні опору: 112,000, 117,000 та 125,000–126,000 доларів США; підтримка/прорив на рівнях 109,000 доларів США та 100,000–101,000 доларів США. Виходячи з поточної динаміки ціни, очікується, що фактична волатильність залишатиметься високою протягом наступних двох місяців.

Теми ринку

- У перший тиждень після закінчення літнього сезону на ринку спостерігається боротьба між "биками" та "ведмедями": макроекономічні ризикові активи залишаються підтриманими (цього тижня уповільнення економічних даних США підтвердило доцільність зниження ставки на 25 базисних пунктів на засіданні FOMC 17 вересня, що стимулює подальший приплив до ETF); однак тиск продажу з боку крипто-оригінальних учасників залишається сильним, а роздрібний попит слабкий (депозити на біржах різко скоротилися від пікових значень). Асиметричне хеджування між "биками" та "ведмедями" призвело до того, що BTC тимчасово застряг у діапазоні 109,000–114,000 доларів США, але волатильність у межах цього діапазону залишається високою. Якщо одна зі сторін прорве діапазон, це може спричинити стрибок волатильності — якщо тиск продажу зменшиться або буде поглинений сильними покупками, ринок може продовжити зростання (поточна локальна нестача бичачих позицій видно з показника скосу BTC); якщо макроекономічне середовище погіршиться або приплив до ETF сповільниться (або навіть зміниться на відтік), тиск продажу може швидко знизити спотову ціну до 100,000 доларів США.

Імпліцитна волатильність BTC

- За останні два тижні фактична волатильність залишалася в діапазоні 35–38vol, що особливо помітно на годинних таймфреймах. Технічна невизначеність у поєднанні з макроекономічними позитивними факторами (приплив до ETF) та тиском продажу з боку оригінальних учасників ринку взаємно стримують одне одного, що ускладнює досягнення ринкової рівноваги.

- Попит на опціони залишається слабким, єдиний помітний попит — це короткострокове хеджування пут-опціонами перед і після виходу даних по Nonfarm Payrolls (з подальшим закриттям позицій після події). Через відсутність попиту на волатильність ринок не бажає підвищувати ціни на довгострокову волатильність, і імпліцитна волатильність контрактів на кінець вересня та жовтень вже наближається до фактичних рівнів останнього часу (35–36vol).

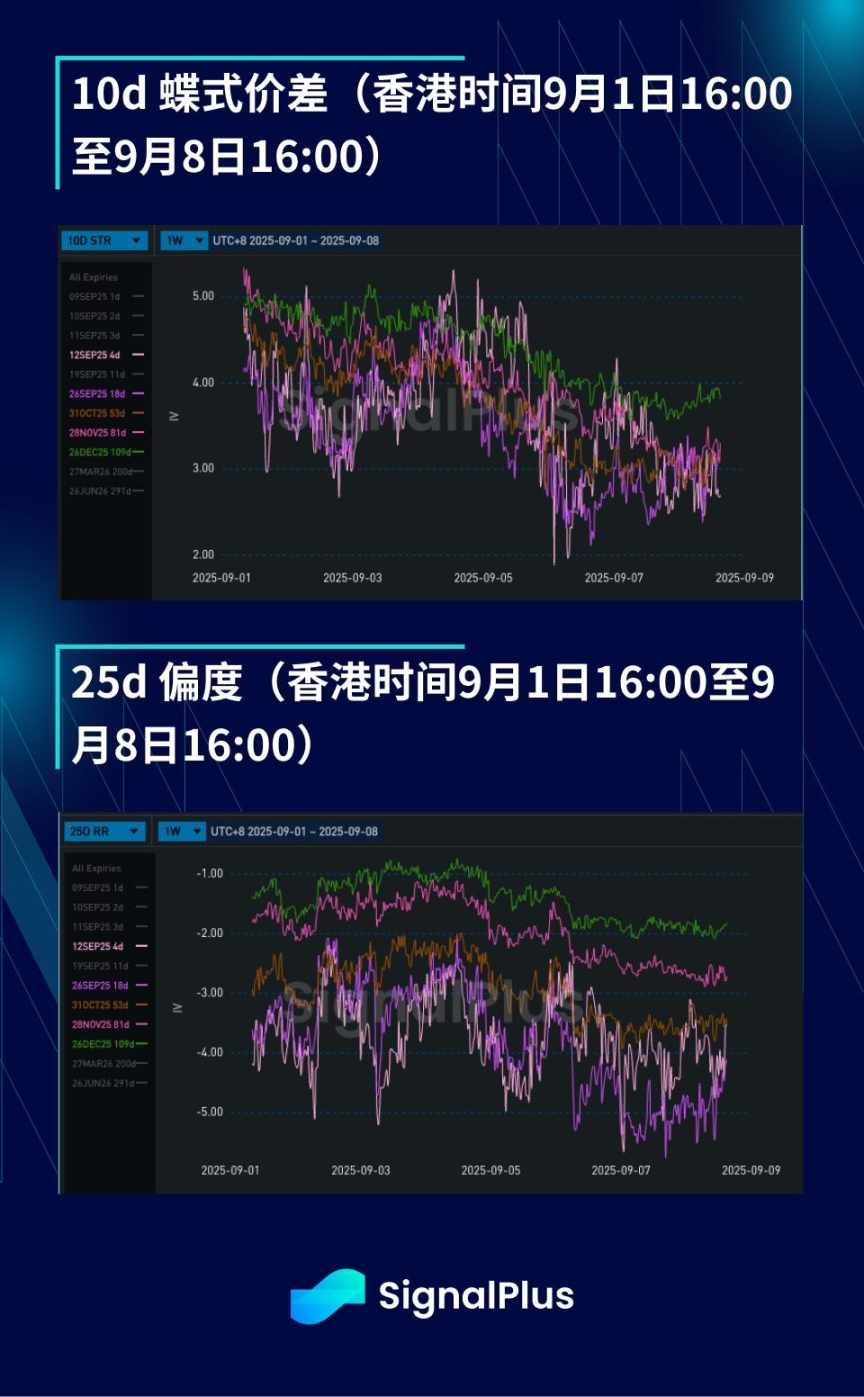

Скос/куртозис BTC до долара США

- Скос залишається негативним: навіть на тлі позитивних даних по Nonfarm Payrolls ціна залишається слабкою, а швидке падіння з 113,000 до 110,000 доларів США викликає занепокоєння щодо глибокої корекції. Структурна участь у бичачих стратегіях низька, є лише тактичні бичачі спреди, обумовлені даними; водночас інтерес до волатильності страйків нижче 100,000 доларів США відсутній, що призводить до того, що довгостроковий скос наближається до нуля.

- Куртозис загалом знижується: ринок постійно знижує ціни на куртозис, зменшуючи оцінку екстремальних хвостових ризиків. Хоча волатильність волатильності загалом залишалася стабільною останніми тижнями, історичний досвід показує, що екосистема BTC може швидко змінюватися — будь-які значні коливання можуть призвести до миттєвого зникнення ліквідності на спотовому та опціонному ринках, тому в поточних умовах доцільно тримати довгі позиції по куртозису.

Бажаємо успішних торгів у новому тижні!

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Аналітичний звіт: детальний огляд проєкту Talus та аналіз ринкової капіталізації США

П’ять графіків, які допоможуть зрозуміти: куди рухався ринок після кожної політичної бурі?

Чи є цей жорсткий регуляторний удар провісником майбутнього падіння, чи, навпаки, початком нового етапу після вичерпання всіх негативних новин? Давайте розглянемо п’ять ключових політичних моментів, аби зрозуміти траєкторію ринку після бурі.

Ранковий звіт Mars | Крипторинок повністю відновлюється, bitcoin знову перевищує 94,5 тисяч доларів; Проект закону «CLARITY» очікується до оприлюднення цього тижня

Криптовалютний ринок повністю відновився, bitcoin перевищив 94 500 доларів США, акції американських компаній, пов'язаних із криптовалютами, здебільшого зросли; Конгрес США просуває законопроєкт CLARITY щодо регулювання криптовалют; голова SEC заявив, що багато ICO не є цінними паперами; великі гравці мають значний нереалізований прибуток по довгих позиціях на ETH. Резюме створено Mars AI. Це резюме було згенеровано моделлю Mars AI, точність і повнота змісту все ще вдосконалюються.

Велика трансформація Федеральної резервної системи: від QT до RMP, як ринок радикально зміниться у 2026 році?

У статті обговорюється передумови, механізми та вплив на фінансові ринки стратегії Reserve Management Purchases (RMP), яку Федеральна резервна система запровадить у 2025 році після закінчення Quantitative Tightening (QT). RMP розглядається як технічна операція, спрямована на підтримку ліквідності фінансової системи, але ринок інтерпретує її як приховану політику пом’якшення. У статті аналізується потенційний вплив RMP на ризикові активи, регуляторну структуру та фіскальну політику, а також надаються стратегічні рекомендації для інституційних інвесторів. Резюме створено Mars AI Модель Mars AI перебуває на стадії ітераційного оновлення, тому точність і повнота змісту можуть змінюватися.