Активні токенізовані приватні кредитні позики наближаються до $16 мільярдів, річна процентна ставка знижується нижче 10%

Активні кредити у сфері токенізованого приватного кредитування зараз перевищують $15,95 мільярда, що свідчить про стрімке зростання, але також і про гостріші розбіжності у продуктивності протоколів.

Кількість кредитів зменшується, оскільки ринок токенізованого кредитування консолідується

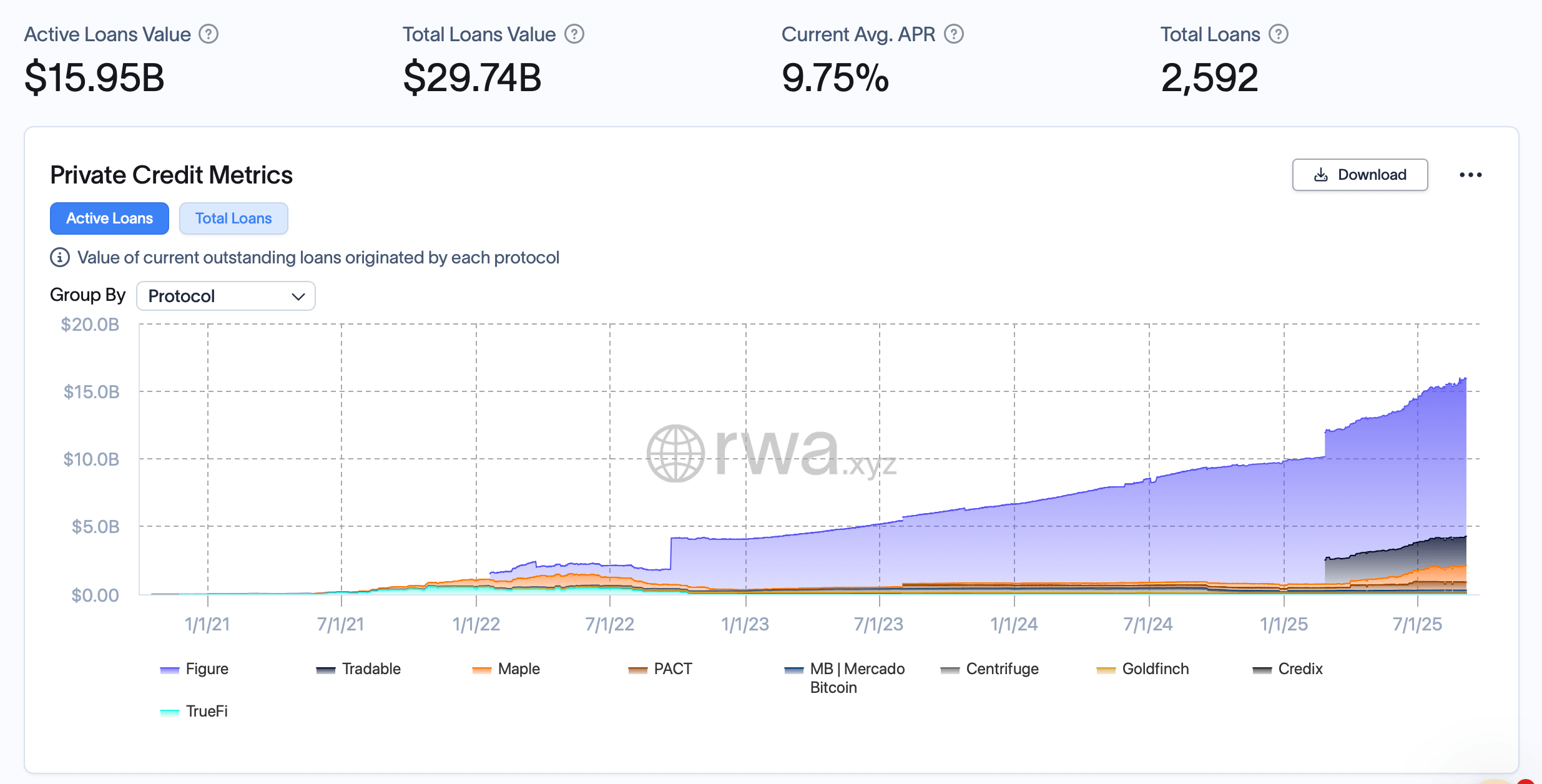

Токенізоване приватне кредитування значно зросло з середини червня, додавши понад $2 мільярди активних кредитів та $4,3 мільярда сукупного кредитування. Станом на 6 вересня, за даними rwa.xyz, обсяг активних кредитів становить $15,95 мільярда, а загальна сума виданих кредитів досягла $29,74 мільярда по 2 592 ончейн-кредитах. Середня річна процентна ставка (APR) знизилася з 10,33% до 9,75%, що свідчить про схильність до кредитування з меншим ризиком або більш конкурентними умовами.

Кількість кредитів зменшилася з 2 665 до 2 592 за той самий період, що вказує на меншу кількість, але більші за обсягом угоди, які стимулюють зростання. Figure залишається домінуючим протоколом, наразі утримуючи $11,64 мільярда активних кредитів і займаючи найбільшу частку ринку. Tradable, побудований на Zksync Era, також став важковаговиком із $2,14 мільярда активних кредитів із понад $5 мільярдів виданих кредитів.

Maple продовжує розширюватися з $1,23 мільярда активних і $4,16 мільярда загальних кредитів, хоча стикається з дефолтами на суму $47 мільйонів. PACT, активний на Aptos, демонструє найвищу середню базову APY на рівні 29,35%, поєднану з найбільшим загальним дефолтом у $117 мільйонів. Для порівняння, Credix і Centrifuge обидва демонструють зростання без дефолтів, тоді як Goldfinch утримує $64 мільйони активних кредитів із APY 12,42%.

Протоколи зараз конкурують не лише за обсягом видачі кредитів, а й за управлінням ризиками. Хоча дефолти залишаються ізольованими для Maple та PACT, їхній масштаб підкреслює важливість перевірки кредитоспроможності, оскільки платформи децентралізованих фінансів (DeFi) все глибше інтегруються у кредитування реального сектору.

Загальне розширення підкреслює прискорення впровадження токенізованого кредитування. Оскільки обсяг активних кредитів зріс більш ніж на 14% з червня, а APR має тенденцію до зниження, протоколи, схоже, дорослішають, пропонуючи можливості кредитування на інституційному рівні та водночас поглинаючи кредитний ризик прозоро, на ончейні.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Терміново: FIU посилює правила для індійських криптовалютних бірж

Ось чому ціна SUI сьогодні зростає: ончейн-активність та потоки в DeFi свідчать про справжній попит

Ціна SUI Coin зросла майже на 12%, націлюється на $3,3 у найближчі місяці

MANTRA запускає стейблкоїн MANTRA USD для токенізованих RWAs