Ниже полосы

Bitcoin опустился ниже ключевых моделей себестоимости, поскольку спотовый спрос и потоки в ETF ослабевают. Производные инструменты отражают эту слабость: открытый интерес снижается, финансирование достигает минимальных значений за цикл, а опционы резко переоцениваются в сторону снижения. Рост подразумеваемой волатильности (IV) и высокий спрос на пут-опционы показывают, что рынок переходит к стратегии защиты.

Краткое содержание

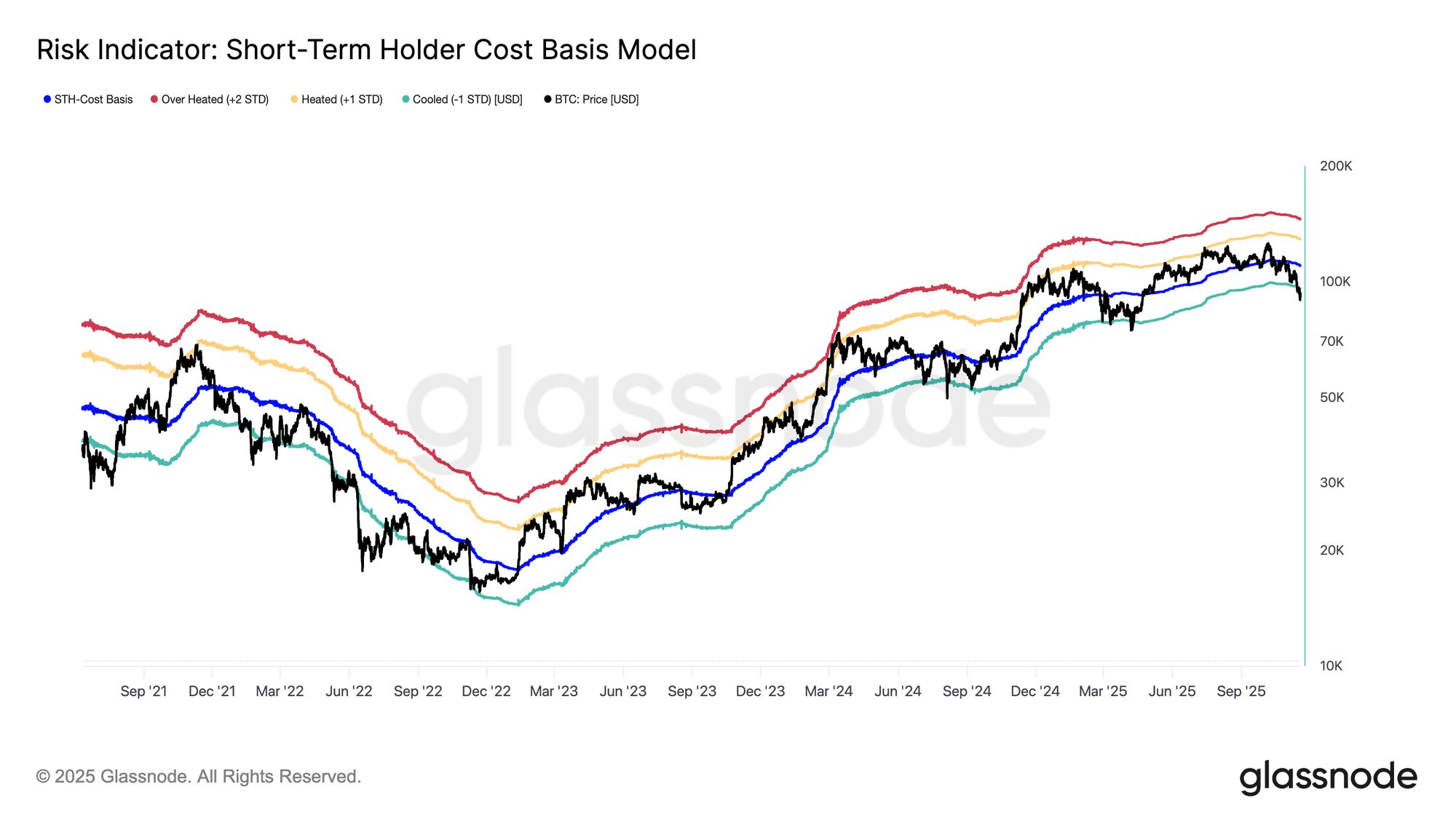

- Bitcoin пробил ниже стоимости STH и полосы −1 STD, что поставило недавних покупателей под давление; область $95K–$97K теперь выступает ключевым сопротивлением, и возврат выше нее станет ранним шагом к восстановлению рыночной структуры.

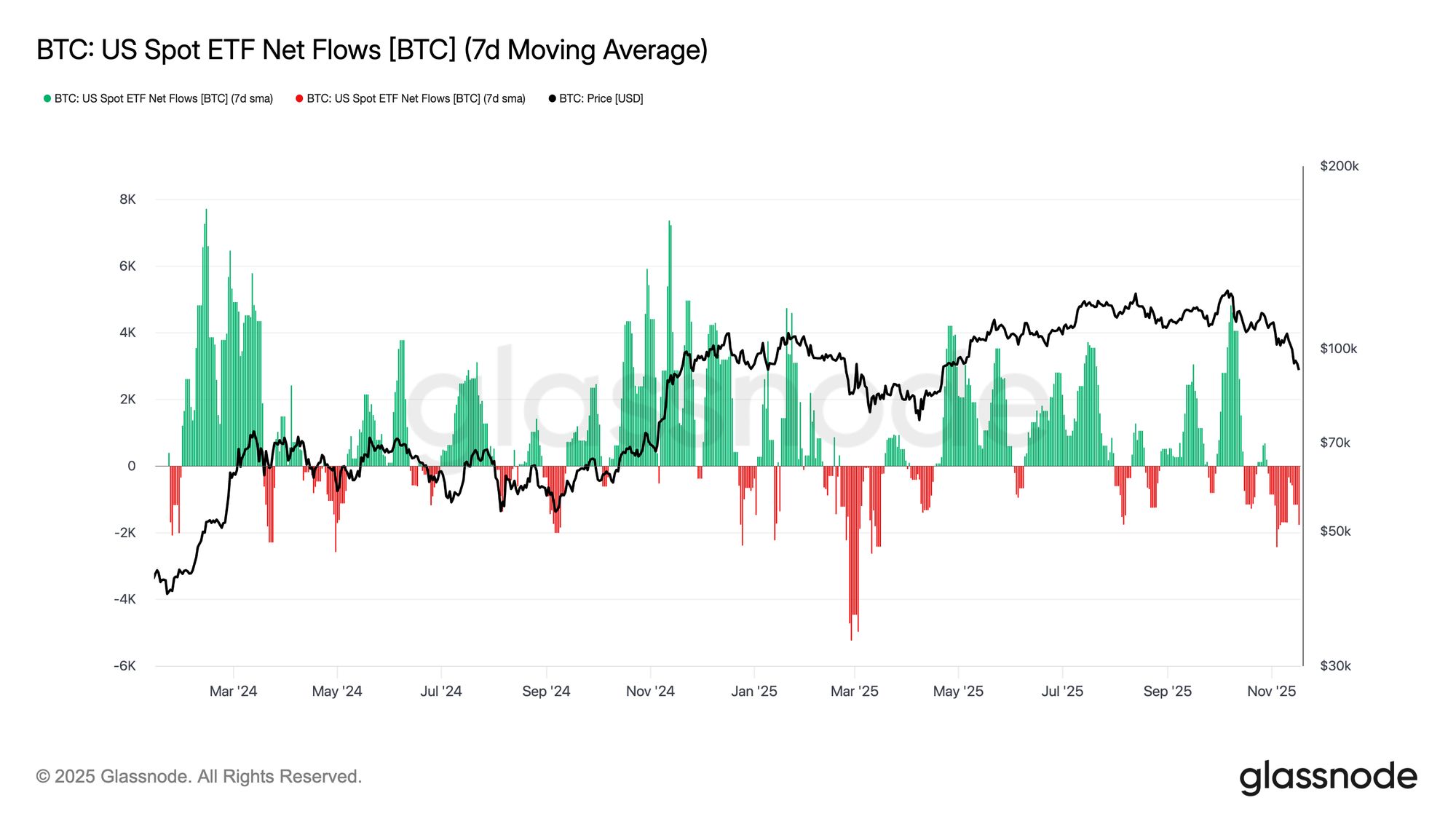

- Спрос на споте остается слабым: потоки в американские спотовые ETF глубоко отрицательны, а со стороны институциональных инвесторов из TradFi не появляется дополнительного спроса.

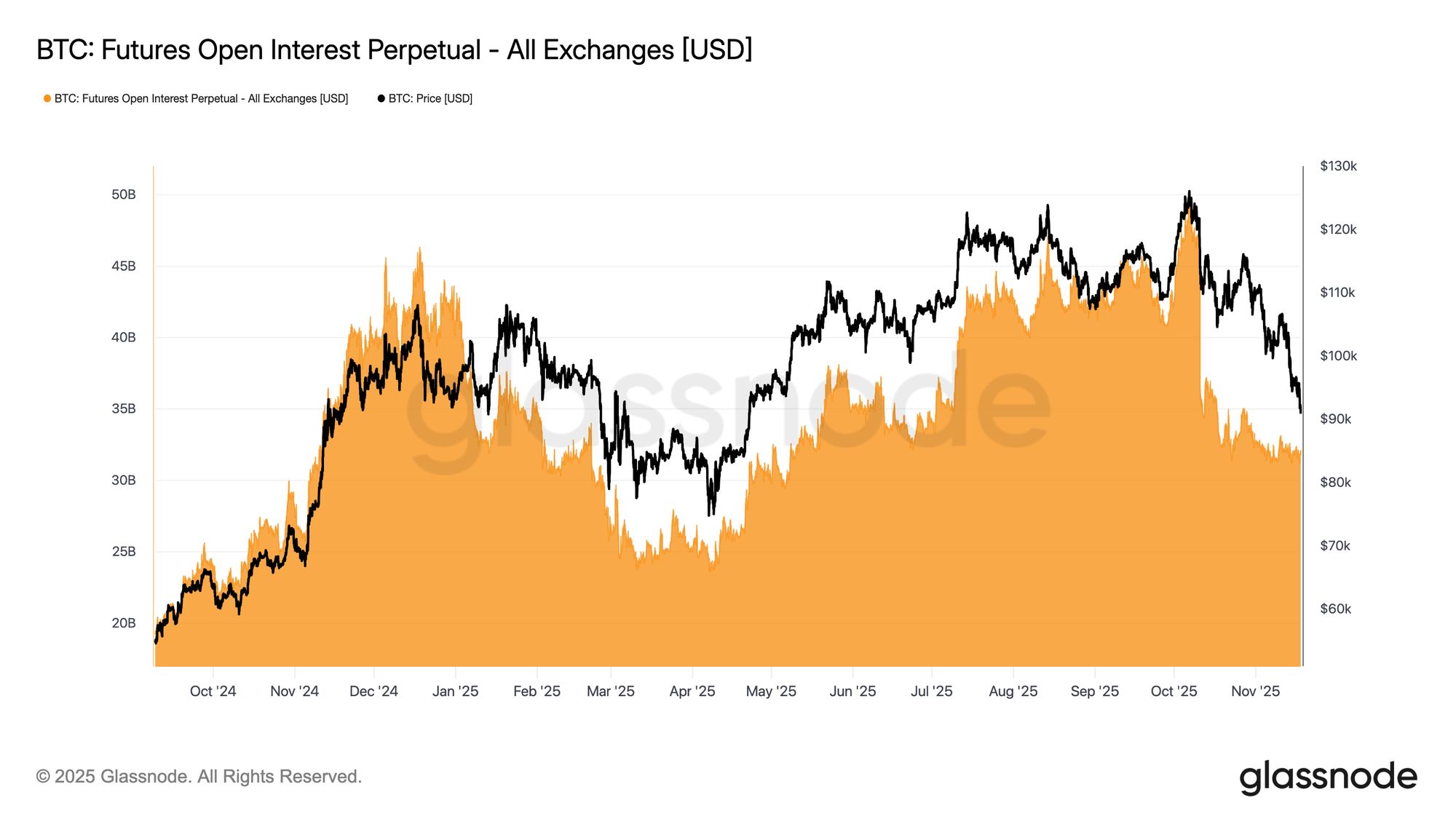

- Спекулятивное кредитное плечо продолжает сокращаться, что отражается в снижении открытого интереса по фьючерсам и падении ставок финансирования до минимальных значений цикла по топ-500 активам.

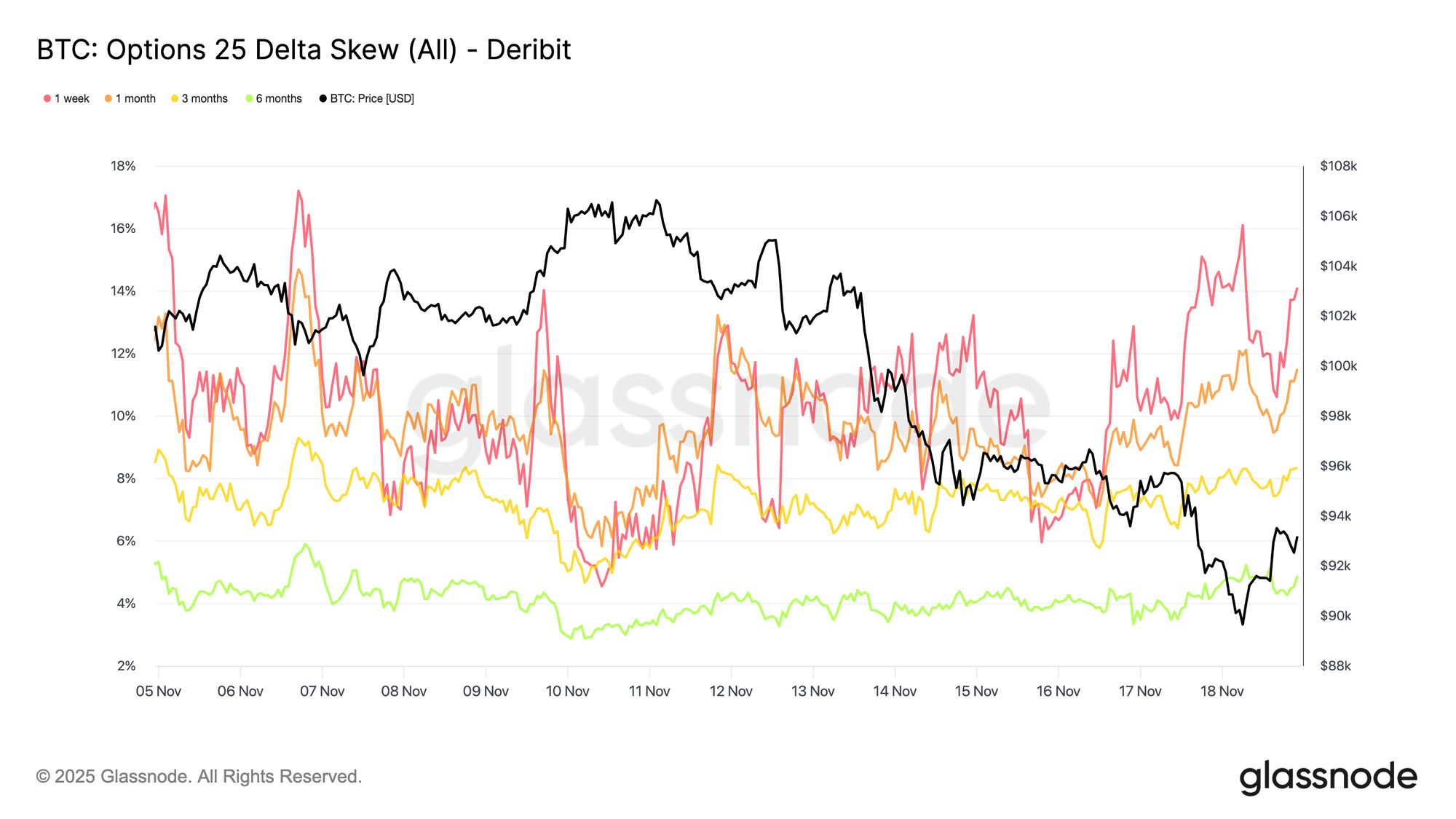

- Опционные рынки резко переоценили риски: подразумеваемая волатильность растет по всем срокам, а перекос остается глубоко отрицательным, поскольку трейдеры платят значительные премии за защиту от снижения.

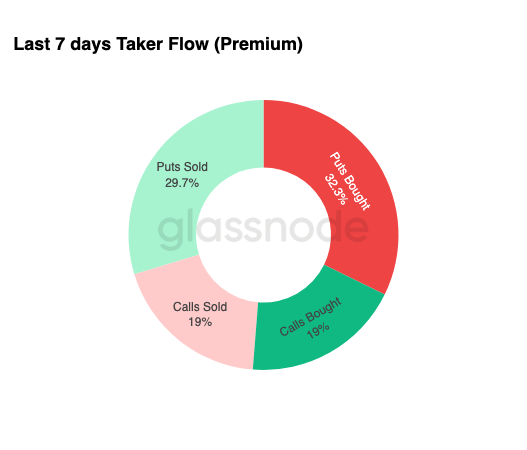

- Потоки с доминированием пут-опционов и спрос на ключевых страйках (например, 90K) усиливают режим защитного позиционирования: трейдеры активнее хеджируются, а не открывают позиции на рост.

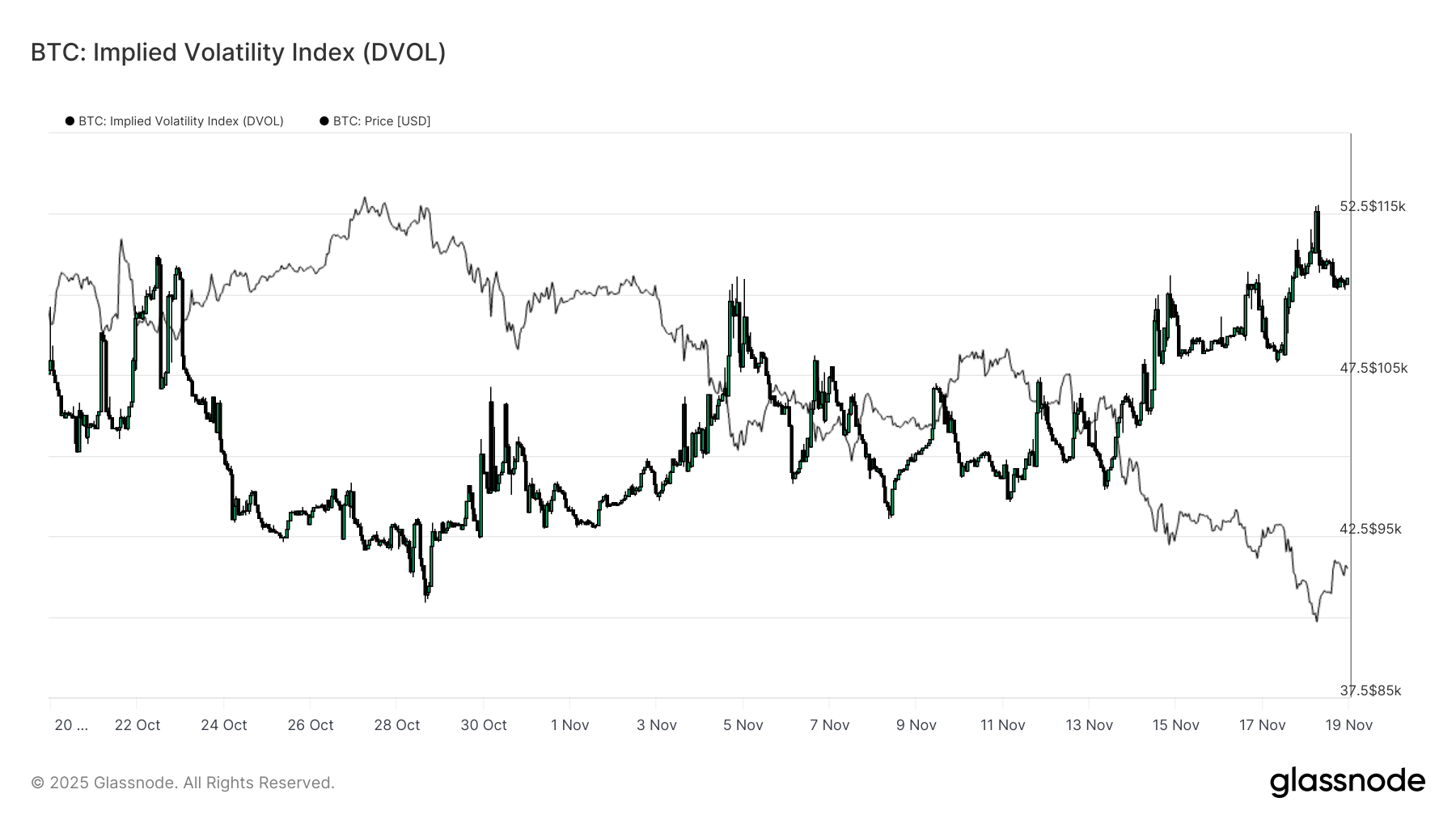

- DVOL вернулся к месячным максимумам, объединяя широкую переоценку риска по метрикам волатильности, перекоса и потоков, сигнализируя о росте ожиданий волатильности в ближайшей перспективе.

Bitcoin пробил ниже своей предыдущей зоны консолидации, опустившись ниже $97K и кратковременно достигнув $89K, что стало новым локальным минимумом и перевело его доходность с начала года в отрицательную зону. Это более глубокое снижение продолжает мягкий медвежий тренд, который мы отмечали на прошлой неделе, и вызывает вопросы о том, где может вновь появиться структурная поддержка. В этом выпуске мы используем ончейн-модели ценообразования и анализируем фиксацию убытков краткосрочными держателями, чтобы оценить реакцию рынка на этот пробой. Затем мы обращаемся к опционам, потокам ETF и позиционированию по фьючерсам, чтобы понять, как спекулянты корректируют свои настроения на фоне возобновившейся слабости.

Ончейн-инсайты

Пробой нижней границы

Пробой ниже $97K, нижней границы прошлой недели (“лимбо-диапазона”), сигнализировал о риске более глубокой коррекции. Цена затем упала до $89K, сформировав новый локальный минимум ниже уровня –1 STD (~$95.4K) относительно стоимости краткосрочных держателей, которая сейчас составляет около $109.5K.

Этот пробой подтверждает, что убытки теперь преобладают почти у всех недавних когорт инвесторов — структура, которая исторически провоцировала панические продажи и ослабляла импульс, требуя времени для восстановления рынка. В краткосрочной перспективе диапазон $95K–$97K может выступать локальным сопротивлением, и возврат выше него станет ранним признаком восстановления рыночного равновесия.

Live Chart

Live Chart Пик панических продаж

Переходя к поведению инвесторов, это падение стало третьим случаем с начала 2024 года, когда цена опускалась ниже нижней границы модели стоимости краткосрочных держателей. Однако интенсивность паники среди топ-покупателей на этот раз заметно выше. 7-дневная EMA реализованных убытков STH выросла до $523M в день — это максимальный уровень с момента краха FTX.

Такое высокое признание убытков подчеркивает более тяжелую верхнюю структуру, сформированную между $106K–$118K, которая гораздо плотнее, чем на предыдущих пиках цикла. Это означает, что либо должен появиться более сильный спрос для поглощения вынужденных продавцов, либо рынку потребуется более длительная и глубокая фаза накопления для восстановления равновесия.

Live Chart

Live Chart Проверка активного спроса

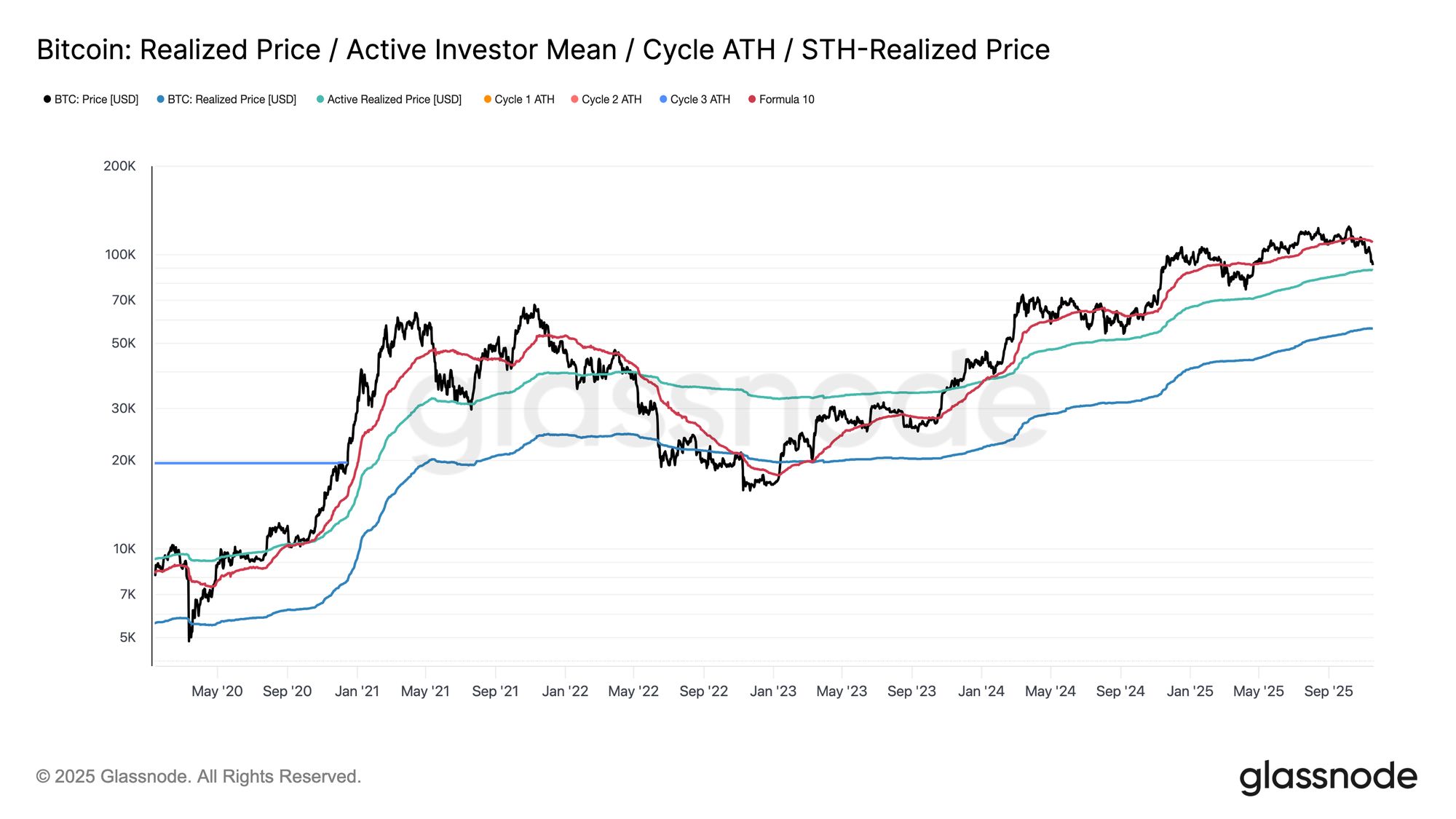

Возвращаясь к моделям оценки, рынок теперь входит в неизведанную территорию, где спекулятивный интерес в этой мягкой медвежьей фазе заметно вырос. Первая крупная зона защиты находится на уровне реализованной цены активных инвесторов, которая сейчас составляет около $88.6K. Торговля возле этого уровня ставит Bitcoin на уровень себестоимости недремлющих держателей, которые активно перемещали монеты в последние месяцы, что делает этот диапазон потенциальной среднесрочной зоной торговли.

Однако решительный пробой ниже этой модели станет первым случаем в этом цикле, когда цена опустится ниже себестоимости активных инвесторов — это явный сигнал о доминировании медвежьего импульса на рынке.

Live Chart

Live Chart Иное снижение

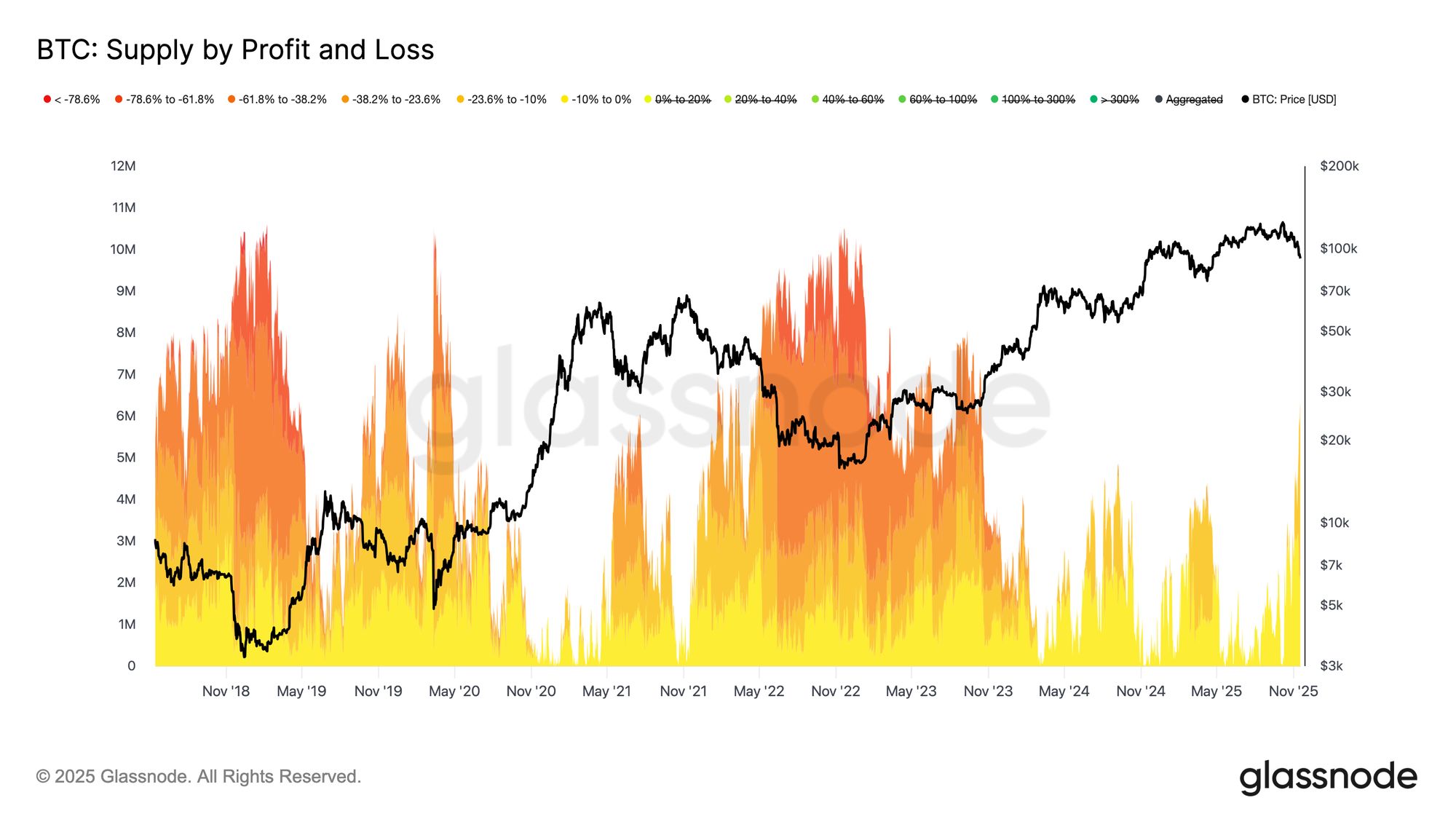

Несмотря на пробой ниже основной нижней границы модели стоимости краткосрочных держателей, масштаб и интенсивность боли инвесторов далеки от экстремумов медвежьего рынка 2022–2023 годов. График ниже отслеживает все монеты, находящиеся сейчас в убытке, и группирует их по глубине нереализованных потерь. Сейчас примерно 6.3M BTC находятся “под водой”, причем большинство из них в диапазоне убытков от –10% до –23.6%.

Это распределение очень похоже на краткосрочный диапазон рынка в первом квартале 2022 года, а не на фазу глубокой капитуляции.

Именно поэтому ценовая зона между реализованной ценой активных инвесторов ($88.6k) и истинным рыночным средним ($82k) может служить решающим разделяющим диапазоном между мягкой медвежьей фазой и полноценной структурой медвежьего рынка, аналогичной 2022–2023 годам.

Live Chart

Live Chart Оффчейн-инсайты

Отсутствие спроса на ETF

Потоки в американские спотовые ETF продолжают отражать явное отсутствие устойчивого спроса: 7-дневное среднее значение остается уверенно отрицательным в последние недели. Постоянные оттоки сигнализируют о нежелании институциональных инвесторов из TradFi увеличивать экспозицию на фоне текущего снижения, что резко отличается от сильных притоков, поддерживавших предыдущие ралли. Продолжающаяся слабость указывает на существенное охлаждение дискреционного спроса и подчеркивает отсутствие дополнительного спроса со стороны одной из крупнейших групп покупателей на рынке, что усиливает общую среду ограниченного спроса.

Длительное отсутствие притока в ETF говорит о том, что один из основных столпов спроса еще не вернулся, оставляя рынок без ключевого источника спроса в этом цикле.

Live Chart

Live Chart Отсутствие аппетита к риску

Открытый интерес по фьючерсам продолжил снижаться на этой неделе, падая вместе с ценой и сигнализируя о постоянном сокращении спекулятивной активности. Вместо увеличения позиций на фоне слабости трейдеры систематически сокращают риск, оставляя рынок деривативов заметно недопозиционированным по сравнению с предыдущими снижениями. Это отсутствие дополнительного кредитного плеча подчеркивает осторожную позицию участников рынка и соответствует общей тенденции снижения спроса среди склонных к риску групп.

Продолжающееся сокращение позиций по фьючерсам подчеркивает, что рынок по-прежнему не готов размещать капитал, что усиливает отсутствие уверенности в текущем движении цены.

Live Chart

Live Chart Ставки финансирования на минимумах цикла

Поскольку открытый интерес по фьючерсам продолжает снижаться, рынок деривативов сигнализирует о явном сокращении спекулятивных позиций. Трейдеры сокращают риск, а не увеличивают экспозицию на фоне слабости, оставляя OI заметно недозагруженным по сравнению с предыдущими снижениями.

Эта динамика отражается и на рынках финансирования, где ставки по топ-500 активам решительно перешли в нейтральную или отрицательную зону. Отход от положительных премий, наблюдавшихся ранее в этом году, подчеркивает общее охлаждение спроса на длинные позиции с плечом и переход к более защитному позиционированию.

Вместе падение OI и отрицательные ставки финансирования подтверждают, что спекулятивное кредитное плечо систематически выводится с рынка, усиливая настрой на снижение риска.

Live Chart

Live Chart Резкий рост подразумеваемой волатильности

Опционный рынок обычно первым переоценивает риск, и так произошло вскоре после того, как Bitcoin кратковременно торговался ниже 90,000. Подразумеваемая волатильность резко выросла по всем срокам, причем наибольшая реакция была на коротком конце. График показывает явный рост волатильности с коротким сроком и широкую переоценку по всей кривой.

Этот рост обусловлен двумя факторами. Первый — усиленный спрос на защиту от снижения, поскольку трейдеры готовятся к возможной более глубокой коррекции. Второй — реакция дилинговых столов с короткой гаммой: многим пришлось выкупать короткие опционы и переносить позиции выше, что механически подтолкнуло подразумеваемую волатильность с коротким сроком вверх.

Подразумеваемая волатильность сейчас близка к уровням, наблюдавшимся во время ликвидационного события 10 октября, что показывает, насколько быстро трейдеры пересмотрели риски в краткосрочной перспективе.

Перекос подтверждает страх

Переходя от подразумеваемой волатильности к перекосу, опционный рынок транслирует то же сообщение. 25-дельта перекос остается отрицательным по всем срокам, а недельный срок находится на крайне медвежьих уровнях. Премия примерно в 14 процентов за недельные путы показывает, что трейдеры готовы платить значительно больше за защиту от снижения, независимо от цены спота.

Такое поведение может создавать самоисполняющееся пророчество: когда трейдеры покупают такие путы, дилеры часто оказываются с короткой дельтой. Чтобы захеджировать этот риск, они продают фьючерсы или бессрочные контракты. Эти продажи оказывают давление на рынок и могут усилить слабость, от которой трейдеры пытаются защититься.

Перекос с более длинным сроком также склоняется к медвежьему сценарию, но менее экстремален. Срок на шесть месяцев находится чуть ниже 5 процентов, что указывает на то, что основная обеспокоенность сосредоточена в краткосрочной перспективе, а не по всему спектру сроков.

Live Chart

Live Chart Спрос на защиту от снижения

Переходя от перекоса к фактической торговой активности, последние семь дней потоков тейкеров подчеркивают ту же картину. Трейдеры покупали значительную долю премий по путам, что значительно превышает спрос на коллы. Это соответствует поведению хеджирования и отражает желание защититься от дальнейшего снижения, а не занять позицию на рост.

Ограниченная активность по коллам подтверждает, что трейдеры не добавляют существенный риск к концу года. Как купленные, так и проданные коллы остаются на низком уровне по сравнению с потоками по путам, что поддерживает мнение, что осторожность, а не спекуляция, определяет позиционирование.

В целом, этот микс указывает на рынок, который готовится к волатильности и предпочитает защиту экспозиции.

Live Chart

Live Chart Премии по путах со страйком 90K

Продолжая анализ потоков, премии по путах со страйком 90K показывают, как спрос на защиту ускорился по мере ослабления цены. За последние две недели чистая премия по путах на этом страйке оставалась относительно сбалансированной до тех пор, пока Bitcoin не пробил уровень 93,000. После этого трейдеры начали активно покупать эти путы, что привело к резкому росту премии на страйке 90K.

Такое поведение показывает, что трейдеры были готовы платить все более высокие цены за защиту от снижения по мере усиления давления на споте. Этот шаг также согласуется с ростом подразумеваемой волатильности с коротким сроком, поскольку концентрированный спрос на ключевых страйках обычно подталкивает короткий конец кривой вверх.

Резкая переоценка путов на 90K подчеркивает, насколько быстро активность по хеджированию снижения ускоряется при пробое ключевых ценовых уровней.

Live Chart

Live Chart Оценка хрупкости рынка

Переходя от отдельных страйков к более широкой мере волатильности, индекс DVOL показывает, насколько рынок переоценил риск. DVOL вновь поднялся к месячным максимумам около 50, хотя три недели назад находился ближе к 40. DVOL отражает подразумеваемую волатильность корзины опционов с постоянным сроком, поэтому его рост сигнализирует о том, что трейдеры ожидают больших ценовых колебаний впереди.

Этот рост объединяет все, что наблюдается на опционном рынке: подразумеваемая волатильность растет по всем срокам, перекос остается отрицательным, недавние потоки — дельта-отрицательные, а трейдеры не проявляют интереса к увеличению риска к концу года. Вместе эти факторы описывают рынок, готовящийся к нестабильным движениям цен. Ключевые драйверы — риск ликвидаций по бессрочным контрактам, макроэкономическая неопределенность и отсутствие сильного спотового спроса со стороны ETF.

Следующее событие, способное изменить этот режим волатильности, — заседание FOMC через три недели. До тех пор опционный рынок продолжает сигнализировать осторожность и явное предпочтение защиты.

Рост DVOL подтверждает, что рынок закладывает в цены ожидания больших движений, а трейдеры позиционируются на волатильность.

Live Chart

Live Chart Заключение

Bitcoin продолжает проходить через сложную рыночную фазу, определяемую ослаблением рыночной структуры, снижением спекулятивного спроса и решительным переходом к снижению риска на рынке деривативов. Спрос на споте отсутствует, потоки в ETF отрицательны, а фьючерсные рынки не проявляют желания увеличивать кредитное плечо на фоне слабости. Тем временем подразумеваемая волатильность, перекос и потоки хеджирования указывают на рост опасений по поводу краткосрочного риска снижения, а инвесторы платят все более высокие премии за защиту. Вместе эти динамики формируют рынок, ищущий стабильности, где дальнейшее развитие событий зависит от того, сможет ли спрос восстановиться вблизи ключевых уровней себестоимости или текущая хрупкость приведет к более глубокой коррекции или медвежьему рынку.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Анализ цен на криптовалюты 11-21: BITCOIN: BTC, ETHEREUM: ETH, SOLANA: SOL, RIPPLE: XRP, DOGWIFHAT: WIF

Прогноз цены XRP на 22 ноября

Прогноз цены Zcash на 2025 год: сможет ли растущая сила сети подтолкнуть ZEC к новому циклу?

Прогноз цены Starknet на 2025 год: сможет ли STRK превратить свой отскок в полное восстановление?