Вот кто на самом деле купил падение Bitcoin до $90k и кто в панике продал на самом дне

Strategy приобрела 8 178 BTC на сумму $835,6 миллионов, когда Bitcoin (BTC) упал ниже $90 000, зафиксировав среднюю цену покупки $102 171, которая теперь находится в убытке.

Harvard Management Co. отчиталась о 6,8 миллионах акций IBIT на сумму $442,9 миллионов в своем отчете 13F за 30 сентября, что в три раза больше, чем в предыдущем квартале, и является крупнейшей по стоимости позицией фонда в американских публичных акциях.

Обе эти сделки были совершены на фоне снижения ставок финансирования до отрицательных значений, сокращения открытого интереса и фиксации убытков краткосрочными держателями. Такой профиль обычно указывает на перераспределение активов от слабых рук к балансам с долгосрочной устойчивостью.

Вопрос в том, означает ли это перераспределение накопление или же институциональные инвесторы просто ловят падающий нож на фоне дальнейшего снижения. Совокупная стоимость позиции Strategy составляет около $74 433, что означает, что общая позиция компании остается прибыльной, несмотря на то, что последняя партия ушла в минус.

Раскрытие Harvard касается только публичных акций США и определённых ETF, а не всего фонда. Тем не менее, строка 13F сигнализирует о том, что институциональный инвестор с капиталом $50 миллиардов увеличил экспозицию к Bitcoin на фоне падения цены.

Это ставки на возврат к среднему и структурный спрос, а не панические выходы.

Кто продавал на падении

Краткосрочные держатели, кошельки, которые приобрели монеты за последние 155 дней, зафиксировали убытки во время распродажи — паттерн, который Glassnode определяет как капитуляцию на блокчейне.

Розничные инвесторы, как правило, доминируют в этом сегменте: они покупают на росте, используют кредитное плечо на пиках и ликвидируют позиции при всплесках волатильности и маржин-коллах.

Ставки финансирования по бессрочным контрактам стали отрицательными в некоторые моменты падения, что соответствует ликвидациям длинных позиций и снижению кредитного плеча, а не открытию новых коротких ставок. Открытый интерес на основных площадках снизился, что говорит о закрытии позиций, а не об агрессивных направленных сделках.

Американские спотовые Bitcoin ETF потеряли $2,57 миллиардов с начала ноября по 17 число — это худшее месячное снижение с момента запуска.

Оттоки концентрируют давление на выкуп в часы работы американского рынка, вынуждая авторизованных участников продавать спот или закрывать хеджевые позиции, что механически давит на цену.

Этот период совпал с падением Bitcoin ниже $90 000, связывая институциональную ротацию из ETF с тем же окном, когда розничные кошельки фиксировали убытки.

Такое двустороннее давление создало условия для входа покупателей с более длинным горизонтом по более низким ценам.

Тезис накопления

Данные Glassnode показали, что кошельки, держащие более 1 000 BTC, наращивали позиции, пока мелкие держатели выходили из рынка. Однако интерпретация этих данных ограничена, поскольку эвристики кошельков основаны на алгоритмах кластеризации и помеченных адресах, а не на KYC-идентичности, и позиции быстро меняются.

Тем не менее, чистый поток от краткосрочных держателей к долгосрочным соответствует паттернам раннего перераспределения, наблюдавшимся в предыдущих снижениях.

Onchain Lens и Lookonchain отметили, что кошельки, связанные с сагой LIBRA, покупали Solana на падениях, а помеченный “Anti-CZ whale” открыл длинную позицию по Ethereum, удерживая при этом значительный объем XRP.

Эти действия можно отследить, но сами метки основаны на блокчейн-аналитике и ассоциациях с биржевыми тегами, а не на подтвержденных раскрытиях контрагентов.

Они дают направление: “умные деньги” наращивают позиции в альткоинах во время волатильности, но тезис может измениться с очередным изменением ставок финансирования или новой волной ликвидаций.

Генеральный директор CryptoQuant, Ki Young Ju, утверждает, что киты вышли из Bitcoin-фьючерсов, в то время как розничные инвесторы удерживают основную часть открытого интереса — это подтверждается данными по площадкам, показывающими тренд на снижение кредитного плеча.

Открытый интерес снизился, а ставки финансирования стали отрицательными, что соответствует закрытию длинных позиций, а не выходу китов как таковых. Чтобы отнести движение к определённым группам, необходимо экстраполировать из агрегированных данных по позициям, которые не обладают достаточной детализацией в реальном времени.

В целом, деривативные рынки сокращали кредитное плечо, пока спотовые покупатели поглощали предложение — динамика, которая может предшествовать как развороту, так и продолжению падения, в зависимости от того, сохранится ли спотовый спрос.

Контраргумент “ловушки для быков”

Оттоки из спотовых Bitcoin ETF убрали структурный спрос, который поглощал эмиссию майнеров, сокращая обращающееся предложение большую часть 2024 и начала 2025 года.

Пенсионные счета, RIAs и платформы wirehouse направляют фиатные средства в Bitcoin через ETF. Когда эти потоки разворачиваются, они убирают стабильный спрос с рынка именно тогда, когда цена слабеет.

Покупка Strategy на $835 миллионов и аллокация Harvard в IBIT значительны по объему, но они не компенсируют $2,57 миллиарда оттоков из ETF, если эта тенденция продолжится в декабре.

Капитуляция краткосрочных держателей и накопление китов описывают то, что произошло во время падения, но не то, что произойдет дальше. Если оттоки из ETF сохранятся, а макрориски усилятся, цена может упасть еще ниже, даже если суверенные фонды, корпорации и эндаументы наращивают позиции.

Раннее накопление и ловушка для быков могут выглядеть одинаково в реальном времени. Различие проявится через несколько недель: либо устойчивый спрос стабилизирует цену, либо новый виток падения докажет ошибочность покупок.

Последняя партия Strategy находится в убытке, средняя цена — $102 171, и по оценкам, примерно 40% всех активов компании торгуются ниже себестоимости. Однако эта цифра не задокументирована в отчетности и должна рассматриваться как комментарий, а не раскрытый факт.

Совокупная прибыльность компании зависит от восстановления Bitcoin выше $74 433 и удержания этой отметки. Если этого не произойдет, тезис накопления станет примером риска неверного тайминга.

Что определяет исход

Снимки 13F и метки кошельков на блокчейне имеют ограничения. Отчет Harvard охватывает только публичные акции США и определённые ETF, а не частные позиции, офшорные аллокации или всю стратегию эндаумента.

Кластеры кошельков китов основываются на группировке адресов и биржевых тегах, что может привести к ошибочной атрибуции или пропустить кастодиальные потоки. Но общий вывод о том, что суверенные фонды, корпорации и эндаументы поглощали предложение, пока краткосрочные держатели фиксировали убытки, соответствует сценарию перераспределения, если спотовый спрос сохранится, а оттоки из ETF стабилизируются.

Если выкупы ETF продолжатся до конца года, а макроусловия ухудшатся, покупатели, вошедшие на $90 000, проверят свою уверенность на более низких уровнях.

Strategy может усреднять позиции бесконечно благодаря своей стратегии привлечения капитала, а Harvard работает с десятилетними горизонтами, для которых квартальные просадки не имеют значения.

Розничные инвесторы и трейдеры с плечом такой роскоши не имеют, поэтому дальнейшее движение будет зависеть от того, сможет ли институциональный спотовый спрос компенсировать оттоки из ETF и стабилизируются ли ставки финансирования по деривативам или снова уйдут в минус.

Падение до $90 000 показало, кто выдерживает волатильность, а кто выходит при первых признаках проблем. Является ли это перераспределение дном или лишь паузой — зависит от потоков в следующем месяце, а не от снимков кошельков за прошлую неделю.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Bitcoin остается выше $90,000, несмотря на усиление розничных продаж; риски конца года стимулируют хеджирование от снижения

Биткоин удерживает уровень чуть выше $90,000, несмотря на ускоряющиеся продажи со стороны розничных инвесторов, в то время как крупные держатели продолжают накапливать актив, согласно данным BRN Research. По информации Derive.xyz, участники рынка увеличили хеджирование, а опционы сейчас оценивают вероятность того, что BTC завершит год ниже $90,000, в 50%. По последнему обзору цикла от 21Shares, структура рынка перешла в фазу краткосрочной коррекции, но это не свидетельствует о полном завершении текущего цикла.

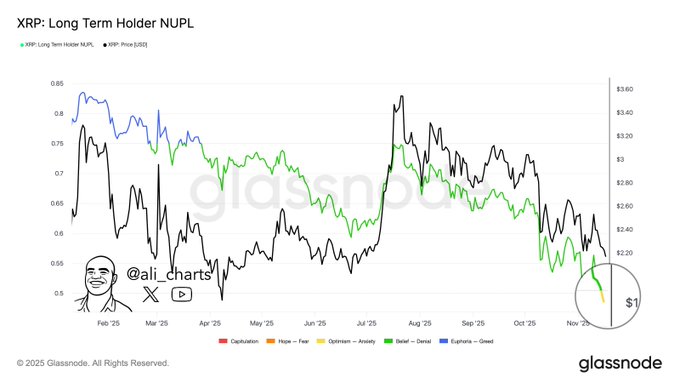

Держатели XRP подают тревожные сигналы, графики указывают на прорыв с высокими ставками

Волатильность Bitcoin продолжает снижаться, и у Michael Saylor есть данные

Майкл Сэйлор заявил, что крупные финансовые игроки не сделали Bitcoin более волатильным. Колебания уменьшаются по мере того, как активная база и структура рынка становятся глубже.