Исследователи Standard Chartered: курс биткоина может больше никогда не опуститься до $100 000

Аналитик Standard Chartered и руководитель направления цифровых активов Джеффри Кендрик заявил, что улучшение торговых отношений между США и Китаем поддержало рыночные настроения. Он отметил, что после распродажи 10 октября, вызванной тарифными рисками, соотношение биткоина (BTC) к золоту восстановилось. По мнению эксперта, это отражает рост доверия к цифровым активам.

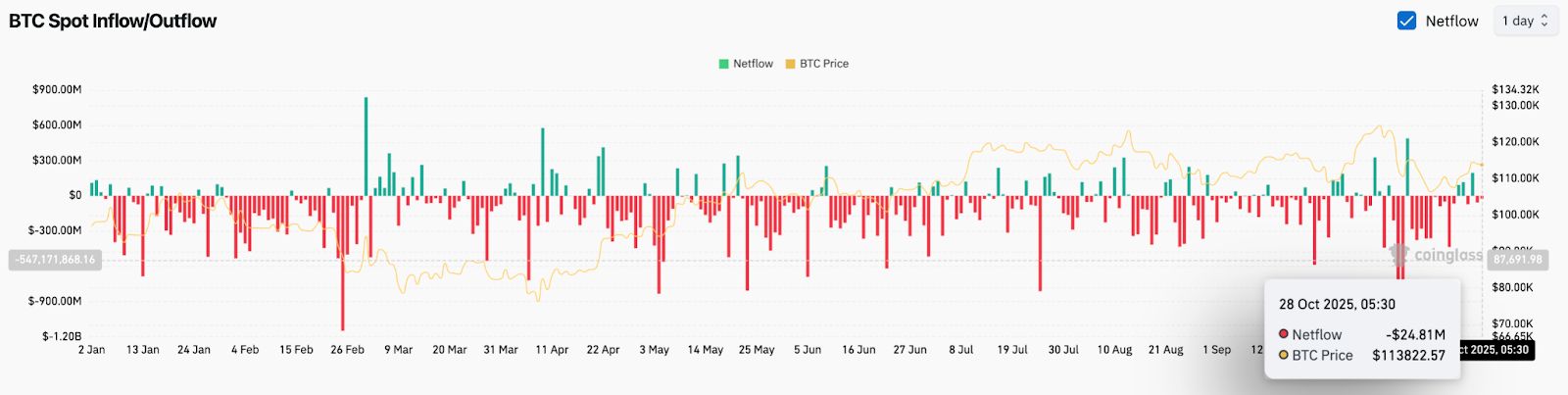

В записке клиентам Кендрик указал: если позитивная макроэкономическая и геополитическая динамика сохранится на этой неделе, курс биткоина может больше никогда не опуститься до отметки $100 000. Среди ключевых факторов он выделил ожидаемое снижение ставки ФРС, сильную корпоративную отчетность технологических компаний и новые притоки в спотовые ETF.

По мнению аналитика, достижение нового исторического ценового максимума подтвердит завершение классической 4-летней модели. Он подчеркнул, что теперь главным фактором роста цены становятся ETF-инвестиции, а не циклы халвинга и вознаграждения за блоки.

Тем временем обанкротившаяся биржа Mt. Gox вновь отложила выплаты кредиторам — теперь до 31 октября 2026 года. Это уже 3-я отсрочка кряду после первоначальной цели закрыть дело в 2023 году. По данным управляющего, большая часть базовых и промежуточных выплат уже завершена, однако некоторые держатели по-прежнему не получили средства из-за юридических проволочек.

Около 19,5 тыс. клиентам платформы уже отправлены компенсации, включая распределения BTC и BCH через Kraken и Bitstamp. По данным Arkham, на балансах Mt. Gox остается 34,68 тыс. BTC на сумму более $4 млрд.

Кстати, компания American Bitcoin Corp., основанная Эриком и Дональдом Трампом-младшим, приобрела 1414 монет BTC на сумму более $160 млн, доведя общий объем резервов до 3865 BTC. Организация планирует публиковать новый показатель прозрачности — Satoshis per Share, отражающий количество биткоинов на акцию.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Solana (SOL) может обвалиться на фоне запуска ETF

Прогноз цен Hedera: HBAR набирает популярность среди инвесторов по мере приближения запуска ETF

Стейкинговые Solana-ETF привлекут $6 млрд в первый год работы в США