Кто является главным виновником ликвидации 1,6 миллиона человек?

Это не USDe потерял привязку, не Binance отключил сеть, а коллективный сговор маркет-мейкеров?

Не USDe отвязался, не Binance отключил сеть, а это коллективное злодеяние маркет-мейкеров?

Автор: YQ

Перевод: AididiaoJP, Foresight News

В трёх предыдущих аналитических материалах о цепной реакции ликвидаций на криптовалютном рынке 10–11 октября я рассмотрел сбои оракулов, инфраструктурные крахи и возможные векторы координированных атак. В этой статье речь пойдёт о, возможно, самом важном, но недооценённом аспекте: маркет-мейкерах. Как эти субъекты, призванные обеспечивать стабильность рынка, стали главным катализатором беспрецедентного вакуума ликвидности, превратив управляемую коррекцию в катастрофу на 19 миллиардов долларов?

Понимание роли маркет-мейкеров: теория и реальность

Перед тем как анализировать октябрьский крах, важно понять, чем должны заниматься маркет-мейкеры. На традиционных финансовых рынках маркет-мейкеры выступают посредниками, которые постоянно выставляют котировки на покупку и продажу финансовых инструментов. Они зарабатывают на спреде между этими ценами, одновременно предоставляя ключевую услугу — ликвидность.

Теоретическая роль маркет-мейкеров включает:

- Постоянное формирование цены: поддержание двусторонних котировок, отражающих справедливую рыночную стоимость

- Предоставление ликвидности: обеспечение возможности покупки и продажи в любой момент без существенного влияния на цену

- Сглаживание волатильности: поглощение временного дисбаланса спроса и предложения

- Эффективность рынка: арбитраж между различными площадками для поддержания единой цены

На криптовалютном рынке маркет-мейкеры работают схожим образом, но сталкиваются с уникальными вызовами:

- Рынок работает 24/7, нет закрытия торгов

- Ликвидность рассредоточена по сотням бирж

- Крайняя волатильность по сравнению с традиционными активами

- Ограниченный надзор и обязательства со стороны регуляторов

- Высокие требования к технической инфраструктуре для высокочастотной торговли

В нормальных рыночных условиях эта система работает достаточно хорошо. Маркет-мейкеры получают умеренный спред и предоставляют необходимую ликвидность. Однако события 10–11 октября показали, что происходит, когда арбитраж вступает в противоречие с ответственностью.

Хронология ухода

Точность ухода маркет-мейкеров во время октябрьского краха указывает на координацию, а не на панику. Вот подробная хронология исчезновения ликвидности:

20:00 UTC: Новость о том, что Трамп официально объявил о 100% тарифах на импорт товаров из Китая, взрывает соцсети. Bitcoin падает с 122,000 долларов. Маркет-мейкеры сохраняют позиции, но начинают расширять спреды — стандартная защитная мера.

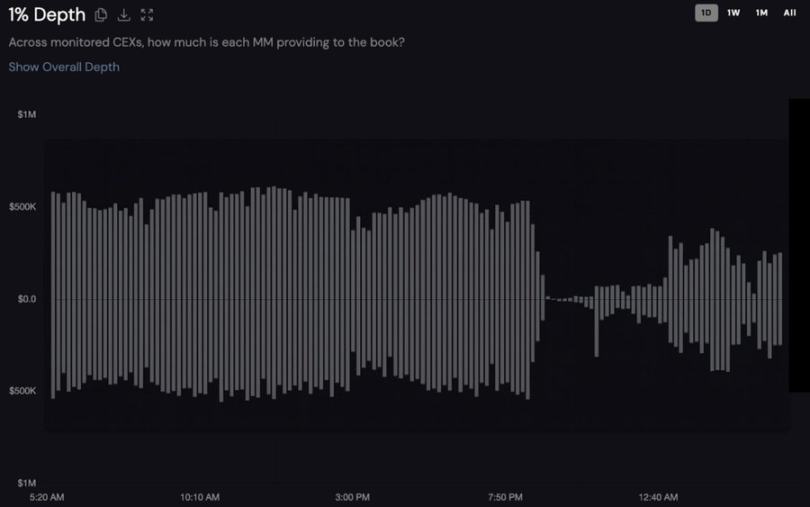

Описание графика: 1% глубина стакана по обе стороны для неуказанного токена _0 на Binance за последние 24 часа. Под осью X — заявки на покупку, над осью — на продажу. Источник: Coinwatch

20:40 UTC: Данные в реальном времени показывают начало катастрофического ухода ликвидности. По одному из основных токенов глубина рынка начинает резко падать с 1.2 миллионов долларов.

21:00 UTC: Критический поворотный момент. С началом американской сессии макроэкономическая ситуация резко ухудшается. Институциональные участники выводят ликвидность, спреды расширяются, глубина стакана уменьшается. В этот момент маркет-мейкеры переходят от защитной позиции к полному уходу.

21:20 UTC: Пик хаоса. Почти все токены достигают дна в глобальной волне ликвидаций примерно в это время. Рыночная глубина отслеживаемого токена падает до 27,000 долларов — минус 98%. На уровне 108,000 долларов поставщики ликвидности прекращают поддерживать цену, некоторые альткоины падают на 80%.

21:35 UTC: После исчерпания самой мощной волны продаж маркет-мейкеры начинают осторожно возвращаться. За 35 минут агрегированная глубина стакана на централизованных биржах восстанавливается до более чем 90% от уровня до событий, но только после нанесения максимального ущерба.

Эта модель выявляет три ключевых момента:

- У маркет-мейкеров было 20–40 минут предупреждения до полного ухода

- Уход происходил синхронно между несколькими компаниями

- Ликвидность возвращалась только после появления выгодной точки входа

Когда страховой фонд не справляется: цепная реакция авто-делевериджа

Когда маркет-мейкеры отказываются поддерживать цены, а ликвидации обрушивают стакан, биржи запускают последнюю линию обороны: авто-делеверидж. Понимание этого механизма критично для полного осознания октябрьской катастрофы.

Как работает авто-делеверидж на централизованных биржах

Авто-делеверидж — это третий и последний уровень в иерархии ликвидаций:

- Первый уровень — ликвидация через стакан: если позиция падает ниже поддерживающей маржи, биржа пытается закрыть её через стакан. Если сделка проходит по цене лучше, чем цена банкротства (когда маржа = 0), излишек поступает в страховой фонд.

- Второй уровень — страховой фонд: если ликвидности в стакане недостаточно, убытки покрывает страховой фонд. Он накапливается в спокойные периоды за счёт прибыли от ликвидаций и служит буфером для плохих долгов.

- Третий уровень — авто-делеверидж: если страховой фонд не покрывает убытки, биржа принудительно закрывает прибыльные позиции противоположной стороны.

Система ранжирования ADL для авто-делевериджа

Механизм авто-делевериджа на Binance использует сложную формулу ранжирования:

Счёт авто-делевериджа = % прибыли по позиции × эффективное кредитное плечо

Где:

- % прибыли по позиции = нереализованная прибыль / abs(номинальная стоимость позиции)

- Эффективное плечо = abs(номинальная стоимость позиции) / (баланс счёта – нереализованный убыток + нереализованная прибыль)

Bybit использует схожий подход, но с дополнительными мерами защиты. Они показывают 5 уровней, отражающих процентиль ранжирования:

- Уровень 5 = топ 20% (наивысший приоритет авто-делевериджа)

- Уровень 4 = 20–40%

- Уровень 3 = 40–60%

- Уровень 2 = 60–80%

- Уровень 1 = последние 20% (наименьший приоритет авто-делевериджа)

Жестокая ирония: самые успешные трейдеры, с наибольшей прибылью и плечом, подвергаются принудительному закрытию первыми.

Катастрофа авто-делевериджа в октябре

Масштаб авто-делевериджа 10–11 октября был беспрецедентным:

- Hyperliquid: впервые за более чем два года активирован авто-делеверидж по кросс-марже, затронуто более 1,000 кошельков

- Binance: массово активирован авто-делеверидж

- Bybit: сообщается о более чем 50,000 коротких позиций, подвергшихся авто-делевериджу, на сумму 1.1 миллиардов долларов

- BitMEX: благодаря крупному страховому фонду, только 15 контрактов подверглись авто-делевериджу

Корреляция по времени с уходом маркет-мейкеров очевидна. Когда стаканы опустели между 21:00 и 21:20 UTC, ликвидации не могли быть завершены обычным образом, страховые фонды быстро исчерпались, и был активирован авто-делеверидж.

Кейс-стади: пример цепной реакции

Рассмотрим, что произошло с типичным хеджированным портфелем за те критические 35 минут:

21:00 UTC: трейдер держит

- Длинная позиция по Bitcoin: 5 миллионов долларов, плечо 3x

- Короткая позиция по Dogecoin: 500,000 долларов, плечо 15x (прибыльная хедж-позиция)

- Длинная позиция по Ethereum: 1 миллион долларов, плечо 5x

21:10 UTC: маркет-мейкеры уходят. Dogecoin резко падает, короткая позиция становится крайне прибыльной. Но из-за сочетания высокого плеча и прибыли срабатывает авто-делеверидж.

21:15 UTC: короткая позиция по Dogecoin принудительно закрывается через авто-делеверидж, портфель теряет хедж.

21:20 UTC: без хеджа длинные позиции по Bitcoin и Ethereum ликвидируются в цепной реакции.

Общий убыток: весь портфель.

Такая схема повторилась тысячи раз. Опытные трейдеры с тщательно сбалансированными позициями видели, как их прибыльные хедж-позиции принудительно закрывались авто-делевериджем, оставляя их с незащищённым риском, который затем ликвидировался.

Почему маркет-мейкеры подвели: проблема стимулов

Синхронный уход ликвидности выявил фундаментальную структурную проблему. Маркет-мейкеры сталкиваются с несколькими рыночными стимулами:

Асимметрия риска и доходности

В периоды экстремальной волатильности потенциальные убытки от поддержания котировок значительно превышают прибыль от спреда. Маркет-мейкер, предоставляющий глубину на 1 миллион долларов, может заработать 10,000 долларов на спреде в обычное время, но потерять 500,000 долларов во время цепной реакции.

Информационное преимущество

Маркет-мейкеры видят агрегированный поток ордеров и распределение позиций. Когда они замечают огромный перекос в сторону лонгов (87% позиций длинные), они знают, в каком направлении разовьётся цепная реакция. Если вы знаете, что надвигается цунами продаж, зачем выставлять заявки на покупку?

Отсутствие обязательств

В отличие от традиционных бирж, где у назначенных маркет-мейкеров есть регуляторные требования, криптовалютные маркет-мейкеры могут свободно уходить и бросать рынок в кризис без каких-либо санкций.

Возможности арбитража

Данные о крахе показывают, что маркет-мейкеры, прекратившие котирование, переключились на арбитраж между биржами. Когда разница цен между площадками достигала 300 долларов и более, арбитраж становился гораздо выгоднее, чем маркет-мейкинг.

Разрушительный цикл обратной связи

Взаимодействие между уходом маркет-мейкеров и авто-делевериджем создало разрушительный цикл обратной связи:

- Первоначальный шок (объявление тарифов Трампа) вызывает распродажу

- Маркет-мейкеры, заметив возможность цепной реакции, уходят

- Ликвидации не могут пройти через пустые стаканы

- Страховые фонды быстро исчерпываются для покрытия плохих долгов

- Включается авто-делеверидж, прибыльные позиции принудительно закрываются

- Трейдеры, подвергшиеся авто-делевериджу, вынуждены повторно хеджироваться, усиливая давление на продажу

- Запускаются новые ликвидации, цикл повторяется с шага 3

Этот цикл продолжается, пока плечевые позиции практически не исчезают. Данные показывают, что открытый интерес по всему рынку за несколько часов снизился примерно на 50%.

Тревожная правда о структуре рынка

Катастрофа 10–11 октября была вызвана не столько чрезмерным кредитным плечом или провалом регулирования, сколько искажёнными стимулами в структуре рынка. Когда те, кто отвечает за поддержание порядка, зарабатывают больше на хаосе, чем на стабильности, хаос становится неизбежным.

Хронология событий показывает, что маркет-мейкеры не паниковали — они скоординированно ушли в оптимальный момент, чтобы минимизировать собственные убытки и максимизировать последующие возможности. Такое рациональное поведение при текущей структуре стимулов приводит к иррациональным результатам для всего рынка.

Восстановление доверия через ответственность

Ликвидностный кризис октября 2025 года выявил ключевую слабость криптовалютного рынка: добровольное предоставление ликвидности исчезает именно тогда, когда требуется принудительное. Ликвидации на 19 миллиардов долларов — это не просто наказание для трейдеров с чрезмерным плечом, а предсказуемый результат системы, где маркет-мейкеры имеют все привилегии ликвидности без какой-либо ответственности.

Чисто свободный маркет-мейкинг не работает в стрессовых условиях. Как и традиционные рынки, эволюционировавшие от хаоса нерегулируемых торгов к введению стоп-лоссов, лимитов на позиции и обязанностей маркет-мейкеров, криптовалютные рынки должны внедрить аналогичные защитные меры.

Технические решения существуют:

- Многоуровневая система обязательств, связывающая выгоды с ответственностью

- Страховые фонды, рассчитанные на реальный риск, а не на оптимистичные прогнозы

- Механизмы авто-делевериджа с "стопорами", предотвращающими цепные реакции

- Прозрачность поведения маркет-мейкеров в реальном времени

Чего не хватает — так это желания внедрять эти меры. Пока криптовалютные биржи ставят краткосрочную максимизацию сборов выше долгосрочной стабильности, мы будем и дальше с пугающей регулярностью сталкиваться с этими "беспрецедентными" событиями.

1.6 миллионов ликвидированных аккаунтов 10–11 октября заплатили цену за этот структурный сбой. Вопрос в том, извлечёт ли индустрия уроки из их жертвы или просто будет ждать, пока следующая волна трейдеров не обнаружит, что в момент кризиса маркет-мейкеры, на которых они рассчитывали, исчезают как дым, оставляя только цепные ликвидации и принудительно закрытые прибыльные позиции.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Интерпретация отчёта CoinShares 2026: прощание со спекулятивными нарративами, встречаем год полезности

2026 год станет переломным для цифровых активов: рынок перейдёт от спекуляций к практическому использованию и от фрагментации к интеграции.

Zeus представил институциональную инфраструктуру MPC на Solana Breakpoint 2025, открывая доступ Bitcoin к рынкам капитала Solana на блокчейне

Следующим приоритетом станет разработка инструментов MPC, а также поддержка разработчиков для стимулирования появления большего количества UTXO-нативных приложений на Solana.

Основные причины, по которым цена Cardano может вскоре восстановиться до исторического максимума

Крупнейший банк Бразилии Itaú поддерживает Bitcoin как долгосрочный хедж для портфеля