Почему в 2026 году крипторынок перейдет к институционально управляемому «медленному бычьему» тренду?

Автор: arndxt

Перевод: Tim, PANews

Оригинальное название: 2026, крипторынок движется к институционально-ориентированному “медленному бычьему рынку”

Макроэкономическая ликвидность и политика Федеральной резервной системы

Главный общий вывод: крипторынок не будет отделён от макроэкономики, а наоборот, станет с ней ещё теснее связан.

Время и масштаб ротации капитала, траектория процентных ставок Федеральной резервной системы и способы институционального внедрения определят, как будет развиваться этот цикл.

В отличие от 2021 года, предстоящий альтсезон (если он вообще будет) будет более медленным, избирательным и сфокусированным на институциональных участниках.

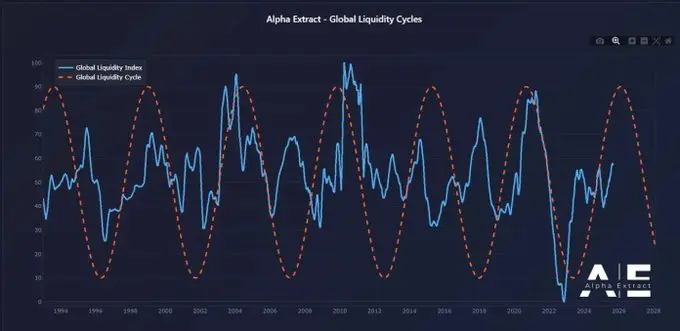

Если Федеральная резервная система реализует мягкую политику через снижение ставок и выпуск облигаций, а это совпадёт с институциональным внедрением, то 2026 год может стать самым заметным циклом риска с 1999-2000 годов, и крипторынок получит от этого выгоду, хотя его динамика будет более сдержанной, а не взрывной.

1. Дивергенция политики Федеральной резервной системы и рыночная ликвидность

В 1999 году Федеральная резервная система повысила ставку на 175 базисных пунктов, но фондовый рынок продолжал расти до пика 2000 года. Сегодня форвардные рынки закладывают противоположный сценарий: к концу 2026 года ожидается снижение ставки на 150 базисных пунктов. Если это реализуется, то создастся среда с притоком ликвидности, а не её изъятием.

Рыночная ситуация в 2026 году может быть схожа с 1999-2000 годами с точки зрения склонности к риску, но траектория процентных ставок будет противоположной. Если это предположение верно, то в 2026 году мы можем увидеть “усиленную версию” рынка 1999-2000 годов.

2. Новая структура крипторынка по сравнению с 2021 годом

Сравнение текущего и предыдущего бычьего цикла:

-

Более строгая дисциплина капитала: рост ставок и устойчивая инфляция заставляют компании более избирательно брать на себя риски.

-

Всплеск ликвидности во время пандемии не повторится: без резкого роста M2, рост должен быть обеспечен внедрением и распределением.

-

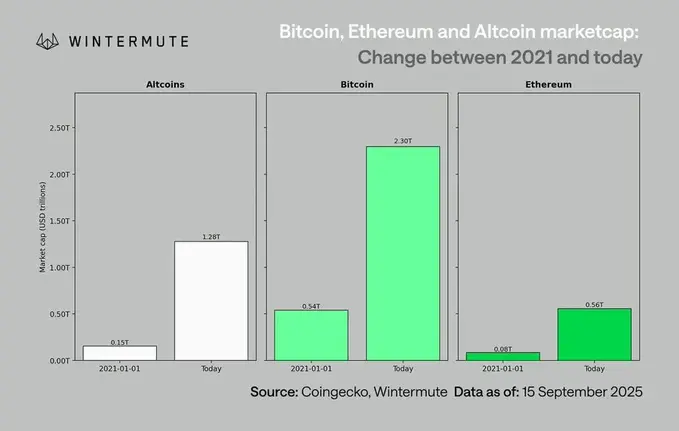

Рынок вырос в 10 раз: большая рыночная капитализация означает более глубокую ликвидность, но вероятность сверхкрупной прибыли в 50-100 раз снижается.

-

Институциональные потоки капитала: по мере того как массовое и институциональное внедрение становится фактом, потоки капитала становятся более постепенными, склонными к медленной ротации и консолидации, а не к взрывной межактивной ротации.

3. Запаздывание Bitcoin и цепочка ликвидности

Bitcoin реагирует на условия ликвидности с задержкой, потому что новая ликвидность сначала направляется в государственные облигации и денежные рынки. Криптовалюта, находясь на самом дальнем конце кривой риска, выигрывает только тогда, когда ликвидность доходит до нижних уровней.

Катализаторы роста крипторынка:

-

Расширение банковского кредитования (ISM>50)

-

Отток средств из денежных фондов после снижения ставок

-

Выпуск долгосрочных облигаций Министерством финансов, снижение долгосрочных ставок

-

Ослабление доллара снижает давление на глобальное финансирование

Когда эти условия выполняются, крипторынок традиционно растёт в поздней фазе цикла — после акций и золота.

4. Риски в базовом сценарии

Несмотря на такую бычью структуру ликвидности, некоторые риски начинают проявляться:

-

Рост долгосрочных доходностей (из-за геополитического давления).

-

Укрепление доллара приводит к ужесточению глобальной ликвидности.

-

Слабость банковского кредитования или ужесточение условий кредитования.

-

Застой ликвидности в денежных фондах вместо её ротации в рисковые активы.

Особенности следующего цикла будут определяться не столько спекулятивными потоками, сколько структурной интеграцией крипторынка с глобальными рынками капитала.

С переплетением институциональных потоков, дисциплинированного венчурного инвестирования и политически обусловленных изменений ликвидности, 2026 год может стать ключевой точкой перехода для крипторынка от самостоятельных взлётов и падений к глобальной системной взаимосвязи.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

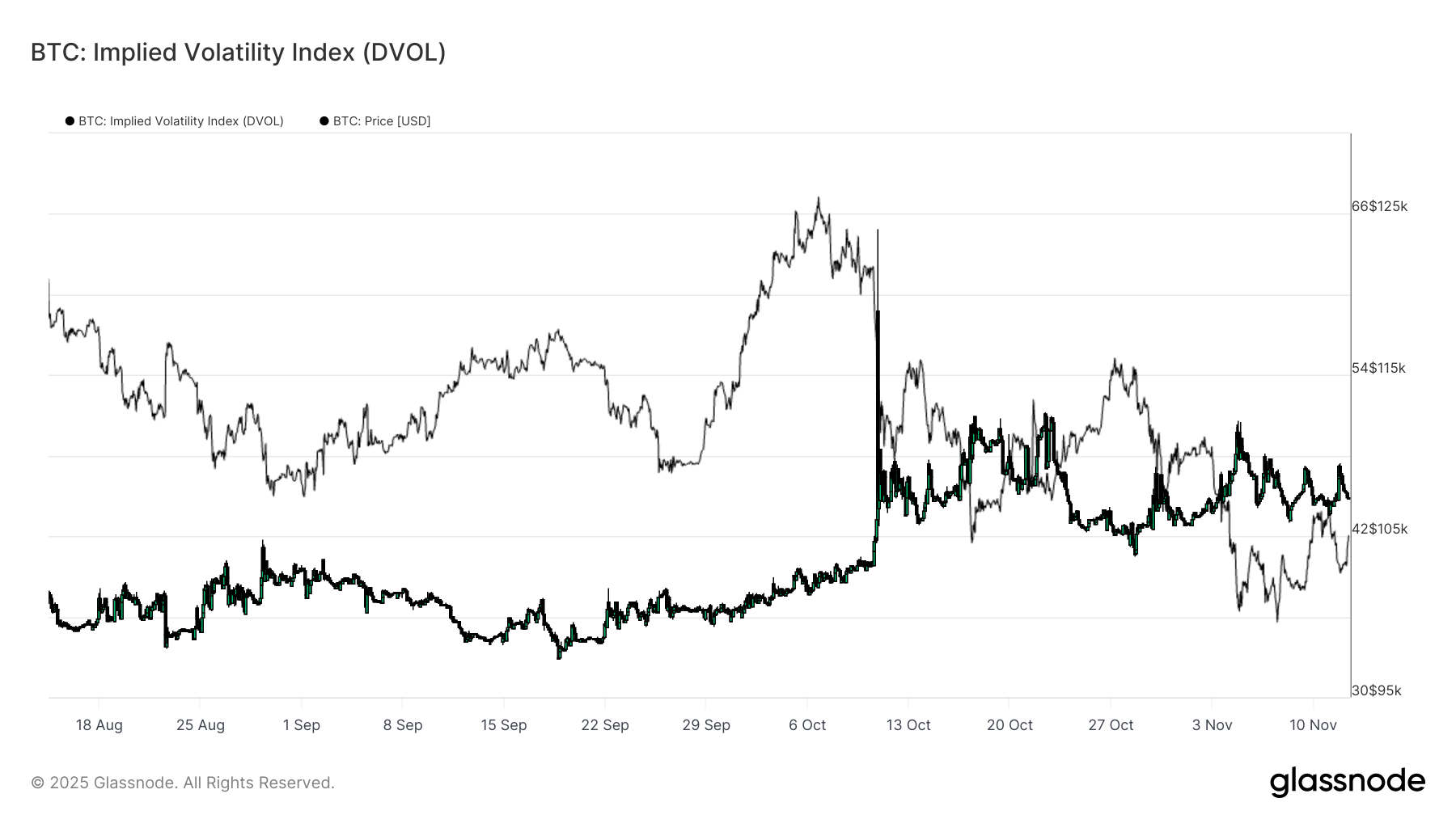

Застряли в подвешенном состоянии

Bitcoin консолидируется в умеренно медвежьем диапазоне между 97 000 и 111,9 000 долларов. Скопление у отметки 100 000 долларов обеспечивает поддержку, однако сопротивление выше 106 000 долларов ограничивает рост. Оттоки из ETF, низкое кредитное плечо и сохраняющийся спрос на опционы put отражают осторожность рынка, ожидающего новых драйверов уверенности.

В криптоиндустрии начинается волна слияний и поглощений: гиганты скупают активы на дне, Web3-экосистема перестраивается

Пока небольшие проекты все еще изо всех сил пытаются привлечь следующий раунд финансирования и выйти на биржу, крупные игроки уже обменивают наличные на время и используют поглощения ради будущего.

Краткий обзор восьми потенциальных рисков стейблкоинов

Стейблкоины, являясь важной инновацией в сфере криптовалют и изначально разработанные с целью обеспечения «стабильности», уже привлекли широкое внимание со стороны мировых регулирующих органов, академического сообщества и рынка из-за своих потенциальных угроз и рисков.

На рынок золота выходит крупный игрок! Гигант стейблкоинов Tether переманил ведущего трейдера из HSBC

Tether переманила ключевую команду по драгоценным металлам из HSBC и уверенно вошла на рынок драгоценных металлов, бросив вызов существующему положению в отрасли. За последние годы компания накопила один из крупнейших в мире запасов золота.