Finanças on-chain, perigo! Fuja rápido!

O modelo "neutro" é realmente "neutro"? Armadilhas em cadeia estão sendo ocultadas sob a superfície.

Autor: Odaily Azuma

O DeFi está novamente no centro das atenções.

Como a narrativa mais vibrante da indústria nos últimos anos, o DeFi carrega a expectativa de que o setor cripto continue evoluindo e se expandindo. Eu, que acredito nessa visão, costumo alocar mais de 70% das minhas stablecoins em estratégias de rendimento on-chain, estando disposto a assumir certos riscos por isso.

No entanto, com a recente repercussão de vários incidentes de segurança,o impacto de alguns eventos históricos e problemas subjacentes que antes estavam ocultos começaram a vir à tona, deixando todo o mercado DeFi com uma atmosfera de perigo. Por isso, na semana passada, optei por resgatar a maior parte dos meus fundos on-chain.

O que exatamente aconteceu?

Primeira parte: Stablecoins de alto rendimento e pouca transparência

Na semana passada, ocorreram vários incidentes de segurança relevantes no DeFi. Se o hack da Balancer pode ser considerado um caso isolado, a desvalorização consecutiva das chamadas stablecoins de rendimento Stream Finance (xUSD) e Stable Labs (USDX) expôs problemas essenciais.

xUSD e USDX têm em comum o fato de serem apresentadas como stablecoins sintéticas semelhantes à Ethena (USDe), utilizando principalmente estratégias de arbitragem delta neutra para manter o peg e gerar rendimento. Esse tipo de stablecoin de rendimento ganhou força neste ciclo, já que o modelo de negócios não é tão complexo e, com o sucesso temporário da USDe, várias stablecoins surgiram testando todas as combinações possíveis de letras com USD.

No entanto,as reservas e estratégias de muitas dessas stablecoins, incluindo xUSD e USDX, não são transparentes. Mesmo assim, atraíram grande volume de capital devido ao alto rendimento oferecido.

Em períodos de baixa volatilidade, essas stablecoins conseguem operar normalmente, mas o mercado cripto é conhecido por suas oscilações inesperadas. Segundo análise da Trading Strategy (ver “Análise profunda sobre o despeg do xUSD: a crise dominó causada pelo crash de 11 de outubro”(https://www.odaily.news/zh-CN/post/5207356)), o motivo principal para odespeg acentuado do xUSD foia estratégia off-chain opaca da Stream Finance, que sofreu “Auto-Deleveraging” (ADL) nas exchanges durante a volatilidade extrema de 11 de outubro (para detalhes sobre ADL, veja “Explicação do mecanismo ADL dos contratos perpétuos: por que sua posição lucrativa pode ser liquidada automaticamente?”(https://www.odaily.news/zh-CN/post/5206797)), quebrando o equilíbrio delta neutro. A estratégia excessivamente alavancada da Stream Finance amplificou ainda mais o desequilíbrio, levando à insolvência e ao despeg total do xUSD.

A situação da Stable Labs e seu USDX parece semelhante. Embora o comunicado oficial tenha atribuído o despeg à “liquidez de mercado e dinâmicas de liquidação”, o fato de nunca terem divulgado detalhes das reservas ou fluxo de fundos, além do comportamento suspeito do endereço do fundador, que preferiu tomar empréstimos com USDX e sUSDX em plataformas de lending a custos superiores a 100% ao ano em vez de quitar as dívidas,indica que a situação do protocolo pode ser ainda pior.

Os casos de xUSD e USDX expõem graves falhas no modelo das novas stablecoins. Pela falta de transparência, esses protocolos operam como verdadeiras caixas-pretas.Muitos protocolos afirmam publicamente adotar o modelo delta neutro, mas não divulgam a estrutura das posições, grau de alavancagem, exchanges utilizadas para hedge ou parâmetros de risco de liquidação. Usuários externos não têm como verificar se o modelo é realmente “neutro”, tornando-se, na prática, os portadores do risco transferido.

O cenário clássico de explosão desse risco é: o usuário deposita USDT, USDC ou outras stablecoins para cunhar xUSD, USDX ou outras novas stablecoins, visando altos rendimentos. Caso o protocolo enfrente problemas (sejam reais ou simulados), o usuário fica totalmente vulnerável, vendo sua stablecoin perder o peg rapidamente em meio ao pânico. Se o protocolo for “ético”, pode usar os fundos restantes para compensar (mesmo assim, os pequenos investidores costumam ser os últimos da fila); se não for, simplesmente desaparece.

No entanto, generalizar e condenar todas as stablecoins de rendimento delta neutro seria injusto. Do ponto de vista da expansão do setor, buscar novas fontes de rendimento é positivo. Protocolos como Ethena divulgam informações com clareza (embora o TVL da Ethena também tenha caído recentemente, a situação é diferente e será abordada em outro artigo da Odaily). Mas, no cenário atual, não sabemos quantos protocolos sem divulgação adequada já enfrentam problemas semelhantes aos de xUSD e USDX — ao escrever este artigo, só posso citar os casos já conhecidos, mas, pensando na segurança dos meus próprios fundos, recomendo que você adote uma postura de suspeita preventiva.

Segunda parte: Protocolos de empréstimo e “Curators” dos pools de liquidez

Alguém pode perguntar: “É só não usar essas novas stablecoins, certo?”Isso nos leva aos dois protagonistas da segunda metade do risco sistêmico do DeFi nesta rodada — os protocolos de empréstimo modulares e os Curators (a comunidade parece já ter adotado a tradução “Curador”, que será mantida neste texto).

Sobre o papel dos Curators e sua influência nos riscos atuais, explicamos detalhadamente no artigo “O que são Curators no DeFi? Serão a bomba-relógio deste ciclo?”(https://www.odaily.news/zh-CN/post/5207336). Quem se interessar pode ler o artigo completo, ou pular os próximos parágrafos se já conhece o tema.

Resumindo,instituições especializadas como Gauntlet, Steakhouse, MEV Capital, K3 Capital atuam como Curators, encapsulando estratégias de rendimento relativamente complexas em pools de liquidez fáceis de usar em protocolos como Morpho, Euler e ListaDAO, permitindo que usuários comuns depositem USDT, USDC e outras stablecoins em um clique para obter altos rendimentos. O Curator decide, no backend, a estratégia de rendimento dos ativos: alocação, gestão de risco, rebalanceamento, regras de saque, etc.

Como esses pools geralmente oferecem rendimentos superiores aos mercados de empréstimo tradicionais (como Aave), o modelo atraiu grande volume de capital. Segundo a Defillama, o valor total dos pools geridos por Curators cresceu rapidamente no último ano, ultrapassando 10 bilhões de dólares no final de outubro e início deste mês, e ainda está em 7.3 bilhões de dólares até o momento desta publicação.

O lucro dos Curators vem principalmente da taxa de performance e da taxa de administração dos pools. Isso significa que quanto maior o pool e maior o rendimento, maior o lucro do Curator. Como a maioria dos depositantes não diferencia as marcas dos Curators, a escolha do pool geralmente se baseia apenas no APY exibido. Assim, a atratividade do pool está diretamente ligada ao rendimento, tornando o yield o fator central para o lucro do Curator.

Com esse modelo orientado por rendimento e sem um caminho claro de responsabilização, alguns Curators passaram a negligenciar a segurança, optando por assumir riscos — “Afinal, o principal é do usuário, o lucro é meu”. Nos incidentes recentes, Curators como MEV Capital e Re7 alocaram fundos em xUSD e USDX, expondo indiretamente usuários de protocolos como Euler e ListaDAO ao risco.

Não se pode colocar toda a culpa nos Curators; alguns protocolos de empréstimo também têm responsabilidade. No modelo atual, muitos depositantes nem sabem da existência dos Curators, acreditando apenas que estão investindo em um protocolo conhecido para obter rendimento. O protocolo de empréstimo, na prática, atua como endossante do modelo, e também se beneficia do aumento do TVL. Portanto, deveria monitorar as estratégias dos Curators, o que claramente nem sempre acontece.

Resumindo, o cenário clássico desse risco é: o usuário deposita USDT, USDC ou outras stablecoins em um pool de empréstimo, mas não sabe que um Curator está gerindo a estratégia de rendimento, nem conhece os detalhes da estratégia. O Curator, motivado pelo lucro, aloca fundos nas novas stablecoins mencionadas anteriormente. Quando essas stablecoins quebram, a estratégia do pool falha e o depositante sofre perdas indiretas. Em seguida, o próprio protocolo de empréstimo pode registrar inadimplência (se a liquidação for rápida, ainda é aceitável; mas se o preço do oracle da stablecoin for fixado artificialmente para evitar liquidação, o problema pode se agravar devido a empréstimos de hedge em massa), afetando ainda mais usuários... Nesse caminho, o risco é sistematicamente transmitido e ampliado.

Por que chegamos a esse ponto?

O lado das negociações já está em nível de dificuldade infernal neste ciclo.

Instituições tradicionais só investem em poucos ativos principais; altcoins só caem, sem fundo à vista; o mercado de Meme é dominado por insiders e bots; e ainda houve o massacre de 11 de outubro... Muitos investidores de varejo só perderam dinheiro neste ciclo.

Nesse contexto,o investimento em rendimento, que parece mais seguro, passou a ter uma demanda de mercado muito maior. Com o avanço regulatório das stablecoins, surgiram em massa protocolos de stablecoins de rendimento (talvez nem devessem ser chamados de stablecoins), oferecendo retornos anuais de dois dígitos ou mais para atrair o varejo. Embora haja exemplos positivos como Ethena, o setor está repleto de projetos de qualidade duvidosa.

No mercado extremamente competitivo das stablecoins de rendimento, para tornar o produto mais atraente — não é preciso garantir sustentabilidade de longo prazo, basta manter bons números até o lançamento do token ou exit — alguns protocolos aumentam a alavancagem ou implementam estratégias off-chain (que podem não ser neutras) para buscar rendimentos mais altos.

Ao mesmo tempo,protocolos de empréstimo descentralizados e Curators ajudam a superar a desconfiança dos usuários em relação a stablecoins desconhecidas — “Eu sei que você não confia em depositar em xxxUSD, mas aqui você deposita USDT ou USDC, e o dashboard mostra sua posição em tempo real. Como não confiar?”

Esse modelo funcionou relativamente bem no último ano, sem grandes explosões por um bom tempo. Com o mercado em alta, havia espaço para arbitragem entre spot e futuros, permitindo que a maioria das stablecoins de rendimento mantivesse bons retornos. Muitos usuários relaxaram a vigilância nesse processo,e retornos de dois dígitos em stablecoins ou pools de liquidez pareciam ter se tornado o novo normal... Mas será que isso faz sentido?

Por que recomendo fortemente que você se retire temporariamente?

Em 11 de outubro, o mercado cripto sofreu um banho de sangue épico, com dezenas de bilhões de dólares liquidados. O fundador e CEO da Wintermute, Evgeny Gaevoy, comentou na época que suspeitava de grandes perdas em estratégias de hedge, mas não sabia quem havia perdido mais.

O colapso consecutivo de protocolos supostamente delta neutros como Stream Finance confirmou parcialmente a suspeita de Evgeny,mas ainda não sabemos quantas bombas-relógio permanecem escondidas. Mesmo quem não foi liquidado diretamente naquele dia, enfrentou uma rápida contração da liquidez após o crash de 11/10, além da redução do espaço para arbitragem devido ao esfriamento do mercado, aumentando a pressão sobre as stablecoins de rendimento.É justamente nesses momentos que eventos inesperados costumam acontecer, e, devido às estratégias opacas e interligadas dos pools, o mercado pode facilmente entrar em efeito dominó.

Segundo dados da Stablewatch, na semana de 7 de outubro, as stablecoins de rendimento registraram a maior saída de capital desde o colapso da UST em 2022, totalizando 1 bilhão de dólares, e a tendência continua. Dados da Defillama também mostram que os pools geridos por Curators encolheram quase 3 bilhões de dólares desde o início do mês.Está claro que o capital já reagiu à situação atual.

O DeFi também está sujeito ao clássico “triângulo impossível” dos investimentos — alto rendimento, segurança e sustentabilidade nunca podem ser alcançados simultaneamente,e, no momento, o fator “segurança” está por um fio.

Talvez você já esteja acostumado a investir em alguma stablecoin ou estratégia de rendimento, tendo obtido retornos estáveis por um bom tempo. Mas, mesmo produtos que sempre adotaram a mesma estratégia não têm risco estático. O ambiente atual é de risco elevado e propício a incidentes inesperados,portanto, a cautela é recomendada: recuar no momento certo pode ser a decisão mais sábia. Afinal, quando a baixa probabilidade acontece com você, ela se torna 100%.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Recuperação do Bitcoin para US$ 89 mil indica mudança estrutural apesar dos fluxos de baixa

Lighter lança token nativo LIT e destina metade para o crescimento do ecossistema

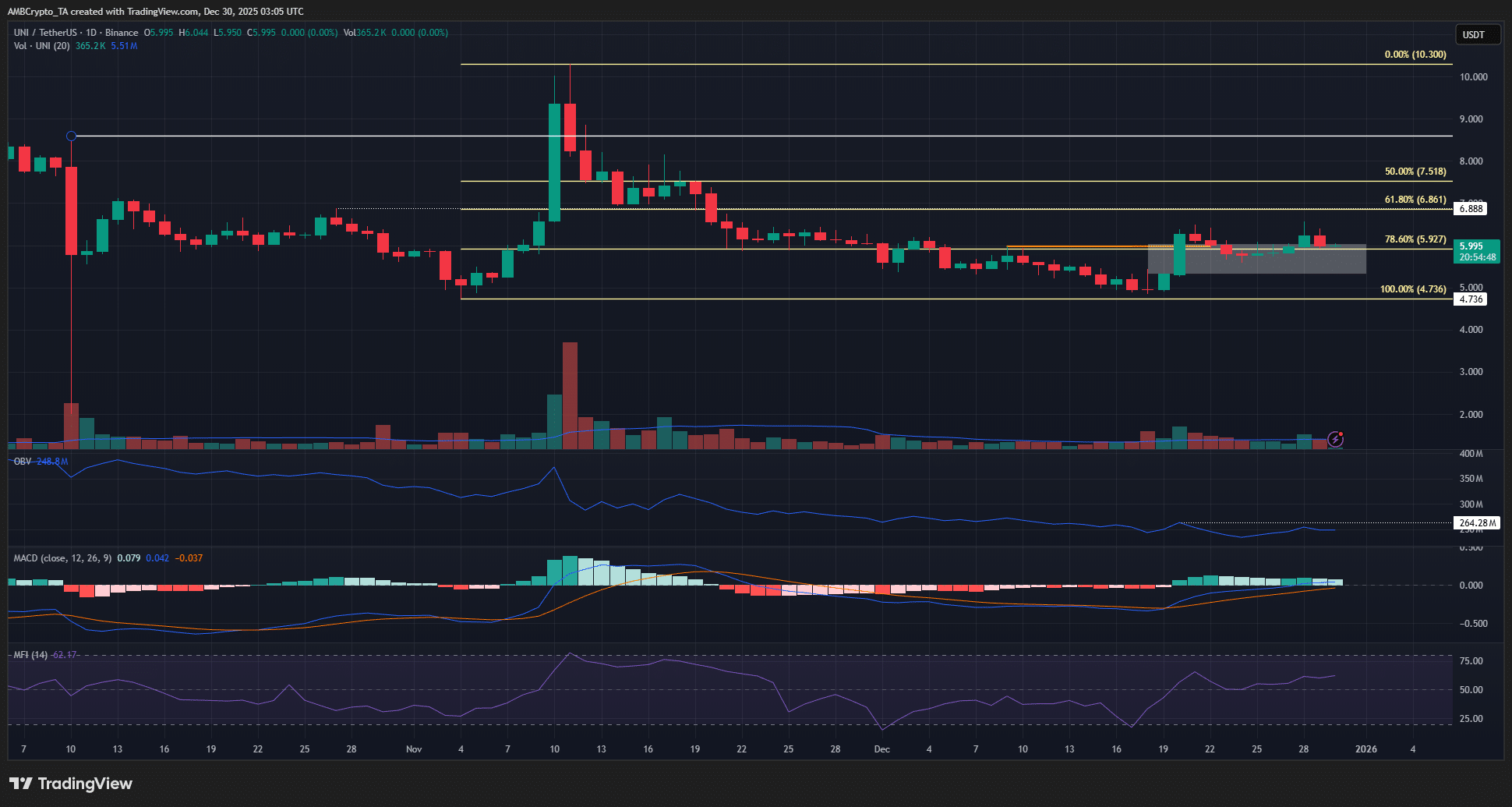

Previsão de preço da Uniswap – UNI está se mantendo após a votação sobre a mudança de taxas?

Empresa de análise chinesa revela: Qual é a perspectiva mais recente para o Bitcoin? Haver�á uma alta antes do Ano Novo?