Vamos falar sobre o relatório financeiro do terceiro trimestre de 2025 da MSTR

A MSTR pode comprar até 42,1 bilhões de dólares em Bitcoin.

MSTR pode comprar até US$ 42.1 bilhões em Bitcoin.

Autor: Phyrex

Antes de tudo, após o fechamento do mercado dos EUA na quinta-feira, foi divulgado o relatório financeiro da MSTR: lucro por ação de US$ 8,42, expectativa do mercado era de US$ 7,90; receita do terceiro trimestre de US$ 128,7 milhões, expectativa do mercado: US$ 118,3 milhões. O relatório do terceiro trimestre da MSTR superou as expectativas do mercado, e o preço das ações subiu mais de 5% no pós-mercado.

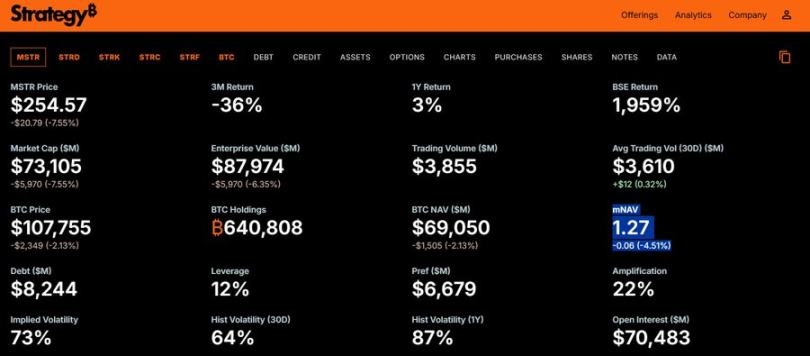

Até 26 de outubro de 2025, a MSTR detinha um total de 640.808 $BTC, com custo total de US$ 47,44 bilhões, o que equivale a um custo de US$ 74.032 por Bitcoin. Atualmente, o preço do BTC é de US$ 107.300, com lucro contábil de US$ 21,333 bilhões. O lucro líquido (contábil) do terceiro trimestre foi de US$ 2,8 bilhões.

O que isso significa?

A American Express, que faz parte do S&P 500 e ocupa a 67ª posição no ranking global de ativos, teve um lucro de US$ 2,9 bilhões no terceiro trimestre de 2025. Outra conhecida empresa de tecnologia, Oracle, teve lucro líquido GAAP de US$ 2,9 bilhões no terceiro trimestre.

Isso não significa que a MSTR seja extraordinária; na mais recente classificação do S&P, a MSTR recebeu uma nota de lixo B-, principalmente devido à alta volatilidade do preço do Bitcoin. Portanto, acredito que a classificação do S&P para a MSTR é basicamente uma classificação para o BTC, sendo que o BTC puro pode ter uma ou duas notas acima, pois não utiliza alavancagem.

Assim, o lucro líquido (contábil) da MSTR já está dentro do padrão das 100 maiores empresas globais, sendo que isso se deve principalmente ao preço do BTC.

Crise?

Até 30 de setembro de 2025, a MSTR detinha US$ 54,3 milhões em caixa e equivalentes de caixa. Isso significa que só pode comprar US$ 54,3 milhões em Bitcoin?

Na verdade, não. A MSTR não compra BTC com caixa, mas sim com sua estrutura de capital, emitindo ações, dívidas e créditos estruturados para trocar moeda fiduciária por BTC.

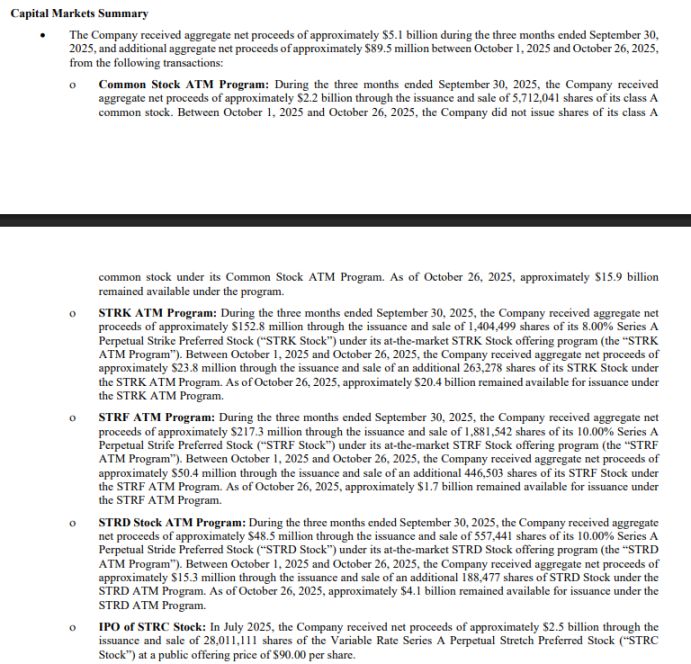

Na verdade, o relatório financeiro do terceiro trimestre de 2025 mostra que, até 26 de outubro de 2025, a MSTR ainda possui cerca de US$ 42,1 bilhões em capacidade de emissão remanescente em vários programas ATM. Em outras palavras, a MSTR pode comprar até US$ 42,1 bilhões em Bitcoin.

Por que a MSTR desacelerou a compra de BTC no terceiro trimestre?

A MSTR dividiu o Common Stock ATM Program (programa de emissão de ações ordinárias, com saldo remanescente de cerca de US$ 15,9 bilhões) em três faixas, decidindo a intensidade e o uso da emissão de acordo com o nível de mNAV:

A. Limite de mNAV < 2,5x Emissão Tática (Tactically)

- Pagamento de juros da dívida

- Financiamento de dividendos de ações preferenciais

- Outras situações favoráveis à empresa (como pequenas reposições de caixa).

O tamanho da emissão é limitado para evitar diluição excessiva quando o prêmio está baixo.

B. Limite de mNAV 2,5x - 4,0x Emissão Oportunista (Opportunistically), principalmente para compra de Bitcoin. Depende das oportunidades de mercado, equilibrando captação e rendimento do BTC (BTC Yield).

C. Limite de mNAV > 4,0x Emissão Ativa (Actively) em larga escala para compra de Bitcoin. Acelera quando o prêmio está alto, maximizando o efeito de alavancagem.

Atualmente, o mNAV está em 1,27x (abaixo de 2,5x), então a MSTR provavelmente está usando os recursos apenas para pagamento de dívidas/dividendos, e não para grandes compras de BTC. Isso explica a desaceleração das compras no terceiro trimestre (apenas US$ 2,2 bilhões).

Como calcular o mNAV?

O mNAV da MSTR é a razão entre o valor da empresa (Enterprise Value, EV) e o valor líquido dos ativos em Bitcoin (Bitcoin NAV).

Enterprise Value (EV): valor total da empresa, incluindo capitalização de mercado + dívida + valor nominal de ações preferenciais - caixa.

Bitcoin NAV: valor de mercado dos Bitcoins detidos pela empresa (atualmente cerca de 640 mil BTC, valendo mais de US$ 7 bilhões).

A MSTR pode quebrar?

Curto prazo (2026): baixa probabilidade. A menos que o BTC caia mais de 50%, a empresa tem US$ 42,1 bilhões em capacidade ATM para captação rápida e fluxo de caixa operacional estável.

Longo prazo (2028): probabilidade moderada. Se o BTC permanecer em baixa por muito tempo, haverá pressão com vencimento de dívidas (primeira grande parcela em 2028). Estatísticas mostram que, a menos que o $BTC caia abaixo de US$ 16.500, o risco de falência é máximo.

Na verdade, o preço do BTC não é o principal motivo para uma possível falência da MSTR. Se a MSTR realmente for à falência, o motivo central seria a impossibilidade de continuar emitindo ações para trocar por BTC. Enquanto o mercado continuar aceitando o modelo da MSTR e fornecendo canais de financiamento, a probabilidade de falência será muito baixa.

Quando a MSTR está mais segura?

- BTC em ciclo de alta com volatilidade

- Melhora da liquidez do Federal Reserve ou expectativa de corte de juros

- Mercado de capitais disposto a comprar exposição em BTC

- Maior reconhecimento regulatório dos EUA ao BTC

- mNAV > 2,5, empresa pode continuar fortalecendo o balanço

- Período sem vencimento de dívidas

Na minha opinião, antes de 2028 não é preciso se preocupar com o pagamento de dívidas, ou seja, até 2028 o preço do BTC dificilmente causará problemas graves. Já 2028 marca o início de um novo grande ciclo, com eleições nos EUA, provável período de juros baixos e até possibilidade de aumento de liquidez, o que deve ser melhor do que agora.

Portanto, acredito que a dívida de 2028 não é um problema, o preço do BTC também não deve ser, e a MSTR, como o único ativo de Bitcoin listado na bolsa dos EUA, tem baixa probabilidade de colapso neste ciclo recente.

PS: A MSTR utiliza a confiança do mercado → eleva o BTC → aumenta o mNAV → aumenta a capacidade de financiamento → compra mais BTC, formando esse ciclo. Esse é o modelo de reflexividade de Soros, e não um modelo de colateralização de ativos.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Êxodo de BTC Dormente: A Alarmante Venda de $300 Bilhões que Está Sacudindo os Mercados de Cripto