A equipe misteriosa que dominou Solana por três meses vai lançar um token na Jupiter?

Sem marketing, sem depender de VC, como a HumidiFi venceu a guerra dos market makers on-chain autogeridos da Solana em apenas 90 dias?

Autor: SpecialistXBT

Uma equipe sem site oficial, sem comunidade e com membros anônimos conseguiu conquistar quase metade do volume de negociações na Jupiter em apenas 90 dias.

Para entender mais profundamente esse projeto misterioso, precisamos primeiro mergulhar em uma revolução silenciosa que está acontecendo nas negociações on-chain na Solana.

O volume total de negociações processado pela HumidiFi representa 42% do volume da Jupiter

Fonte: Dune, @ilemi

Como os AMMs proprietários estão reestruturando as negociações on-chain

No contexto dos AMMs, fluxo de ordens tóxicas refere-se a arbitradores de alta frequência que, utilizando conexões de baixa latência e algoritmos avançados, conseguem capturar rapidamente diferenças de preço e nivelar o spread entre o preço on-chain e o preço em locais de descoberta de preço (geralmente exchanges centralizadas como a Binance). Os lucros desses fluxos tóxicos acabam sendo arcados por traders, provedores de liquidez e os próprios market makers on-chain.

Nos mercados financeiros tradicionais que utilizam books de ordens centralizados (CLOB) para casar ordens, os market makers profissionais podem responder ao fluxo tóxico de várias formas (como ajustar spreads ou pausar cotações). Eles analisam padrões de fluxo de ordens para identificar traders com vantagem informacional e ajustam suas cotações para reduzir perdas por "seleção adversa". Por isso, market makers que operam na Solana naturalmente optaram por DEXs como a Phoenix, que utilizam CLOB. No entanto, durante o período de "frenesi meme" da Solana entre 2024 e o início de 2025, a rede ficou sobrecarregada pela demanda sem precedentes, dificultando o envio de ordens on-chain pelos market makers e tornando a atualização de cotações extremamente cara em termos de unidades computacionais, elevando drasticamente seus custos.

Uma série de desafios práticos está forçando os AMMs mais experientes a repensar fundamentalmente como funcionam os mercados on-chain, dando origem a uma nova estrutura revolucionária de mercado.

Esse novo paradigma é chamado de "AMM proprietário" (Prop AMM), cujo objetivo é fornecer liquidez on-chain com spreads menores e maior eficiência, ao mesmo tempo em que minimiza os riscos de exploração por arbitradores de alta frequência.

SolFi, ZeroFi e Obric foram os três primeiros grandes AMMs proprietários. Eles não expõem suas interfaces de contrato publicamente, mas as fornecem diretamente para roteadores de negociação como a Jupiter, exigindo que as ordens sejam roteadas para seus AMMs. Esse design dificulta que arbitradores profissionais externos, como a Wintermute, interajam diretamente com os contratos, pois não conseguem entender ou prever a lógica de negociação, evitando assim que as cotações dos market makers sejam substituídas ou sofram com seleção adversa por agentes informados.

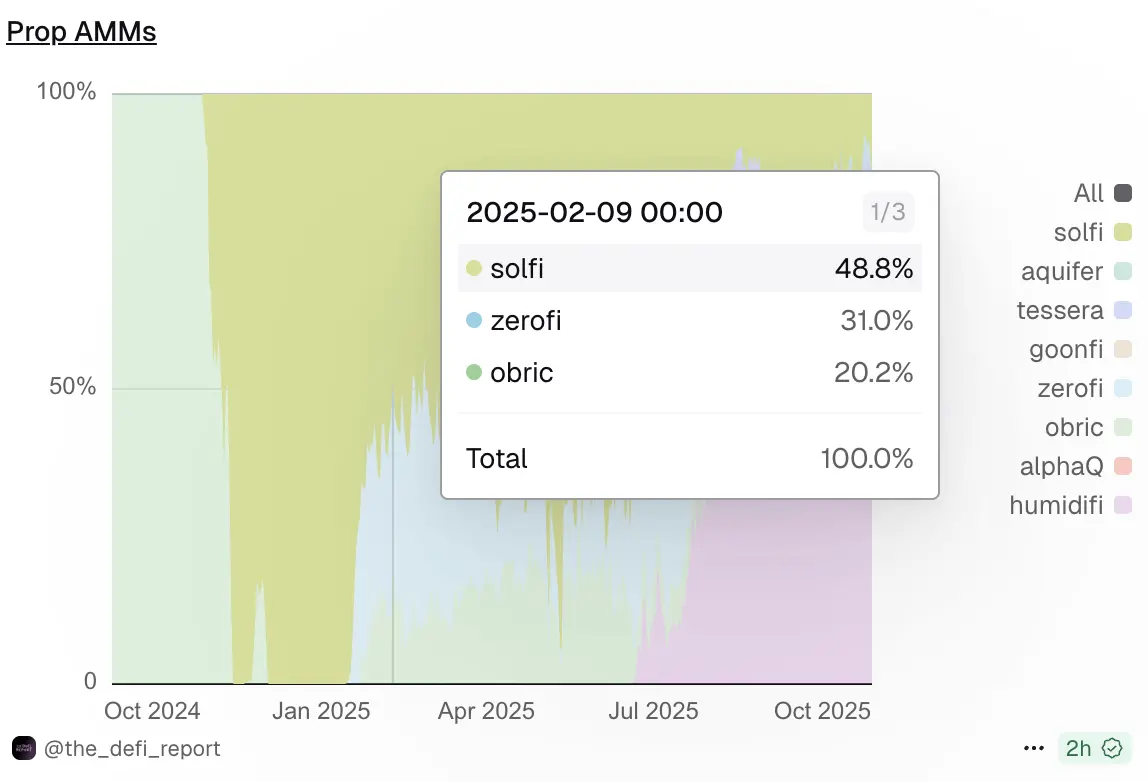

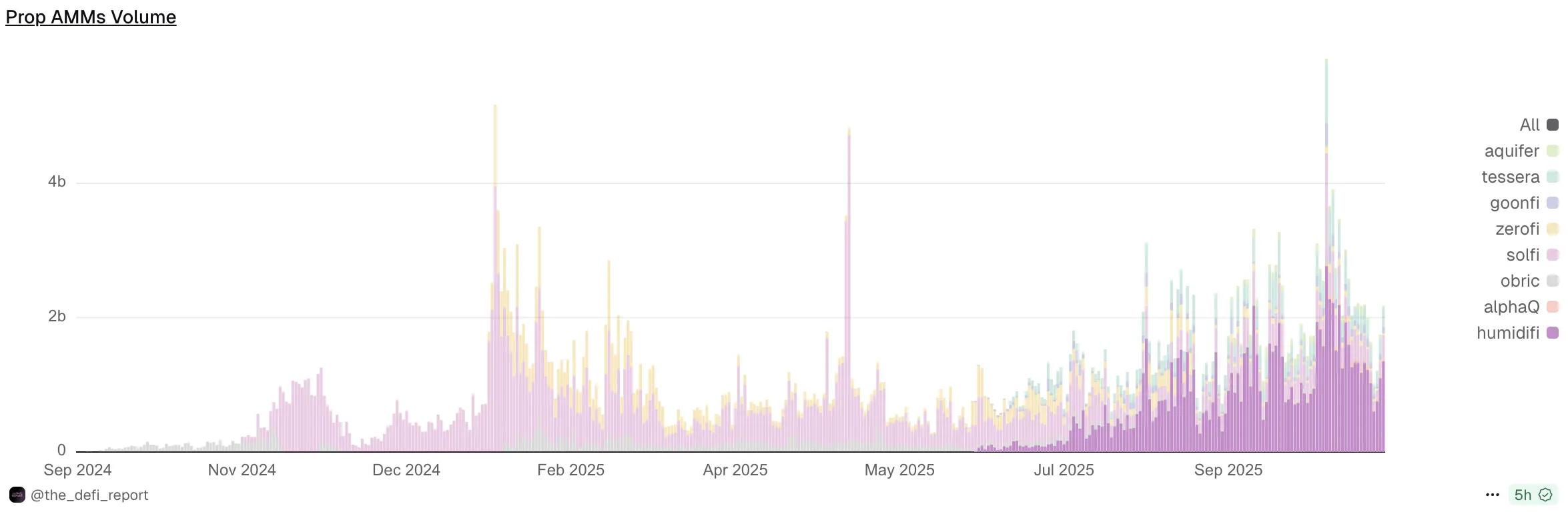

Em fevereiro de 2025, SolFi, ZeroFi e Obric eram os três principais AMMs proprietários

Fonte: Dune @the_defi_report

A blitzkrieg da HumidiFi

A competição entre AMMs proprietários atingiu seu ápice em julho de 2025, quando um projeto chamado HumidiFi reescreveu o cenário do mercado em uma velocidade impressionante.

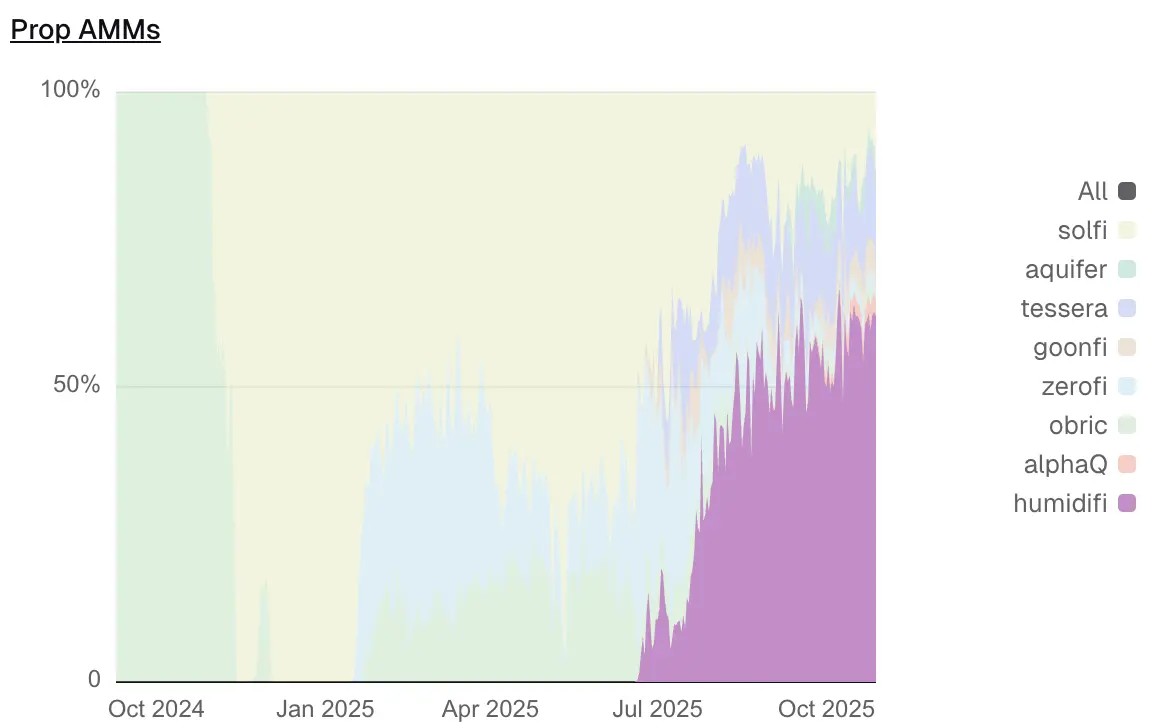

Lançada oficialmente em meados de junho de 2025, a HumidiFi conquistou 47,1% de todo o volume de negociações dos AMMs proprietários em apenas dois meses, tornando-se a líder incontestável do mercado. Em comparação, a outrora dominante SolFi viu sua participação despencar de 61,8% para 9,2% no mesmo período.

Fonte: Dune @the_defi_report

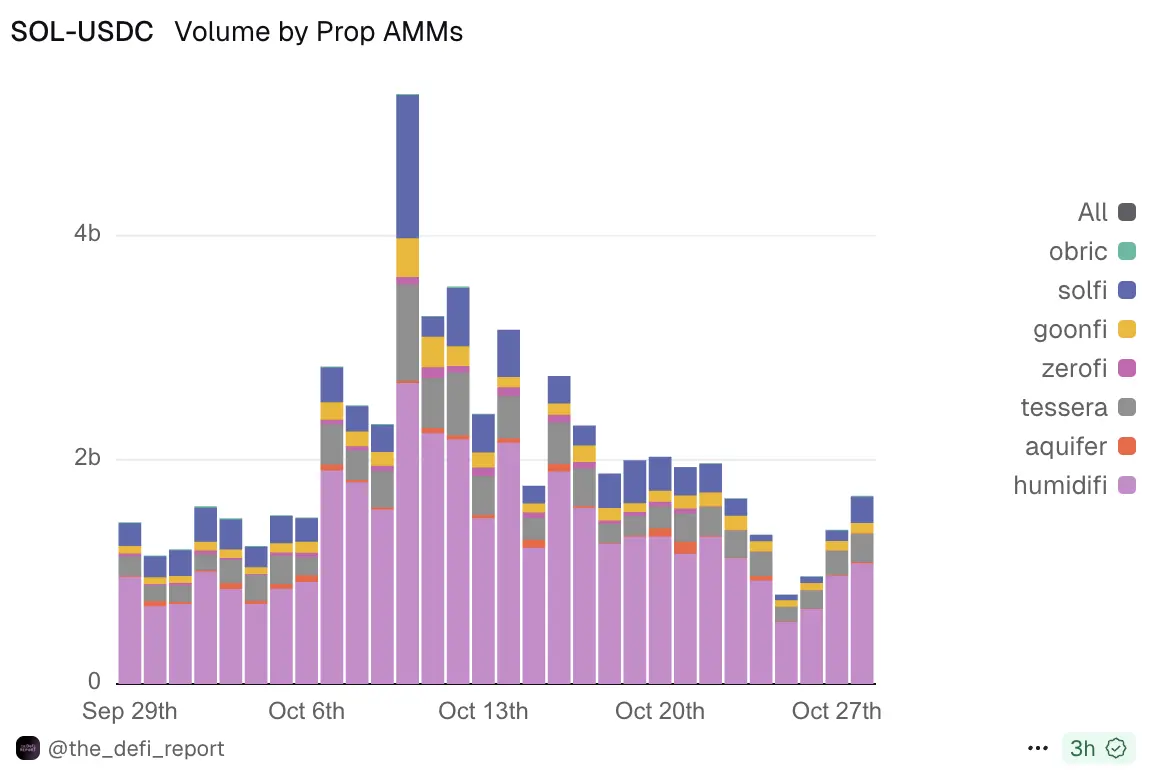

A supremacia da HumidiFi é ainda mais evidente no par SOL/USDC. No dia 28 de outubro (UTC+8), a HumidiFi processou US$ 1.08 bilhões em negociações SOL/USDC em um único dia, representando 64,3% do volume total desse par.

Fonte: Dune @the_defi_report

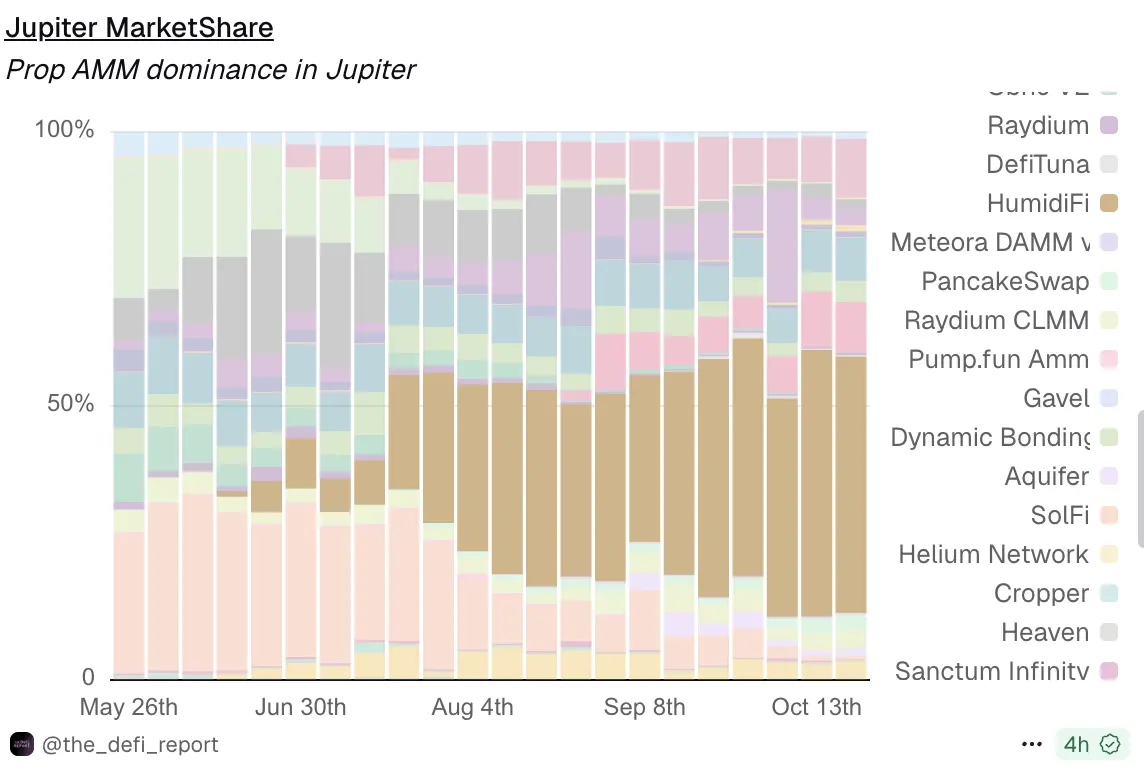

A penetração da HumidiFi no roteamento da Jupiter também é altíssima. Como agregador que detém 86,4% do mercado na Solana, as escolhas de roteamento da Jupiter determinam em grande parte a experiência dos traders. Dados de 20 de outubro (UTC+8) mostram que a HumidiFi detinha 46,8% do market share na Jupiter, mais de quatro vezes o da segunda colocada, TesseraV (10,7%).

Fonte: Dune @the_defi_report

Expandindo a visão para todo o ecossistema de AMMs proprietários, a liderança da HumidiFi permanece sólida. Em 28 de outubro (UTC+8), o volume total negociado por todos os AMMs proprietários atingiu US$ 2.18 bilhões, dos quais a HumidiFi respondeu por US$ 1.35 bilhões, ou 61,9%. Esse valor não só supera amplamente o segundo colocado, SolFi (US$ 309 milhões), como também excede a soma dos volumes dos concorrentes do 2º ao 8º lugar.

Fonte: Dune @the_defi_report

A vitória da HumidiFi foi conquistada quase totalmente em modo "invisível". Não possui site oficial, nem conta no Twitter nos estágios iniciais, e nenhuma informação sobre os membros da equipe foi divulgada.

A HumidiFi não precisa de marketing, nem de airdrop, nem de storytelling. Ela só precisa oferecer spreads melhores e preços de execução superiores em cada negociação. Quando o algoritmo de roteamento da Jupiter escolhe repetidamente a HumidiFi, o mercado já fez sua escolha.

A corrida aos extremos de velocidade e custo

O segredo do sucesso da HumidiFi está em comprimir ao máximo o custo computacional das atualizações do oráculo e, de forma inteligente, converter essa vantagem técnica em domínio de mercado absoluto por meio do mecanismo de leilão da Jito.

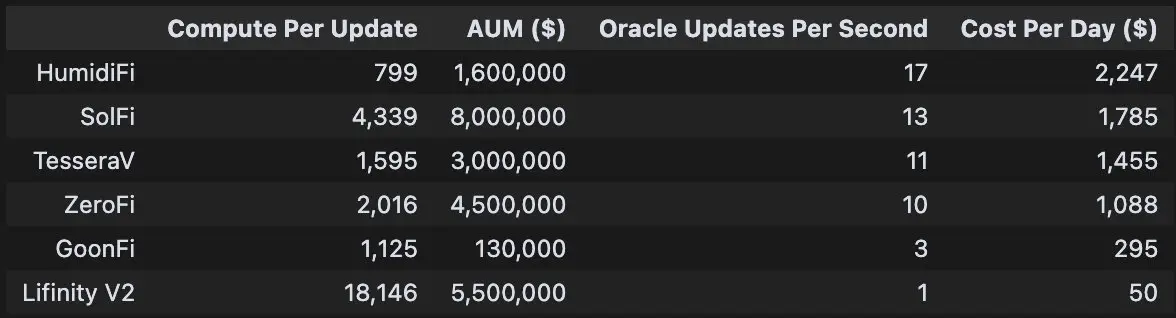

Primeiramente, o consumo de recursos computacionais da HumidiFi é muito baixo. Segundo dados fornecidos por @bqbrady, cada atualização do oráculo da HumidiFi consome apenas 799 CUs (unidades computacionais). Em comparação, seu principal concorrente, SolFi, consome 4.339 CUs. A TesseraV, operada pela renomada market maker Wintermute, consome 1.595 CUs, o dobro da HumidiFi.

Fonte: X, @bqbrady

A HumidiFi também aproveita ao máximo sua eficiência de CU para garantir prioridade absoluta nas transações no leilão de infraestrutura MEV da Jito na Solana. No leilão da Jito, a prioridade não é determinada pela gorjeta absoluta (tip), mas pela gorjeta por unidade computacional (Tip per CU). A HumidiFi paga cerca de 4.998 lamports por atualização de oráculo. Como seu consumo de CU é baixíssimo (799 CUs), sua razão Tip per CU chega a impressionantes 6,25 lamports/CU.

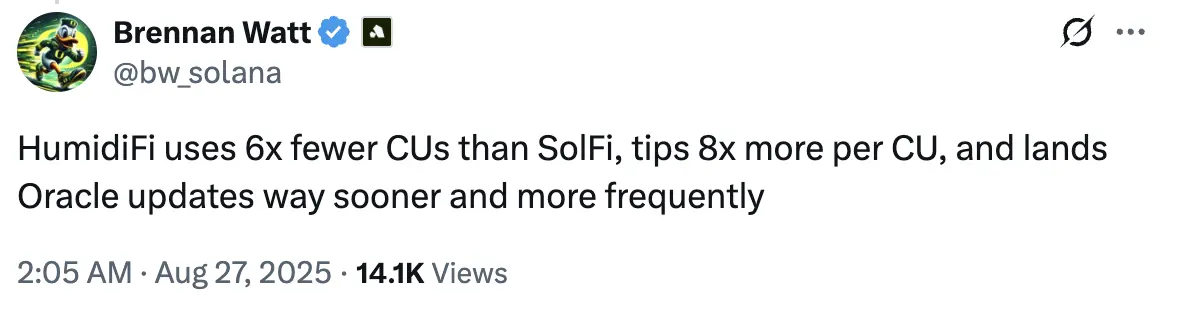

Segundo dados do engenheiro Brennan Watt, da desenvolvedora core da Solana, Anza, a HumidiFi usa 6 vezes menos CUs que a antiga líder SolFi, e paga mais de 8 vezes mais gorjeta.

Outro diferencial da HumidiFi é a frequência de atualização do oráculo. A HumidiFi atualiza seu oráculo 17 vezes por segundo, superando com folga seus principais concorrentes (SolFi com 13, TesseraV com 11 e ZeroFi com 10 vezes por segundo).

Em meio à volatilidade do mercado cripto, essa capacidade de rastrear preços quase em tempo real permite que a HumidiFi mantenha-se sempre próxima ao valor justo, evitando oportunidades para arbitradores e sem precisar aumentar o spread para se proteger, oferecendo assim liquidez mais apertada.

Além disso, a HumidiFi também se destaca no controle de custos. Seu custo operacional diário é de apenas US$ 2.247. Em comparação, embora a SolFi administre um volume de ativos (AUM) cinco vezes maior (US$ 8 bilhões vs US$ 1.6 bilhões), seu custo diário é apenas 20% menor (US$ 1.785).

Token WET chega ao Jupiter DTF

O segmento de AMMs proprietários é um mercado "winner takes all". A HumidiFi conquistou sua posição dominante graças à sua força técnica, mas isso também significa que, caso surja um novo concorrente com avanços em eficiência de CU ou velocidade de oráculo, sua fatia de mercado pode ser rapidamente corroída. Essa guerra dos Prop AMMs, claramente, está apenas começando.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Shiba Inu enfrenta dezembro incerto: será que vai quebrar o ciclo?

Previsão de preço do HYPE – Por que os ‘shorts presos’ podem ser a chave para a próxima alta de preço

Fundador da Cardano destaca Midnight como prioridade estratégica

O caminho do Ethereum para US$ 8.500? Analistas veem cenário para um grande rali