O tão aguardado Plasma será lançado esta noite — será que pode mudar o cenário dos pagamentos on-chain?

A Plasma se posiciona como uma infraestrutura de liquidação para USDT e BTC, buscando preencher as lacunas deixadas por Ethereum e Tron, e apoiando fluxos de pagamento no mundo real.

Título original: Plasma: The World of On-Chain Payments

Fonte original: Sumcap

Tradução original: Alex Liu, Foresight News

Este artigo faz uma análise profunda do Plasma, traçando a evolução das stablecoins e explorando como a arquitetura do Plasma pode remodelar esse setor.

De “moeda sólida” a “moeda estável”

Em 3 de janeiro de 2009, o primeiro bloco do Bitcoin foi minerado, contendo uma mensagem embutida: “Chancellor on brink of second bailout for banks.” Isso se referia ao então Ministro das Finanças do Reino Unido, Alistair Darling, que estava prestes a resgatar novamente bancos em dificuldades com dinheiro dos contribuintes — poucos meses após o primeiro resgate.

O primeiro bloco do Bitcoin;

Esses resgates ocorreram após o colapso de Wall Street em setembro de 2008. Após o pedido de falência do banco de investimento Lehman Brothers, com 158 anos de história, o impacto se espalhou globalmente. Da noite para o dia, o mercado de crédito congelou e trilhões de dólares em títulos lastreados em hipotecas tornaram-se inúteis — evidenciando que o “financiamento tradicional” não era confiável: os bancos assumiram riscos excessivos, os reguladores ignoraram os sinais e, quando tudo desmoronou, os contribuintes arcaram com as perdas.

Para muitos, o BTC foi visto como um produto direto dessa crise, em total oposição ao sistema bancário existente: i) oferta fixa, ii) sem autoridade central, iii) rede ponto a ponto resistente à inflação.

No entanto, essa “moeda sólida” trazia uma contrapartida: volatilidade em relação ao dólar. Com a entrada de mais pessoas, cresceu a demanda por pagamentos e faturas previsíveis. A alternativa — (a) transferir fundos para bancos, (b) esperar dias para liquidação e (c) pagar altas taxas nesse processo — só agravava o problema.

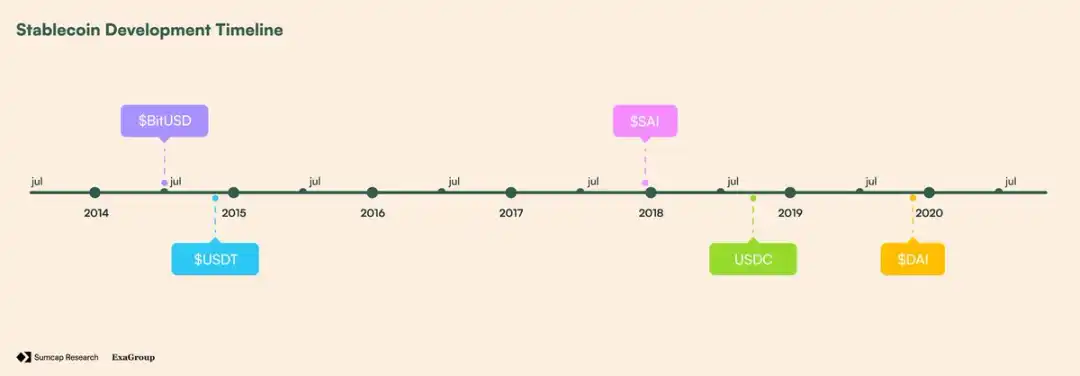

Finalmente, em julho de 2014, a BitShares lançou o BitUSD — permitindo que usuários travassem BTS (token nativo da BitShares) como garantia e criassem um token atrelado ao dólar. No entanto, dependia totalmente do BTS, o que significava que quedas de preço facilmente levavam a garantias abaixo do nível seguro, desencadeando liquidações em massa.

Apenas alguns meses depois, em novembro de 2014, a Tether lançou o USDT — um token lastreado em moeda fiduciária, resgatável na proporção de 1:1 com dólares em custódia. Diferente do BitUSD, não exigia sobrecolateralização ou mecanismos complexos, e essa simplicidade permitiu que alcançasse US$ 19,3 milhões em volume de negociação e US$ 1,45 milhão em valor de mercado em menos de um ano. Para comparação, na época o ETH valia cerca de US$ 1 e o BTC estava em torno de US$ 240.

O sucesso do USDT;

O sucesso do USDT gerou mais alternativas. A MakerDAO (@SkyEcosystem) lançou o SAI em dezembro de 2017, permitindo que usuários travassem ETH em posições de dívida para cunhar um token atrelado ao dólar, mas a volatilidade do ETH forçou uma atualização: em novembro de 2019, foi lançado o Dai multi-colateral (DAI). Ao diversificar garantias e adicionar controles de risco governados por MKR, o DAI tornou-se a primeira stablecoin descentralizada realmente adotada.

Enquanto isso, concorrentes lastreados em moeda fiduciária também evoluíam em paralelo: o USDC foi lançado em 2018, posicionando-se como um token regulado, totalmente lastreado em dólares e com certificação de transparência, rapidamente tornando-se a garantia preferida no DeFi.

Linha do tempo do desenvolvimento das stablecoins

Adoção das stablecoins e lacunas de infraestrutura

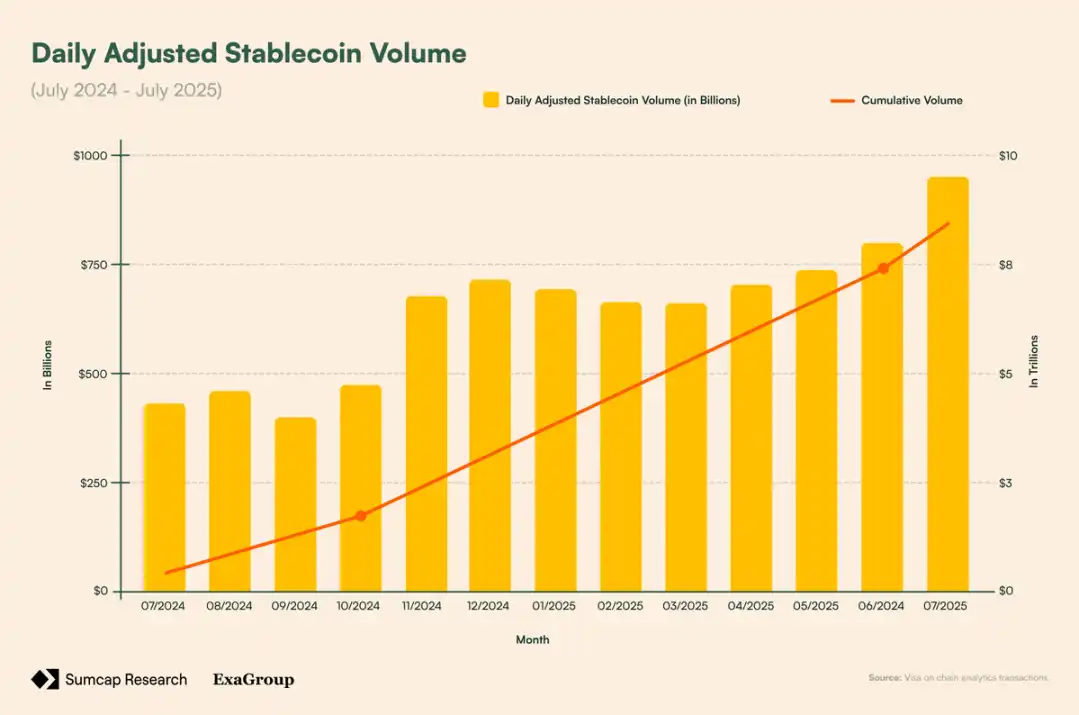

Hoje, em volume de transações, as stablecoins são o produto mais amplamente utilizado em cripto. Seu valor de mercado (US$ 271,6 bilhões) já supera o valor total bloqueado no DeFi (US$ 166,1 bilhões). Em 2024, enquanto a Visa processou US$ 13,2 trilhões em pagamentos, as stablecoins liquidaram mais de US$ 22 trilhões em volume bruto on-chain — ajustando para transferências internas de exchanges e MEV, foram US$ 5,67 trilhões. Além disso, o volume diário ajustado cresceu cerca de 120% em um ano (de US$ 432,3 bilhões para US$ 949,1 bilhões), destacando o aumento da demanda.

Volume diário ajustado das stablecoins;

Em julho de 2025, o “Genius Act” dos EUA reconheceu oficialmente as stablecoins como instrumentos legais de pagamento, ao lado de redes de cartões de débito, ACH e transferências bancárias. Ainda assim, a infraestrutura permanece atrasada. O USDT, com mais de 60% de participação de mercado, ainda depende de blockchains genéricas não projetadas para pagamentos, onde as transferências exigem tokens de Gas voláteis e as necessidades institucionais de escalabilidade e conformidade ainda não foram atendidas.

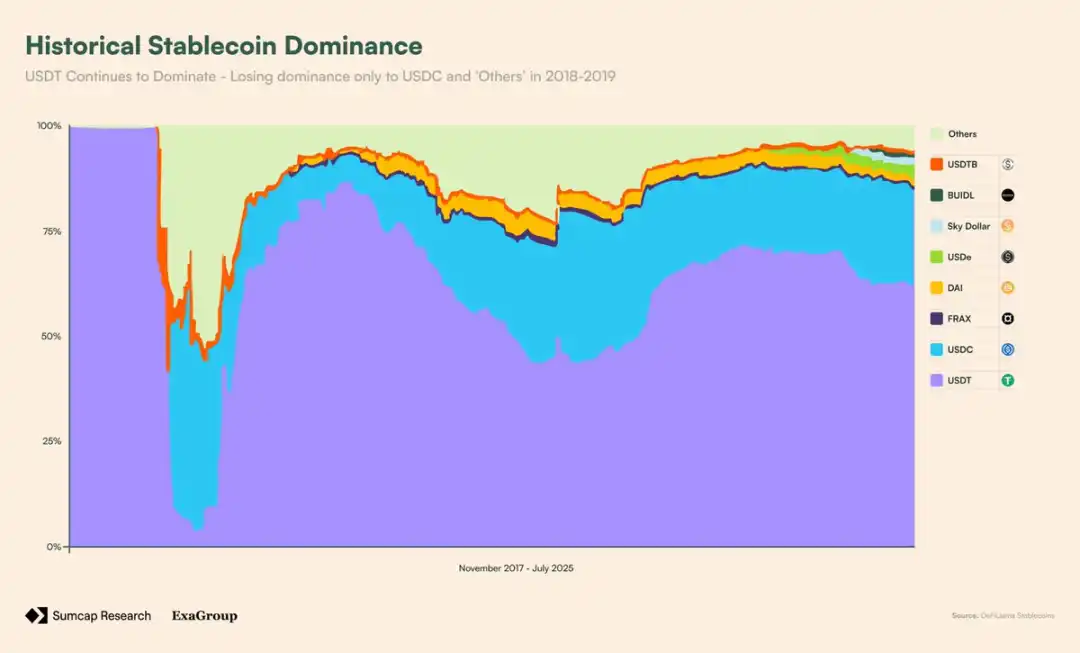

Domínio do USDT;

Isso cria um paradoxo: o volume anual de transações das stablecoins rivaliza com o da Visa, mas on-chain ainda são tratadas como cidadãs de segunda classe, apenas mais um token.

O Bitcoin enfrenta problema semelhante. Como o sétimo maior ativo do mundo e com valor de mercado superior à prata, o BTC deveria ser o ativo âncora do DeFi. No entanto, a maior parte permanece ociosa. Soluções de wrapped BTC são fragmentadas e dependem de custódia, com versões independentes em Ethereum, Polygon e Arbitrum — cada uma com liquidez isolada.

Arquitetura Plasma: blockchain com prioridade para stablecoins e suporte nativo a BTC

Para resolver esse problema, o Plasma repensa a base. Não trata stablecoins e BTC como complementos, mas os torna cidadãos de primeira classe por meio de componentes dedicados:

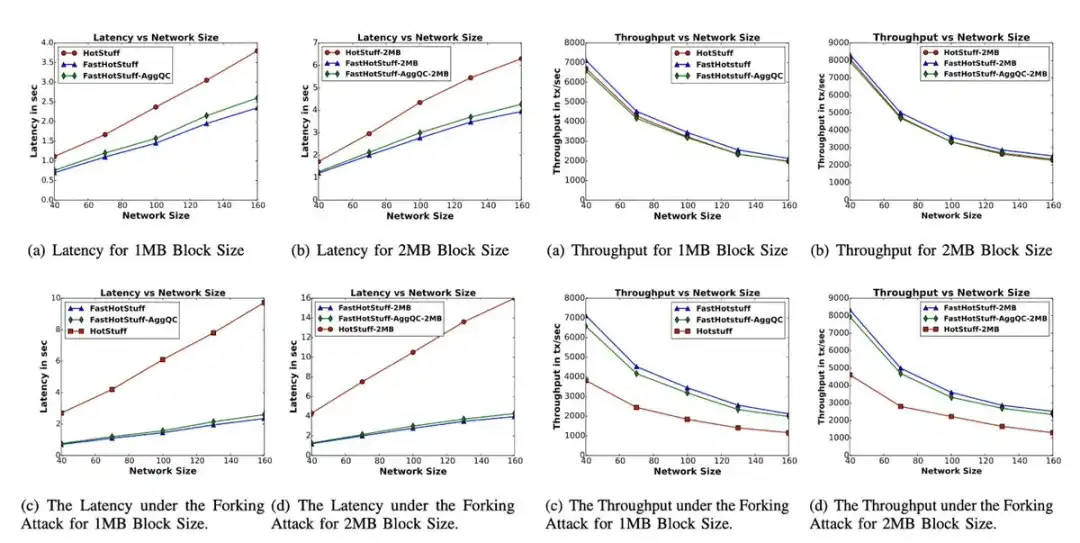

· PlasmaBFT - Versão pipeline do Fast-HotStuff, oferecendo finalização rápida sem sacrificar a segurança

· Camada de execução Reth - Motor de execução EVM compatível escrito em Rust

· Ponte BTC nativa - Rede descentralizada de validadores protegendo as operações do pBTC

· Funcionalidades centradas em stablecoins - Gas nativo pago em dólares, transferências sem taxas via paymaster e pagamentos confidenciais auditáveis.

Com essa arquitetura, o Plasma foge do design genérico e busca ser a camada natural de liquidação para atividades BTC-USDT.

PlasmaBFT

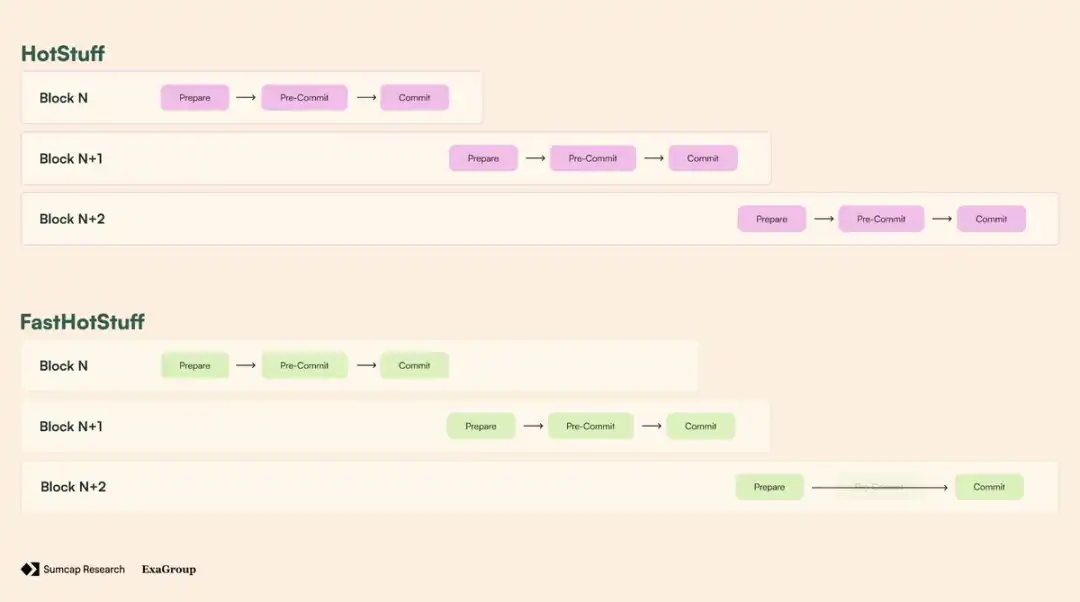

A camada de consenso do Plasma protege a cadeia com uma implementação de alto desempenho do Fast-HotStuff. Protocolos BFT tradicionais (como HotStuff) exigem três fases para finalizar um bloco:

· Preparação - O líder propõe um bloco, validadores verificam sua validade e votam para aprovar;

· Precommit - Validadores confirmam que a maioria qualificada (>⅔) aprovou a preparação e então “travam” no bloco para evitar forks;

· Commit - Validadores confirmam que a maioria qualificada fez o precommit, tornando o bloco final e irreversível.

Embora esse processo garanta segurança, reduz a velocidade, pois cada etapa exige comunicação e coordenação em rede. O Fast-HotStuff reduz essa sobrecarga com a “regra de commit em duas cadeias”: se dois blocos consecutivos (N e N+1) recebem maioria qualificada, N pode ser finalizado imediatamente, pois a maioria em N+1 prova que os validadores já estavam travados em N — eliminando a fase de precommit.

Na prática, as 3 fases se tornam 2:

· Fase 1 (preparação) - Votação no bloco N

· Fase 2 (commit) - Votação no bloco N+1, finalizando o bloco N

Comparação FHS vs HS;

Além disso, quando a rede não atinge dois commits consecutivos rapidamente, o PlasmaBFT reverte para o protocolo completo de três fases, garantindo que todos os validadores honestos estejam “travados” no mesmo bloco antes da finalização. Assim que a situação se normaliza, o PlasmaBFT retorna ao caminho rápido de duas fases.

Fluxo de trabalho FHS vs HS

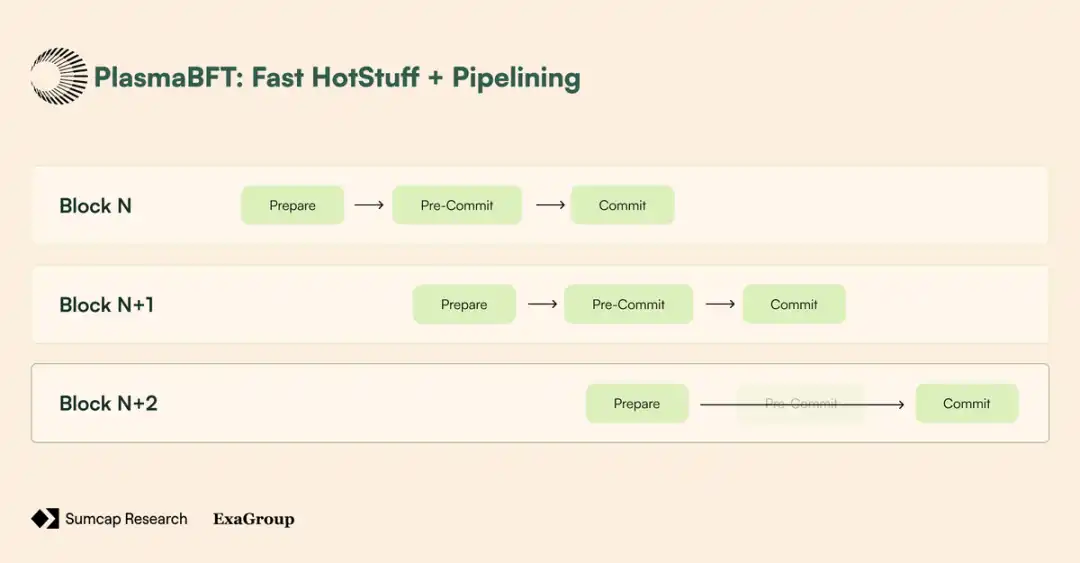

Mas não é só isso. Com a técnica de pipeline, várias fases de blocos podem ser sobrepostas e processadas simultaneamente: enquanto validadores estão na fase de commit do bloco N, já podem estar na fase de preparação do bloco N+1. Isso mantém a rede sempre ocupada, maximizando a eficiência, pois o próximo bloco não precisa esperar a finalização total para iniciar sua votação.

Além disso, ao selecionar apenas parte dos validadores (comitê), o PlasmaBFT reduz a sobrecarga de comunicação, mantendo as mesmas regras de maioria qualificada.

FHS + pipeline

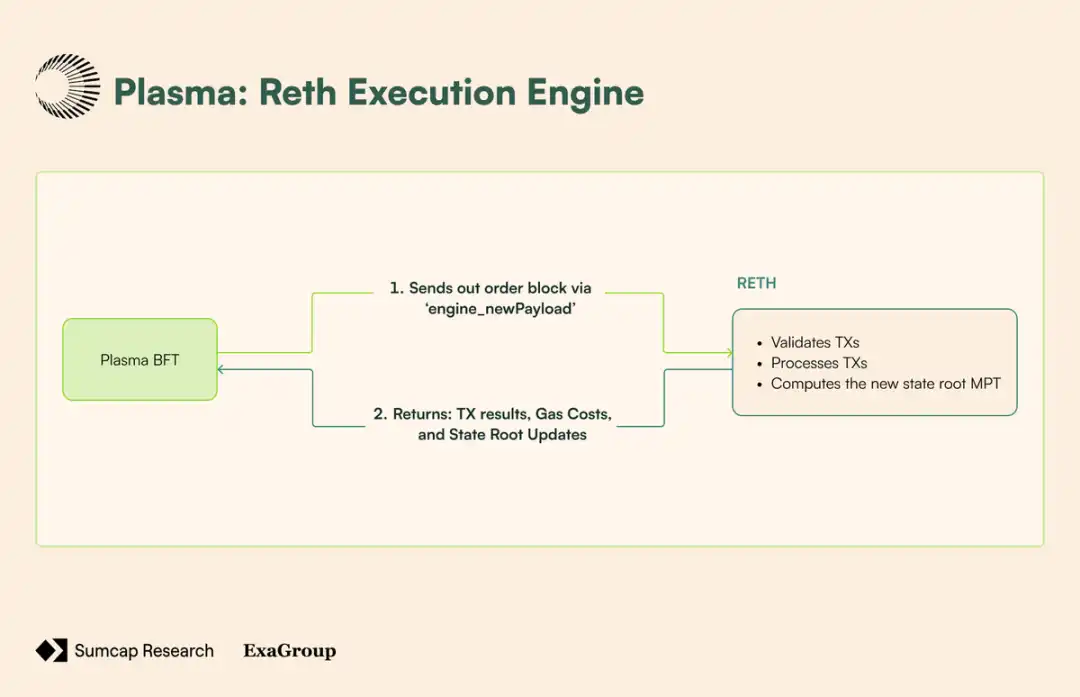

Motor de execução Reth

A camada de execução do Plasma é baseada no Reth, um cliente Ethereum escrito em Rust, totalmente compatível para gerenciar transições de estado, processamento de transações e operações EVM. Ele se conecta à camada de consenso pelo mesmo engine API usado pelo Ethereum desde o “The Merge” — permitindo que o PlasmaBFT cuide do consenso e ordenação de blocos, enquanto o Reth foca na execução de transações e transições de estado:

1. Proposta de bloco - O CL envia blocos ordenados ao Reth via engine_newPayload

2. Validação de transações - O Reth valida formato, assinatura, nonce e requisitos de Gas de cada transação

3. Execução de estado - O Reth processa as transações em ordem

4. Cálculo da raiz de estado - Após todas as transações, o Reth calcula a nova raiz de estado e recibo de transações usando a árvore Merkle-Patricia

5. Confirmação de execução - O Reth retorna os resultados (incluindo uso de Gas, recibos e raiz de estado atualizada) ao PlasmaBFT

6. Finalização do bloco - O PlasmaBFT incorpora os resultados ao cabeçalho final do bloco e conclui o consenso

Fluxo de trabalho do RETH

Ponte BTC nativa

Hoje, a maioria das pontes BTC parece descentralizada, mas, ao analisar, percebe-se que:

· Um único custodiante (como a emissora do wBTC, BitGo) detém todas as moedas, ou

· Uma multisig pequena pode congelar o tesouro a qualquer momento.

Esse é o trade-off aceito pelos usuários: para usar BTC no DeFi, é preciso abrir mão do modelo de confiança mínima do Bitcoin.

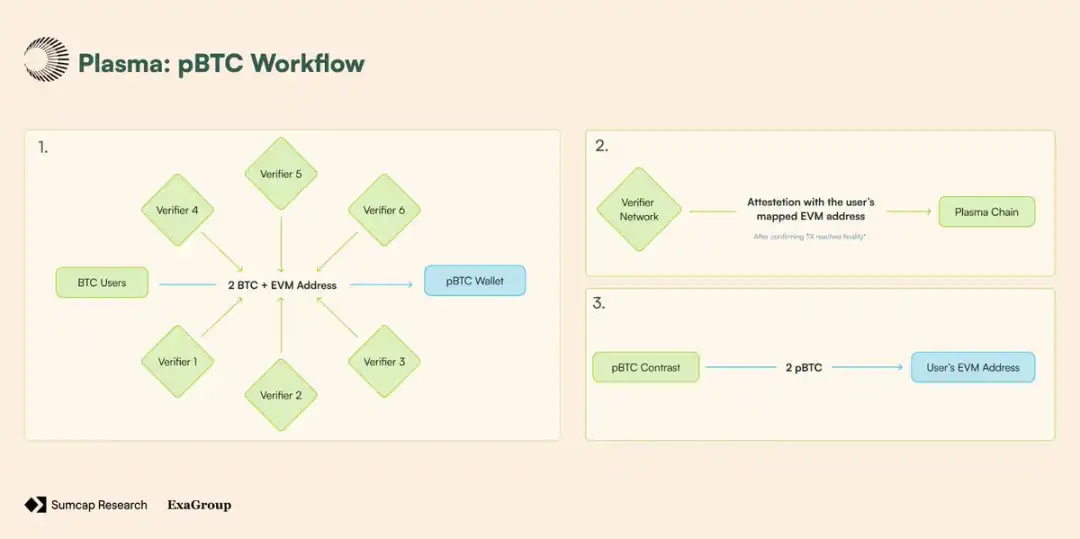

A ponte BTC do Plasma não é baseada em custódia, mas em uma rede de validadores, cada um rodando seu próprio nó Bitcoin. Nenhuma parte única controla o tesouro; depósitos e saques de BTC exigem assinatura coletiva de um número mínimo de validadores via assinatura threshold.

Quando um usuário deposita BTC no cofre Plasma na rede Bitcoin, cada validador: “vê” o depósito de forma independente via seu próprio nó, confirma a finalização e transmite uma prova on-chain.

Essas provas públicas confirmam o recebimento do BTC e trazem o endereço EVM do usuário. Assim que a maioria qualificada concorda, o pBTC é cunhado diretamente no endereço do usuário no Plasma, e a prova é enviada on-chain.

Figura 10 - Fluxo de trabalho do pBTC;

Mas a melhoria no modelo de confiança é só parte da história. Hoje, a maioria das pontes BTC sofre outro problema: fragmentação de liquidez. Por exemplo, o wBTC existe como versões independentes em cada blockchain. O wBTC no Ethereum não pode interagir diretamente com o wBTC no Polygon ou Arbitrum sem etapas extras de cross-chain e pools de liquidez separados, aumentando a complexidade para usuários e protocolos.

O Plasma resolve isso usando o padrão OFT (Omnichain Fungible Token) da LayerZero para o pBTC, criando um único token em todas as redes conectadas à LayerZero. Isso cria um pool de liquidez único para o pBTC em todo o ecossistema omnichain.

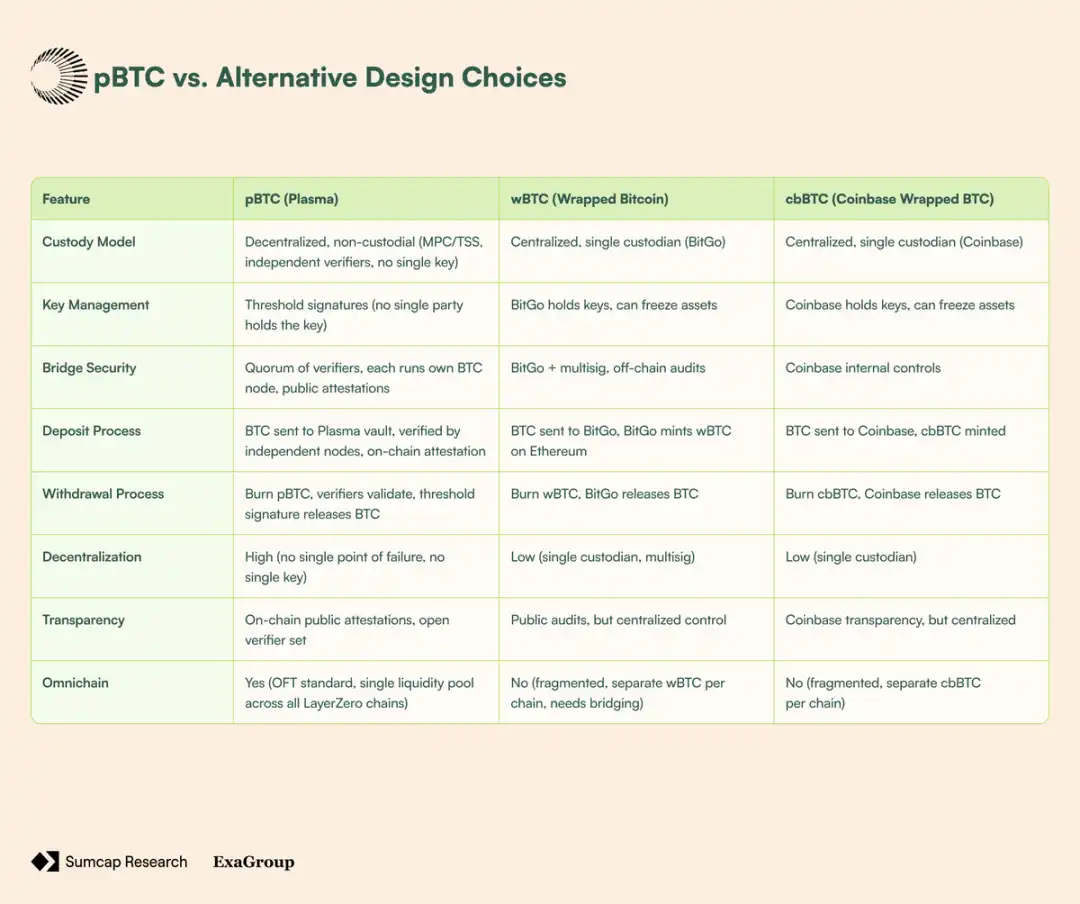

Comparação do pBTC com outras opções de design;

Design nativo para stablecoins

· Transferências USDT sem taxas: paymaster em nível de contrato patrocina as funções transfer e transferFrom, baseado nos padrões EIP-4337 e EIP-7702 de abstração de contas.

· Token de Gas personalizado: paymaster gerenciado pelo protocolo calcula o custo de Gas com base em taxas fornecidas por oráculos (com proteção de slippage), sem cobrar taxas.

· Pagamentos confidenciais: oculta valores, destinatários e metadados, mantendo divulgação seletiva para conformidade.

Paisagem competitiva e tamanho da oportunidade

Mercado Total Endereçável

Todos já ouvimos o ditado clássico dos negócios: “Melhor ser cabeça de galinha do que cauda de dragão.”

O Plasma aplica isso ao focar no mercado de pagamentos e rendimentos on-chain. Não busca competir como mais uma blockchain genérica com inovações técnicas sem benefício prático, mas sim ser infraestrutura para uso institucional.

“BTC nativo”: tokenização e oportunidade de mercado de rendimentos

Embora o BTC seja o maior ativo cripto, é pouco utilizado no DeFi — produtos wrapped removem todo o princípio de confiança mínima.

BTC em wrapped;

Como a solução de wrapped BTC mais descentralizada, o pBTC oferece oportunidades DeFi “BTC nativo” que outros não conseguem replicar. Atualmente, mais de 242.600 BTC estão wrapped, dos quais 209.800 BTC (cerca de 86,5%) estão realmente implantados em protocolos para gerar rendimento — a oportunidade básica do pBTC vem de usuários de varejo buscando formas mais seguras:

· Usar BTC no DeFi;

· Armazenar BTC em blockchains EVM mais acessíveis.

Mas a demanda de varejo é só parte da história. Adoção por instituições e empresas está crescendo, com companhias listadas e privadas detendo juntas cerca de 1,38 milhão de BTC. Isso representa um aumento de 833.000 BTC desde o início do ano — evidenciando uma tendência clara de adoção institucional acelerada.

BTC detido por instituições e empresas;

Mas há um insight crucial: à medida que mais instituições adicionam BTC ao tesouro, suas estratégias evoluirão de simples holding para gestão ativa. Para isso, o pBTC é o intermediário perfeito — já que esses participantes priorizam segurança de infraestrutura acima de tudo.

Pagamentos on-chain: pagamentos internacionais e folha de pagamento

Em 2023, estima-se que 184 milhões de pessoas (2,3% da população mundial) viviam fora de seu país de origem. Impulsionados por oportunidades econômicas, esses trabalhadores migrantes frequentemente precisam enviar dinheiro para suas famílias e comunidades. Essas remessas desempenham papel vital nas economias de países de baixa e média renda — em alguns casos, representando metade do PIB.

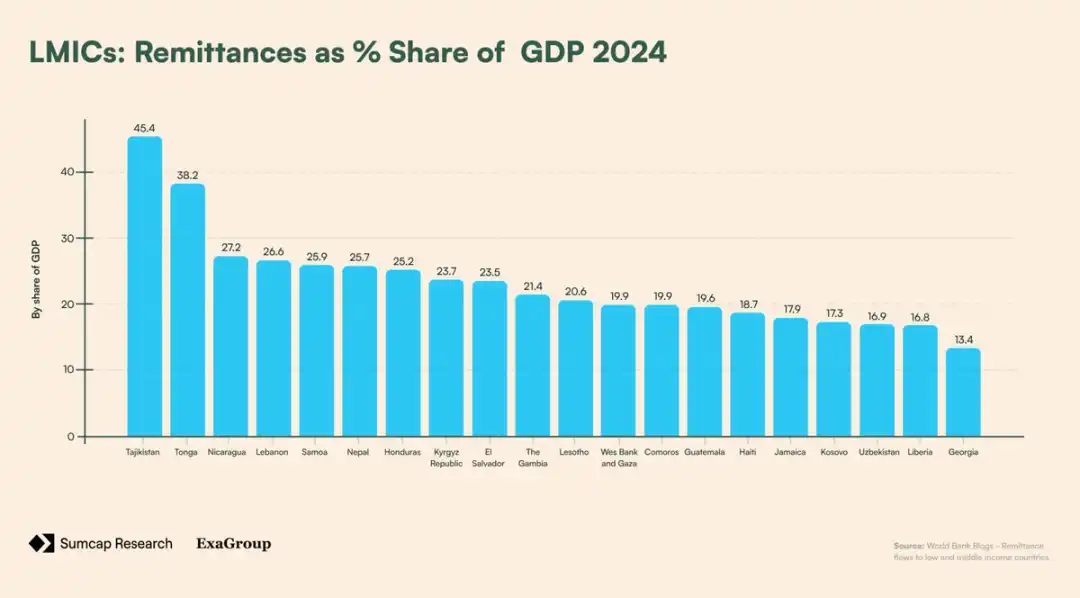

LMICs por percentual do PIB em remessas;

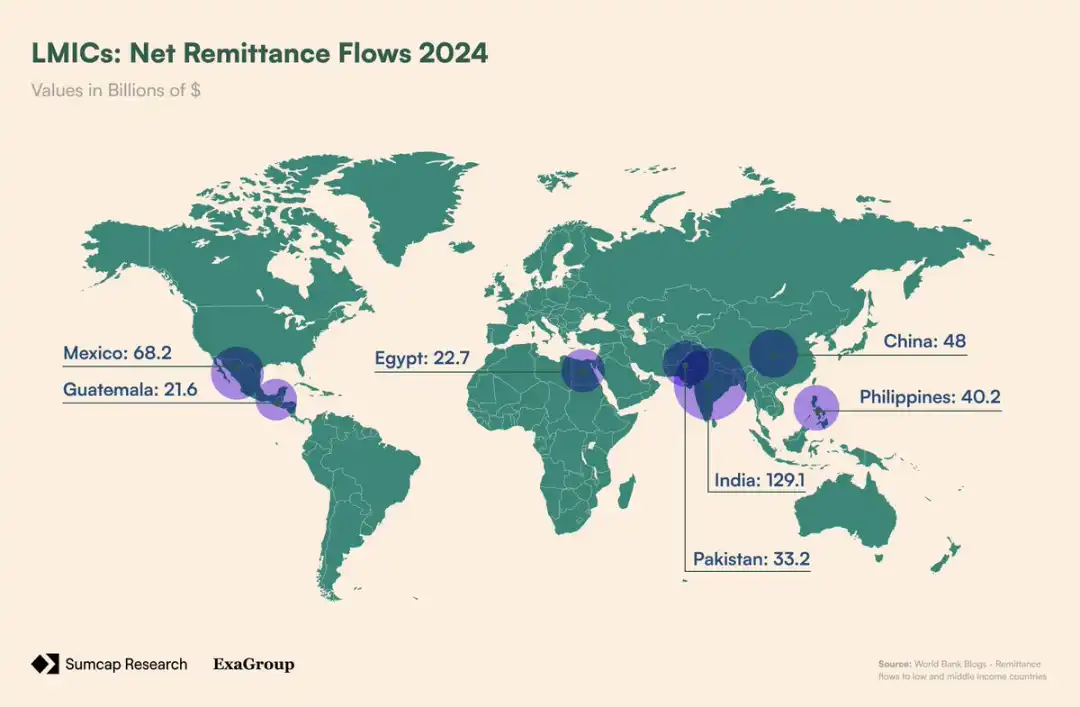

Em 2024, as remessas para países de baixa e média renda atingiram US$ 685 bilhões, com os cinco principais receptores sendo:

1.Índia - US$ 129 bilhões

2.México - US$ 68 bilhões

3.China - US$ 48 bilhões

4.Filipinas - US$ 40 bilhões

5.Paquistão - US$ 33 bilhões

Fluxo líquido de remessas para LMICs;

Esses fluxos gigantescos são a tábua de salvação de milhões de famílias — mas vêm com custos ocultos. Por exemplo, em 2023, a Índia recebeu US$ 16 bilhões em remessas dos EUA. Com custo médio de transferência de US$ 200 em 4,16% (spread cambial + taxa), US$ 66,5 milhões foram para bancos/casas de câmbio. Esse padrão se repete em todos os principais corredores de remessa. O México recebe mais de US$ 50 bilhões anuais dos EUA, perdendo mais de US$ 2,4 bilhões em taxas. A Nigéria recebe US$ 6 bilhões dos EUA, perdendo US$ 180 milhões.

A oportunidade do Plasma aqui é clara. Com transferências USDT sem taxas, o Plasma pode eliminar bilhões de dólares em custos impostos anualmente aos mais vulneráveis. Trabalhadores migrantes finalmente podem enviar os US$ 200 completos à família na Guatemala, em vez de US$ 187 após taxas. Ao longo do tempo, isso economiza milhares de dólares por família — dinheiro que permanece onde é mais necessário.

No entanto, remessas são apenas parte do alcance do Plasma. Ao combinar transferências USDT sem taxas com confidencialidade auditável, o Plasma abre um novo mercado: folha de pagamento on-chain.

Em 2023, só os EUA geraram US$ 11,07 trilhões em salários, envolvendo 134,06 milhões de empregados. Isso significa 1,6 bilhão (12 × 134 milhões) de transferências bancárias anuais — todas com custo para as empresas.

Para simplificar, suponha que os salários sejam pagos mensalmente via depósito direto ACH. Com taxa fixa de US$ 0,20 a US$ 1,50 por transferência, empresas americanas gastam cerca de US$ 1,37 bilhão ao ano só para transferir dinheiro aos funcionários:

134,06 milhões × 12 × US$ 0,85 = US$ 1,37 bilhão

Assim como nas remessas, fundos que poderiam ser melhor utilizados pelas empresas acabam desperdiçados em taxas. Com transferências USDT sem Gas do Plasma, empregadores americanos economizariam cerca de US$ 1,4 bilhão anuais, e a confidencialidade agrega valor para empregadores e empregados.

Avaliação do tamanho da oportunidade

O Plasma está na interseção dos três maiores fluxos financeiros do mundo:

1.Poupança e alocação de capital — permitindo que usuários ganhem rendimento com BTC no DeFi.

2.Pagamentos internacionais — economizando bilhões em taxas de remessa.

3.Folha de pagamento — eliminando fricção e taxas em pagamentos salariais domésticos e internacionais.

Mesmo adoção moderada em cada área já sustentaria um TAM de bilhões de dólares. Avaliando o tamanho dessas oportunidades sob diferentes cenários — básico, pessimista e otimista — temos:

Cenário básico: adoção do pBTC por usuários de varejo buscando alternativas mais seguras e interesse institucional inicial em rendimento DeFi. Pagamentos on-chain crescem com economia em remessas e primeiras empresas tech testando folha de pagamento cripto.

Cenário pessimista: wrapped BTC mantém domínio por familiaridade e integração, atrasando adoção. Incerteza regulatória e falta de conhecimento cripto retardam fluxos institucionais e uso em remessas, enquanto folha de pagamento enfrenta resistência dos sistemas existentes.

Cenário otimista: melhor UX, clareza regulatória e adoção mainstream impulsionam migração massiva de BTC, fluxos de remessas e integração de folha de pagamento corporativa.

Avaliação de tamanho para cada cenário;

Paisagem competitiva

A paisagem competitiva do Plasma é a seguinte:

· TronDAO - domina a circulação de USDT, mas é limitada por centralização, escalabilidade restrita e custos crescentes.

· Ethereum - base para emissão e grandes transferências, mas, devido a altas taxas, atrasos e competição por espaço em bloco, não é adequado para pagamentos de varejo.

· USDC - posicionado como opção regulada e transparente, mas seu uso é mais voltado a plataformas financeiras e exchanges, com pouca representatividade no comércio do mundo real.

Paisagem competitiva

Conclusão

A evolução da infraestrutura de pagamentos cripto foi moldada por soluções paliativas, não por design deliberado. Isso levou a um descompasso entre os ativos que impulsionam a adoção (BTC e USDT) e a infraestrutura de que dependem.

O Plasma resolve essas ineficiências ao reestruturar a base em torno desses ativos:

· Stablecoins como ativo de Gas nativo, eliminando dependência de tokens voláteis e viabilizando folha de pagamento e remessas.

· pBTC integra liquidez cross-chain via padrão OFT da LayerZero e permite uso produtivo do BTC no DeFi.

· Privacidade e conformidade atendem às demandas corporativas por custos previsíveis e segurança operacional.

O impacto se estende a vários segmentos de mercado:

· Empresas ganham liquidação previsível e compliance.

· Instituições podem usar produtivamente seus tesouros de BTC.

· Usuários de varejo desbloqueiam remessas e recebimento de salários instantâneos e de baixo custo.

O Plasma se posiciona não como uma blockchain genérica, mas como infraestrutura de liquidação feita sob medida para USDT e BTC. Ao alinhar a infraestrutura com os ativos mais importantes, preenche a lacuna deixada por Ethereum e Tron, apoia fluxos de pagamento do mundo real e inaugura a próxima era de adoção em todos os níveis — varejo, corporativo e institucional.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Ranking de sobrevivência dos TGEs de 2025: quem vai ao topo e quem cai no abismo? Mais de 30 novas moedas totalmente classificadas, AVICI domina sozinho o nível S+

O artigo analisou o desempenho de vários projetos de blockchain em seus TGEs, avaliando-os com base em três dimensões: comparação entre o preço atual e o preço histórico mais alto, intervalo de tempo e relação entre liquidez e valor de mercado. Os projetos foram classificados em cinco níveis: S, A, B, C e D. Resumo gerado por Mars AI. Este resumo foi produzido pelo modelo Mars AI, cuja precisão e completude ainda estão em fase de iteração e atualização.

Mars Finance | "Maji" aumenta posição comprada, lucros acima de 10 milhões de dólares enquanto uma baleia faz short de 1.000 BTC

Famílias russas investiram 3,7 bilhões de rublos em derivativos de criptomoedas, sendo o mercado dominado principalmente por alguns grandes participantes. A Interpol classificou fraudes com criptomoedas como uma ameaça global. Um plugin malicioso do Chrome está roubando fundos de Solana. O Reino Unido propôs novas regras fiscais para DeFi. O bitcoin ultrapassou US$ 91.000. Resumo gerado por Mars AI. Este resumo foi gerado pelo modelo Mars AI e sua precisão e integridade ainda estão em processo de atualização.

Afinal, quanto vale o ETH? Hashed apresenta 10 métodos de avaliação de uma só vez

Com uma média ponderada, o preço justo do ETH ultrapassa US$ 4.700.