O índice S&P foi ajustado conforme o esperado, ponto de observação: tempo e espaço do ajuste!

(Este artigo inclui análise de casos clássicos: Weibo_WB, Vipshop_VIPS)

I. Revisão do Mercado Semanal: (10.06~10.10)

O índice abriu esta semana em 6733,86 pontos, atingiu uma nova máxima histórica de 6764,58 pontos na quinta-feira, mas sofreu uma correção significativa na sexta-feira. No final da semana, fechou em 6552,51 pontos, com uma queda semanal de 2,71% e amplitude de 3,26%. O gráfico semanal apresentou um forte candle de baixa, tecnicamente perdeu a média móvel de 5 semanas, mas ainda está acima da média móvel de 10 semanas.

De 7 de abril a 10 de outubro, o índice subiu por 27 semanas consecutivas, totalizando 130 dias de negociação, com um ganho acumulado máximo de 39,91% nesse período.

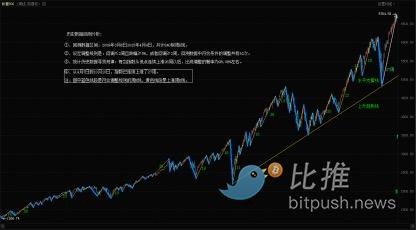

Gráfico semanal do S&P 500: (Modelo Quantitativo de Momentum * Modelo Quantitativo de Sentimento)

(Figura 1)

Gráfico diário do S&P 500:

(Figura 2)

Gráfico semanal do S&P 500: (Backtest de dados históricos: 6 de março de 2009 a 4 de abril de 2025)

(Figura 3)

No artigo de 5 de outubro, "O índice pode oscilar e corrigir na próxima semana, observe os pontos-chave", o autor previu a tendência do índice desta semana com base na ressonância de indicadores técnicos de múltiplos períodos e backtest de dados históricos de mais de uma década, apontando que o mercado poderia enfrentar uma correção e alertando os investidores para observar atentamente o suporte e resistência dos pontos-chave para validar a eficácia da estratégia. As previsões e estratégias foram as seguintes:

Sobre a tendência do índice:

-

No momento, os indicadores técnicos do índice estão em estado de saturação em alta no gráfico diário; o backtest histórico mostra que a probabilidade de correção do índice agora é de cerca de 98,08%. Indica ajuste para a próxima semana.

-

O índice ainda está operando dentro do canal de alta; se houver ajuste, observe especialmente o suporte do limite inferior do canal.

-

A resistência superior está próxima do limite superior do canal; o primeiro suporte inferior está próximo do limite inferior do canal, o segundo suporte está na faixa de 6490~6550 pontos.

Sobre a estratégia operacional:

• Posição total: manter 70% em posições compradas; se o índice romper o canal de suporte vital, reduzir a posição para menos de 30%.

• Para investidores de curto prazo, pode-se separar cerca de 20% do capital para operações rápidas com base nos suportes e resistências.

Agora, revisando o desempenho real desta semana:

Na segunda-feira, o S&P abriu levemente em alta em 6733,86 pontos, e nos quatro primeiros dias da semana apresentou uma faixa de oscilação estreita, variando de -0,5% a 0,46%, atingindo nova máxima histórica de 6764,58 pontos na quinta-feira. No entanto, na sexta-feira, devido à combinação de notícias negativas e expectativas técnicas de correção, o índice sofreu forte pressão vendedora, despencando durante o pregão e fechando com uma queda de 2,71%, formando um forte candle de baixa. Este candle rompeu várias médias móveis e até mesmo o suporte crítico do limite inferior do canal de alta anterior, fechando quase na mínima do dia. O desempenho da semana correspondeu basicamente à previsão do autor.

A seguir, o autor analisará as mudanças atuais do índice com base em múltiplos modelos técnicos.

(1) Análise dos sinais do modelo quantitativo:

1. Perspectiva semanal (ver Figura 1):

①, Modelo de Momentum Quantitativo: Nenhum sinal esta semana, a linha 1 de momentum virou para baixo.

Índice de risco de queda do modelo: Neutro

②, Modelo de Sentimento Quantitativo: O indicador de sentimento 1 está em 0 (faixa de 0 a 10), o sentimento 2 está em cerca de 1,44, e o indicador de sinal de topo está em 10,65.

Índice de risco de queda do modelo: Alto

③, Modelo de Monitoramento Numérico: Na semana passada mostrou o número "9", esta semana o número desapareceu, indicando que o sinal de topo semanal foi ativado, devendo-se observar sua continuidade.

Índice de risco de queda do modelo: Alto

2. Perspectiva diária (ver Figura 2):

①, Modelo de Momentum Quantitativo: Após o fechamento de quinta-feira, as duas linhas de sinal formaram um "cruzamento da morte", o modelo emitiu novamente sinal de divergência de topo em alta.

Índice de risco de queda do modelo: Alto

②, Modelo de Sentimento Quantitativo: Após as correções de quinta e sexta-feira, ambos os indicadores de sentimento estão em 0, indicando que o sentimento de sobrecompra foi aliviado, e o indicador de sinal de topo está em 5,63.

Índice de risco de queda do modelo: Em processo de queda

③, Modelo de Monitoramento Numérico: Após o fechamento de quinta-feira, o sinal numérico mostrou "9", e na sexta-feira o número desapareceu, confirmando o sinal de topo diário.

Índice de risco de queda do modelo: Alto

(2) Análise de sequência de tendência e backtest histórico (Figura 3):

1. Configuração do modelo de backtest:

• Período de dados de backtest: 6 de março de 2009 a 4 de abril de 2025, totalizando 840 candles semanais.

• Regras de ajuste: Definido como ajuste válido se atender a um dos seguintes critérios:

▪Período de correção ≤2 semanas e queda ≥5%;

▪Período de correção ≥3 semanas (sem limite de queda).

▪ De acordo com as regras acima, foram identificados 52 ajustes válidos no período de backtest.

2. Padrão estatístico principal: Sempre que o índice sobe por 26 semanas consecutivas a partir de um ponto baixo, a probabilidade de correção é extremamente alta, cerca de 98,08%.

3. Exemplos históricos: No backtest, o maior ciclo de alta ocorreu de 19 de julho de 2017 a 26 de janeiro de 2018, quando o índice subiu por 29 semanas consecutivas antes de cair 13,43%; além disso, houve outras duas grandes correções após 26 semanas de alta.

4. De 7 de abril a 3 de outubro, o índice subiu por 26 semanas consecutivas. Segundo os dados históricos, a probabilidade de correção subsequente é de 98,08%. A queda significativa desta semana (27ª semana) confirma esse padrão estatístico, indicando que o mercado pode ter entrado em uma fase de correção técnica, sendo o espaço e a duração da queda os próximos pontos de observação.

II. Previsão do Mercado para a Próxima Semana: (10.13~10.17)

1. Ruptura técnica e tendência de curto prazo: O candle de baixa de 2,71% desta semana rompeu efetivamente várias médias móveis e o limite inferior do canal de alta de vários meses, configurando uma importante ruptura técnica. Espera-se um repique técnico no início da próxima semana para testar a validade da ruptura do canal. Se a ruptura for confirmada, o tempo e o espaço de ajuste do índice aumentarão; se o índice recuperar o canal, a tendência de alta oscilante será mantida.

2. Avaliação dos pontos-chave: A principal resistência está próxima do antigo limite inferior do canal; o primeiro suporte está entre 6490 e 6550 pontos, o segundo suporte entre 6300 e 6340 pontos, e o suporte importante entre 6200 e 6147 pontos.

III. Estratégia Operacional para a Próxima Semana: (10.13~10.17)

1. Gestão de posição: Com o índice rompendo o canal vital, o risco aumentou. Aproveite o repique da próxima semana para reduzir a posição total (comprada) de 70% para menos de 30%, aguardando uma tendência intermediária mais clara antes de novas operações.

2. Operações de curto prazo: Como a direção do mercado ainda não está clara e a volatilidade deve continuar, recomenda-se paciência e evitar operações impulsivas, aguardando sinais de tendência mais claros.

3. Técnicas de curto prazo: Para operações rápidas, consulte os gráficos de 60/120 minutos para melhorar a precisão dos pontos de entrada e saída.

4. Aplicação em ações individuais: Esta estratégia é aplicável à gestão geral de posições e operações em ações individuais.

IV. Aviso Especial:

Para operações swing em ações individuais, seja comprando ou vendendo, defina imediatamente um stop loss inicial após abrir a posição. Quando o lucro atingir 5%, mova o stop loss para o preço de custo (ponto de equilíbrio), garantindo que a operação não gere prejuízo; ao atingir 10% de lucro, ajuste o stop loss para 5% de lucro. Depois disso, para cada aumento de 5% no lucro, mova o stop loss na mesma proporção, protegendo dinamicamente os lucros já realizados.

(Nota: O gatilho de 5% de lucro pode ser ajustado de acordo com a tolerância ao risco e a volatilidade do ativo de cada investidor.)

V. Análise de Casos Clássicos: (Apenas para análise, não como recomendação de investimento)

1. Weibo (código da ação_WB): (posição comprada)

O autor já havia definido o stop loss no preço de equilíbrio de US$ 12,30 na semana passada. Na sexta-feira, o preço da ação caiu fortemente e atingiu esse nível, acionando e executando a venda.

2. Vipshop (código da ação_VIPS): (posição comprada)

Embora o preço da ação tenha atingido o ponto de compra pré-definido, devido a notícias negativas inesperadas na sexta-feira, tanto o mercado quanto a ação sofreram forte queda, com a ação caindo 7,92%. Decidimos, portanto, abandonar esta oportunidade de compra e adotar uma postura de observação diante da incerteza atual do mercado.

Para lidar com as rápidas mudanças do mercado, a estratégia operacional do autor será ajustada dinamicamente. Para receber as informações mais recentes, siga o link abaixo.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

A Forward Industries divulgou que o total de SOL em posse ultrapassou 6,87 milhões.

A última milha do blockchain, a primeira milha do Megaeth: Aproveitando os ativos mundiais

1. O projeto de blockchain Megaeth alcançou recentemente um marco importante com sua venda pública, marcando o início oficial da jornada do projeto para construir a cadeia pública mais rápida do mundo, com o objetivo de resolver o problema do "último quilômetro" na conexão dos ativos globais. 2. Observações do setor indicam que o espírito punk cripto está enfraquecendo ano após ano, com o foco da indústria mudando para infraestruturas de alto desempenho. Megaeth está avançando seu projeto nesse contexto, enfatizando que a indústria de blockchain...

Principais insights do mercado para 15 de outubro: quanto você perdeu?

1. Fundos on-chain: entrada de $142.3M USD em Arbitrum hoje; saída de $126.7M USD de Hyperliquid 2. Maiores oscilações de preço: $CLO, $H 3. Principais notícias: Co-fundadores da Base reafirmam o lançamento do Base Token