Wall Street liczy na wysoką zmienność bitcoin, aby wypłacić premie na koniec roku

ETF nie „oswoił” bitcoina, to zmienność jest najseksowniejszym wskaźnikiem tego aktywa.

Artykuł pochodzi od: Jeff Park, doradca Bitwise

Tłumaczenie: Moni, Odaily

W zaledwie sześć tygodni kapitalizacja rynkowa bitcoina wyparowała o 500 miliardów dolarów, nastąpiły odpływy środków z ETF, dyskonto na Coinbase, strukturalna wyprzedaż, likwidacje źle ustawionych pozycji długich, a jednocześnie nie pojawił się żaden wyraźny katalizator do odbicia rynku. Co więcej, obawy takie jak sprzedaż przez wieloryby, poważne straty market makerów, brak defensywnej płynności oraz zagrożenie egzystencjalne związane z kryzysem kwantowym, wciąż pozostają przeszkodą dla szybkiego ożywienia bitcoina. Jednak podczas tego spadku jedno pytanie nieustannie nurtowało społeczność: co właściwie stało się z zmiennością bitcoina?

W rzeczywistości mechanizm zmienności bitcoina zmienił się po cichu.

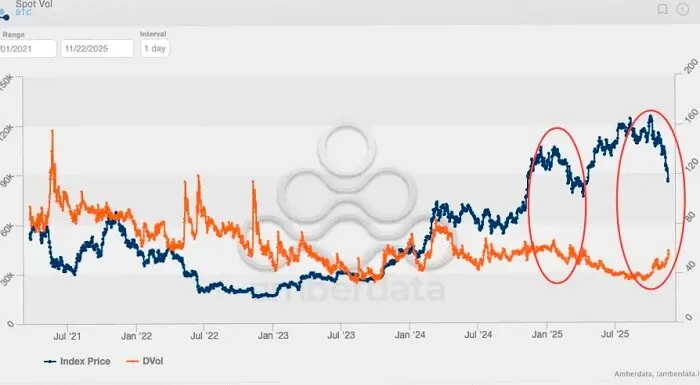

Przez ostatnie dwa lata panowało powszechne przekonanie, że ETF „ujarzmiły” bitcoina, tłumiąc zmienność i przekształcając to niegdyś bardzo wrażliwe na makroekonomię aktywo w narzędzie handlowe podlegające regulacjom instytucjonalnym i mechanizmom tłumienia zmienności. Jednak jeśli skupimy się na ostatnich 60 dniach, zauważymy, że sytuacja wygląda inaczej – rynek wydaje się wracać do wcześniejszego, bardziej zmiennego stanu.

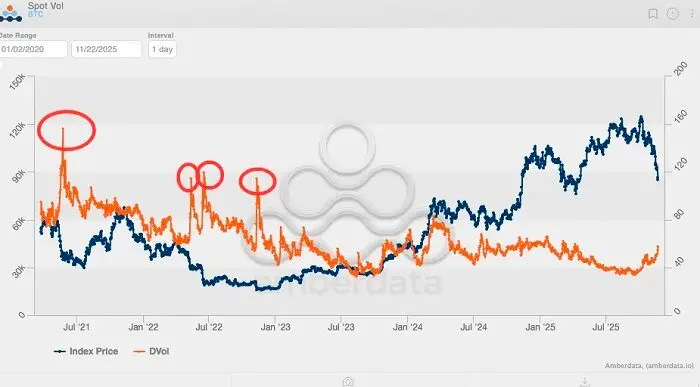

Patrząc na implikowaną zmienność bitcoina z ostatnich pięciu lat, można zauważyć wyraźne szczyty tego wskaźnika:

Pierwszy szczyt (i jednocześnie najwyższy) miał miejsce w maju 2021 roku, gdy wydobycie bitcoina zostało uderzone, co spowodowało wzrost implikowanej zmienności do 156%;

Drugi szczyt pojawił się w maju 2022 roku, wywołany upadkiem Luna/UST, osiągając 114%;

Trzeci szczyt wystąpił w czerwcu-lipcu 2022 roku, gdy doszło do likwidacji 3AC;

Czwarty szczyt przypadł na listopad 2022 roku, podczas upadku FTX.

Od tego czasu zmienność bitcoina nigdy nie przekroczyła 80%. Najbliżej tej wartości było w marcu 2024 roku, gdy spotowe ETF na bitcoina przez trzy miesiące doświadczały ciągłych napływów środków.

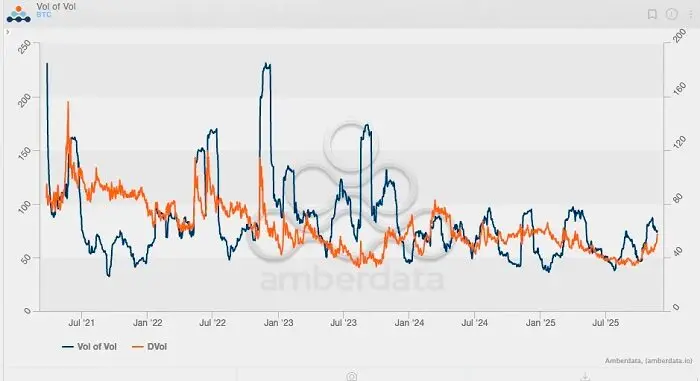

Jeśli spojrzymy na indeks zmienności bitcoina (vol-of-vol index), zobaczymy jeszcze wyraźniejszy wzorzec (indeks ten jest w istocie drugą pochodną zmienności, czyli odzwierciedla tempo zmian samej zmienności). Dane historyczne pokazują, że najwyższa wartość tego indeksu przypadła na okres upadku FTX, kiedy to indeks wzrósł do około 230. Jednak od początku 2024 roku, gdy ETF uzyskały zgodę regulatorów na notowanie, indeks zmienności bitcoina nigdy nie przekroczył 100, a implikowana zmienność stale spadała, niezależnie od ruchów cen spot. Innymi słowy, bitcoin jakby przestał wykazywać charakterystyczne dla okresu przed ETF wysokie zmienności.

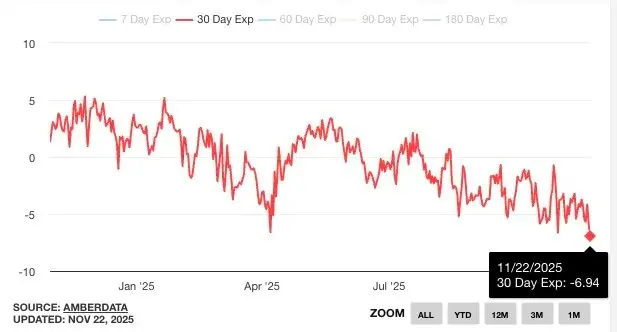

Jednak w ciągu ostatnich 60 dni sytuacja się zmieniła – zmienność bitcoina wzrosła po raz pierwszy od 2025 roku.

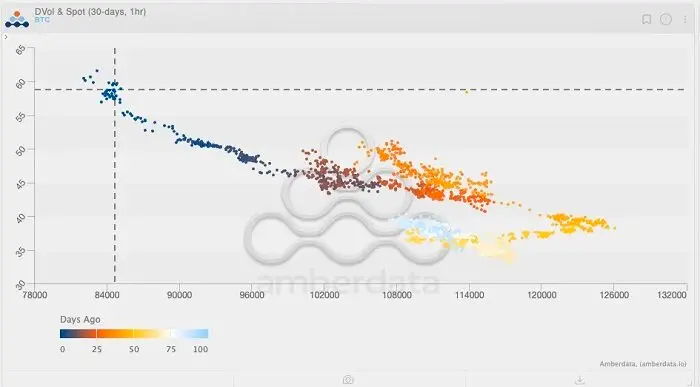

Spójrz na powyższy wykres i zwróć uwagę na gradient kolorów (od jasnoniebieskiego do ciemnoniebieskiego, odpowiadającego „kilka dni temu”). Śledząc ostatnie ruchy, zauważysz krótki okres, w którym indeks zmienności spot bitcoina wzrósł do około 125 (UTC+8), a jednocześnie rosła implikowana zmienność. Wskaźniki zmienności bitcoina sugerowały wówczas potencjalne wybicie na rynku, ponieważ wcześniej zmienność była dodatnio skorelowana z ceną spot. Jednak, jak już wszyscy wiemy, rynek nie wzrósł zgodnie z oczekiwaniami, lecz odwrócił się i spadł.

Co ciekawsze, nawet gdy cena spot spadała, implikowana zmienność (IV) nadal rosła. Od czasu ery ETF sytuacja, w której cena bitcoina spada, a IV rośnie, była bardzo rzadka. Można powiedzieć, że obecny etap może być kolejnym ważnym „punktem zwrotnym” w zmienności bitcoina, czyli: implikowana zmienność bitcoina wraca do stanu sprzed pojawienia się ETF.

Aby lepiej zrozumieć ten trend, przeanalizujmy wykres skośności (skew chart). Podczas gwałtownych spadków na rynku, skośność opcji put zwykle gwałtownie rośnie – jak widać, podczas trzech wspomnianych wcześniej kluczowych wydarzeń, skośność osiągnęła -25%.

Jednak najbardziej godnym uwagi punktem danych nie jest skośność podczas spadków, lecz styczeń 2021 roku, kiedy skośność opcji call przekroczyła +50%. Wówczas bitcoin doświadczył ostatniego w ostatnich latach prawdziwego „mega-gamma squeeze”: cena bitcoina wzrosła z 20 000 do 40 000 dolarów, przebijając historyczne maksimum z 2017 roku i wywołując napływ inwestorów podążających za trendem, CTA i funduszy momentum. Rzeczywista zmienność eksplodowała, a traderzy byli zmuszeni kupować spot/futures, by zabezpieczyć ryzyko gamma na krótkich pozycjach, co z kolei dalej podbijało cenę – był to również pierwszy raz, gdy Deribit odnotował rekordowy napływ detalicznych środków, ponieważ traderzy odkryli potencjał opcji call out-of-the-money.

Z analizy wynika, że obserwacja zmian pozycji opcyjnych jest bardzo ważna. Ostatecznie to właśnie pozycje opcyjne – a nie tylko handel spot – były decydującą siłą napędzającą wzrost ceny bitcoina do nowych szczytów.

Wraz z pojawieniem się kolejnego „punktu zwrotnego” w trendzie zmienności bitcoina, sugeruje to, że ceny mogą ponownie być napędzane przez opcje. Jeśli ta zmiana się utrzyma, kolejna fala wzrostów bitcoina nie będzie wynikać wyłącznie z napływów do ETF, ale także z bardziej zmiennego rynku (z większą liczbą inwestorów szukających zysków w zmienności), ponieważ rynek w końcu dostrzega prawdziwy potencjał bitcoina.

Na dzień 22 listopada 2025 roku, pięć największych pozycji na Deribit pod względem nominalnej wartości otwartych kontraktów w USD to:

1. Opcja put z ceną wykonania 85 000 USD, wygasająca 26 grudnia 2025, otwarte pozycje o wartości 1 miliarda dolarów;

2. Opcja call z ceną wykonania 140 000 USD, wygasająca 26 grudnia 2025, otwarte pozycje o wartości 950 milionów dolarów;

3. Opcja call z ceną wykonania 200 000 USD, wygasająca 26 grudnia 2025, otwarte pozycje o wartości 720 milionów dolarów;

4. Opcja put z ceną wykonania 80 000 USD, wygasająca 28 listopada 2025, otwarte pozycje o wartości 660 milionów dolarów;

5. Opcja call z ceną wykonania 125 000 USD, wygasająca 26 grudnia 2025, otwarte pozycje o wartości 620 milionów dolarów.

Ponadto, na dzień 26 listopada, dziesięć największych pozycji opcyjnych na IBIT od BlackRock przedstawia się następująco:

Widać więc, że zapotrzebowanie na pozycje opcyjne do końca roku (liczone według wartości nominalnej) jest większe niż zapotrzebowanie na pozycje opcyjne (liczone według wartości nominalnej), a zakres cen wykonania opcji jest bardziej przesunięty w stronę opcji out-of-the-money.

Jeśli dalej przeanalizujemy wykres dwuletniej implikowanej zmienności bitcoina, zauważymy, że utrzymujące się przez ostatnie dwa miesiące zapotrzebowanie na zmienność najbardziej przypomina okres od lutego do marca 2024 roku na wykresie. Wielu zapewne pamięta, że był to właśnie czas gwałtownego wzrostu napędzanego przepływami do ETF na bitcoina. Innymi słowy, Wall Street potrzebuje, aby bitcoin utrzymywał wysoką zmienność, by przyciągnąć więcej inwestorów – ponieważ Wall Street to branża podążająca za trendami, a oni lubią maksymalizować zyski przed wypłatą rocznych premii.

Zmienność jest jak samonapędzająca się maszyna napędzana interesem.

Oczywiście, na tym etapie jest za wcześnie, by stwierdzić, czy zmienność rzeczywiście wybiła się z trendu i czy przepływy do ETF pójdą za tym ruchem – innymi słowy, cena spot może nadal spadać. Jednak jeśli cena spot będzie dalej spadać z obecnych poziomów, a implikowana zmienność (IV) będzie w tym czasie rosnąć, będzie to mocniejszy sygnał, że może dojść do gwałtownego odbicia cen, zwłaszcza w środowisku „lepkich opcji”, gdzie traderzy wciąż preferują pozycje długie na opcjach. Jeśli jednak wyprzedaż będzie się utrzymywać, a zmienność zatrzyma się lub nawet spadnie, droga do wyjścia z trendu spadkowego znacznie się zawęzi, zwłaszcza gdy ostatnie strukturalne wyprzedaże wywołują szereg negatywnych efektów zewnętrznych. W takiej sytuacji rynek nie tyle szuka punktu odbicia, ile stopniowo formuje potencjalny trend niedźwiedzi.

Nadchodzące tygodnie zapowiadają się bardzo interesująco.

Polecane lektury:

Przepisanie scenariusza z 2018 roku: czy zakończenie shutdownu rządu USA oznacza eksplozję ceny bitcoina?

1 miliard dolarów stablecoinów wyparował – jaka jest prawda za serią eksplozji w DeFi?

Analiza short squeeze na MMT: misternie zaprojektowana gra o wyciąganie pieniędzy

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Kiedy podaż pieniądza M2 i dolar NAPRAWDĘ wpływają na cenę Bitcoin – Prawda, której influencerzy ci nie mówią

Ostrzeżenie dotyczące bezpieczeństwa: Najwyżej oceniany portfel Chrome, który kradnie Twoją frazę seed

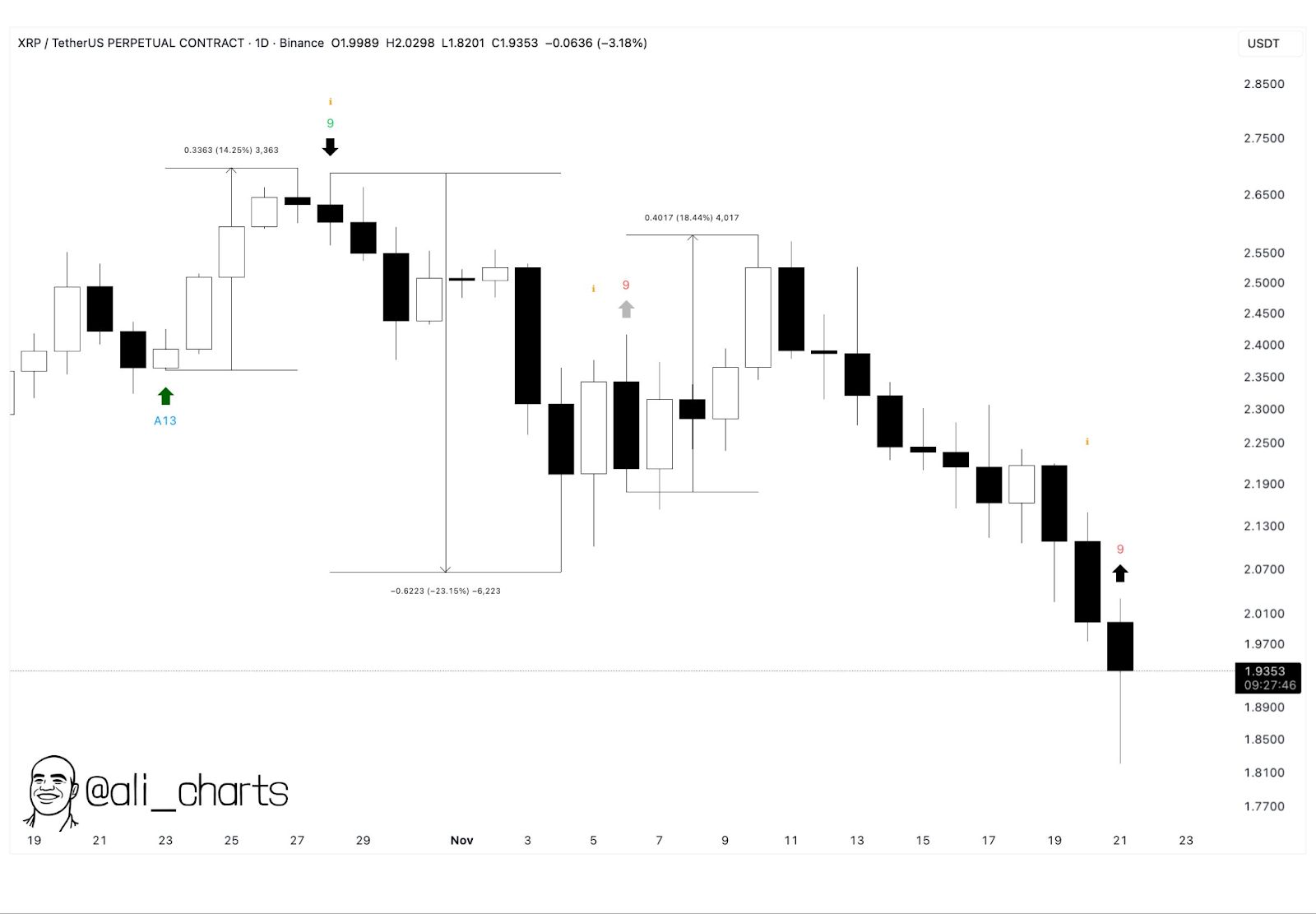

XRP wykazuje oznaki ożywienia, ponieważ ETF-y i sygnały kupna wzmacniają perspektywy

Historyczna akumulacja 1.8 miliarda XRP podkreśla znaczenie poziomu wsparcia na 1,75 USD, wzmacniając jego wagę. Wskaźnik TD Sequential generuje sygnał kupna, co zwiększa zaufanie do krótkoterminowego odbicia XRP. Napływy do ETF oraz nadchodzące uruchomienia ETF dla XRP wzmacniają perspektywy rynkowe.

Po wzroście o 1460% ponownie przyglądamy się podstawom wartości ZEC

Narracja i nastroje mogą tworzyć mity, ale to fundamenty decydują, jak daleko te mity mogą się posunąć.