Arthur Hayes: Szczegółowa analiza amerykańskiego długu, dodruku pieniądza i przyszłych trendów bitcoin

Chainfeeds Wprowadzenie:

Oczekuje się, że rynek będzie nadal niestabilny, zwłaszcza do czasu zakończenia zawieszenia działalności rządu USA.

Źródło artykułu:

Autor artykułu:

Bitpush

Poglądy:

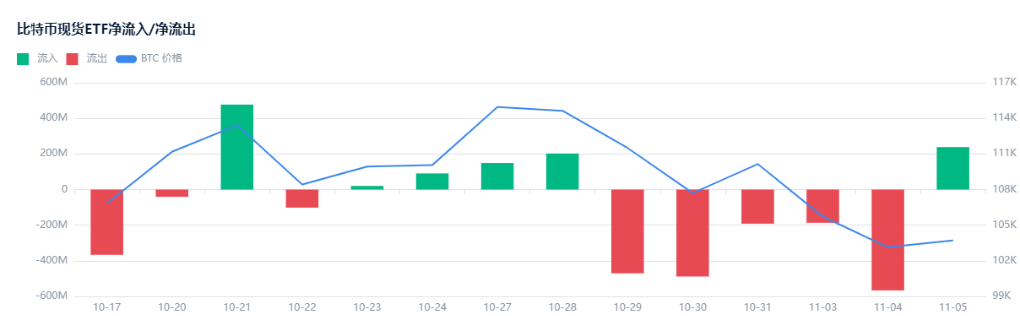

Arthur Hayes: Wychwala Satoshi Nakamoto, istnienie czasu i zasady procentu składanego, które są niezależne od tożsamości jednostki. Nawet rząd ma tylko dwa sposoby na pokrycie wydatków: wykorzystanie oszczędności (podatki) lub emisję długu. Dla rządu oszczędności są równoznaczne z podatkami. Wiadomo, że podatki nie są popularne wśród obywateli, ale wydawanie pieniędzy jest bardzo lubiane. Dlatego politycy wolą emitować dług podczas przyznawania świadczeń zarówno zwykłym obywatelom, jak i elitom. Politycy zawsze mają tendencję do zaciągania długów na przyszłość, aby zapewnić sobie reelekcję, ponieważ gdy nadejdzie czas spłaty, często nie są już na stanowisku. Jeśli ze względu na mechanizmy motywacyjne urzędników wszystkie rządy są „twardo zaprogramowane”, by woleć emisję długu niż podnoszenie podatków przy rozdawaniu świadczeń, to kolejne kluczowe pytanie brzmi: w jaki sposób nabywcy amerykańskich obligacji skarbowych finansują te zakupy? Czy korzystają z własnych oszczędności, czy finansują je poprzez pożyczki? Odpowiedzi na te pytania, zwłaszcza w kontekście „Pax Americana”, są kluczowe dla przewidywania przyszłego kreowania dolara. Jeśli marginalni nabywcy amerykańskich obligacji finansują zakupy poprzez zadłużenie, możemy obserwować, kto udziela im tych pożyczek. Gdy już poznamy tożsamość tych podmiotów finansujących, możemy ocenić, czy tworzą pieniądz z niczego podczas udzielania pożyczek, czy wykorzystują kapitał własny. Jeśli okaże się, że podmioty finansujące obligacje tworzą pieniądz podczas udzielania pożyczek, to logiczny wniosek jest następujący: dług emitowany przez rząd musi zwiększać podaż pieniądza. Jeśli to prawda, możemy nawet oszacować górny limit kredytu, jaki podmioty finansujące mogą stworzyć (zakładając, że taki limit istnieje). Te kwestie są istotne, ponieważ jeśli rząd będzie nadal zaciągał długi zgodnie z prognozami dużych banków, Departamentu Skarbu i Biura Budżetowego Kongresu, bilans Rezerwy Federalnej będzie się powiększał, a ekspansja bilansu oznacza zastrzyk płynności dolara, co ostatecznie podniesie ceny bitcoin i innych kryptowalut. Przechodzimy teraz do pytań. Po pierwsze, czy prezydent USA Donald Trump sfinansuje deficyt poprzez obniżki podatków? Odpowiedź brzmi: nie. On i „czerwony obóz” Republikanów już przedłużyli politykę obniżek podatków z 2017 roku. Po drugie, czy Departament Skarbu USA pożycza pieniądze na pokrycie deficytu federalnego i czy będzie to robił w przyszłości? Odpowiedź brzmi: tak. Modele obliczeniowe głównych banków inwestycyjnych i agencji rządowych pokazują, że roczny deficyt wynosi około 2 bilionów dolarów i jest finansowany poprzez równoważne pożyczki. Stąd wniosek: roczny deficyt federalny = roczna emisja obligacji skarbowych. Następnie analizujemy głównych nabywców obligacji i ich metody finansowania. Pierwszą grupą są zagraniczne banki centralne. Ponieważ USA są skłonne skonfiskować rosyjskie aktywa, każdy zagraniczny zarządzający rezerwami trzymający amerykańskie obligacje rozumie ryzyko „wywłaszczenia”, dlatego woli kupować złoto zamiast amerykańskich obligacji. Od wybuchu wojny na Ukrainie w 2022 roku cena złota zaczęła gwałtownie rosnąć. Drugą grupą jest amerykański sektor prywatny, gdzie w 2024 roku stopa oszczędności wynosi 4,6%, podczas gdy deficyt federalny stanowi 6% PKB, co wyraźnie wskazuje, że oszczędności sektora prywatnego nie wystarczają do pokrycia luki. Trzecią grupą są amerykańskie banki komercyjne, które w roku fiskalnym 2025 cztery główne banki walutowe kupią tylko około 300 miliardów dolarów obligacji, podczas gdy Departament Skarbu wyemituje prawie 2 biliony dolarów, więc nie są one marginalnymi nabywcami. Czwartą grupą są fundusze hedgingowe typu relative value (RV). Rezerwa Federalna przyznaje, że fundusze hedgingowe z Kajmanów stały się marginalnymi zagranicznymi nabywcami obligacji. W latach 2022–2024 kupiły one netto 1,2 biliona dolarów obligacji, co stanowi 37% wszystkich zagranicznych nabywców. Strategia funduszy RV polega na kupowaniu obligacji na rynku kasowym i jednoczesnej sprzedaży odpowiadających im kontraktów terminowych, aby zarobić na niewielkiej różnicy cen. Ponieważ różnica ta jest bardzo mała, zysk można osiągnąć tylko dzięki finansowaniu lewarowanemu, a finansowanie jest tutaj kluczowe. Fundusze RV finansują się poprzez umowy repo. Wykorzystują kupione obligacje jako zabezpieczenie, pożyczają gotówkę na noc, a następnie rozliczają transakcje gotówką. Jeśli podaż gotówki jest wystarczająca, stopa repo będzie niższa lub równa górnemu limitowi stopy funduszy federalnych ustalonemu przez Rezerwę Federalną. Aby utrzymać krótkoterminowe stopy procentowe, Fed używa trzech narzędzi: narzędzia odwrotnego repo overnight (RRP), odsetek od rezerw (IORB) oraz stałego narzędzia repo (SRF). Najważniejszą rolę odgrywa SRF. Gdy w systemie brakuje gotówki, fundusze RV mogą zastawić obligacje w Fed i otrzymać nieograniczoną ilość gotówki, płacąc tylko górny limit stopy funduszy federalnych. Oznacza to, że dopóki SRF jest dostępny, Fed pełni rolę „pożyczkodawcy ostatniej instancji”. Jeśli wykorzystanie SRF przekroczy zero, oznacza to, że Fed realizuje czeki rządowe za pomocą wydrukowanych pieniędzy, co jest „ukrytą luzowaniem ilościowym” (QE). QE jest obecnie „politycznym brzydkim słowem”, dlatego Fed unika jawnego powiększania bilansu, zamiast tego wprowadza płynność poprzez SRF. Gdy Departament Skarbu będzie nadal zwiększał emisję obligacji, a niedobór gotówki na rynku repo się pogłębi, SRF będzie musiał być używany coraz częściej. Wzrost salda SRF = ekspansja podaży dolara, a ekspansja podaży dolara = korzyść dla bitcoin i aktywów kryptowalutowych. Obecna słabość rynku jest związana z zawieszeniem działalności rządu USA, ponieważ Departament Skarbu emituje dług, wysysając płynność, ale jeszcze nie wprowadził środków z powrotem na rynek. Wielu błędnie uważa, że to szczyt cyklu i zaczyna sprzedawać, ale to błąd. Gdy ukryte QE się rozpocznie, płynność dolara powróci, a rynek kryptowalut czeka kolejna hossa. Rynek pieniężny dolara nie kłamie, jest tylko ukryty pod złożonymi terminami; wystarczy przetłumaczyć te terminy na „drukowanie pieniędzy” i „niszczenie pieniędzy”, a trend stanie się oczywisty.

Źródło treściZastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

MegaETH ogłasza strategię dystrybucji tokenów

Różne strategie alokacji dla obecnych członków społeczności oraz długoterminowych inwestorów.

Mały raport ADP przewyższył oczekiwania, dlaczego więc rynek nie rośnie, lecz spada?

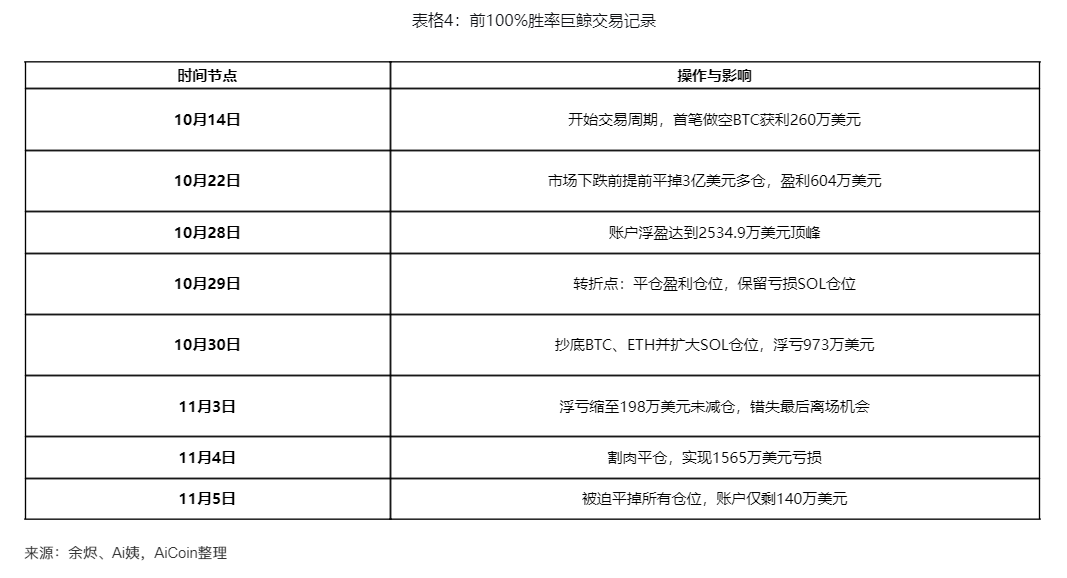

Upadek wieloryba Hyperliquid: uczta wysokiej dźwigni kończy się cmentarzyskiem kapitału

Zawieszenie polityki, rynek również strajkuje? Drastyczny spadek bitcoina w tle