Kontrolowany upadek: gdy finanse same stają się gospodarką

Każdy udziela pożyczek, nikt nie inwestuje: jak innowacje są wypierane?

Każdy udziela pożyczek, nikt nie inwestuje: jak innowacje są wypierane?

Autor: arndxt

Tłumaczenie: AididiaoJP, Foresight News

Rynek nie koryguje się sam, a rząd ponownie staje się kluczowym elementem funkcji produkcji.

Ostateczny rezultat to niekoniecznie załamanie, lecz raczej kontrolowana recesja – system finansowy, który przetrwa dzięki refleksyjnej płynności i politycznym rusztowaniom, a nie dzięki produktywnym reinwestycjom.

Gospodarka USA wchodzi w erę zarządzanego kapitalizmu:

- Akcje cofają się

- Dług dominuje

- Polityka staje się nowym motorem wzrostu

- Finanse same w sobie stały się dominującą siłą w gospodarce

Wzrost nominalny można sztucznie wytworzyć, ale prawdziwa produktywność wymaga przywrócenia powiązań między kapitałem, pracą a innowacjami.

Bez tego system może trwać, ale nie generuje już efektu procentu składanego.

Strukturalna zmiana w składzie kapitału

Rynek akcji był kiedyś głównym silnikiem amerykańskiego kapitalizmu, lecz obecnie nie zapewnia systematycznie szerokiemu gronu amerykańskich firm dostępu do kapitału. W rezultacie nastąpił masowy zwrot w stronę prywatnego kredytu, który obecnie pełni rolę alokatora kapitału w większości sektorów średniego rynku i branż kapitałochłonnych.

Liczba publicznych emisji akcji pozostaje na najniższych poziomach od dekad, podczas gdy aktywa zarządzane przez prywatny dług przekroczyły już 1.7 biliona dolarów, co odzwierciedla późną fazę cyklu finansjalizacji. Firmy coraz częściej wybierają dług zamiast kapitału własnego, nie dlatego, że mają lepszą zdolność kredytową, lecz dlatego, że struktura rynku publicznego została uszkodzona: niska płynność, koncentracja inwestycji pasywnych oraz karne mnożniki wyceny dla modeli biznesowych opartych na aktywach sprawiają, że wejście na giełdę nie jest już preferowaną opcją.

Powoduje to anormalną pętlę bodźców: nikt nie chce mieć bilansu. Modele biznesowe oparte na lekkości aktywów i wyciskaniu czynszów dominują w ramach wycen, podczas gdy innowacje kapitałochłonne cierpią na brak kapitału własnego. Tymczasem prywatny kredyt przyjął model „przechwytywania aktywów”: pożyczkodawcy wygrywają w każdym scenariuszu – w sukcesie uzyskują wysoką marżę, w kryzysie przejmują twarde aktywa.

Era finansjalizacji

Ten trend jest szczytem czterdziestoletniego eksperymentu hiperfinansjalizacji. Gdy stopy procentowe strukturalnie pozostają poniżej tempa wzrostu, inwestorzy szukają zwrotów nie poprzez inwestycje produktywne, lecz przez aprecjację aktywów finansowych i ekspansję dźwigni.

Kluczowe konsekwencje:

- Gospodarstwa domowe zastąpiły stagnację płac rosnącą wartością aktywów.

- Firmy przedkładają interes akcjonariuszy, outsourcują produkcję i stosują inżynierię finansową.

- Wzrost gospodarczy oderwał się od produktywności, opierając się na inflacji aktywów dla podtrzymania popytu.

Ta dynamika „długu bez produktywnego zastosowania” wydrążyła krajową bazę przemysłową i stworzyła gospodarkę zoptymalizowaną pod zwrot z kapitału, a nie z pracy.

Efekt wypierania i refleksyjność kredytu

Powojenny system fiskalny po pandemii pogłębił ten problem. Rekordowe emisje długu państwowego wypchnęły prywatnych pożyczkobiorców z publicznego rynku kredytowego, kierując kapitał do struktur prywatnych pożyczek.

Prywatne fundusze kredytowe obecnie wyceniają pożyczki na podstawie sztucznie zaniżonych spreadów publicznych, tworząc refleksyjną pętlę sprzężenia zwrotnego:

- Spadek emisji publicznych

- Wymuszeni nabywcy ścigają ograniczoną podaż wysokich zwrotów

- Spready się zawężają

- Prywatny kredyt jest wyceniany coraz niżej

- Więcej emisji przenosi się do sektora prywatnego

- Pętla się wzmacnia

Jednocześnie od 2020 roku ukryte wsparcie Fed dla kredytu korporacyjnego wypaczyło informacyjną wartość spreadów – ryzyko niewypłacalności nie jest już wyceniane przez rynek, lecz zarządzane politycznie.

Problemy inwestowania pasywnego

Wzrost inwestycji pasywnych dodatkowo zaburzył proces odkrywania cen. Przepływy kapitału oparte na indeksach dominują w wolumenie obrotu akcjami, koncentrując własność w rękach kilku bilionowych firm zarządzających aktywami, których motywacje są homogeniczne i ograniczone benchmarkami.

Wynikiem tego są:

- Małe i średnie spółki giełdowe cierpią na strukturalny brak płynności.

- Pokrycie analityczne akcji załamuje się.

- Rynek IPO kurczy się, zastępowany przez późne rundy prywatnego finansowania (F, G itd.), niedostępne dla inwestorów publicznych.

Szerokość i żywotność rynku zostały zastąpione przez koncentrację oligopolistyczną i algorytmiczną płynność, co prowadzi do klastrów zmienności, gdy przepływy kapitału się odwracają.

Wypieranie innowacji

Homogeniczność finansów znajduje odzwierciedlenie w gospodarce realnej. Zdrowy system kapitalistyczny wymaga heterogenicznych bodźców: przedsiębiorcy, pożyczkodawcy i inwestorzy dążą do różnych celów i mają różne horyzonty czasowe. Tymczasem dzisiejsza struktura rynku kompresuje podejmowanie ryzyka do jednego wymiaru: maksymalizacji zwrotu przy ograniczonym ryzyku.

Historycznie innowacje rozwijały się na skrzyżowaniu zróżnicowanych branż i struktur kapitałowych. Upadek ekosystemu „każdy udziela pożyczek, nikt nie inwestuje” ogranicza przypadkowe innowacje i długoterminowy wzrost produktywności.

Konieczność nowej polityki przemysłowej

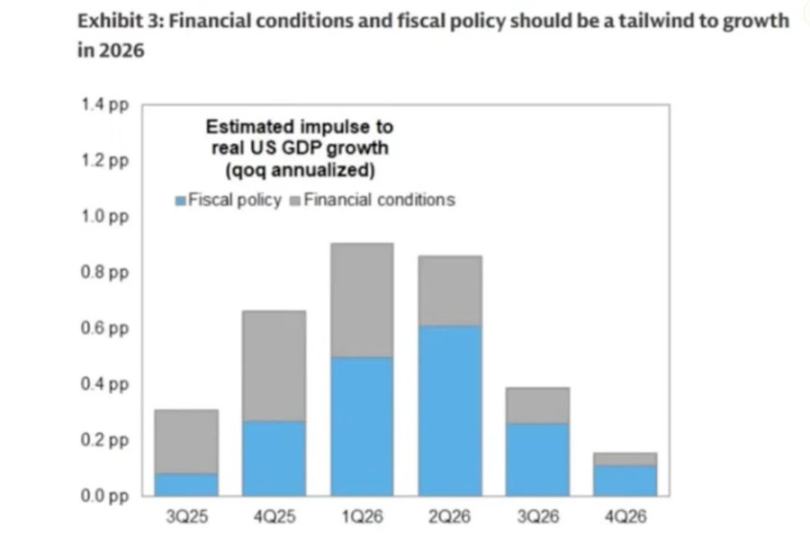

Wraz z erozją potencjału organicznego wzrostu państwo ponownie staje się głównym uczestnikiem gospodarczym. Od „CHIPS Act” po zielone subsydia, polityka przemysłowa finansowana z budżetu ma naprawić niepowodzenia spowodowane przez kapitał prywatny.

To częściowe odwrócenie modeli USA i Chin: USA obecnie stosują ukierunkowane partnerstwa publiczno-prywatne, by ponownie zakotwiczyć łańcuchy dostaw i generować wzrost nominalny, podczas gdy Chiny wykorzystują przedsiębiorstwa państwowe i przemysł w celu globalnej dominacji.

Jednak realizacja pozostaje nierównomierna, ograniczona politycznie, nieefektywna pod względem wykorzystania zasobów i obarczona geograficznym niedopasowaniem (np. budowa fabryk półprzewodników w Arizonie, gdzie brakuje wody). Niemniej jednak zmiana filozoficzna jest decydująca:

Kontrakt społeczny i polityczna refleksyjność

Konsekwencje czterdziestu lat finansjalizacji widać w rosnącej przepaści między majątkiem z aktywów a dochodami z pracy. Nieruchomości i akcje stanowią obecnie rekordowy udział w PKB, podczas gdy realne płace stoją w miejscu.

Jeśli nie nastąpi redystrybucja szans – nie przez transfery, lecz przez własność – stabilność polityczna zostanie podważona. Od ceł po nacjonalizm przemysłowy, wzrost populizmu i protekcjonizmu jest symptomem pozbawienia praw ekonomicznych. USA nie są odporne – wręcz przewodzą temu eksperymentowi.

Perspektywy: stagnacja, kapitalizm państwowy i selektywny wzrost

W przeciwieństwie do pojedynczego „momentu Minsky'ego”, ten system oznacza stopniową erozję: spadające realne stopy zwrotu, powolną dekapitalizację oraz zarządzanie okresowymi wahaniami poprzez interwencje polityczne.

Kluczowe tematy do obserwacji:

- Dominacja kredytu publicznego: wraz z utrzymującym się deficytem efekt wypierania będzie się nasilał

- Repatriacja przemysłu: wzrost nominalny napędzany przez rząd dzięki subsydiom

- Nasycenie prywatnego kredytu: ostatecznie prowadzące do kompresji marż i indywidualnych niewypłacalności

- Stagnacja rynku akcji: wraz z tym, jak kapitał podąża za pewnością, a nie wzrostem, wskaźniki P/E będą pod presją przez dekadę

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Cena BNB zatrzymuje się poniżej 900 dolarów, gdy atak Zerobase unieważnia zapis transakcji na BNBChain

BNB zmaga się poniżej poziomu 890 dolarów po ataku phishingowym na Zerobase, który osłabił entuzjazm wywołany historycznym rekordem przepustowości BNB Chain na poziomie 8 384 transakcji na sekundę.

Badania trendów: "Rewolucja blockchain" w toku, Ethereum nadal rośnie

W środowisku skrajnego strachu, gdzie finansowanie i nastroje nie odzyskały jeszcze pełni, ETH wciąż znajduje się w całkiem dobrej "strefie dołka" do zakupu.

Powinieneś także wierzyć w <strong>Crypto</strong>

Żadna branża nigdy nie miała całkowitej racji, dopóki naprawdę nie zmieniła świata.

Popularne

Więcej【Codzienne wiadomości Bitpush】Pięć firm kryptowalutowych, w tym Ripple i Circle, otrzymało warunkową zgodę na licencję bankową w USA; Tether złożył ofertę całkowitego przejęcia Juventusu za gotówkę i zobowiązał się do inwestycji w wysokości 1 miliarda euro; Moody’s planuje wprowadzić ramy oceny stablecoinów, gdzie jakość aktywów rezerwowych stanie się kluczowym wskaźnikiem; Fogo odwołało przedsprzedaż tokenów o wartości 20 milionów dolarów, a po uruchomieniu mainnetu przeprowadzi airdrop.

Zjednoczone Emiraty Arabskie dzielą strategię dotyczącą aktywów cyfrowych na infrastrukturę Bitcoin oraz aplikacje konsumenckie