Wczesny Czarny Piątek

Rajd Bitcoina do poziomu 126,1 tys. dolarów został odwrócony w obliczu napięć makroekonomicznych i delewarowania kontraktów terminowych o wartości 19 miliardów dolarów, co stanowi jeden z największych przypadków w historii. Wraz z osłabieniem napływów do ETF-ów i wzrostem zmienności, rynek znajduje się w fazie resetu, charakteryzującej się usunięciem dźwigni finansowej, ostrożnym nastrojem oraz uzależnieniem odbudowy od odnowionego popytu.

Wycinek

Rajd Bitcoin do poziomu $126,1k został odwrócony w obliczu napięć makroekonomicznych i delewarowania kontraktów terminowych o wartości 19 miliardów dolarów, co stanowi jeden z największych przypadków w historii. Wraz z osłabieniem napływów do ETF i wzrostem zmienności, rynek znajduje się w fazie resetu, charakteryzującej się oczyszczeniem dźwigni, ostrożnym nastrojem i odbudową uzależnioną od odnowionego popytu.

Podsumowanie wykonawcze

- Rajd Bitcoin do nowego historycznego maksimum na poziomie $126,1k został odwrócony w obliczu napięć makroekonomicznych i delewarowania kontraktów terminowych o wartości 19 miliardów dolarów, co stanowi jeden z największych przypadków w historii. Spadek poniżej strefy kosztowej $117k–$114k spowodował, że najwięksi nabywcy znaleźli się na stracie i ujawnił ponowną kruchość rynku.

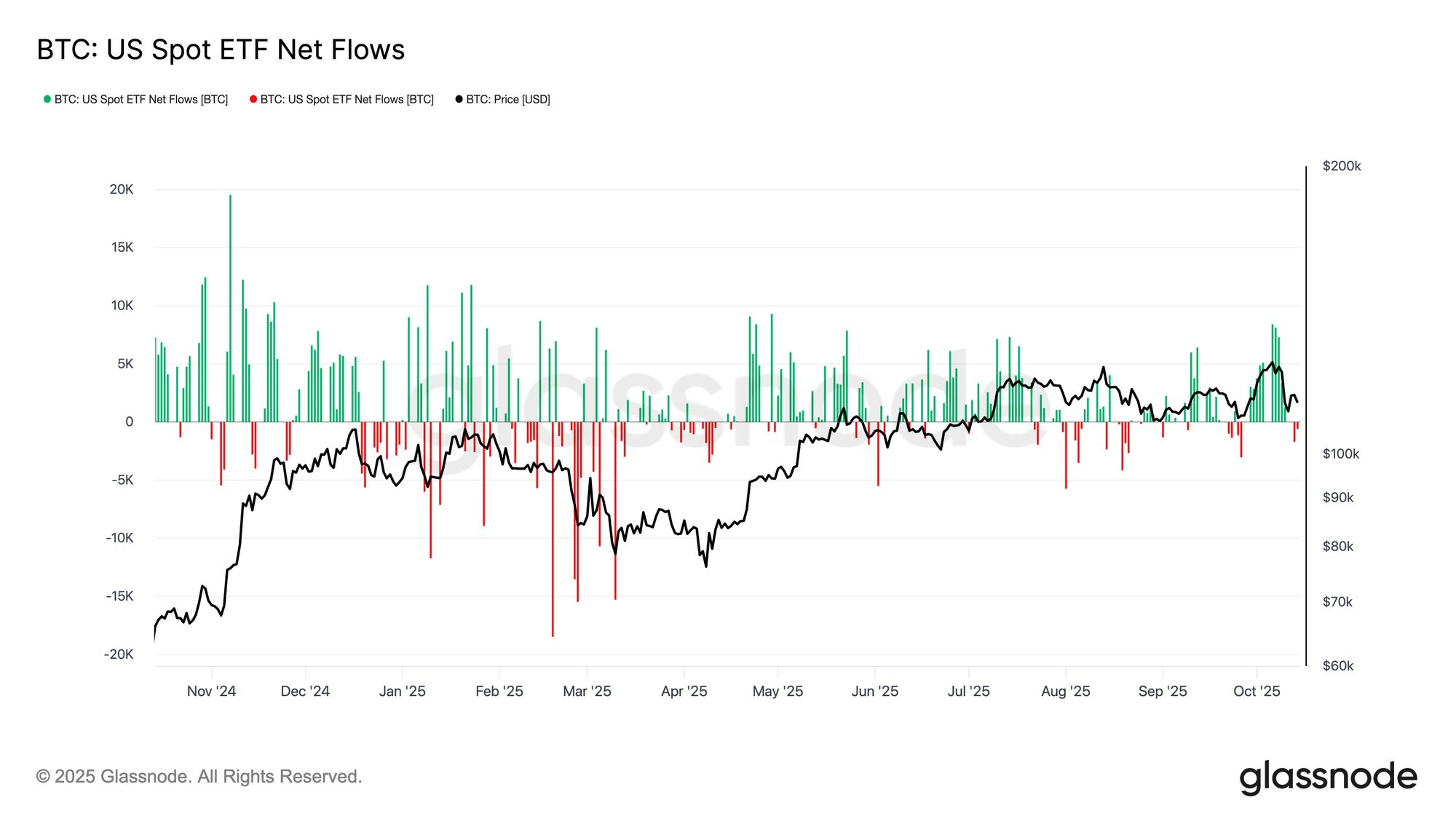

- Dane on-chain pokazują kontynuację dystrybucji przez Long-Term Holderów od lipca oraz słabsze napływy do ETF (-2,3k BTC w tym tygodniu), co wskazuje na słabnący popyt instytucjonalny. Tymczasem rynki spot doświadczyły gwałtownej, ale uporządkowanej wyprzedaży, przy czym sprzedaż napędzana przez Binance została częściowo zrównoważona zakupami na Coinbase.

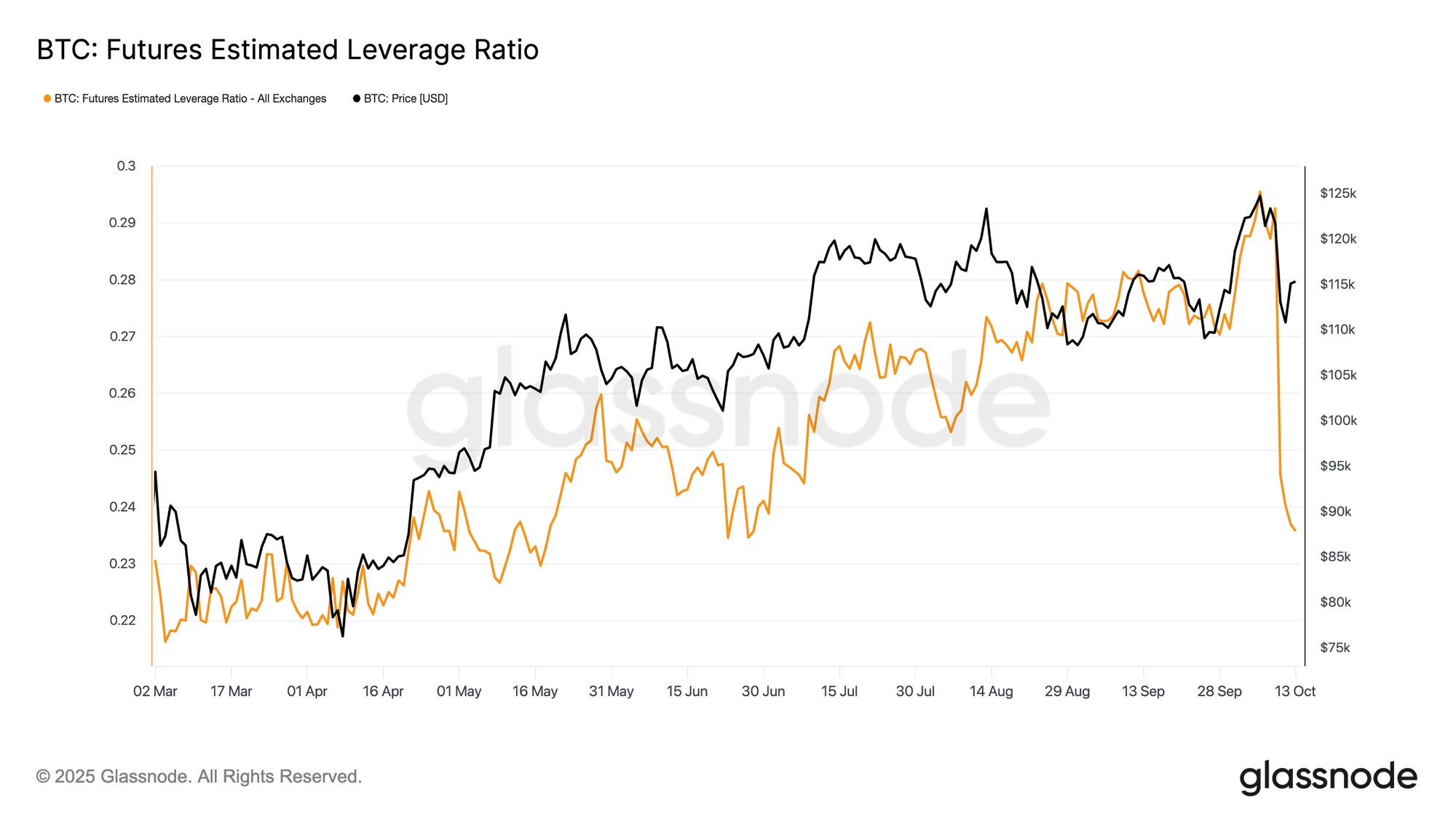

- Rynki kontraktów terminowych przeszły historyczne oczyszczenie dźwigni, przy czym Szacowany Wskaźnik Dźwigni spadł do najniższych poziomów od kilku miesięcy, a stawki finansowania spadły do poziomów z czasów FTX w 2022 roku, sygnalizując szczytowy strach i wymuszone likwidacje.

- Na rynku opcji otwarte pozycje i wolumen szybko się odbudowały, ale zmienność wzrosła do 76%, a krótkoterminowy skew odwrócił się do +17% na korzyść opcji put, zanim się ustabilizował. Rynek pozostaje w fazie resetu, oczekując na odnowiony popyt, który potwierdzi odbudowę.

Perspektywa on-chain

Rajd Bitcoin powyżej klastra podaży $114k–$117k zakończył się nowym historycznym maksimum na poziomie $126,1k, zanim stracił impet. Odnowiona presja sprzedażowa, spotęgowana obawami o narastające napięcia taryfowe USA–Chiny, wywołała gwałtowne delewarowanie na całym rynku, a otwarte pozycje na kontraktach terminowych skurczyły się o ponad 19 miliardów dolarów.

W tej edycji analizujemy skutki tej korekty zarówno przez pryzmat danych on-chain, jak i off-chain, aby ocenić aktualny stan nastrojów rynkowych i odporności strukturalnej.

Od euforii do kruchości

Ta ostatnia kontrakcja jest szczególnie niepokojąca, ponieważ stanowi trzeci przypadek od końca sierpnia, gdy cena spot Bitcoin spadła poniżej modelu cenowego 0,95-kwantylu ($117,1k) — poziomu, na którym ponad 5% podaży, głównie w rękach największych nabywców, znajduje się na stracie. Cena obecnie znajduje się w przedziale 0,85–0,95 kwantyla ($108,4k–$117,1k), cofając się z euforycznej fazy ostatniego rajdu.

Bez nowego bodźca, który podniósłby ceny powyżej $117,1k, rynek ryzykuje głębszą kontrakcję w kierunku dolnej granicy tego zakresu. Historycznie, gdy cena nie utrzymuje się w tej strefie, często poprzedza to przedłużone korekty średnio- i długoterminowe, co sprawia, że trwały spadek poniżej $108k jest krytycznym sygnałem ostrzegawczym o słabości strukturalnej.

Live ChartLong-Term Holders nadal dystrybuują

Dodatkowo, do niemożności rynku utrzymania euforycznej fazy, uporczywa dystrybucja przez Long-Term Holderów (LTH) od lipca 2025 roku jeszcze bardziej ograniczyła potencjał wzrostowy. W tym okresie podaż LTH spadła o około 0,3 mln BTC, co podkreśla stałą realizację zysków przez dojrzałych inwestorów. Ta trwająca presja sprzedażowa podkreśla ryzyko wyczerpania popytu, a rynek prawdopodobnie wejdzie w fazę konsolidacji. Jeśli dystrybucja będzie się utrzymywać bez odpowiadającego napływu nowego popytu, mogą pojawić się okresowe korekty lub lokalne wydarzenia kapitulacyjne, zanim zostanie przywrócona równowaga.

Live Chart

Live Chart Perspektywa off-chain

Przepływy do ETF tracą impet

Po największym wydarzeniu likwidacyjnym w historii Bitcoin, amerykańskie napływy do ETF spot osłabły wraz ze spadkiem ceny. Podczas gdy rynek instrumentów pochodnych przeszedł ekstremalne delewarowanie, inwestorzy ETF również wykazali umiarkowaną presję sprzedażową, a skumulowany napływ netto w tym tygodniu spadł o 2,3k BTC. To zachowanie kontrastuje z wcześniejszymi fazami kapitulacji, gdzie odpływy zwykle przyspieszały wraz ze spadkami cen.

Obecna umiarkowana reakcja sugeruje wahanie, a nie panikę. Jednak utrzymująca się słabość lub przedłużające się opóźnienie w powrocie napływów do ETF na wyższy poziom sygnalizowałoby kruchość po stronie popytu, podważając jeden z kluczowych czynników napędzających wcześniejsze rajdy Bitcoin.

Live Chart

Live Chart Presja sprzedażowa na rynku spot

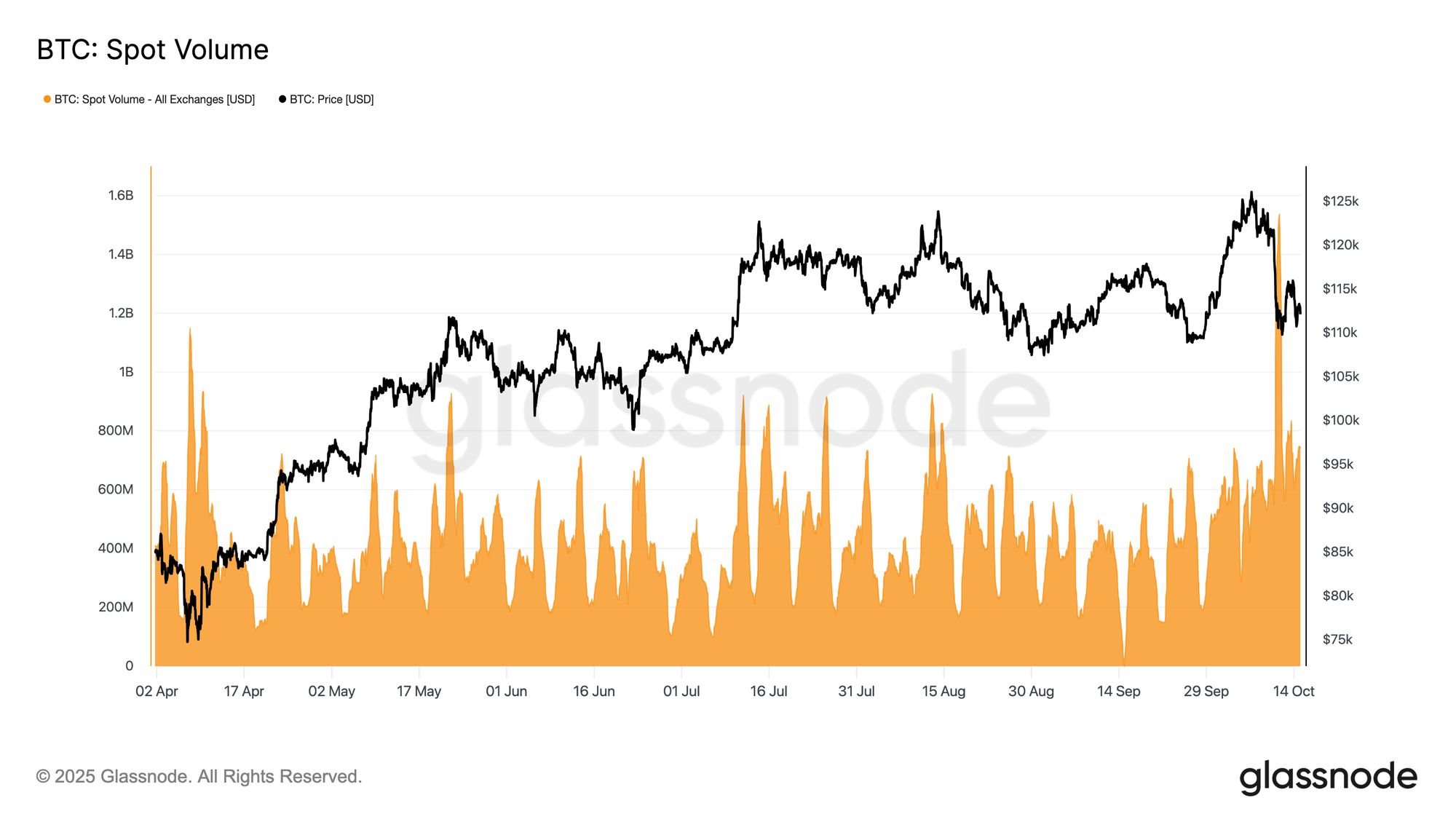

Podczas ostatniej kaskady likwidacji wolumeny obrotu na rynku spot gwałtownie wzrosły, osiągając jeden z najwyższych poziomów w tym roku. Skok ten odzwierciedla intensywną aktywność rynkową, gdy traderzy spieszyli się z dostosowaniem pozycji w warunkach wzmożonej zmienności.

Live Chart

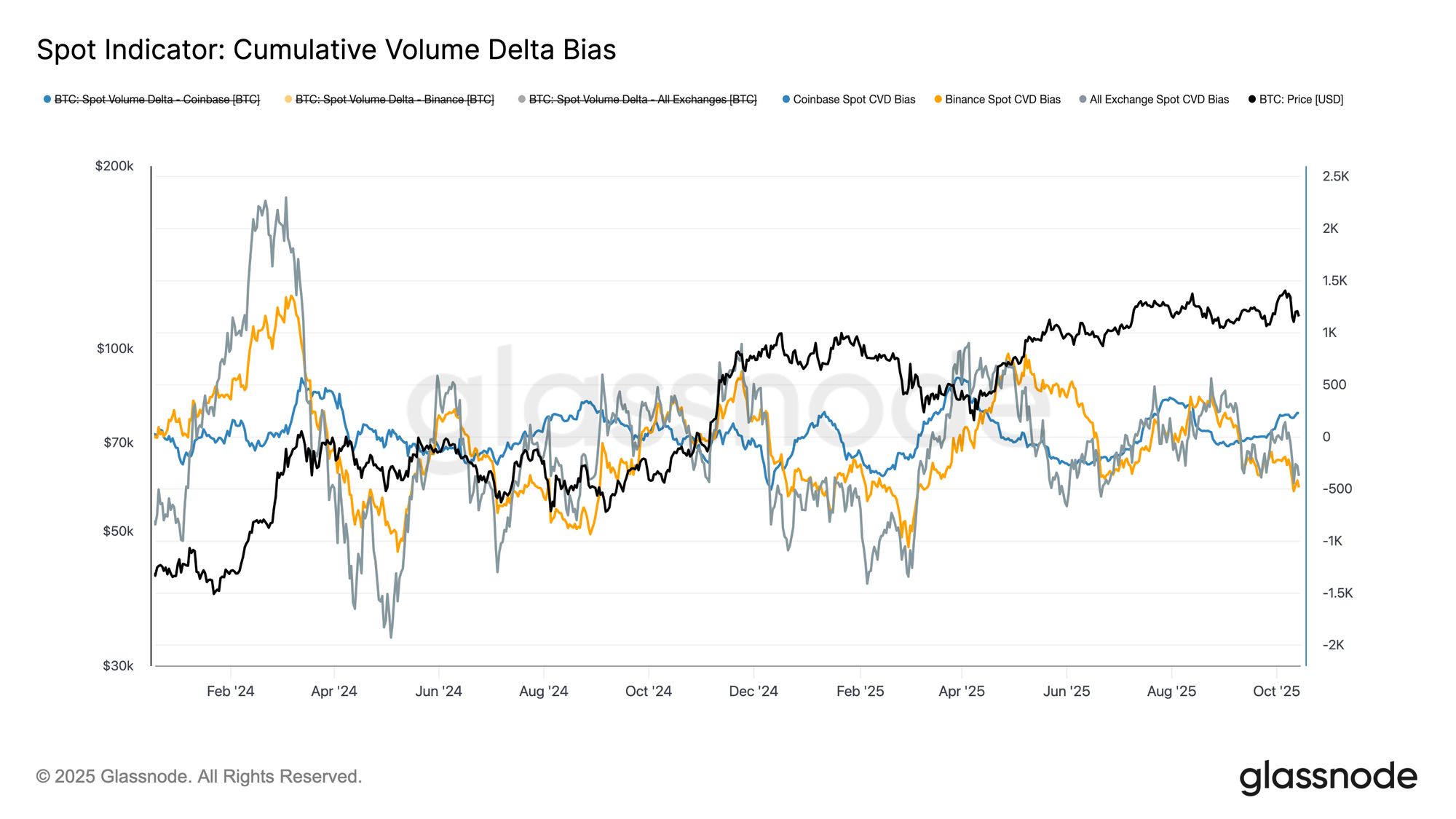

Live Chart Łącząc ten wzrost wolumenu spot z Cumulative Volume Delta Bias (CVDB) — który mierzy odchylenia od 90-dniowej mediany skumulowanego przepływu handlowego — ujawnia się znacząca dywergencja na głównych giełdach. Binance odnotował silną presję sprzedażową ze strony takerów, podczas gdy na Coinbase obserwowano aktywność zakupową netto, co sugeruje, że uczestnicy instytucjonalni absorbowali podaż na amerykańskich platformach.

Zagregowany CVDB pokazuje jedynie umiarkowaną przewagę sprzedażową netto, znacznie mniej dotkliwą niż gwałtowna kapitulacja spot z końca lutego 2025 roku. Wskazuje to, że pomimo podwyższonej zmienności, ostatni spadek był wynikiem lokalnego delewarowania, a nie szerokiego wyjścia inwestorów.

Live Chart

Live Chart Załamanie rynku kontraktów terminowych

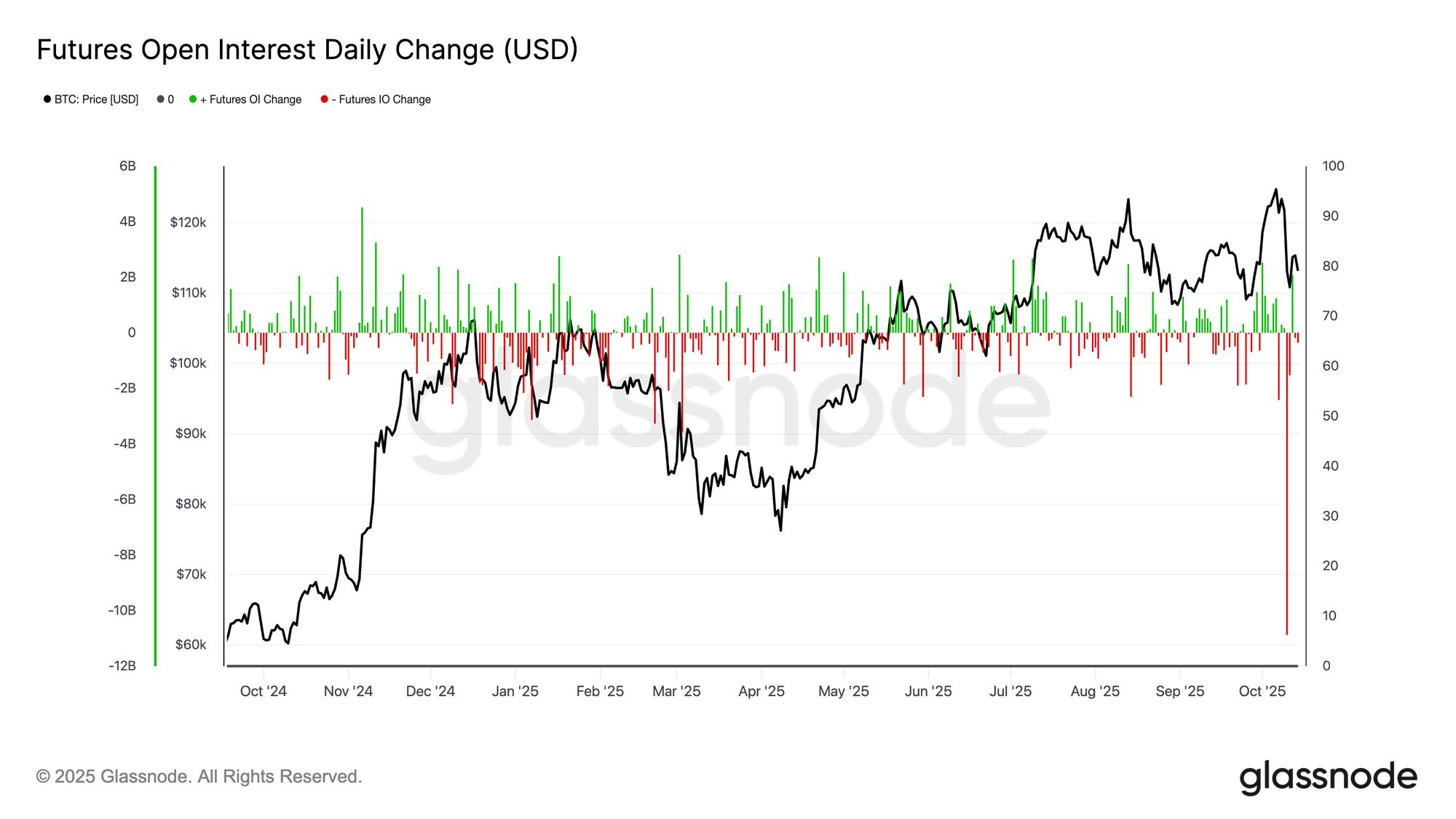

Ostatni spadek otwartych pozycji na kontraktach terminowych Bitcoin należy do największych jednodniowych kontrakcji w historii, wymazując ponad 10 miliardów dolarów pozycji nominalnych. To znaczące oczyszczenie rynku instrumentów pochodnych, porównywalne pod względem skali do likwidacji z maja 2021 roku i upadku FTX w 2022 roku.

Gwałtowny spadek odzwierciedla powszechne wymuszone delewarowanie, gdy wezwania do uzupełnienia depozytu zabezpieczającego wywołały likwidacje zarówno długich, jak i krótkich pozycji. Co istotne, przy cenie Bitcoin utrzymującej się powyżej kluczowego wsparcia on-chain, wydarzenie to wydaje się być napędzane głównie przez kompresję dźwigni, a nie szeroką sprzedaż spot — to strukturalny reset, a nie pełna kapitulacja.

Live Chart

Live Chart Historyczne oczyszczenie dźwigni

Po gwałtownej kontrakcji otwartych pozycji na kontraktach terminowych, Szacowany Wskaźnik Dźwigni, czyli stosunek otwartych pozycji do sald giełdowych, również spadł do najniższych poziomów od kilku miesięcy. To historyczne wydarzenie delewarowania oczyściło nadmierną dźwignię w całym systemie, stanowiąc jeden z największych jednodniowych resetów w historii.

Skala spadku sugeruje powszechne zamykanie pozycji, obejmujące również rynki altcoinów. Choć bolesne, takie oczyszczenia pomagają zmniejszyć ryzyko systemowe i tworzą podstawy pod bardziej stabilną strukturę rynku w przyszłości.

Live Chart

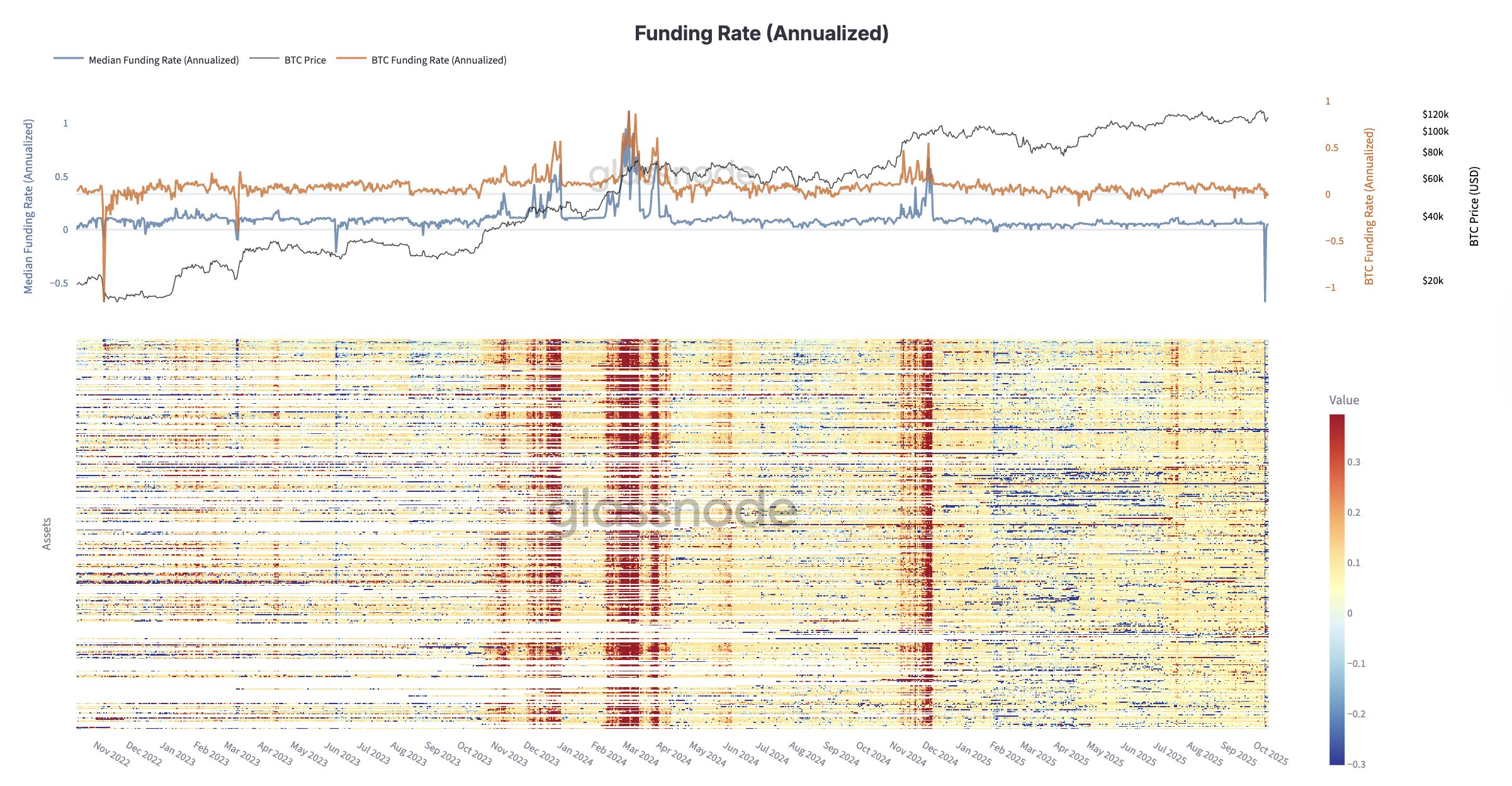

Live Chart Stawki finansowania spadły do poziomów FTX z 2022 roku

Po historycznym oczyszczeniu dźwigni, stres na rynku kontraktów terminowych pogłębił się, gdy stawki finansowania spadły do poziomów niewidzianych od upadku FTX pod koniec 2022 roku.

Na rynku kontraktów perpetual, roczna stopa finansowania na krótko stała się wyraźnie ujemna, pokazując, że traderzy płacili premię za utrzymanie krótkich pozycji po wyczyszczeniu dźwigni byczej. To oznacza całkowitą zmianę nastrojów, gdy uczestnicy rynku szybko ograniczali ryzyko w obliczu wymuszonych likwidacji. Historycznie, tak ekstremalne resety finansowania zbiegały się ze szczytowym strachem i końcowymi etapami delewarowania, często oczyszczając nadmiar dźwigni i przywracając równowagę dla zdrowszej fazy odbudowy w średnim terminie.

Live Dashboard

Live Dashboard Perspektywa rynku opcji

OI na opcjach szybko odbudowany i blisko ATH

Podczas gdy rynki kontraktów terminowych przechodziły głębokie delewarowanie, uwaga przeniosła się na rynek opcji, gdzie aktywność odbudowała się niezwykle szybko.

Odbudowa otwartych pozycji na opcjach Bitcoin po dużym wygaśnięciu 26 września zajęła niewiele czasu. OI już powrócił w pobliże historycznych maksimów, co podkreśla, jak szybko traderzy ponownie otwierali ekspozycję po oczyszczeniu pozycji. Ostatnia zmienność i likwidacje prawdopodobnie przyspieszyły tę odbudowę, gdy uczestnicy rynku starali się zabezpieczyć przed ryzykiem i zarządzać ekspozycją na spadki. Szybkie odbicie podkreśla silne zaangażowanie i ciągłe poleganie na opcjach zarówno w celach ochronnych, jak i taktycznych w zmiennym środowisku.

Live Chart

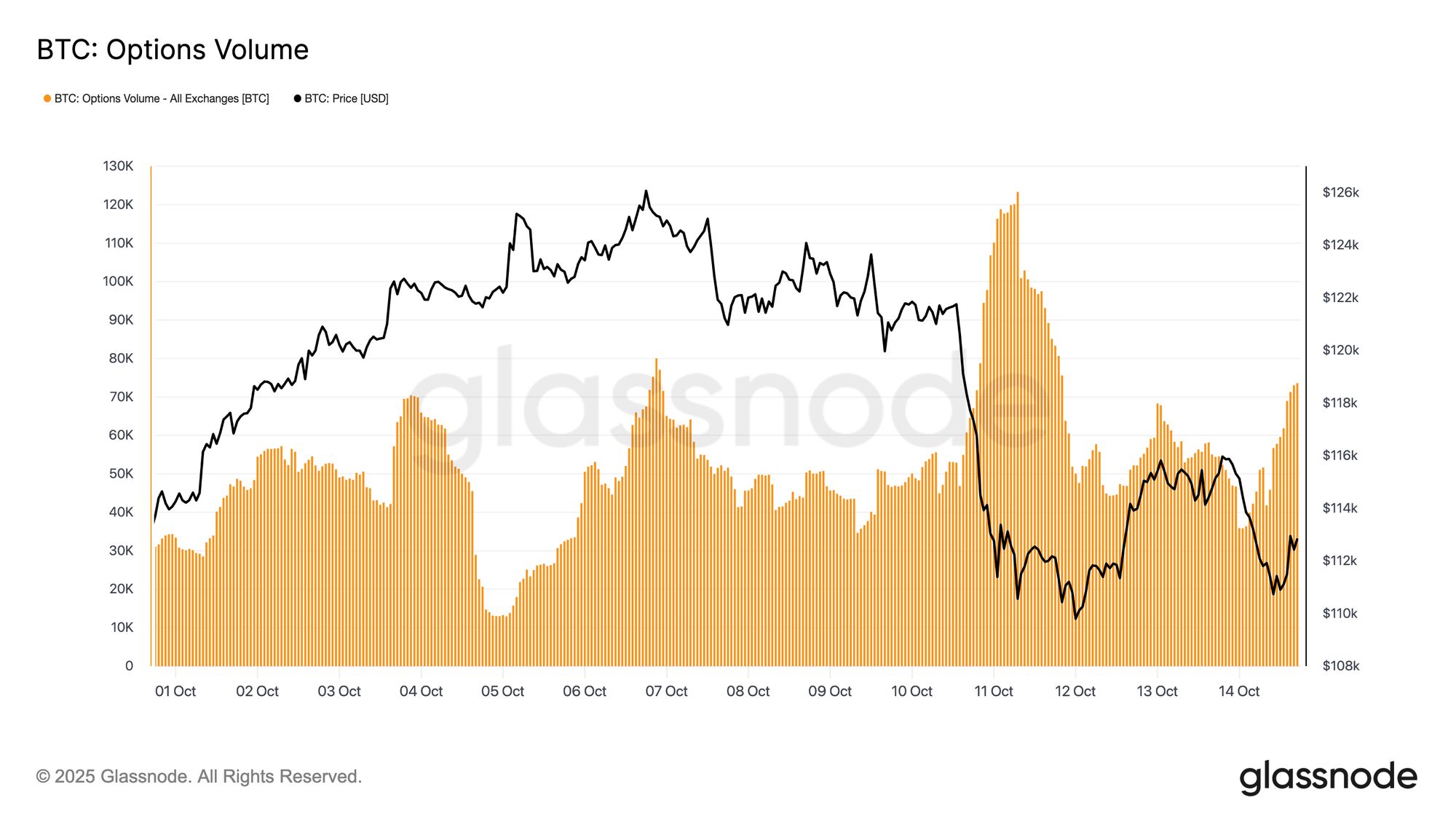

Live Chart Wolumen opcji wzrósł wraz ze skokiem zmienności BTC

Po szybkim wzroście otwartych pozycji, rynek opcji doświadczył wzrostu aktywności handlowej wraz ze skokiem zmienności. Po gwałtownym spadku Bitcoin w piątek wieczorem, wolumeny dramatycznie wzrosły w sobotę, gdy traderzy gorączkowo dostosowywali ryzyko. Dane pokazują wyraźne skoki aktywności podczas i bezpośrednio po wyprzedaży.

Reakcja ta była napędzana przez dynamikę gamma; traderzy z krótką ekspozycją na gamma byli zmuszeni do odkupywania ekspozycji, aby zarządzać depozytem zabezpieczającym i unikać likwidacji, podczas gdy uczestnicy z długą ekspozycją na gamma dostarczali płynność po podwyższonych premiach.

Wzrost wolumenu odzwierciedlał rynek w trybie zarządzania stresem, z ponownie kalibrowanymi zabezpieczeniami, zacieśnieniem płynności i wzrostem popytu na krótkoterminową ochronę. Następnym krokiem jest ocena, jak zmieniała się zmienność implikowana w odpowiedzi na to zaburzenie.

Live Chart

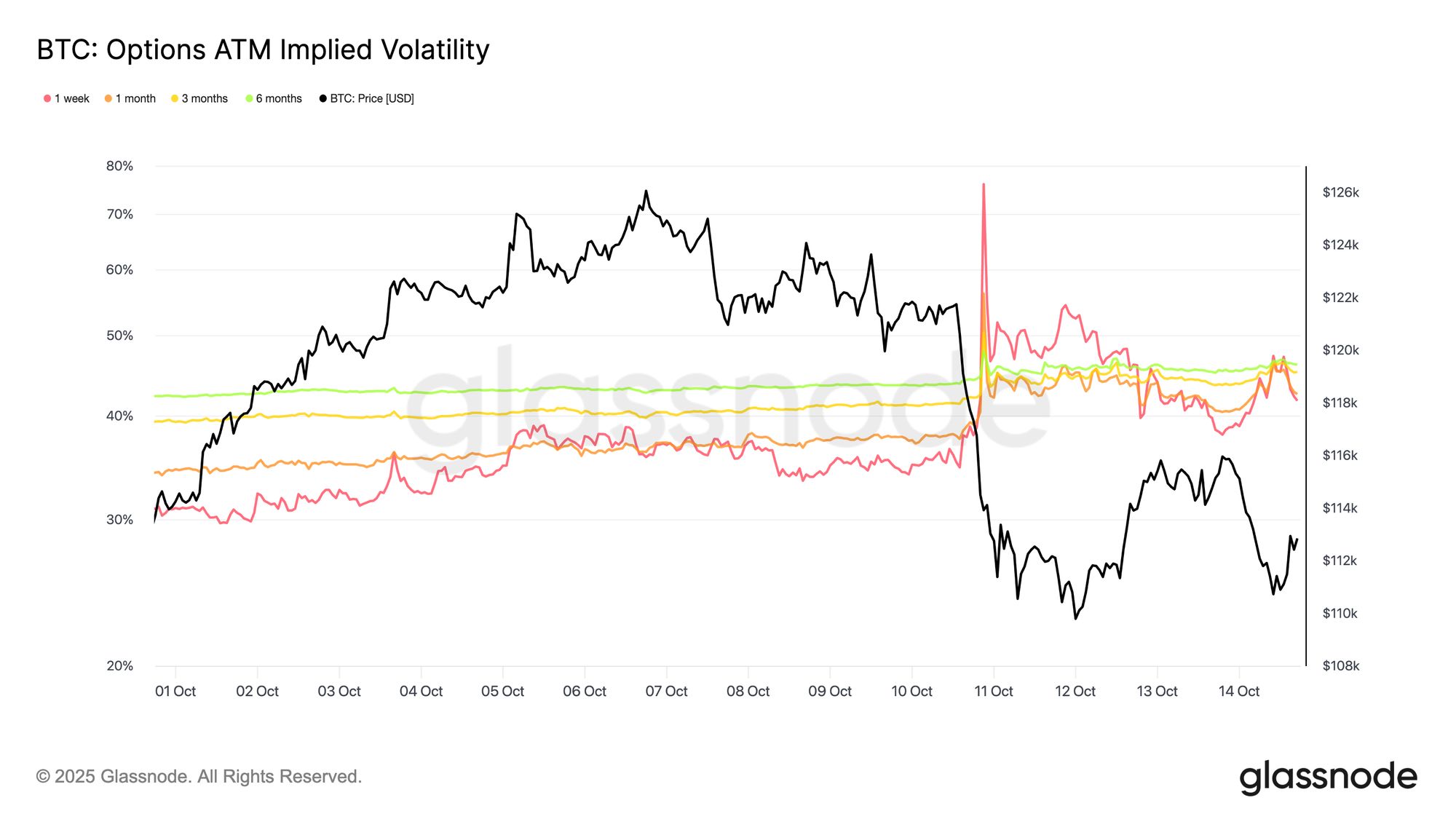

Live Chart Krótkoterminowa zmienność wystrzeliła podczas likwidacji

Gdy kaskada likwidacji przyspieszyła około godziny 19:00 UTC w ostatni piątek, 1-tygodniowa zmienność implikowana wzrosła z 35% do szczytu na poziomie 76%, najwyższego od kwietnia 2025 roku. Przy tak zawyżonych poziomach sprzedawcy gamma szybko wkroczyli, by sprzedawać zmienność, wykorzystując presję.

Skok zmienności był podręcznikowym przykładem short squeeze na zmienności: krótkoterminowe pozycje short-vol zostały zmuszone do pokrycia i rolowania na dalsze terminy, co gwałtownie podniosło krótką stronę krzywej. W praktyce oznacza to, że traderzy musieli odkupić swoje krótkoterminowe opcje po znacznie wyższych cenach, jednocześnie sprzedając opcje o dłuższym terminie, by ponownie otworzyć krótką ekspozycję dalej na krzywej. Ten przepływ stworzył tymczasowe zaburzenie, z krótkimi terminami eksplodującymi w górę, podczas gdy dłuższe terminy pozostały względnie stabilne, pozostawiając stromą i zniekształconą krzywą.

Luka między krótkimi a długimi terminami wynikała z tej nierównowagi: krótkoterminowa panika i wymuszone zakupy na krótkim końcu, w przeciwieństwie do dłuższych terminów, gdzie traderzy już wygaszali ruch i sprzedawali zmienność, gdy presja likwidacyjna zaczęła słabnąć.

Live Chart

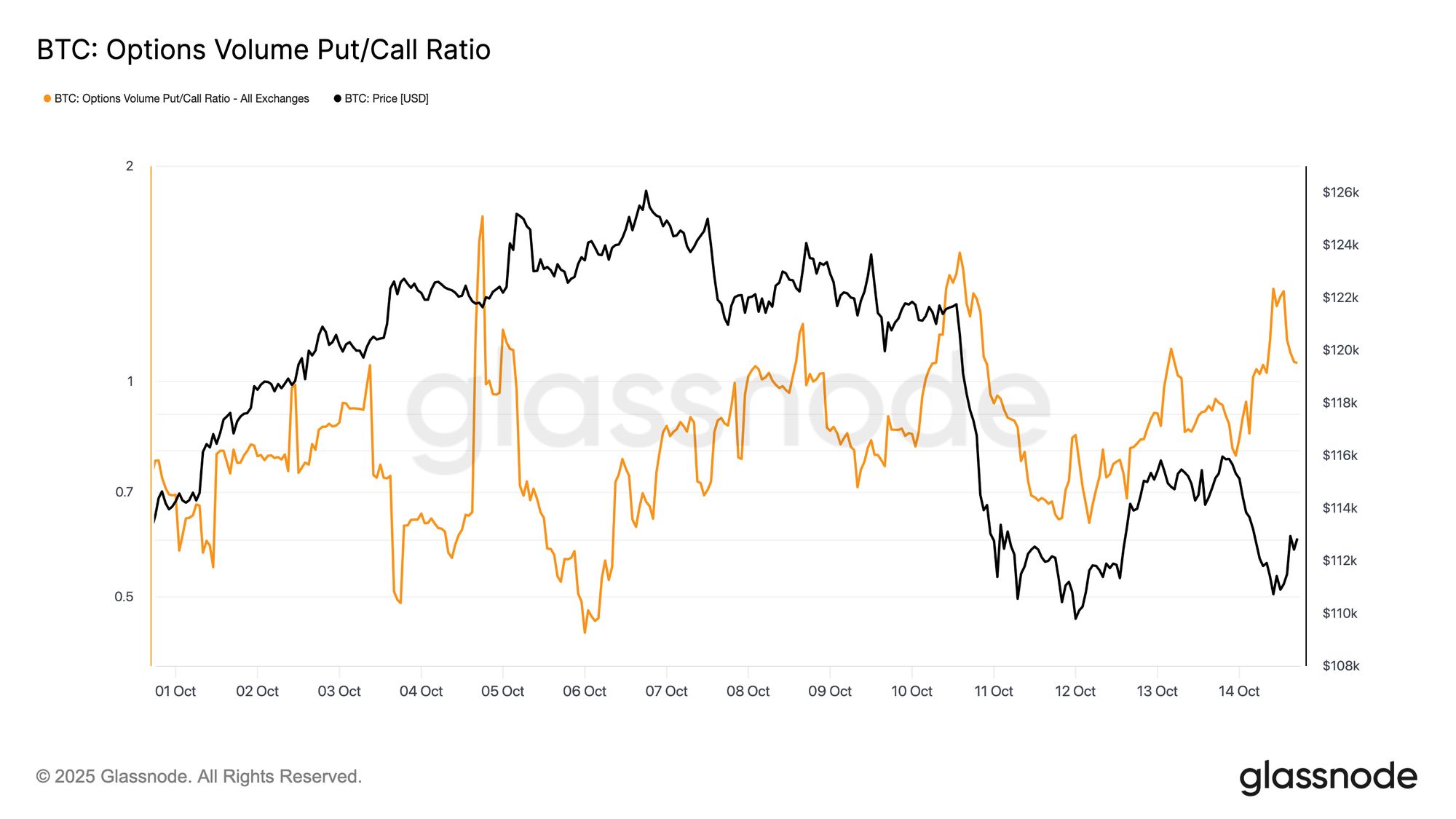

Live Chart Wskaźnik wolumenu Put/Call wystrzelił przed krachem

Przed gwałtownym spadkiem rynku wskaźnik wolumenu put/call, mierzący względny udział handlowanych opcji put do call, gwałtownie wzrósł.

W piątek, gdy Bitcoin oscylował wokół $121,7k, wskaźnik przekroczył 1,0, zamykając się na poziomie 1,41 i osiągając szczyt w pobliżu 1,51, w porównaniu do około 0,8 na początku tygodnia. Chociaż nie zawsze przewiduje spadki, tak nagłe skoki często sygnalizują stres strukturalny lub skoncentrowane zabezpieczanie, sugerując, że traderzy aktywnie pozycjonowali się na ryzyko jeszcze przed rozpoczęciem szerszej kaskady likwidacji.

Live Chart

Live Chart Strach podbija krótkoterminowy skew

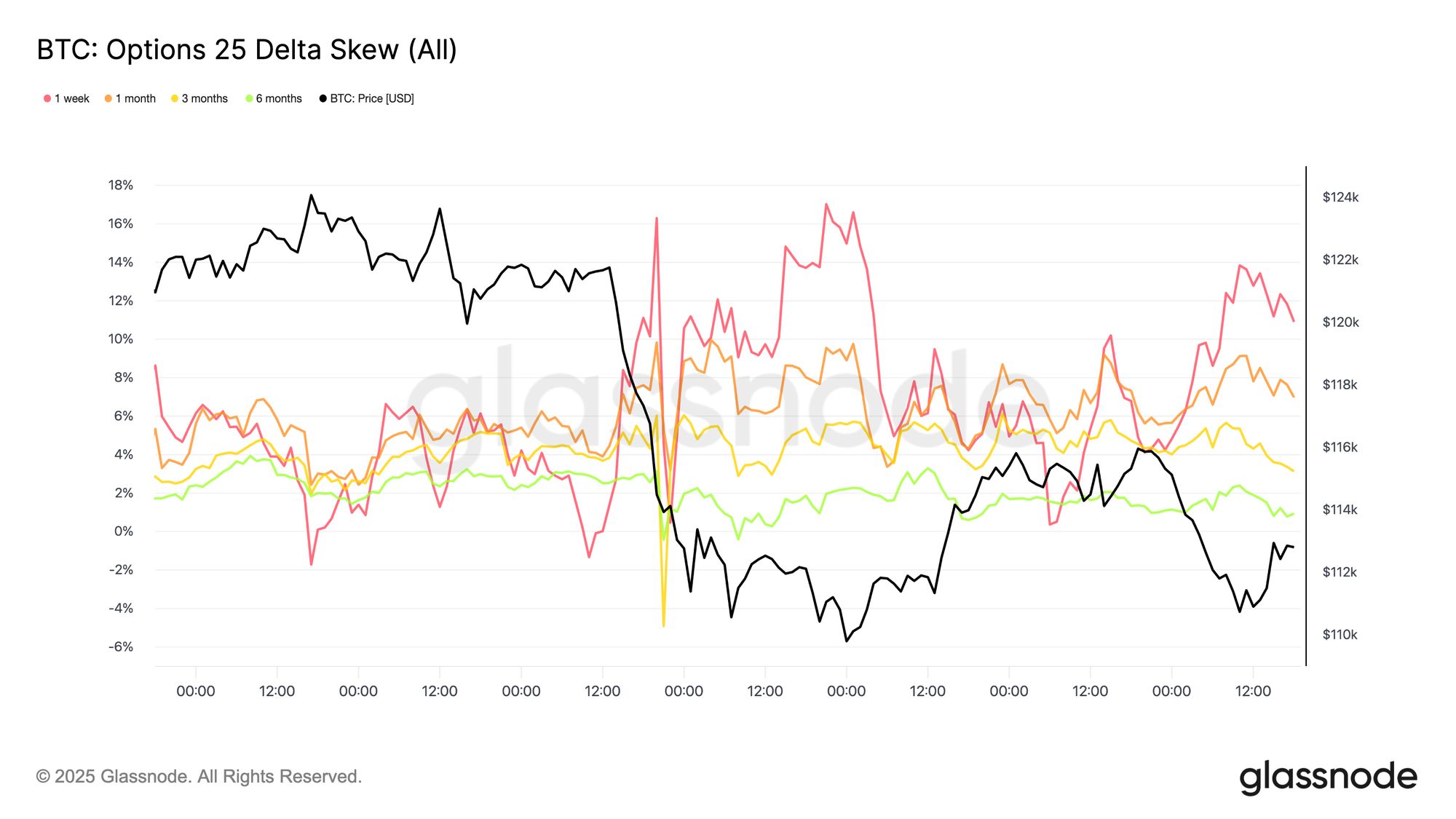

Po ekstremalnym wzroście zmienności uwaga przenosi się na skew opcji, który wyraźnie uchwycił ucieczkę traderów do ochrony. 25-delta skew (obliczany jako Put - Call ) eksplodował na wszystkich terminach po największej likwidacji w historii opcji BTC, gdy popyt na zabezpieczenia przed spadkami gwałtownie wzrósł.

Przed krachem krótkoterminowy skew był niemal znormalizowany, z 1-tygodniowym terminem wokół –1,3%, co oznaczało niewielką premię dla opcji call. Gdy strach przejął kontrolę, gwałtownie odwrócił się do +17%, co stanowi jeden z najostrzejszych krótkoterminowych repricingów opcji na spadki w tym roku.

Wraz z uspokojeniem zmienności, krótkoterminowy skew cofnął się, podczas gdy dłuższe terminy pozostały stabilne; 3- i 6-miesięczne terminy wykazały nawet nieco niższe premie dla opcji put. Ta stabilność na długim końcu sugeruje, że traderzy wykorzystali spadek do akumulacji długoterminowych opcji call na 2026 rok, preferując strategiczną ekspozycję zamiast krótkoterminowej ochrony przed paniką.

Live Chart

Live Chart Wnioski

Rajd Bitcoin do nowego historycznego maksimum na poziomie $126,1k szybko się odwrócił, gdy napięcia makroekonomiczne i ekstremalna dźwignia wywołały jedno z największych wydarzeń delewarowania o wartości 19 miliardów dolarów w historii instrumentów pochodnych.

Spadek poniżej klastra kosztowego $117k–$114k ponownie postawił największych nabywców na stracie, wzmacniając krótkoterminową kruchość. Dane on-chain wskazują na ochłodzenie popytu i kontynuację dystrybucji przez LTH, podczas gdy napływy do ETF osłabły, co jest oznaką słabnącego apetytu instytucjonalnego. Rynki spot wykazały kontrolowaną wyprzedaż, a rynki kontraktów terminowych przeszły historyczne oczyszczenie dźwigni, resetując ryzyko systemowe.

Na rynku opcji otwarte pozycje i wolumen szybko się odbudowały, ale zmienność gwałtownie wzrosła, skew odwrócił się ostro na korzyść opcji put, a traderzy spieszyli się z zabezpieczeniami. Pomimo szybkiej stabilizacji, rynek pozostaje w fazie resetu, gdzie odnowione napływy do ETF i trwała akumulacja on-chain będą kluczowe dla przywrócenia zaufania i potwierdzenia trwałego odbicia.

Prosimy o zapoznanie się z naszym Transparency Notice podczas korzystania z danych giełdowych.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

CFTC zatwierdza Bitcoin, Ether, USDC jako zabezpieczenie na rynkach instrumentów pochodnych

Ekosystem The Sandbox wita platformę Web3 Corners, beta już dostępna dla Coin Internet Content