執筆:PANews,Zen

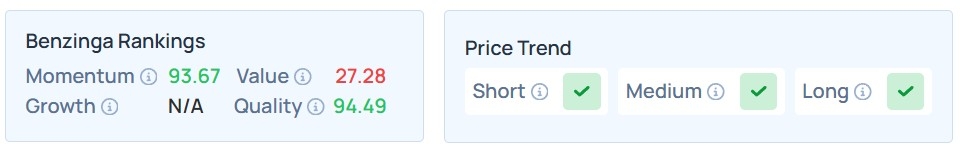

先日、Arthur HayesのファミリーオフィスMaelstromの共同創業者兼投資責任者であるAkshat Vaidyaが、X上で惨憺たる投資成績を公開し、暗号資産コミュニティで大きな議論を呼んだ。

Vaidyaは、4年前にPantera Capitalのアーリーステージトークンファンド(Pantera Early-Stage Token Fund LP)に10万ドルを投資したが、現在はわずか5.6万ドルしか残っておらず、ほぼ半分の元本を失ったと述べた。

比較として、Vaidyaは同じ期間にbitcoinの価格が約2倍に上昇し、多くのシードラウンドの暗号プロジェクトの投資リターンは20~75倍に跳ね上がったと指摘した。Vaidyaは「市場に参入した年が重要であることは間違いないが、どのサイクルでも50%損失は最悪のパフォーマンスだ」と嘆いた。この鋭い評価はファンドの実績に直接疑問を投げかけ、業界内で大手暗号資産ファンドのパフォーマンスや手数料モデルに関する激しい議論を引き起こした。

市場急成長時代の「3/30」

Vaidyaが特に言及し批判した「3/30」手数料構造とは、年間3%の管理手数料と、投資収益の30%をパフォーマンスフィーとして徴収することを指す。これは、従来のヘッジファンドやベンチャーキャピタルで一般的な「2/20」モデル(2%の管理手数料と20%のパフォーマンスフィー)よりも明らかに高い。

暗号市場が熱狂のピークにあった時期には、一部の有名な機関ファンドが豊富なプロジェクトパイプラインと過去の実績を武器に、出資者から従来よりも高い手数料、例えば2.5%や3%の管理手数料、25%や30%の超過収益分配を徴収していた。Vaidyaが批判したPanteraは、まさに高額な手数料の典型例である。

市場の発展とともに、暗号資産ファンドの手数料率も近年徐々に変化している。ブル・ベアサイクルを経て、LPの交渉力や資金調達の困難さの影響を受け、暗号資産ファンドは全体的により低い手数料構造へと移行しつつある。近年新たに設立された暗号資産ファンドは、管理手数料を1~1.5%に引き下げたり、超過部分のみに高いパフォーマンスフィーを課すなど、出資者との利益の一致を図っている。

現在、暗号資産ヘッジファンドは一般的に「2%の管理手数料と20%のパフォーマンスフィー」というクラシックな構造を採用しているが、資金配分のプレッシャーにより平均的な手数料は低下傾向にある。Crypto Insights Groupのデータによると、現在の管理手数料は約1.5%で、パフォーマンスフィーは戦略や流動性状況によって15%から17.5%に傾いている。

暗号資産ファンドのスケール化の難しさ

Vaidyaの投稿は、暗号資産ファンドの規模についても議論を呼んだ。Vaidyaは、例外を除き、大型の暗号資産ベンチャーキャピタルファンドのリターンは総じて悪く、リミテッドパートナーを損なっていると率直に述べた。彼は、この投稿の目的はデータを使って暗号資産ベンチャー投資のスケール化が不可能であることを示し、トップ投資家を擁する有名ブランドでさえ例外ではないと教育することだと語った。

彼の意見を支持する一派は、初期の暗号資産ファンドの資金調達規模が大きすぎたことが、かえってパフォーマンスの足かせになったと考えている。Pantera、a16z Crypto、Paradigmのような大手機関は近年数十億ドル規模の暗号資産ファンドを次々と設立したが、比較的初期段階の暗号市場でこれほど巨額の資本を効率的に配分するのは非常に困難である。

プロジェクトのストックが限られている中、大型ファンドは多くのスタートアップに「広く浅く」投資せざるを得ず、結果として各プロジェクトへの投資比率が低く、質もまちまちで、過度な分散が超過リターンの獲得を難しくしている。

一方で、小規模ファンドやファミリーオフィスは資金規模が適度であるため、より厳格にプロジェクトを選別し、質の高い投資対象に集中できる。このような「小規模で精鋭」な戦略の方が市場を上回るパフォーマンスを得やすいと支持者は考えている。Vaidya自身もコメントで「問題はアーリーステージトークンではなくファンドの規模にある」「理想的な暗号資産アーリーファンドは小規模かつ柔軟であるべき」との見解を示している。

ただし、この急進的な意見に異を唱える声もある。大型ファンドはアーリーステージプロジェクトを追う際に限界効用の低下に直面するかもしれないが、業界におけるその価値は一つの投資の不調だけで全否定されるべきではない。大型暗号資産ファンドは豊富なリソース、専門チーム、広範な業界ネットワークを有し、投資後にプロジェクトへ付加価値を提供し、エコシステム全体の発展を促進できる。これは個人投資家や小規模ファンドには難しい。

また、大型ファンドはより大規模な資金調達ラウンドやインフラ構築に参加でき、業界に必要な深い資金サポートをもたらすことができる。例えば、パブリックチェーンや取引プラットフォームなど、1億ドル以上の資金調達が必要なプロジェクトには大型暗号資産ファンドの参加が不可欠である。したがって、大型ファンドには存在意義があるが、ファンド規模と市場機会のバランスを適切に保ち、過度な膨張を避けるべきである。

注目すべきは、今回の論争の中で、Vaidyaが同業他社を公然と批判した行為には「マーケティング」の意図があるとのコメントもあったことだ。Arthur Hayesのファミリーオフィスの責任者として、最近自社ファンドの差別化戦略を策定し資金調達を進めている。Maelstromは2.5億ドル超の新ファンドを準備中で、中規模の暗号資産インフラやデータ企業の買収を計画している。

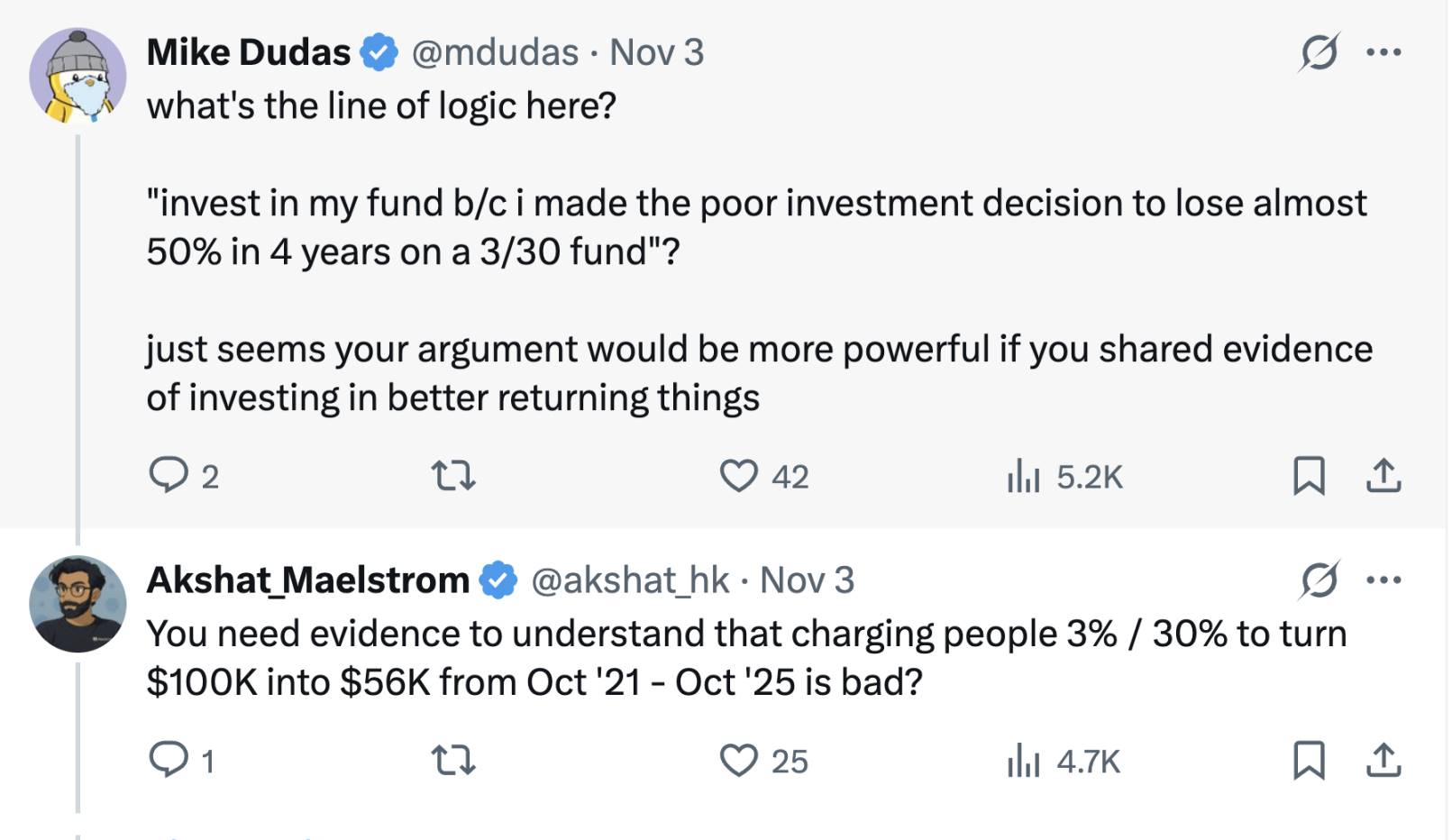

そのため、Vaidyaには競合他社を批判することでMaelstromのバリュー投資やキャッシュフロー重視の差別化ポジションを強調しようとする意図があると見られている。6th Man Venturesの共同創業者Mike Dudasは、もし彼がファミリーオフィスの新ファンドの実績を宣伝したいのであれば、自身の成績で語るべきであり、他者を攻撃して注目を集めるべきではないと述べている。

「どんな戦略もBTCの購入には敵わない」

Vaidyaは自身の経験をもとに、ファンドのリターンとbitcoinの単純な保有戦略を比較し、古くからある話題を提起した。すなわち、投資家にとって暗号資産ファンドに資金を預けるより、直接bitcoinを買った方が良いのではないか、という問いである。

この問いには、時期によって異なる答えがあるかもしれない。

より以前のブルマーケットサイクルでは、一部のトップ暗号資産ファンドが明らかにbitcoinを上回るパフォーマンスを記録した。例えば、2017年や2020~2021年の市場の熱狂期には、鋭いファンドマネージャーが新興プロジェクトへの先行投資やレバレッジ戦略を駆使し、bitcoinの上昇率を大きく上回るリターンを実現した。

優れたファンドはまた、専門的なリスク管理や下落時のプロテクションを提供できる。ベアマーケットでbitcoinの価格が半減、あるいはそれ以上下落した際、一部のヘッジファンドはショートやクオンツヘッジ戦略によって巨額損失を回避し、プラスのリターンを実現することでボラティリティリスクを相対的に低減した。

さらに、多くの機関投資家や高額資産家にとって、暗号資産ファンドは多様なエクスポージャーや専門的な投資チャネルを提供する。ファンドは、個人投資家が参加しにくい分野、例えばプライベートラウンドのトークンプロジェクトやアーリーエクイティ投資、DeFiのイールドなどにも参入できる。Vaidyaが言及した20~75倍に急騰したシードプロジェクトも、ファンドのチャネルや専門的な判断がなければ、個人投資家が初期バリュエーションで参加するのは非常に難しい——もちろん、ファンドマネージャーに卓越したプロジェクト選定能力と実行力があることが前提だ。

長期的な視点では、暗号資産市場は目まぐるしく変化し、プロフェッショナルな投資とパッシブな保有はそれぞれ適した場面がある。

暗号資産分野の関係者や投資家にとって、今回のPanteraファンドを巡る騒動は一つの契機となった。ブル・ベアが交錯する暗号資産市場で、理性的に評価し、自身に合った投資戦略を選択することが、資産を最大限に増やすための鍵となる。