ダリオ氏が警告:新たな量的緩和が市場をバブルの臨界点へと押し��上げている

作者:@RayDalio

翻訳者:叮当、Odaily

原題:なぜ間もなく始まる量的緩和がバブル製造機なのか?

あなたは、FRBが量的引き締め(QT)を停止し、量的緩和(QE)を開始すると発表したのを見ましたか?公式には「技術的な操作」とされていますが、いずれにせよ、これは実質的な緩和措置です。私にとって、これは私が前著で説明した「大きな債務サイクル(Big Debt Cycle)」の進行を追跡するために注目すべきシグナルの一つです。

パウエル議長が述べたように:「……ある時点で、私たちは準備金が銀行システムと経済規模の拡大に合わせて徐々に増加し始めることを望んでいます。したがって、ある時点で準備金を増やし始めるでしょう……」

FRBがどれだけ準備金を増やすのか、今後注視すべきポイントです。

FRBの主要な責務の一つは「銀行システムの規模」を資産バブル期にコントロールすることです。そのため、利下げによる緩和のペースだけでなく、バランスシートの拡大速度にも注目する必要があります。より具体的には、今後以下のような状況が発生した場合:

——バランスシートが明らかに拡大する;

——金利が継続的に引き下げられる;

——財政赤字が依然として大きい;

これらは「財務省とFRBが協力し、政府債務をマネタイズして経済を刺激する」典型的な状況とみなせます。

もしこのような状況が、民間信用および資本市場の信用創造が依然として旺盛で、株式市場が新高値を更新し、クレジットスプレッドが低水準、失業率が歴史的低水準に近く、インフレが目標を上回り、AI関連株がバブル状態(私のバブル指標によれば確かにそうです)である時に発生した場合、私の見解では、FRBの刺激策はバブルを生み出しているのと同じです。

政府や多くの政策立案者が現在、大幅な規制緩和を主張し、金融・財政政策による「資本主義的成長スパート」を目指していること、そして巨額の赤字、債務、債券の需給ギャップが徐々に深刻化していることを考慮すると、今回の「技術的調整」と称されるものが単なる技術的な問題ではない可能性を私は十分に疑っています。

私は、FRBが現在「資金市場リスク」に非常に注目しており、市場の安定を優先し、インフレ対策を積極的に行わない傾向があると理解しています。特に現在の政治環境下ではそうです。しかし同時に、これが全面的なQE刺激(つまり大規模な純資産購入)に発展するかどうかは、まだ見極めが必要です。

この時、私たちは次の事実を無視すべきではありません:米国債の供給が需要を上回り、中央銀行が「紙幣を刷って」国債を買わざるを得ず、財務省が長期債の需要不足を補うために発行期間を短縮する場合、これらは「大きな債務サイクル後期」の典型的な特徴です。

私は『How Countries Go Broke: The Big Cycle』でそのメカニズムを体系的に説明しました。今、私たちはこのサイクルの重要な節目に近づいていることを指摘し、その論理を簡単に振り返りたいと思います。

魚を与えるより、釣り方を教える

私は自身の市場メカニズムに関する考えを共有することで、今起きていることを理解する助けになればと思っています。私が見ている論理を指摘しますが、判断や行動はあなた自身に委ねます。その方があなたにとって価値があり、私があなたの投資アドバイザーになることを避けられるからです(私にとってもその方が適切です)。

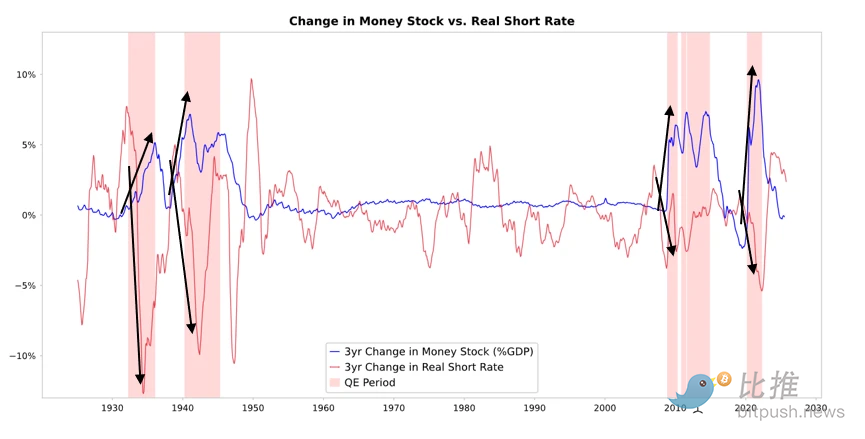

下図に示すように、FRBや他の中央銀行が債券を購入すると、流動性が供給され、実質金利が低下します。その後、何が起こるかは、その流動性がどこに向かうかによります。

-

流動性が主に金融資産市場にとどまる場合、金融資産価格が押し上げられ、実質リターンが低下し、PERが拡大、リスクスプレッドが縮小、金価格が上昇し、「金融資産インフレ」が発生します。この状況では、金融資産を保有する人が恩恵を受け、資産を持たない人が取り残され、富の格差が拡大します。

-

通常、一部の流動性はある程度、商品、サービス、労働市場に波及します。しかし、現在は自動化が加速して労働力を代替しているため、その波及効果は過去より弱いかもしれません。インフレが一定水準まで高まると、名目金利の上昇幅が実質金利の低下幅を上回り、名目・実質の両面で債券と株式が打撃を受ける可能性があります。

QEの本質:相対価格による伝播

金融市場のすべての変動は、絶対水準ではなく、相対的な魅力の変化から生じます。

簡単に言えば、誰もが一定量の資金と信用を持ち、中央銀行は政策を通じてこれらの量に影響を与えます。そして、人々の投資判断は、異なる資産間の相対的な期待リターンの比較に基づいています。

例えば、人々は借入コストと潜在的リターンを比較して、借りるか貸すかを決めます。資産配分の選択は、各選択肢の相対的な総リターン(資産利回り+価格変動)によって決まります。例えば、金の利回りは0%、10年米国債の利回りは約4%です。もし金の年間上昇率が4%未満と予想するなら債券を選びますが、4%を超えると予想するなら金の方が魅力的です。

金や債券のパフォーマンスを判断する際には、インフレを考慮する必要があります。インフレは購買力を弱めるからです。一般に、インフレが高いほど金のパフォーマンスは良くなります。通貨の価値が下がり購買力が減少し、金の供給増加は限定的だからです。これが私が常にマネーと信用供給、FRBや他の中央銀行の動向に注目する理由です。

長期的に見ると、金の価値はインフレ動向と強く相関しています。インフレ率が高いほど債券の魅力は低下します。例えば、インフレが5%、債券利回りが4%なら、債券の実質利回りは-1%となり、債券の魅力は下がり、金の魅力が上がります。したがって、中央銀行が発行するマネーと信用が多いほど、インフレ率は高くなり、債券の金に対する魅力は低下します。

他の条件が変わらない場合、FRBがさらにQEを拡大すれば、実質金利が低下し、リスクプレミアムが圧縮され、実質リターンが低下し、PERが拡大して流動性が増加します。特に長期資産(テクノロジー、AI、グロース株)やインフレ耐性資産(金、インフレ連動債)のバリュエーションが押し上げられます。そしてインフレリスクが再燃した場合、実物資産属性を持つ企業(鉱業、インフラ、エネルギーなど)が純粋なテクノロジー資産より優位になる可能性があります。

もちろん、これらの効果にはタイムラグがあります。量的緩和による実質金利低下は、インフレ期待が高まった後に徐々に現れます。名目バリュエーションは拡大し続けるかもしれませんが、実質リターンは削がれます。

したがって、1999年末や2010~2011年のような状況が再現されることは十分に予想できます。流動性による上昇の熱狂はやがてリスクが高まり、抑制されざるを得なくなります。この熱狂期や最終的な引き締め前こそが、売却のベストタイミングとなることが多いのです。

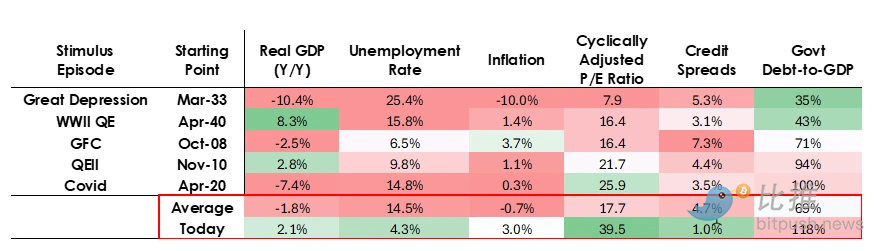

今回は違う:FRBは「バブルの中で緩和」している

私はそのメカニズムが上述の通りに機能すると予想していますが、今回の量的緩和政策の実施条件はこれまでとは全く異なります。なぜなら、今回の緩和政策のターゲットはバブルの崩壊ではなく、バブルの形成だからです。より具体的には、過去の量的緩和政策の実施状況は以下の通りです:

-

資産バリュエーションが下落し、価格が安い、または過大評価されていない;

-

経済が縮小または極度に弱い;

-

インフレ率が低い、または低下している;

-

債務と流動性リスクが顕著で、クレジットスプレッドが大きい。

したがって、量的緩和政策は「景気後退を刺激する」ものでした。

しかし今、状況はまったく逆です:

-

資産バリュエーションは高止まりし、上昇し続けています。例えば、S&P500の益回りは4.4%、10年米国債の名目利回りは4%、実質利回りは約1.8%、株式リスクプレミアムはわずか0.3%程度;

-

経済は比較的堅調(過去1年の実質成長率は約2%、失業率はわずか4.3%);

-

インフレは目標を上回っている(3%強)ものの、比較的穏やかな水準で、脱グローバル化や関税摩擦が物価をさらに押し上げている;

-

信用は潤沢で、流動性も十分、クレジットスプレッドは歴史的低水準に近い。

したがって、今回の量的緩和政策は「景気後退を刺激する」のではなく、「経済バブルを刺激する(stimulus into a bubble)」ものです。

これらのメカニズムが通常、株式、債券、金にどのような影響を与えるか見てみましょう。

政府の財政政策が現在非常に刺激的である(これは主に既存債務の規模が大きく、財政赤字が深刻で、財務省が比較的短期間に大量の国債を発行しているため)、量的緩和(QE)は実際には政府債務のマネタイズに等しく、単に民間部門に流動性を注入するだけではありません。

これこそが現在の状況が過去と根本的に異なる点であり、よりリスクが高く、インフレ的に見える理由です。全体として、これは大胆で危険な賭けのように見えます。成長、特にAI主導の成長を賭けて、極度に緩和的な財政・金融・規制政策を支えとしています。このプロセスを注意深く観察し、複雑なマクロ環境の中で正しく対応する必要があります。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

次に爆発する仮想通貨:TetherがBTCの蓄積を強化、DeepSnitch AIはプレセールで成功を記録、100倍の噂が続く

注目すべき最高の暗号プリセール:Tapziの固定供給GameFiがSuiやRenderなどのトレンド案件を凌駕

暗号資産市場が急騰、アルトコインが影から現れる

BNB価格予想:上昇構造が維持され、買い手が下降レジスタンスに迫る