重要な分岐点が失われ、FRBの「タカ派の影」が市場のボラティリティを再び引き起こす可能性

ビットコインの弱含みが鮮明となり、市場の信頼が試練に直面している。

Bitcoinの弱さが顕著になり、市場の信念が試練に直面している。

執筆:Chris Beamish、CryptoVizArt、Antoine Colpaert、Glassnode

翻訳:AididiaoJP,Foresight News

Bitcoinが重要なコスト基準レベルを下回って苦戦していることは、需要の減少と長期保有者による継続的な売却を反映している。ボラティリティは落ち着き、オプションのポジションも比較的バランスが取れているものの、市場は現在、FRB(米連邦準備制度理事会)会合の予想に左右されており、タカ派的なサプライズがあれば再びボラティリティが高まる可能性がある。

要約

- Bitcoinは週末に107Kドルから118Kドルの供給クラスターから反発し、過去の史上最高値更新後の一時的な反発を模倣したが、長期保有者による継続的な売り圧力がその後の上昇を制限した。

- 市場は引き続き短期保有者のコスト基準(約113Kドル)を上回るかどうかで攻防を続けており、これは強気と弱気の勢いの間の重要な戦場となっている。このレベルを回復できなければ、アクティブ投資家の実現価格(約88Kドル)までさらに下落するリスクが高まる。

- 短期保有者は損失を抱えて撤退しており、長期保有者は依然として大きな売り圧力の主役(約-104K BTC/月)となっている。これは信念の弱まりと供給の継続的な吸収を示している。

- インプライド・ボラティリティは10月の急落後に急激に落ち着き、スキューも平坦化し、オプションフローはコントロールされた上昇余地と抑制された下方ヘッジを反映している。

- 現在のボラティリティの静けさはFRBの次の決定に依存している。ハト派的な結果なら安定が続くが、タカ派的なサプライズがあれば再びボラティリティと下方保護需要が高まる可能性がある。

オンチェーンインサイト

おなじみの反発パターン

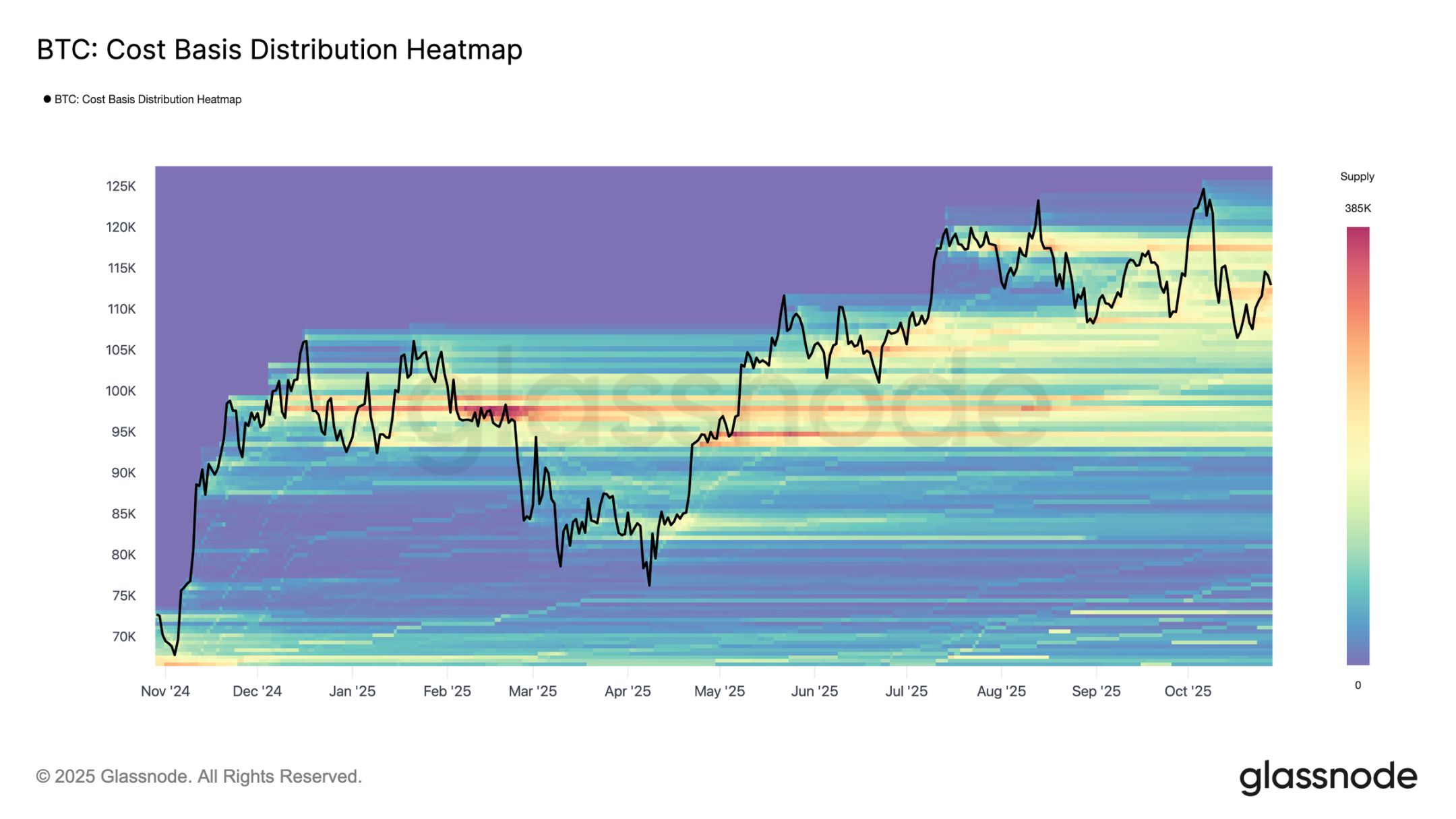

先週末、トップバイヤーの供給クラスター(107Kドル~118Kドル)の下限まで一時的に下落した後、Bitcoinは短期的な回復を見せた。コスト基準分布のヒートマップによると、価格は116Kドル付近の中間線から反発し、その後約113Kドルまで戻った。

この構造は、2024年第2~第3四半期および2025年第1四半期に観察された史上最高値更新後の反発パターンと非常によく似ており、一時的な反発が現れるものの、需要はすぐに上方の供給に吸収される。現在の状況では、長期保有者による新たな売却がこの供給ゾーンの抵抗をさらに強めており、高値での利益確定が引き続き上昇モメンタムを制限していることが浮き彫りになっている。

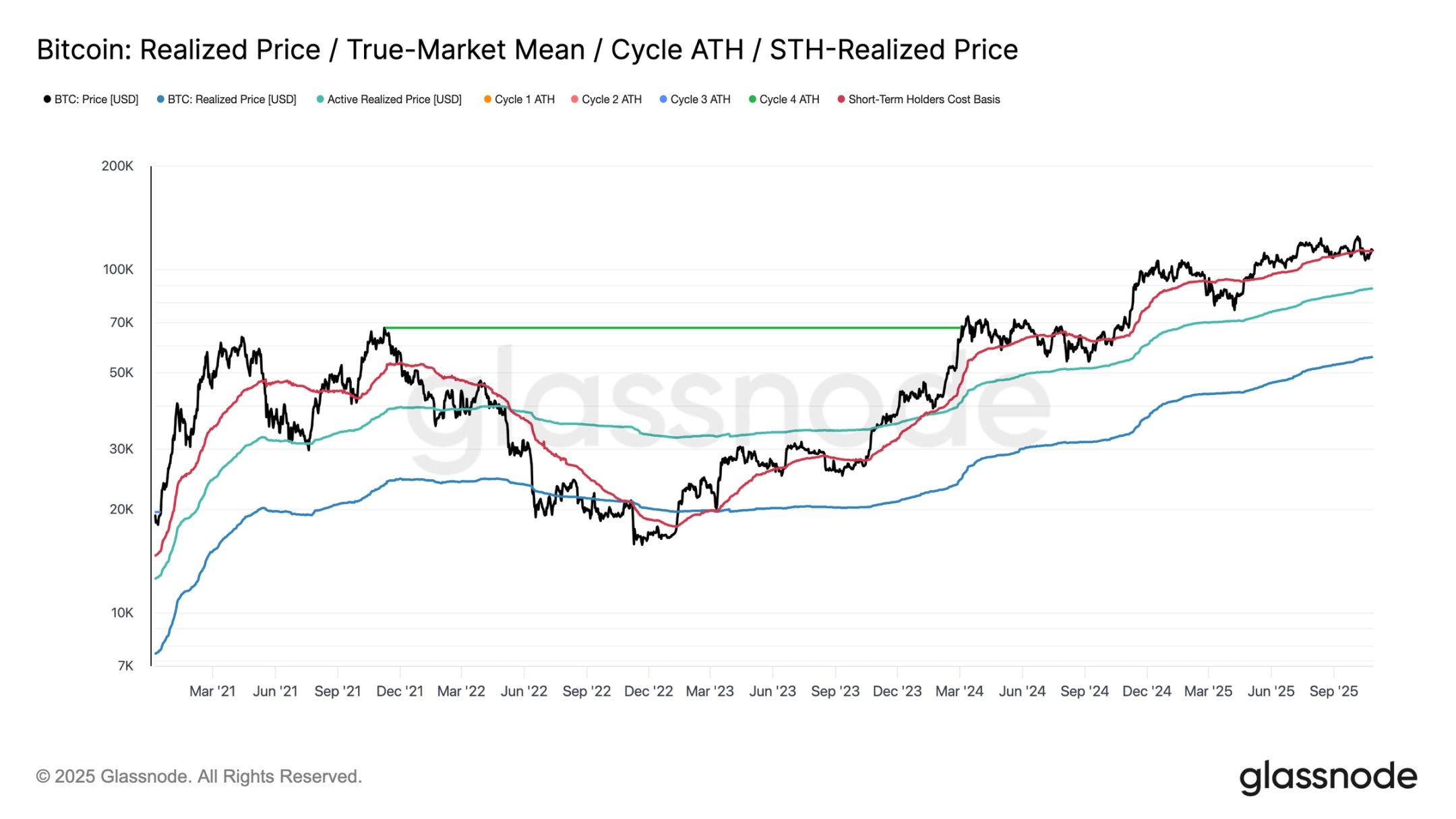

防衛ラインの維持が困難

週末の反発後、Bitcoinは一時的に短期保有者のコスト基準付近である約113Kドルを回復した。このレベルは通常、強気と弱気の勢いの分岐点と見なされている。この閾値を維持できれば、継続的な売り圧力を吸収するのに十分な需要があることを示す。しかし、このレベルを維持できなかった場合、特に過去6ヶ月間より高い水準で取引が続いた後では、需要の減少を示唆している。

過去2週間、Bitcoinはこの重要なレベルを上回って週足のローソク足を維持するのが難しくなっており、今後さらに弱含むリスクが高まっている。この段階が続く場合、次の重要なサポートはアクティブ投資家の実現価格である約88Kドル付近であり、この指標はアクティブな流通供給のコスト基準を反映し、過去のサイクルではより深い調整局面を示すことが多かった。

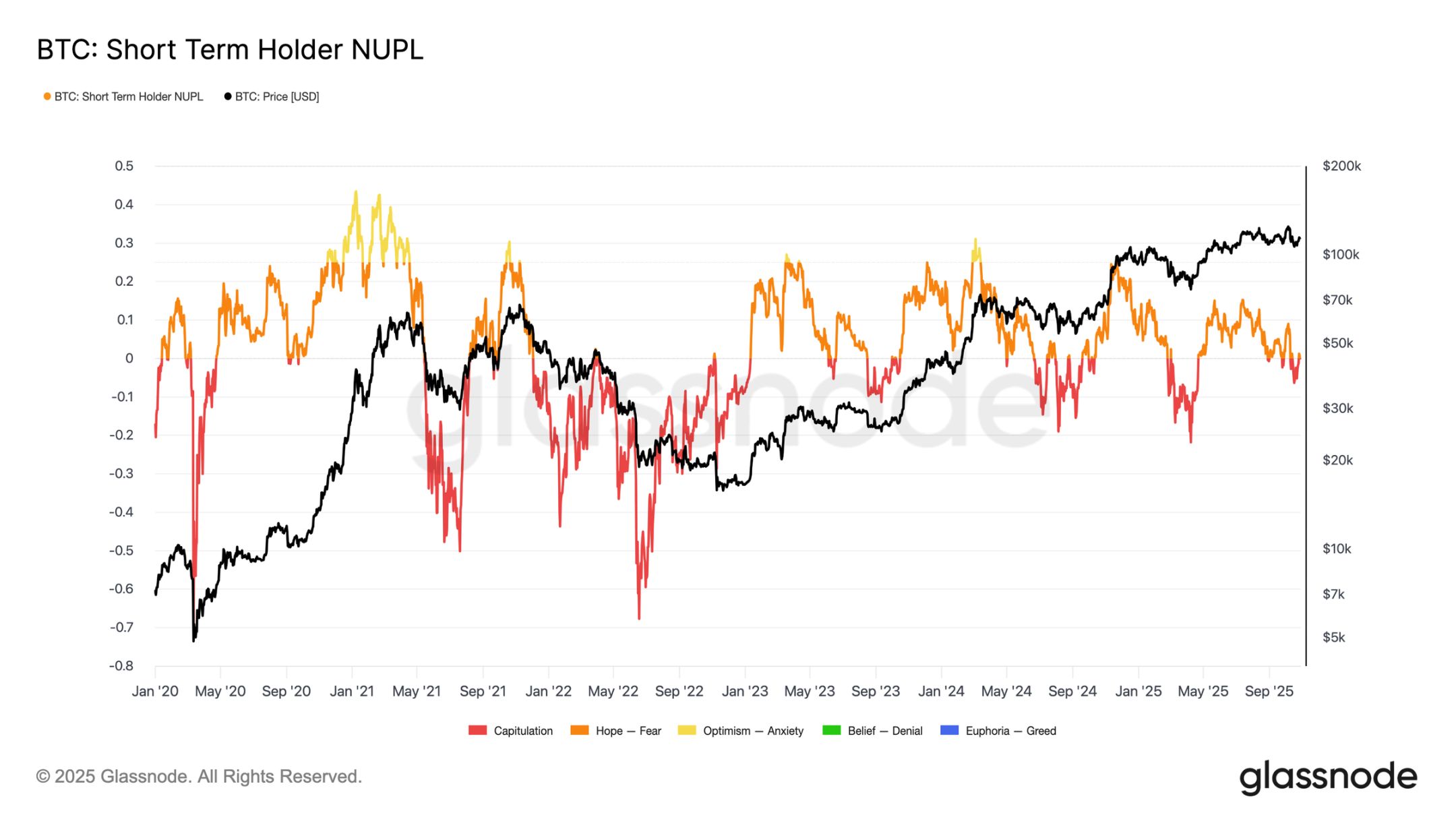

短期保有者のプレッシャー

投資家心理に分析を拡張すると、市場のさらなる弱含みは短期保有者によって主導される可能性が高い。彼らは現在、損失を抱えて撤退しているトップバイヤーである。短期保有者の純未実現損益指標は、未実現利益または損失が時価総額に占める割合を測定することで、このプレッシャーを評価するのに役立つ。

歴史的に、深いマイナス値は市場の底形成前の降伏局面と一致している。最近107Kドルまで下落したことで、短期保有者の純未実現損益は-0.05となり、典型的な中期ブルマーケットの調整期間の-0.1~-0.2、または深いベアマーケットの底値時の-0.2以下と比べると、軽微な損失にとどまっている。

Bitcoinが107Kドル~117Kドルのトップバイヤークラスター内で取引されている限り、市場は微妙なバランスの中にあり、完全な降伏には至っていないが、信念が徐々に侵食されることで強気派にとって不利な状況が進行している。

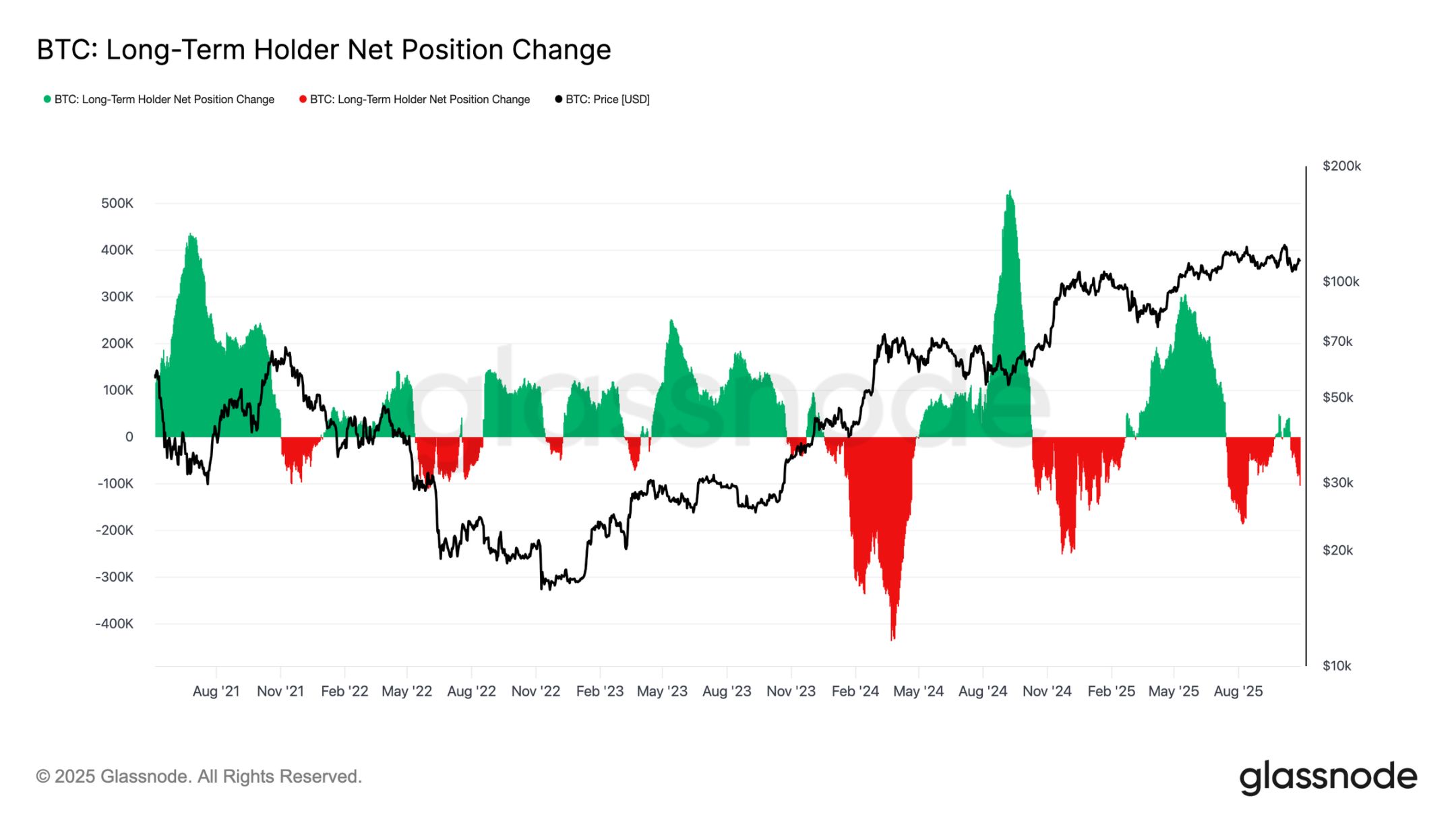

長期保有者の売却

これまでの観察に基づき、長期保有者による継続的な売却が市場構造を引き下げ続けている。長期保有者の純ポジション変化は月間-104K BTCまで低下し、7月中旬以降で最も顕著な売却ラッシュとなっている。

この継続的な売り圧力は、市場で見られるより広範な枯渇の兆候と一致しており、経験豊富な投資家が需要の減少下で利益確定を続けていることを示している。

歴史的に、主要な市場拡大は長期保有者が純売却から継続的な蓄積に転じた後にのみ始まる。そのため、このグループが純流入に戻ることが、市場の回復力を取り戻し、次のブルマーケット局面の基盤を築くための重要な前提条件となる。この転換が起こるまでは、長期投資家の売却が価格動向に引き続き圧力をかける可能性が高い。

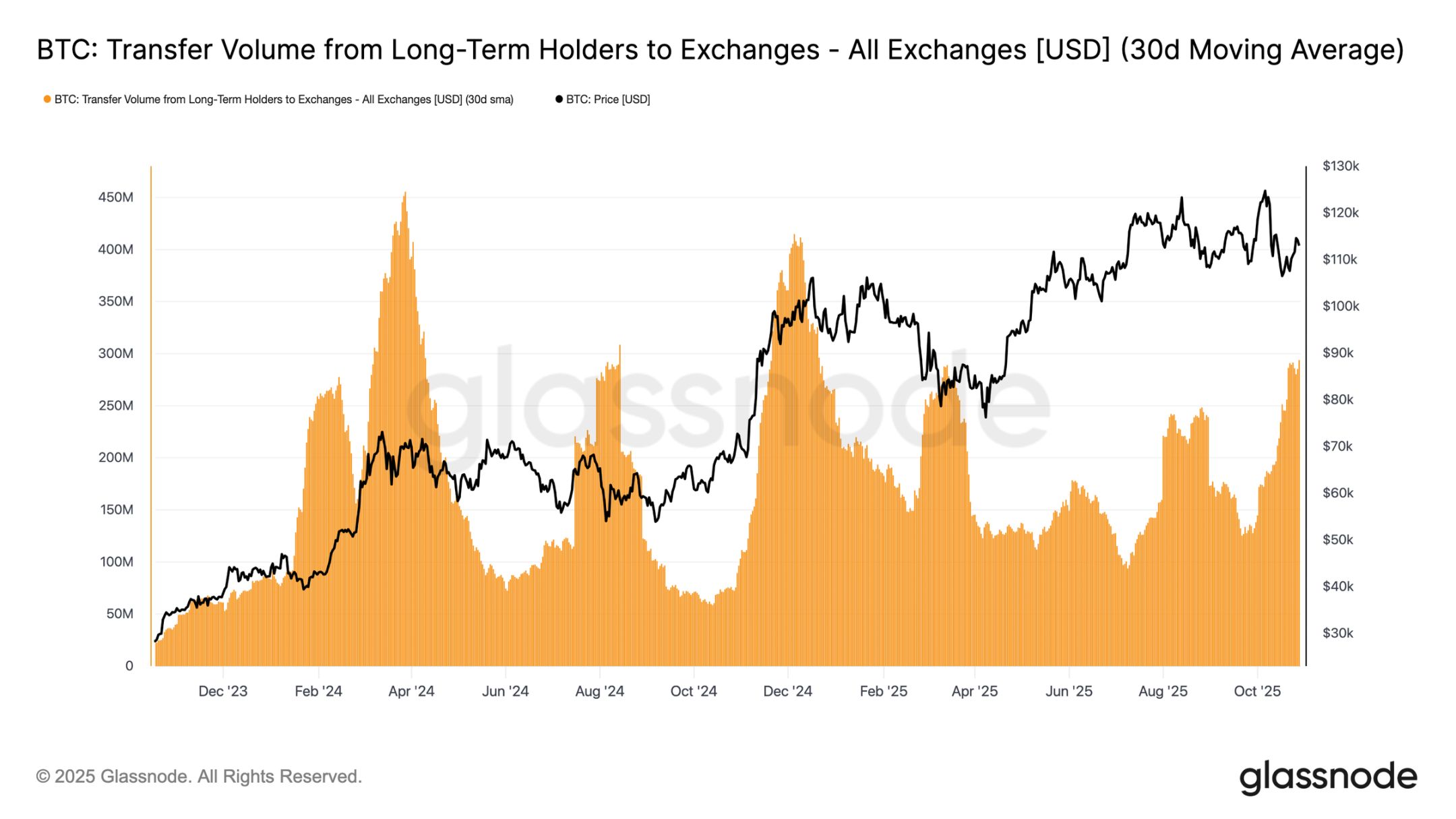

長期保有者の売却強度を測定するために、長期保有者が取引所に移したトークンの移転量(30日単純移動平均)に注目できる。この指標は、経験豊富な投資家が潜在的な売却のために移転したトークン価値を捉えている。この指標は1日あたり約2.93億ドルに急増しており、2024年11月以降一般的だった1億~1.25億ドルの基準レベルの2倍以上となっている。

これほど高い移転活動は、長期投資家が継続的に利益確定を行い、売り圧力が続いていることを示している。現在のパターンは2024年8月と非常に似ており、その時期は長期保有者が積極的に支出し、価格モメンタムが鈍化していた。こうした移転フローが収まらない限り、現物需要は継続的な売却を吸収するのが難しく、市場は今後数週間でさらに冷え込む可能性がある。

オフチェーンインサイト

オプション市場の沈静化

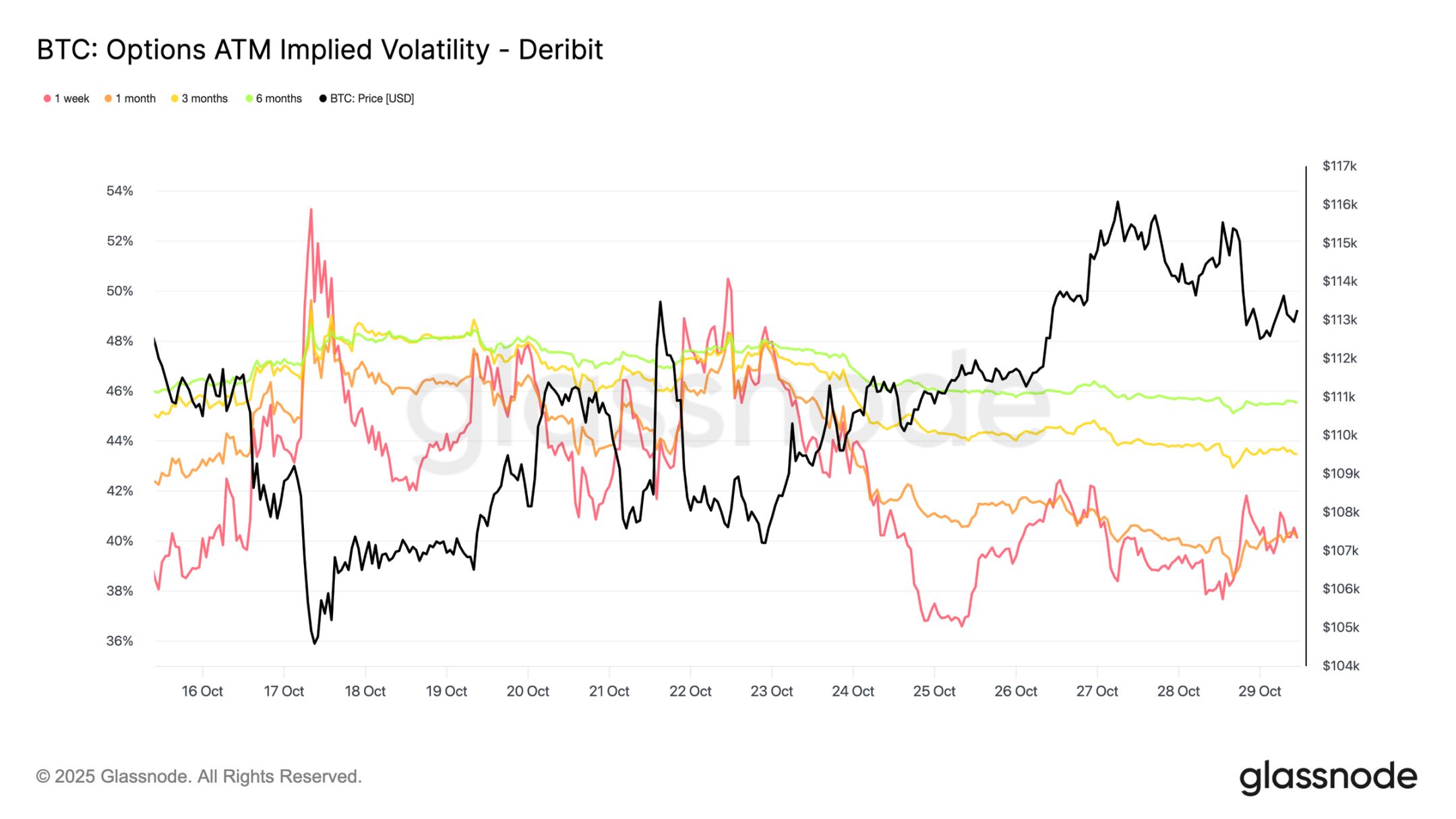

オプション市場に目を向けると、最近のデータは10月10日の急落後のボラティリティ圧力が引き続き緩和していることを示している。Bitcoinの30日実現ボラティリティは42.6%まで低下し、先週の44%からやや下がっており、価格動向がより落ち着いていることを反映している。一方、トレーダーの期待を示すインプライド・ボラティリティの低下はさらに急激で、参加者が下方ヘッジを解除し、保護需要を減らしている。

より短期の契約で調整幅が最も大きく、1週間物アット・ザ・マネーのインプライド・ボラティリティは10ポイント以上下落し約40%となった。一方、1ヶ月~6ヶ月物の契約は1~2ポイントの下落にとどまり、中期で40%付近を維持している。このような期間構造の平坦化は、トレーダーが直近のショックの減少を予想していることを示している。

このカーブはまた、今後数ヶ月で予想ボラティリティが約45%まで緩やかに上昇することを示唆しており、急激なスパイクではない。

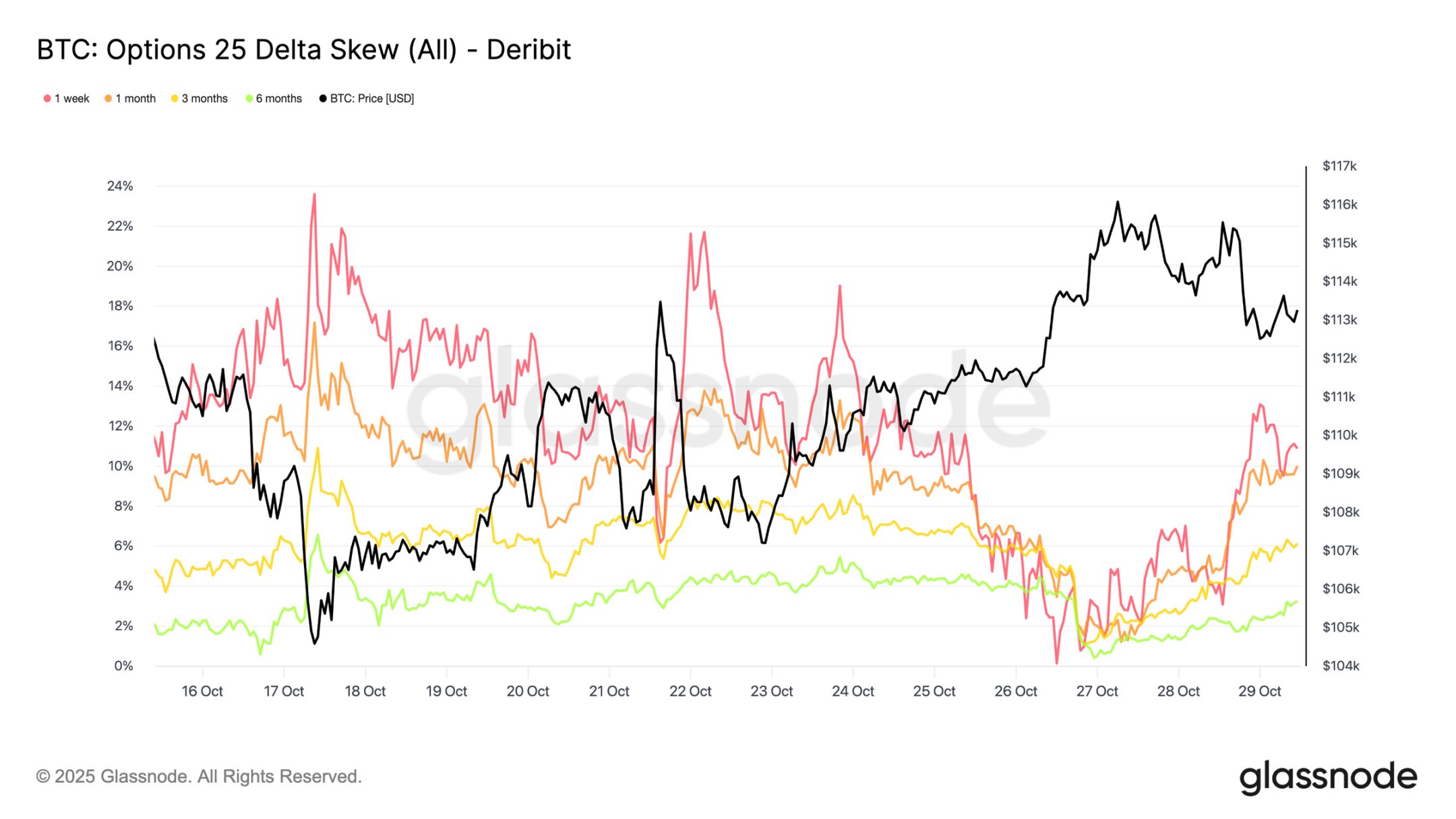

スキューのリセットと低下

インプライド・ボラティリティの緩和は、25-デルタ・スキューの顕著な変化にもつながっている。この指標はプットオプションとコールオプションの相対的なコストを測定する。正のスキューはプットオプションにプレミアムがあることを示す。10月の洗浄後、1週間物スキューは20%以上に急騰し、下方保護需要が極めて強いことを示していた。それ以降は中立レベルまで崩れ、わずかに反発したものの強度は大幅に低下している。

より長期の契約、例えば1ヶ月や3ヶ月物も急激にリセットされ、プットオプションのプレミアムは適度な水準にとどまっている。この変化は、トレーダーが下方ヘッジの大部分を外したことを示している。現在のポジションは「穏やかな強気/両方向」寄りであり、「パニック的な新安値」ではなく、Bitcoinの最近の価格動向に見られるより広範な安定性と一致している。

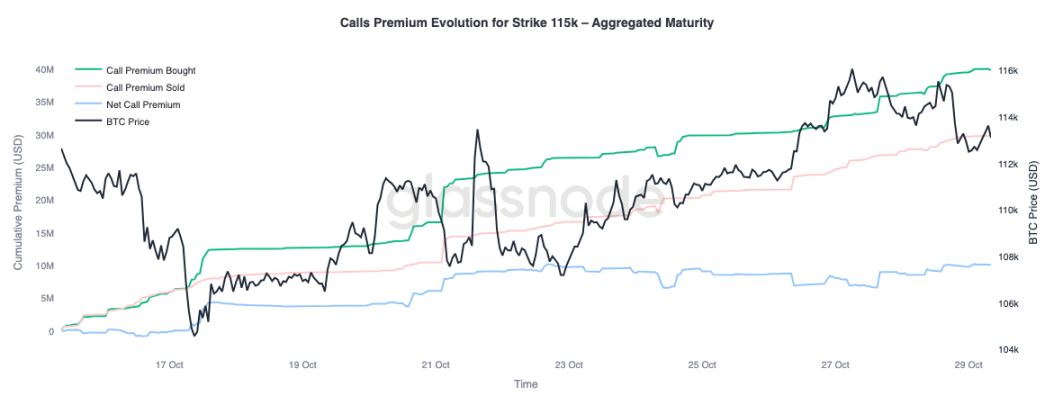

選択的な強気ポジション

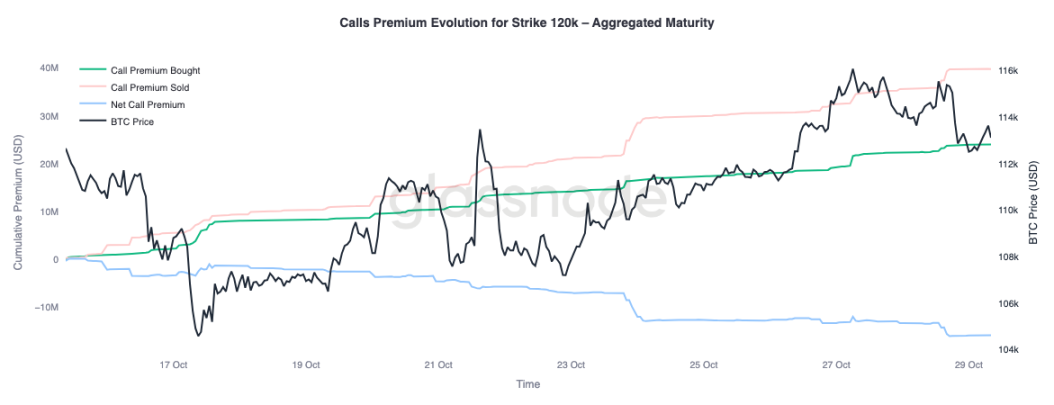

スキューが正常化する中、トレーダーがどこにプレミアムを投じているかに注目が集まっている。コールオプションの活動は現在、行使価格によって大きく異なっている。115Kドルの行使価格では、コールオプションの純買いプレミアムが依然としてプラスであり、過去2週間の価格回復に伴い、トレーダーが直近の上昇余地に引き続き資金を投じていることを示している。対照的に、120Kドルの行使価格では、売りコールのプレミアムが買いを上回り、純プレミアムはマイナスとなっている。

この設定は「穏やかな反発、全面的なブレイクアウトではない」という立場を反映している。トレーダーは現物価格に近い上昇には資金を投じるが、より高い行使価格のコールオプションを売ることでこれらのポジションの資金調達を行っている。結果として生じるブル・スプレッド構造は、さらなる上昇に参加したいが、史上最高値の全面的な再テストには自信がないという慎重な楽観論を示唆している。

市場はコントロールされた調整を織り込む

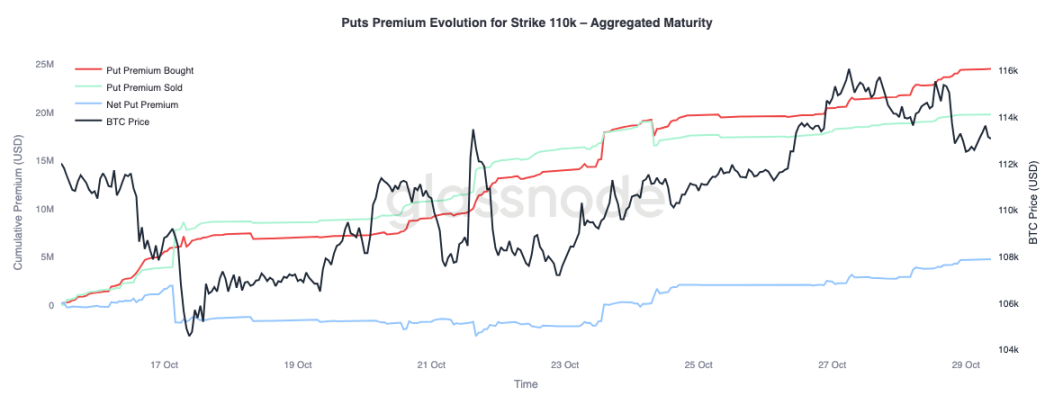

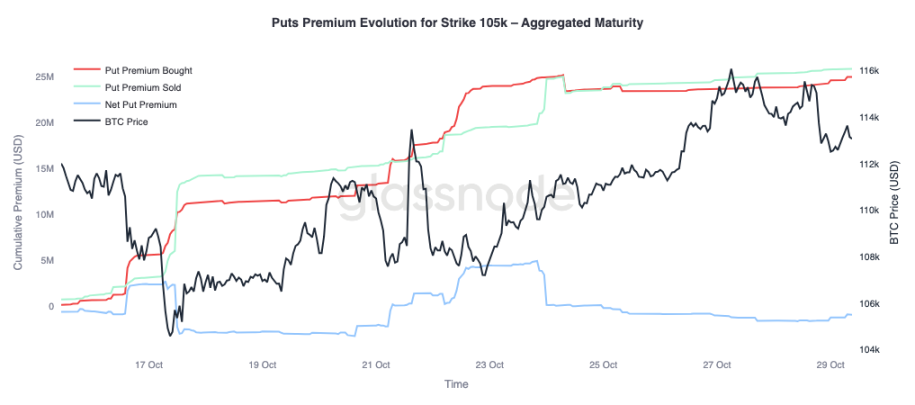

全体像を補完するために、市場のプットオプション側にも目を向けることができる。10月24日以降、Bitcoinが上昇する中、トレーダーは110Kドルのプットオプションを買い続けており、直近の下方保護需要を示している。一方、105Kドルのプットオプションはより積極的に売られており、参加者がこのより深い行使価格で保険を提供することでプレミアムを得ることを好んでいることを示している。

この対比は、市場がもう一波の大規模な清算ではなく、浅い調整を予想していることを浮き彫りにしている。トレーダーは現在の水準付近でのレンジ推移(110Kドルでヘッジ)があり得ると考えているが、105Kドルを完全に下回る可能性は低いと見ている。全体のポジションは、10月のレバレッジ解消の最悪期が過ぎ、市場が今はレンジ取引とボラティリティの収穫に集中しており、もう一度急激な売りに対する防御的なヘッジには重点を置いていないことを裏付けている。

結論:

オンチェーンの状況は、修正と再調整の段階にある市場を引き続き反映している。Bitcoinが短期保有者のコスト基準を維持できなかったことは、モメンタムの減退と短期・長期投資家の継続的な売り圧力を浮き彫りにしている。長期保有者の売却量増加と取引所への高い移転量は、需要枯渇の段階を示しており、市場が信頼を再構築するためにはより長いレンジ推移が必要となる可能性がある。長期保有者が再び蓄積モードに転じるまでは、上昇回復は依然として制限されるだろう。

オプション市場に目を転じると、短期インプライド・ボラティリティは急激に低下し、スキューも正常化、オプションフローは現在、コントロールされた上昇エクスポージャーと抑制された下方ヘッジを反映している。構造的には、暗号オプション市場は危機モードから再構築モードへと移行しつつあり、安定性の改善を示している。

しかし、次の主要なカタリストであるFRB会合が間近に迫っている。利下げはほぼ織り込まれており、ハト派的な結果ならボラティリティ抑制とスキューのバランスが維持される可能性が高い。逆に、FRBが小幅な利下げやタカ派的なトーンを維持した場合、短期インプライド・ボラティリティが再び上昇し、25-デルタ・スキューがトレーダーの保護買い急増で拡大する可能性がある。要するに、市場の現在の静けさは条件付きであり、現時点では安定しているが、FRBが予想から逸脱すれば非常に脆弱である。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

ステーブルコインが3,000億ドル時代に突入:3つの主要な流れが次の成長サイクルを示す

DeFiインフラから主流の暗号資産消費へ、MegaMafia 2.0の最初の11の革新的プロジェクトを徹底解説

MegaMafia 2.0 アクセラレータープログラムは、主流ユーザー向けの革新的な暗号通貨消費製品のインキュベーションに重点を置いています。

3,000億ドルの新たなブルーオーシャン:ステーブルコインエコシステムの3つの主軸

ステーブルコインの新たな分野への投資においては、技術革新、規制遵守、市場需要の三つの側面でバランスを取る必要があります。