シグナルがさらに強化:bitcoinの第4四半期の評価額が20万ドルに押し上げられる

著者:Daniel Kim、Ryan Yoon、Jay Jo

出典:Tiger Research

原題:2025年第4四半期 Bitcoin 評価額を20万ドルに上方修正

本レポートはTiger Researchによって執筆され、機関投資家がボラティリティの中で継続的に買い増しを行っていること、FRBの利下げ、10月の暴落による機関主導の市場構造の確認などを根拠に、2025年第4四半期のBitcoin目標価格を20万ドルと提案しています。

主なポイント

-

機関投資家がボラティリティの中で継続的に買い増し——第3四半期のETF純流入は安定を維持し、MSTRは1ヶ月で388枚のBitcoinを追加購入し、長期投資への信念を堅持;

-

過熱しているが極端ではない——MVRV-Z指数は2.31で、評価額は高いものの極端な水準には達していない。レバレッジ資金の清算により短期トレーダーが排除され、次の上昇の余地が生まれている;

-

世界的な流動性環境が引き続き好調——広義マネーサプライ(M2)は96兆ドルを突破し過去最高を記録、FRBの利下げ期待が高まり、年内にさらに1~2回の利下げが予想される。

米中貿易の不確実性の中で機関投資家が買い増し

2025年第3四半期、Bitcoin市場は第2四半期の力強い上昇(前期比28%増)から減速し、ボラティリティの高い横ばい局面に入りました(前期比1%増)。

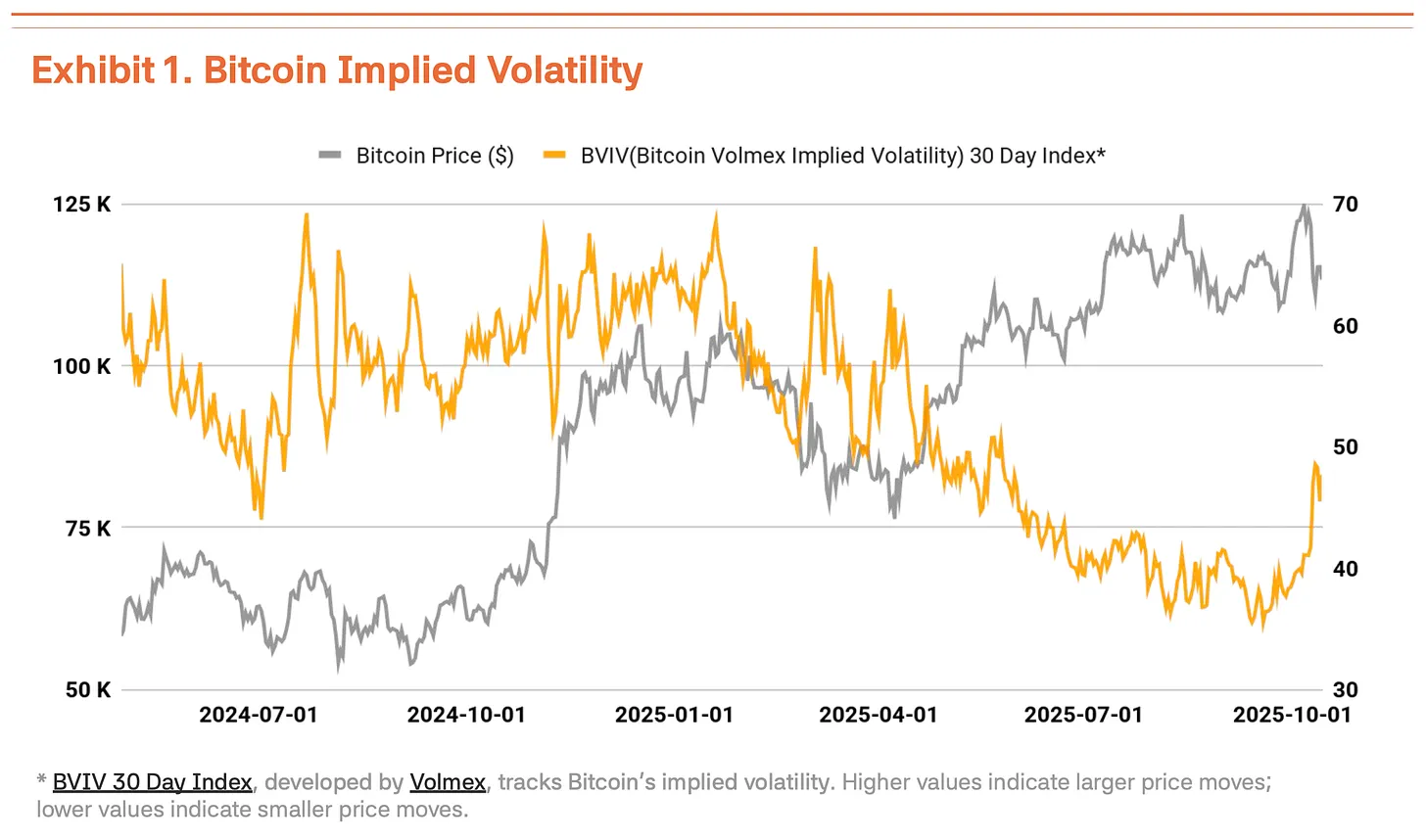

10月6日、Bitcoinは126,210ドルの史上最高値を記録しましたが、トランプ政権が再び中国に貿易圧力をかけたことで、Bitcoin価格は18%下落し104,000ドルとなり、ボラティリティが大きく増加しました。Volmex FinanceのBitcoinボラティリティ指数(BVIV)によると、機関投資家が着実に買い増しを行う中、Bitcoinのボラティリティは3月から9月にかけて縮小しましたが、9月以降は41%急騰し、市場の不確実性を高めました(図表1)。

米中貿易摩擦の再燃とトランプの強硬発言を受け、今回の調整は一時的なものに見えます。Strategy Inc.(MSTR)を筆頭とする機関による戦略的な買い増しは実際に加速しています。マクロ環境も追い風となっています。世界の広義マネーサプライ(M2)は96兆ドルを突破し過去最高を記録、FRBは9月17日に金利を25ベーシスポイント引き下げ4.00%-4.25%としました。FRBは年内にさらに1~2回の利下げを示唆しており、安定した労働市場と経済回復がリスク資産に有利な条件を作り出しています。

機関資金の流入は引き続き強いです。第3四半期のBitcoin現物ETF純流入は78億ドルに達しました。第2四半期の124億ドルには及びませんが、第3四半期を通じて純流入が維持されたことは、機関投資家の安定した買いを裏付けています。この勢いは第4四半期にも続いており、10月第1週だけで32億ドルを記録し、2025年の単週流入額の新記録となりました。これは、機関投資家が価格調整を戦略的な参入機会と見なしていることを示しています。Strategyは市場調整期間中も買い増しを継続し、10月13日に220枚、10月20日に168枚、1週間で合計388枚のBitcoinを購入しました。これは、短期的なボラティリティに関係なく、機関投資家がBitcoinの長期的価値を強く信じていることを示しています。

オンチェーンデータは過熱気味だが、ファンダメンタルズは変わらず

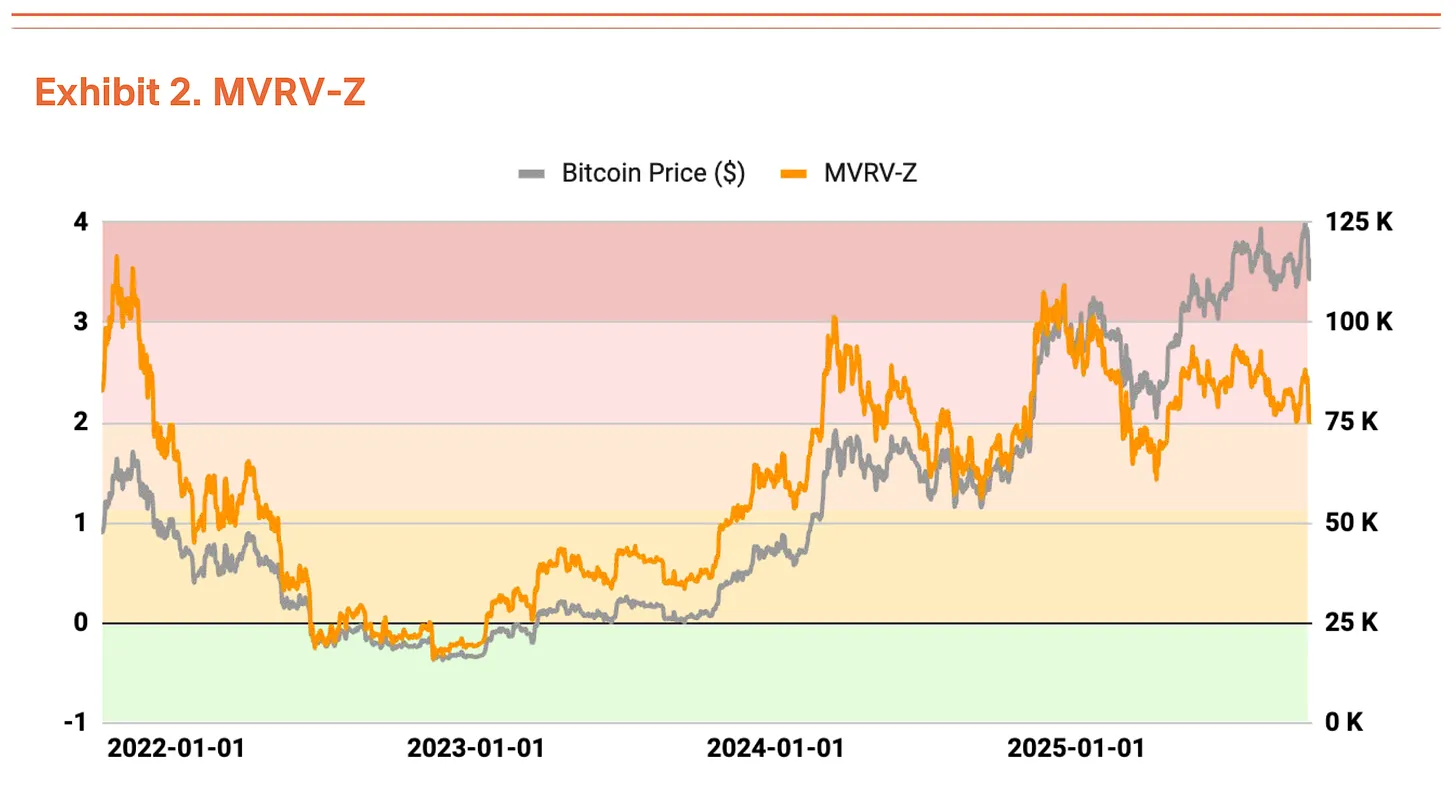

オンチェーン分析ではいくつかの過熱兆候が見られますが、評価額自体はまだ懸念するほどではありません。MVRV-Z指標(時価総額と実現価値の比率)は現在過熱領域の2.31ですが、7~8月の極端な評価額区間と比べて安定しています(図表2)。

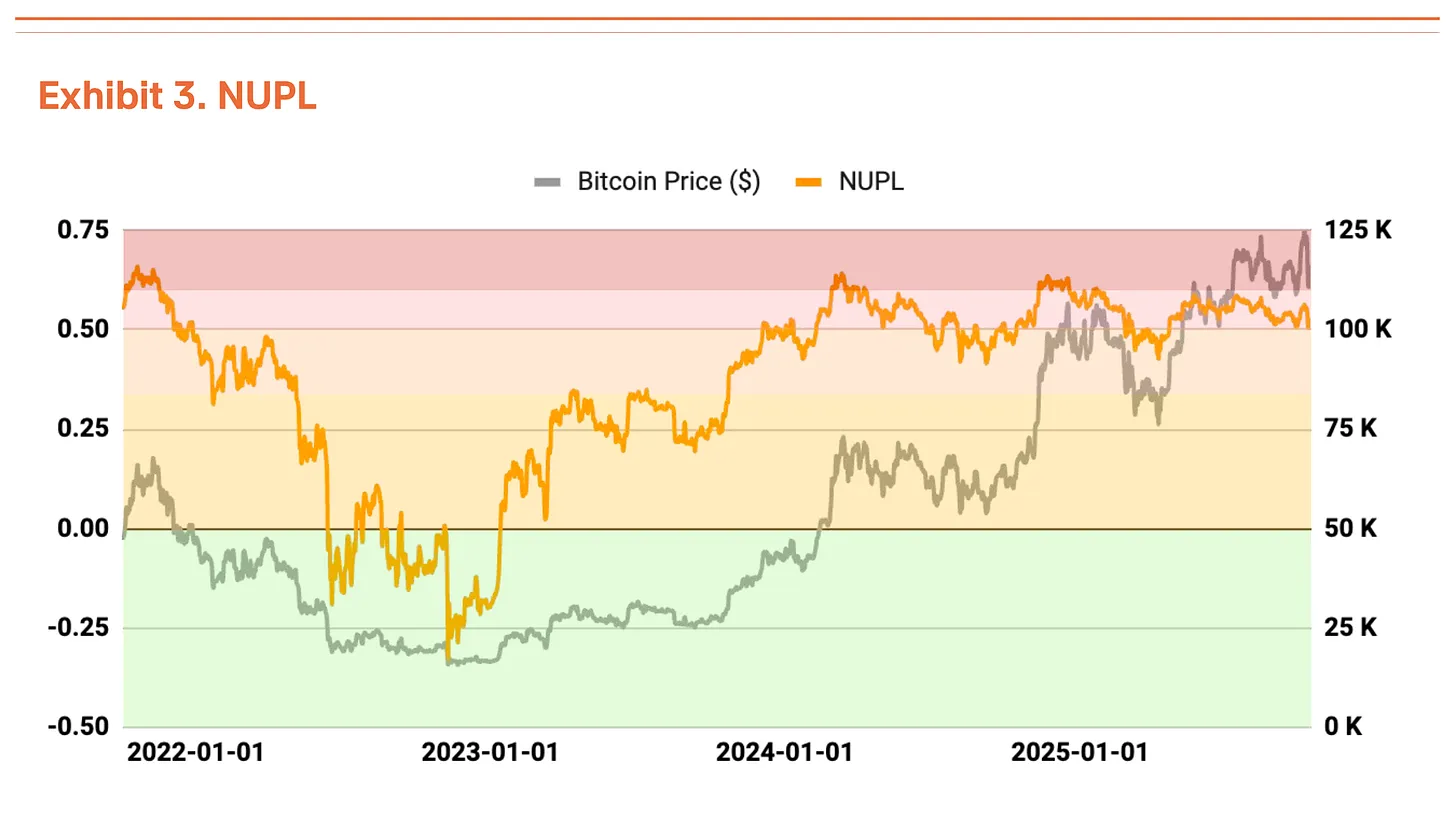

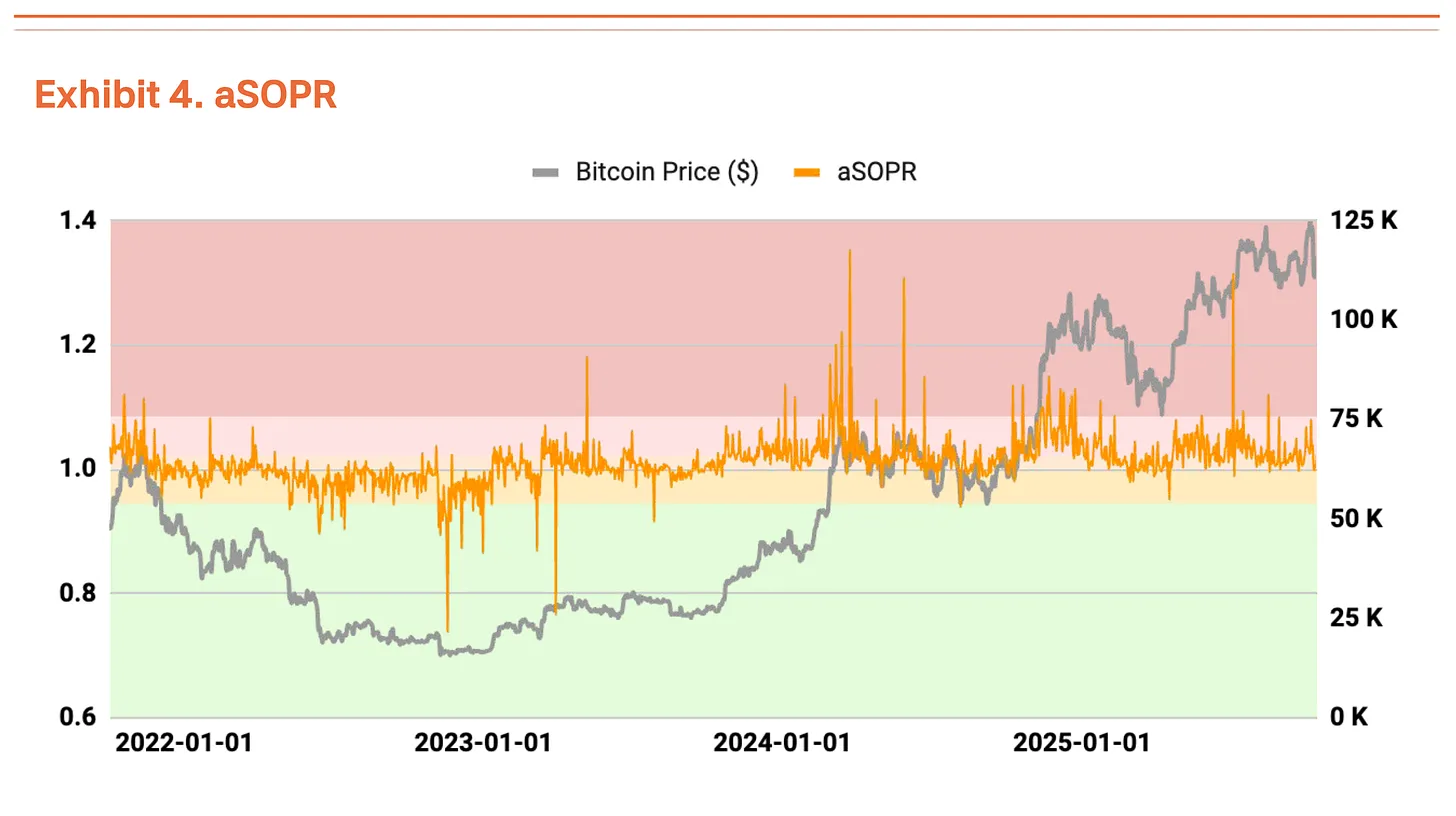

純未実現損益比(NUPL)も過熱領域を示していますが、第2四半期の高い未実現利益の状況からは緩和されています(図表3)。調整後支出出力利益率(aSOPR)は投資家の実現損益を反映しており、この比率は均衡値の1.03に非常に近く、懸念は不要です(図表4)。

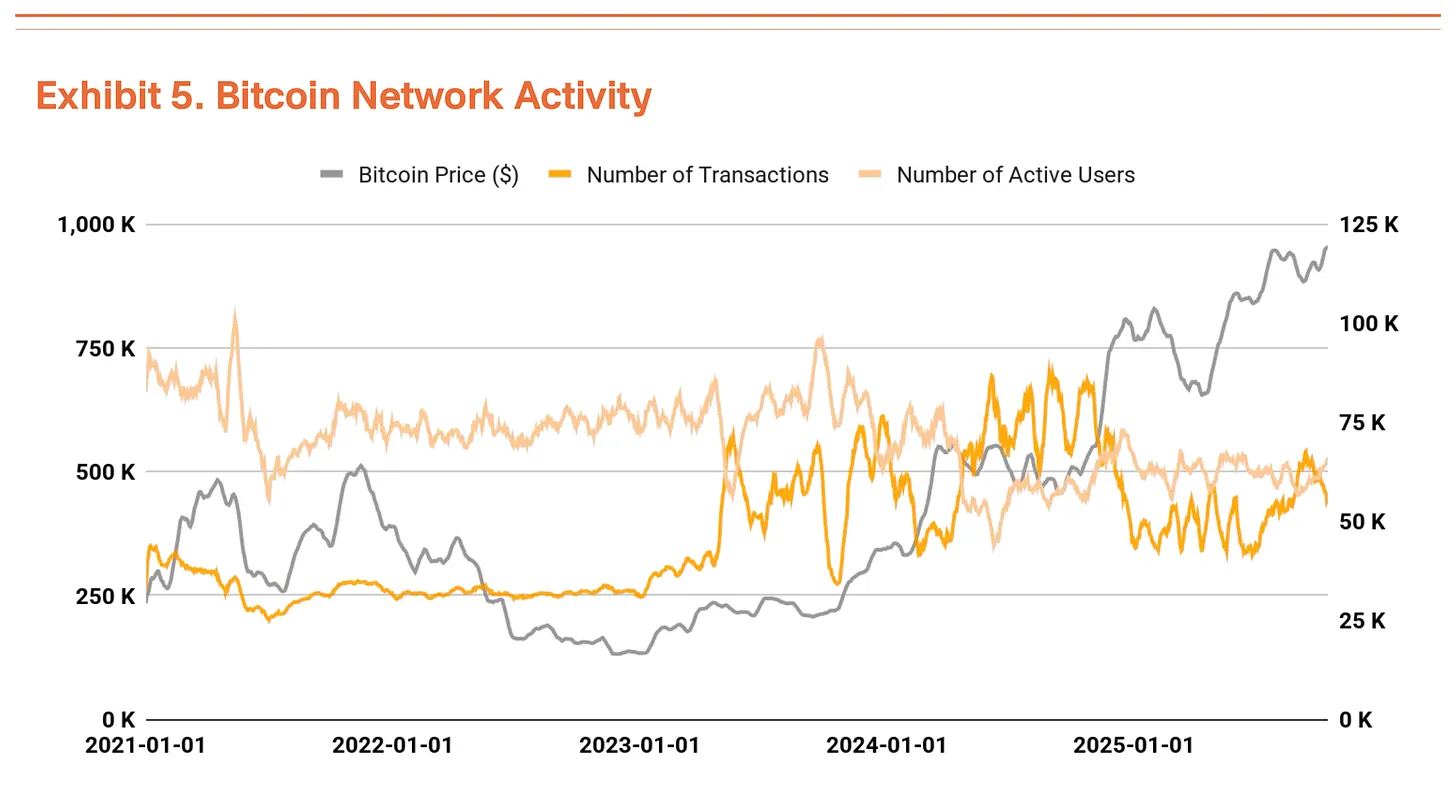

Bitcoinの取引件数とアクティブユーザー数は前四半期と同水準を維持しており、ネットワークの成長勢いが一時的に鈍化していることを示しています(図表5)。一方で、総取引量は増加傾向にあります。取引件数が減少しつつ取引量が増加していることは、より少ない取引でより大きな資金が移動していることを意味し、大規模な資金移動が増加していることを示しています。

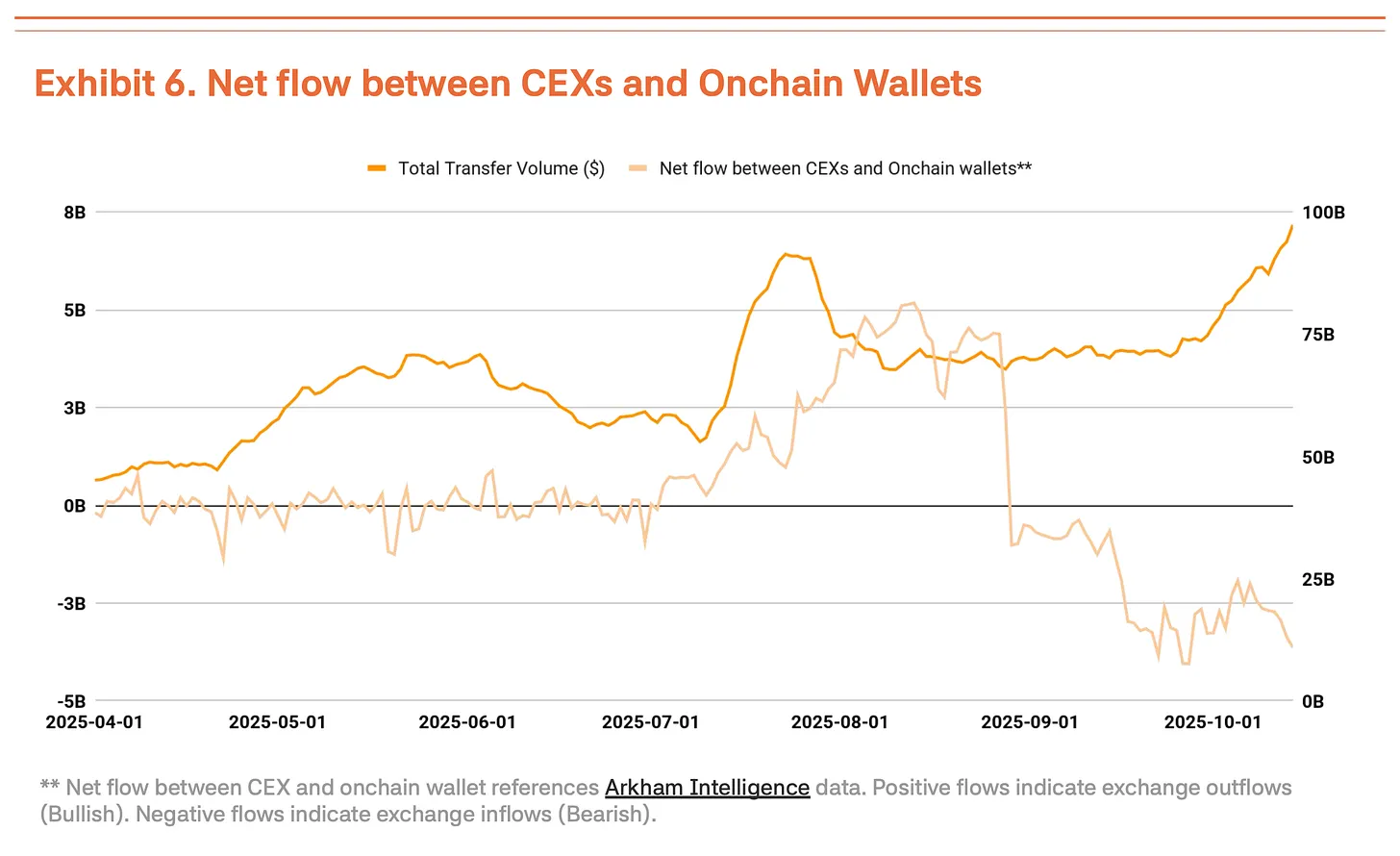

しかし、取引量の拡大を単純にポジティブなシグナルと見なすことはできません。最近、中央集権型取引所への資金流入が増加しており、これは通常、保有者が売却の準備をしていることを示します(図表6)。取引件数やアクティブユーザーなどのファンダメンタルズ指標が改善していない中での取引量の増加は、高ボラティリティ環境下での短期資金の流動と売り圧力を示しており、実需の拡大ではありません。

10月11日の暴落は市場が機関主導に転換したことを証明

10月11日の中央集権型取引所での暴落(14%下落)は、Bitcoin市場が個人主導から機関主導へと転換したことを証明しています。

重要なのは、市場の反応がこれまでと全く異なっている点です。2021年末の同様の環境では、個人投資家主導の市場でパニックが広がり、その後暴落しました。今回は調整幅が限定的でした。大規模なロスカットの後、機関投資家が継続的に買い増しを行い、市場の下値を断固として守っていることが示されました。さらに、機関投資家はこれを健全な調整と見なし、過度な投機需要を排除するのに役立つと考えているようです。

短期的には、連鎖的な売りが個人投資家の平均買値を下げ、心理的なプレッシャーを高め、市場心理の悪化によってボラティリティが増す可能性があります。しかし、機関投資家が横ばい局面で継続的に参入し続ければ、今回の調整が次の上昇の基盤となる可能性があります。

目標価格を20万ドルに上方修正

当社のTVM手法を用いた第3四半期の分析では、中立的なベンチマーク価格は15.4万ドルとなり、第2四半期の13.5万ドルから14%上昇しました。これに基づき、-2%のファンダメンタルズ調整と+35%のマクロ調整を適用し、20万ドルの目標価格を算出しました。

-2%のファンダメンタルズ調整は、ネットワーク活動の一時的な鈍化と中央集権型取引所への預金増加による短期的な弱さを反映しています。マクロ調整は35%を維持。世界的な流動性拡大と機関資金の流入が続き、FRBの利下げ姿勢が第4四半期の上昇に強力なカタリストを提供しています。

短期的な調整は過熱兆候に起因する可能性がありますが、これは健全な調整であり、トレンドや市場認識の転換ではありません。ベンチマーク価格の継続的な上昇は、Bitcoinの内在価値が着実に高まっていることを示しています。一時的な弱さがあっても、中長期的な上昇見通しは依然として堅調です。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Worldは「スーパーアプリ」をリリースし、暗号通貨決済とエンドツーエンド暗号化チャット機能を追加しました。

Hex Trustは、wXRPを発行およびホストし、複数のブロックチェーンにわたってそのDeFi適用性を拡大します。