AMMパーペチュアル構造の次なる飛躍:Honeypot Financeの階層型リスク管理とプロセスの公正性

CEXの黄金時代は市場規模を形成すると同時に、単一ポイントへの信頼という最大のリスクも生み出しました。

著者:Honeypot

導入(Lede)

過去10年間、世界の暗号資産市場の大部分の取引は依然として中央集権型取引所(CEX)が握っている:ユーザー資金はカストディされ、マッチングや清算のロジックは見えず、ボラティリティが高まると強制清算の仕組みも理解できず、ブラックスワンは常に次に現れる(Mt.Gox、FTX、Bitzlato…)。CEXの黄金時代は市場規模を形成したが、同時にシングルポイントの信頼に最大のリスクをもたらした。

ますます多くのプロトレーダーや資本が認識している:透明性は選択肢ではなく、金融の基本的権利であり、それを実現する唯一の方法は、デリバティブ取引を本当にオンチェーンに移すことだ。こうして私たちは、dydx、Hyperliquid、Aster、GMXなどの優れたオンチェーンperp dexの登場を目にした。

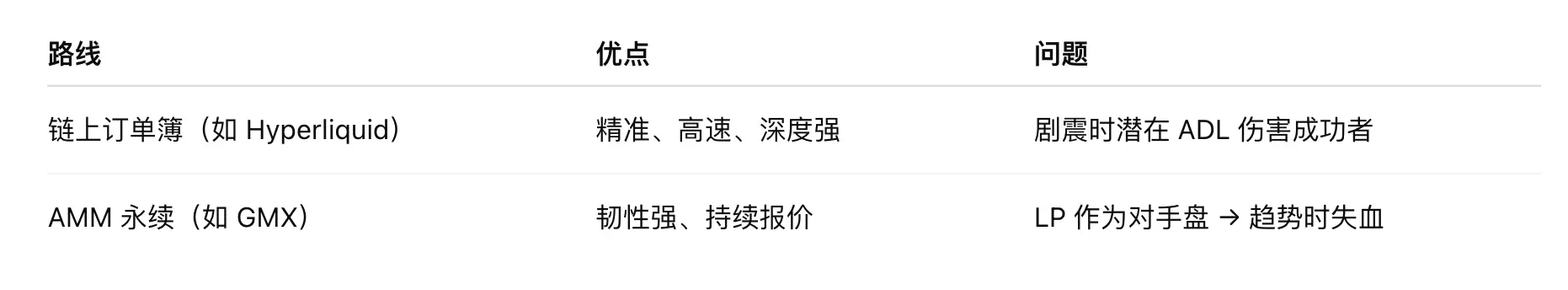

概ね、これらのオンチェーンperp dexは2つの主流ソリューションに分かれる。Orderbook Perp DexとAMM Perp Dexだ。現在、orderbook perp dexが市場ソリューションの主流を占めている。私たちの見解では、両者にはそれぞれ長所と短所がある。

2つのルートは将来交差する オンチェーン永続市場は2つの技術ルートの競争の中にある:

それらが代表するのは、「パフォーマンスと精度」vs「レジリエンスと持続可能性」。将来の終着点は、両者が結合した市場秩序であり、最近3,500万の評価額でMask Networkなど著名な投資機関から資金調達した統合型万能流動性ハブHoneypot Financeは、市場の欠けていたピースを補っている。

Honeypotがやりたいことはとてもシンプルだ:派手なデリバティブ設計を追わず、3つのモジュールだけでAMM永続の欠けていたピースを補う——コントロール可能で予測可能、嵐の中でも取引できる市場を作ること。

一、オーダーブックの根本的問題:最も重要な瞬間に最も脆弱

The Fragility of Order Books: When You Need Them Most, They Vanish

肝心な時に最も脆弱になる

オーダーブック(LOB)の流動性の核心はアルゴリズムによる保証ではなく、マーケットメイカーの意志にある。相場が安定している時——マーケットメイカーのリスクはコントロール可能、スプレッドは極小、深さも十分で一見完璧。しかし市場が高ボラティリティゾーンに入ると:

1️⃣ 意志的流動性の崩壊

ボラティリティ拡大 → リスクが非線形に上昇

マーケットメイカーが一斉に注文を取り消すか、スプレッドを大幅に拡大し、その結果:バンド幅の外には実際の注文が全くなくなり、「流動性の断層(Liquidity Void)」が発生。📌 価格は滑らず、ギャップアップ/ダウンする。📌 清算注文は真空状態で成立。📌 取引とリスクの参照価格が大きく歪む。

2️⃣ オンチェーン遅延と順序権 → 「搾取可能な市場」

マーケットメイカーの注文は、ブロック遅延、MEVフロントラン、レイテンシーアービトラージに晒される。その結果、注文はシステマティックに捕食される:狙われるたびに、次はより浅く、少なく、広く注文を出すようになり、有効な深さが持続的に低下し、深さの質が反射的に悪化する。有効な深さが構造的に悪化する。

3️⃣ 在庫リスクが即時にヘッジできない

急変動時:外部ヘッジコストが急上昇し、約定経路が阻害され、マーケットメイカーのポジション偏りが悪化。リスクの外溢れパターン:マーケットメイカーの生存 → コストがトレーダーや清算者に転嫁され、清算時のインパクトが最大化される。

そしてAMMの存在意義はまさにこの時にある:📌 オーダーブックが機能不全に陥っても、AMMは依然として注文を出し続け、最小約定保証を提供し、市場が正常に機能し続けることを確保する。

二、AMM永続がいまだに拡大しない理由は?

Why AMM Perpetuals Still Lag Behind

AMMは「常に開いている屋台」であるべきで、理論的にはボラティリティに耐えられるはずだが、実際には3つの構造的問題がある:

1️⃣ LPとトレーダーがゼロサムで対決:LPが対向注文となり、相場が一方向に動くとプールが枯渇する。

2️⃣ 価格提示の遅れ → アービトラージャーの宴:AMMの価格はプール内資産比率に依存する。外部市場が変動しても、AMMは取引が発生するまで気づかない。アービトラージャーは価格差を見つけると即座に行動し、AMMの「価格修正」を手伝うと同時に、LPの価値を持ち去る。

3️⃣ 資本階層の混同:保守的なLPとリターン追求型LPが同じプールにおり、誰が先に損失を被るかが明確でない。その結果、保守的な資金は長く留まれず、TVLが流出する。

三、業界2大王者モデル:HyperliquidとGMX

The Two Kings: Hyperliquid and GMX

Hyperliquid:スピードの極限とADLの代償

Hyperliquidは現在のオンチェーンオーダーブックのベンチマークだ。独自のLayer1「HyperCore」を構築し、高頻度マッチングと低遅延を実現。取引体験はほぼ中央集権型で、深さも十分、スピードも非常に速い。しかしスピードは無料ではない。その清算メカニズムは3層構造:市場清算(Market Liquidation):オーダーブック上で損失ポジションを強制清算;Vault引受(HLP Intervention):流動性不足時は金庫がポジションを引き受ける;ADL(Auto-Deleveraging):Vaultでも耐えられない場合、システムが強制的に利益側のポジションのレバレッジを下げる。これによりHyperliquidはほぼ破綻しないが、代償として:たとえ勝者でも受動的にポジションを減らされる可能性がある。最新の「1011」事件で、Hyperliquidはシステムの公平性を保つために個人の公平性を犠牲にする設計上の欠点が露呈した。

GMX:AMM永続の堅実派

GMXはAMM永続分野のパイオニアであり、現在のAMM Perp Dexの王者でもある。AMM永続の本当の時代はGMXから始まった。GMXはフォロワーではなく、パイオニアであり、この分野のGOAT 🐐だ。

GMX V2は決定的な構造イノベーションをもたらした:市場分離プール(Isolated GM Pools):BTCのリスクはBTCだけ、ETHのリスクはETHだけ、Memeのボラティリティがメイン市場を崩壊させない → AMM永続は「一損俱損」の過去に別れを告げた;

Oracle-Mark価格決定メカニズム:プール内価格を盲信せず、外部の実際市場に密着 → アービトラージャーがLPを無料で略奪できなくなった;

常時オンライン流動性:オーダーブックが停止した時、AMMが「最後の約定保証層」となる。GMXはAMM永続の存在価値とポジションを与え、それが本当の市場インフラになれることを証明した。予備ではなく、正規の存在だ。

しかし現在のGMX設計には、私たちが解決すべきだと考える2つの構造的課題が残っている:

1️⃣ LP = 市場の対向注文、トレンド相場 → LPが継続的に損失を被り、TVLが市場で最も必要な時に縮小し、市場は「運」に頼ってサイクルを乗り越えることができない。

2️⃣ リスクが分層されておらず、保守的資金と高リスク資金が同じ損失優先度を負い、機関投資家は「なぜ全ての市場行動のリスクを負わなければならないのか?」と問うだけ → 規制資金や大規模流動性の参入を説得できず → AMM永続は本当の拡大が難しい。これからは構造アップグレードの時代であり、これがHoneypot Financeの位置であり、私たちがソリューションの次の飛躍が来ると確信する理由だ。

四、Honeypotのイノベーション:構造からAMM永続の脆弱性を修復

私たちは既存のAMMモデルの設計とブレークスルーにおいて3つのことにフォーカスした:リスクは階層化されなければならない;取引と清算は予測可能でなければならない;インパクトは隔離されなければならない。そのために、完全な構造アップグレードを導入した:

1: LPは直接AMMと対峙しない。LPは自分で選んだ異なるリスク階層(junior, senior)のERC-4626金庫に資金を預ける:Senior金庫:手数料優先、最後に損失を負担(機関/保守的資金)。Junior金庫:先に損失を負い、より高いリターンを得る(暗号ネイティブスタイル)。

2: 金庫はAMMの「オラクルアンカープライスバンド」に流動性を提供する(Seniorは近端バンド、Juniorは遠端バンドを重視)。

3: トレーダーは金庫流動性と取引;大口注文はより多くのバンドを跨ぐ → スリッページと注文サイズが線形に予測可能で、オラクルマーク価格を中心とする。

4: 資金手数料と利用率は分単位で微調整され、混雑した側がより多くの手数料を支払い、ポジションが自己リバランスされる。

5: 市場分離に従う:各取引ペアには独立したAMM、金庫、リミット、清算ロジックがあり、資産間の連鎖反応を防ぐ。

また、Hyperliquidの清算時に存在する公平性の問題も同時に解決した。1011のようなイベントが発生した時、大きなボラティリティ+大量の清算+流動性逼迫時、Hyperliquidの清算設計はシステムの安全を保証するが、勝者は最も成功した時にポジションを削減され、個人の公平と利益が犠牲になる。

私たちの清算順序:Honeypot清算順序(Process Fairness)

1️⃣ 部分的なポジション削減 → レバレッジを下げるだけで直接清算しない

2️⃣ 小規模オークション → リスクを市場化して移転

3️⃣ Junior金庫が先に損失 → リスクを自発的に引き受ける

4️⃣ 保険プールが最終的にカバー → システミックインパクトを回避

5️⃣ ADLは小ロットで実行 → 本当に最後の手段

私たちはまずシステムを守り、同時に成功した個人も守る。これはシステムの公平+プロセスの公平の結合だ。Honeypotのシステムでは:リスクは自発的であり、勝利も保持できる。私たちの設計は、まず構造でシステムを守り、その後成功した個人を守る。

五、3大システムの横断比較:スピード、レジリエンス、信頼

六:Honeypot Financeはすべての市場参加者がリスクとリターンを完璧にバランスできる

Honeypot Financeの設計では、すべての役割が本当に自分のポジションを持つことができる。

Cryptoネイティブのリターンプレイヤー:Junior Vault=ボラティリティをリターン源とし、リスクが隠されない。

機関やコンプライアンス資本:明確なドローダウン境界、監査可能なERC-4626資産で安心して参加できる。

トレーダー:安定相場→CEXレベルの体験;ボラティリティ相場→予測可能なスリッページと清算ロジック、利益が突然奪われることはない。

七、結語:スピードはパフォーマンス、予測可能性は信頼

Hyperliquid → パフォーマンスの極限

GMX → 構造の先駆者

Honeypot → レジリエンスと信頼の新しいベースライン

私たちはより速さを追求しない、崩壊しないことを追求する。市場が本当に気にするのは、もはや誰が最も低いスプレッドを持っているかではなく、「すべてが下落している時、あなたはまだ取引できるか?」ということだ。その日、AMM永続の新しいベースラインはHoneypotの方法で書き換えられるだろう。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

価格予測 12/12: BTC、ETH、BNB、XRP、SOL、DOGE、ADA、BCH、HYPE、LINK

2025年の短期Bitcoinトレーダーの66%が利益を上げた:2026年には利益が増加するのか?

ビットコインは92,000ドルで不安定、トレーダーは「操作的」なBTC価格下落の終焉を注視