Come influenzerà la Federal Reserve nel 2026 il settore delle criptovalute?

Si passerà dalla cautela tecnocratica dell’era Powell a un quadro politico più chiaramente orientato a ridurre i costi dei prestiti e a sostenere l’agenda economica del presidente.

Titolo originale: 2026: The Year of the Fed's Regime Change

Autore originale: @krugermacro

Traduzione: Peggy, BlockBeats

Nota dell’editore: Nel 2026 la Federal Reserve potrebbe assistere a un vero e proprio “cambio di regime”. Se Hassett dovesse diventare presidente, la politica monetaria potrebbe passare dalla prudenza e stabilità dell’era Powell a un percorso di tagli dei tassi più aggressivo e a un quadro “growth first”. I tassi a breve, le aspettative a lungo termine e la valutazione cross-asset saranno tutti costretti a una rivalutazione. Questo articolo analizza la logica chiave e l’impatto di mercato di questa potenziale svolta: il tema centrale del trading del prossimo anno non sarà solo il taglio dei tassi, ma una Fed completamente nuova.

Segue il testo originale:

La Federal Reserve che conosciamo finirà nel 2026.

Il principale motore dei rendimenti degli asset del prossimo anno sarà la “nuova Fed” — più precisamente, il cambio di paradigma politico portato dal nuovo presidente nominato da Trump.

Kevin Hassett è già diventato il candidato più probabile di Trump per la presidenza della Fed (al 2 dicembre, il mercato predittivo Kalshi gli attribuisce una probabilità del 70%). Hassett è attualmente direttore del National Economic Council, è un economista supply-side e un fedele sostenitore di Trump da lungo tempo. Sostiene il principio del “growth first”, ritenendo che, dato che la guerra contro l’inflazione sia stata in gran parte vinta, mantenere alti tassi reali non sia più razionale dal punto di vista economico, ma piuttosto una testardaggine politica. Se dovesse essere nominato, ciò segnerebbe una svolta decisiva: la Fed passerebbe dalla prudenza tecnocratica dell’era Powell a un quadro politico più orientato a ridurre i costi di prestito e a servire l’agenda economica presidenziale.

Per capire che tipo di regime politico instaurerebbe, basta guardare alle sue dichiarazioni pubbliche di quest’anno su tassi e Fed:

“Se la Fed non taglia i tassi a dicembre, l’unica spiegazione è il pregiudizio di parte anti-Trump.” (21 novembre)

“Se fossi nel FOMC, sarei più propenso a votare per un taglio dei tassi, mentre Powell lo sarebbe meno.” (12 novembre)

“Sono d’accordo con Trump: i tassi possono essere ridotti drasticamente.” (12 novembre)

“Le tre riduzioni previste sono solo l’inizio.” (17 ottobre)

“Voglio che la Fed continui a tagliare i tassi in modo aggressivo.” (2 ottobre)

“La direzione della Fed sui tagli è corretta, i tassi dovrebbero essere più bassi.” (18 settembre)

“Waller e Trump hanno ragione sui tassi.” (23 giugno)

Se si posizionasse la sua inclinazione su una scala da 1 a 10 (1 = più dovish, 10 = più hawkish), Hassett sarebbe circa a 2.

Se nominato, Hassett sostituirà Miran come governatore della Fed a gennaio, poiché il mandato a breve termine di Miran terminerà. Poi, a maggio, con la scadenza del mandato di Powell, sarà promosso presidente; Powell dovrebbe dimettersi dal suo seggio di governatore dopo aver annunciato le sue intenzioni, secondo la prassi storica, creando così una vacanza per la nomina di Warsh da parte di Trump.

Sebbene Warsh sia attualmente il principale rivale di Hassett per la presidenza, si presume qui che alla fine sarà integrato nel sistema come parte della forza riformatrice. Come ex governatore della Fed, Warsh ha pubblicamente “fatto campagna” per una piattaforma di riforma strutturale, chiedendo esplicitamente la ricostruzione di un “nuovo accordo Tesoro-Fed” e criticando la leadership attuale della Fed per essersi “sottomessa alla tirannia dello status quo”. Fondamentale è che Warsh ritiene che l’attuale boom della produttività guidato dall’AI sia intrinsecamente disinflazionistico, il che significa che la Fed sta commettendo un errore politico nel mantenere i tassi restrittivi.

Nuovo equilibrio di potere

In questa struttura, la Fed versione Trump formerà un nucleo dominante di colombe e avrà un percorso praticabile per ottenere voti su molte questioni accomodanti. Tuttavia, ciò non è garantito al 100%, poiché alla fine sarà necessario raggiungere un consenso e il grado di inclinazione dovish rimane incerto.

➤ Nucleo dovish (4 membri):

Hassett (presidente), Warsh (governatore), Waller (governatore), Bowman (governatore)

➤ Potenzialmente persuadibili (6 membri):

Cook (governatore), Barr (governatore), Jefferson (governatore), Kashkari (Minneapolis), Williams (New York), A. Paulson (Philadelphia)

➤ Falchi (2 membri):

Hammack (Cleveland), Logan (Dallas)

Tuttavia, se Powell scegliesse di non dimettersi dal suo seggio di governatore (anche se la probabilità storica è molto bassa — quasi tutti i presidenti uscenti si dimettono, come fece Yellen 18 giorni dopo la nomina di Powell), sarebbe uno scenario estremamente negativo. Non solo impedirebbe la vacanza per Warsh, ma renderebbe Powell una sorta di “presidente ombra”, mantenendo una forte influenza sugli altri membri del FOMC al di fuori del nucleo dovish.

Timeline: le quattro fasi della reazione del mercato

Sulla base di tutti i fattori sopra, la reazione del mercato si articolerà in quattro fasi distinte:

1. (Dicembre / Gennaio prossimo) Ottimismo immediato dopo la nomina di Hassett. Nelle settimane successive alla conferma, gli asset rischiosi accoglieranno con favore un nuovo presidente chiaramente dovish e fedele.

2. Se Powell non annuncerà le dimissioni entro tre settimane, emergerà un crescente senso di disagio. Ogni giorno di ritardo riattiverà il rischio di coda del “e se non si dimettesse?”

3. Nel momento in cui Powell annuncerà le dimissioni, il mercato sperimenterà un’ondata di entusiasmo.

4. Avvicinandosi la prima riunione FOMC presieduta da Hassett nel giugno 2026, il sentiment di mercato tornerà teso.

Gli investitori presteranno grande attenzione a tutte le dichiarazioni pubbliche dei membri FOMC (che parleranno spesso, fornendo indizi sui loro processi di pensiero e inclinazioni).

Rischio: un comitato diviso

In assenza del “voto decisivo” che molti erroneamente attribuiscono al presidente (che in realtà non esiste), Hassett dovrà vincere il dibattito all’interno del FOMC per assicurarsi la maggioranza.

Se ogni decisione di taglio dei tassi di 50bp passasse con un margine risicato di 7–5, ciò eroderebbe l’istituzione: suggerirebbe al mercato che il presidente è più un agente politico che un economista indipendente.

Un caso più estremo: parità 6–6, o 4–8 contrari al taglio dei tassi

Sarebbe disastroso.

I dettagli dei voti saranno pubblicati nei verbali FOMC tre settimane dopo ogni riunione, il che renderà la pubblicazione dei verbali un evento di volatilità di mercato importante.

Per quanto riguarda ciò che accadrà dopo la prima riunione, resta una grande incognita.

Il mio giudizio di base è: con il solido supporto di 4 voti e una strada credibile verso 10 voti, Hassett sarà in grado di costruire un consenso dovish e portare avanti la sua agenda.

Conclusione: il mercato non può anticipare completamente (front-run) l’inclinazione dovish della nuova Fed.

Rivalutazione dei tassi

Il “dot plot” è un’illusione.

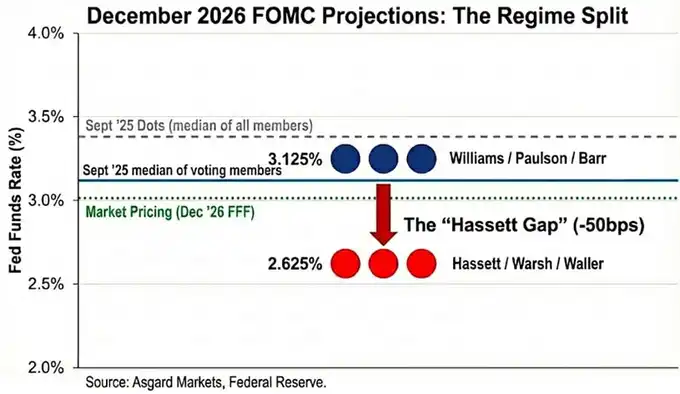

Sebbene la previsione mediana dei tassi per dicembre 2026 pubblicata a settembre sia del 3,4%, questa cifra rappresenta la mediana di tutti i partecipanti (inclusi i membri hawkish senza diritto di voto).

In base all’analisi delle dichiarazioni pubbliche, stimo che la vera mediana dei membri con diritto di voto sia significativamente più bassa, al 3,1%.

Sostituendo Hassett e Warsh a Powell e Miran, il quadro cambia ulteriormente.

Prendendo Miran e Waller come rappresentanti del nuovo regime “aggressivo sui tagli”, la distribuzione dei voti per il 2026 resta bimodale, ma entrambi i picchi sono più bassi:

Williams / Paulson / Barr → 3,1%

Hassett / Warsh / Waller → 2,6%

Fisso il punto di ancoraggio della nuova leadership al 2,6%, per allinearlo alla previsione ufficiale di Miran; tuttavia, va notato che Miran ha dichiarato pubblicamente che il “tasso desiderabile” dovrebbe essere tra il 2,0% e il 2,5%, il che significa che la preferenza del nuovo regime potrebbe essere ancora più dovish di quanto suggerisca il dot plot.

Il mercato ha già riflesso in parte questo cambiamento: attualmente (al 2 dicembre) il tasso per dicembre 2026 è prezzato al 3,02%, ma non ha ancora incorporato completamente il prossimo cambio di regime. Se Hassett riuscirà a spingere il comitato verso ulteriori tagli, il tratto breve della curva dei rendimenti avrà ancora circa 40 punti base di spazio al ribasso.

Inoltre, se la valutazione di Hassett sulla “disinflazione dal lato dell’offerta” è corretta, l’inflazione scenderà più rapidamente del consenso di mercato, costringendo la Fed a tagliare ulteriormente i tassi per evitare una “stretta passiva” dovuta all’aumento dei tassi reali.

Implicazioni cross-asset

Sebbene la reazione iniziale del mercato alla nomina di Hassett dovrebbe essere “risk-on”, l’espressione più precisa di questo cambio di regime è uno “steepening reflazionario”:

Breve termine: scommettere su tagli aggressivi

Lungo termine: prezzare una crescita nominale più alta (e potenziali rischi inflazionistici)

1. Tassi (Rates)

L’obiettivo di Hassett è combinare “tagli aggressivi da recessione” con “crescita da boom superiore al 3%”.

Se questa politica avrà successo: il rendimento a 2 anni scenderà bruscamente per prezzare in anticipo il percorso di taglio; il rendimento a 10 anni potrebbe restare elevato, grazie a una crescita strutturale più forte e a un premio per l’inflazione più alto.

In altre parole: breve termine in forte calo, lungo termine resistente, curva che si impenna rapidamente.

2. Azioni (Equities)

Secondo Hassett, l’attuale posizione politica sta sopprimendo il boom di produttività guidato dall’AI.

Una volta insediato: abbasserà il tasso di sconto reale, favorendo un’espansione delle valutazioni delle growth stock in una fase di “melt-up”.

Il rischio maggiore non è la recessione, ma un’impennata dei rendimenti a lungo termine che potrebbe scatenare una “ribellione” del mercato obbligazionario.

3. Oro (Gold)

Quando la Fed è politicamente allineata con il governo e pone esplicitamente la crescita al di sopra dell’obiettivo d’inflazione, questa è la classica logica long per gli hard asset.

Di conseguenza: l’oro dovrebbe sovraperformare i Treasury, poiché il mercato coprirà il rischio che il nuovo regime possa ripetere gli “eccessivi tagli e errori politici” degli anni ’70.

4. Bitcoin

In condizioni normali, Bitcoin sarebbe la rappresentazione più pura di questa “trade da cambio di regime”.

Ma dal 10/10, Bitcoin mostra: evidente skew ribassista; poca reattività ai driver macro positivi; crolli disastrosi in caso di notizie negative; paura del “top del ciclo quadriennale”; crisi d’identità narrativa

Ritengo che, entro il 2026, la politica monetaria di Hassett e l’agenda di deregolamentazione di Trump saranno sufficienti a superare questo pessimismo auto-rafforzante.

Nota tecnica: sul Tealbook (previsioni interne della Fed)

Il Tealbook è la previsione economica ufficiale del dipartimento di ricerca della Fed, nonché il benchmark statistico per il dibattito FOMC.

È gestito dalla Division of Research & Statistics, che conta oltre 400 economisti ed è guidata dal direttore Tevlin.

Tevlin, come la maggior parte del team, è keynesiano; anche il modello centrale della Fed, FRB/US, è chiaramente di matrice neo-keynesiana.

Hassett può, tramite voto del Consiglio, nominare un economista supply-side a capo del dipartimento.

Sostituire i modellisti keynesiani, che “credono che la crescita porti inflazione”, con modellisti supply-side, che “credono che il boom dell’AI porti pressioni disinflazionistiche”, cambierà radicalmente le previsioni.

Ad esempio: se il modello prevede che l’inflazione scenda dal 2,5% all’1,8% grazie all’aumento della produttività,

anche i membri FOMC meno dovish saranno più disposti a sostenere tagli aggressivi dei tassi.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Allerta prezzo Bitcoin (BTC/USD): Bitcoin supera una resistenza chiave - prossima fermata $100,000?

La giornata di trading più forte di Bitcoin da maggio suggerisce un possibile rally fino a 107.000 dollari

Il prezzo di BNB può tornare a superare i 1.000$ a dicembre?

In tendenza

Altro【Selezione quotidiana delle notizie di Bitpush】Trump suggerisce attivamente Hassett come prossimo presidente della Federal Reserve; Bloomberg: Strategy potrebbe considerare in futuro di offrire servizi di prestito in bitcoin; CEO di Strategy: Strategy stabilisce una riserva di 1,4 miliardi di dollari tramite la vendita di azioni per alleviare la pressione di vendita di bitcoin; Sony potrebbe lanciare una stablecoin in dollari per i pagamenti nell’ecosistema di giochi e anime.

Allerta prezzo Bitcoin (BTC/USD): Bitcoin supera una resistenza chiave - prossima fermata $100,000?