Gli ETF su Bitcoin interrompono una serie di 6 giorni di deflussi con un acquisto da 240 milioni di dollari: cosa significa per la liquidità

I flussi degli exchange-traded funds (ETF) spot su Bitcoin (BTC) negoziati negli Stati Uniti sono tornati positivi dopo quasi una settimana di riscatti.

Secondo i dati di Farside Investors, gli ETF spot su Bitcoin negli Stati Uniti hanno registrato afflussi netti per 240 milioni di dollari il 6 novembre, dopo sei sessioni consecutive che avevano drenato oltre 660 milioni di dollari da questi prodotti.

L’IBIT di BlackRock ha guidato con 112,4 milioni di dollari, seguito dal FBTC di Fidelity con 61,6 milioni di dollari e dall’ARKB di Ark 21Shares con 60,4 milioni di dollari.

Questo movimento significa che i maggiori acquirenti marginali nel mercato Bitcoin hanno appena smesso di vendere e hanno ricominciato ad acquistare.

Sebbene un giorno verde non cancelli una settimana di rosso, in un mercato dove la liquidità determina l’andamento dei prezzi più del sentiment, questa inversione è importante perché i flussi degli ETF non sono più solo segnali di domanda. I fondi sono diventati un’infrastruttura di liquidità.

Dalla loro introduzione, gli ETF spot statunitensi hanno accumulato oltre 60,5 miliardi di dollari in afflussi netti e gestiscono circa 135 miliardi di dollari in asset under management. Ciò rappresenta circa il 6,7% di tutti i Bitcoin esistenti, detenuti in prodotti che soddisfano la domanda di accesso regolamentato.

Quando questi prodotti passano da riscatti netti a creazioni nette, non cambiano solo i titoli, ma anche la pressione meccanica sui book degli ordini.

L’aritmetica dell’assorbimento

Dopo l’halving, i miner emettono circa 450 BTC al giorno. Ai prezzi attuali, quasi 102.555,06 dollari, ciò si traduce in oltre 46 milioni di dollari di nuova offerta che entra quotidianamente sul mercato.

Un solo giorno di afflussi da 240 milioni di dollari assorbe più di cinque giorni di emissione globale solo tramite gli ETF statunitensi. Questa non è una pressione d’acquisto metaforica, ma una domanda programmatica eseguita da partecipanti autorizzati che devono acquistare BTC per creare nuove quote.

Quando i flussi degli ETF diventano negativi, il processo si inverte. I partecipanti autorizzati riscattano quote e vendono Bitcoin sul mercato o nei loro inventari interni, creando una pressione di vendita costante e prevedibile al margine.

Quando i flussi tornano positivi, gli stessi partecipanti acquistano in grande quantità per soddisfare la domanda di creazione.

Poiché ora gli ETF controllano una percentuale media a una cifra dell’offerta totale e fungono da veicolo principale per l’allocazione istituzionale, il loro flusso netto è diventato la misura più chiara della liquidità marginale ampia e tracciabile su Bitcoin.

La struttura del mercato è cambiata. La liquidità per BTC non risiede più principalmente nei mercati spot e futures perpetui di Binance, ma vive anche in ciò che IBIT, FBTC e i loro pari fanno con creazioni e riscatti giornalieri.

Due condizioni, una soddisfatta

Un’analisi recente di Glassnode ha identificato due requisiti affinché i rialzisti di Bitcoin possano riprendere il controllo strutturale: flussi ETF costantemente positivi e il recupero di circa 112.500 dollari, il costo base dei detentori a breve termine, come supporto.

L’afflusso del 6 novembre soddisfa in piccolo la prima condizione. Dimostra che la reale domanda TradFi esiste ancora ai prezzi attuali, disposta a comprare il calo tramite ETF piuttosto che abbandonare il prodotto dopo una serie di deflussi da 1,9 miliardi di dollari.

Una sola stampa non riscrive la struttura. Nell’ultima settimana, gli ETF sono rimasti netti negativi.

Tuttavia, nel momento in cui quelle barre giornaliere passano dal rosso al verde e vi rimangono, il mercato spegne un grande venditore sistematico e riaccende un acquirente in grado di superare sia la nuova emissione che una parte della distribuzione dei detentori a lungo termine.

È allora che la combinazione “flussi ETF più recupero di 112.500 dollari” diventa una configurazione credibile piuttosto che un semplice desiderio.

Quattro canali verso mercati più stretti

L’impatto sulla liquidità opera attraverso più canali contemporaneamente.

Primo, i flussi ETF positivi spostano le monete dalle sedi spot liquide alla custodia degli ETF, dove rimangono relativamente stabili, riducendo immediatamente il flottante negoziabile. Un flottante spot più sottile combinato con una domanda stabile o crescente crea book degli ordini più sensibili.

Una volta che gli acquirenti intervengono, le transazioni avvengono più rapidamente e con meno volume.

Secondo, quando gli ETF statunitensi entrano in modalità net-buy, i partecipanti autorizzati raccolgono liquidità su tutte le principali borse per soddisfare gli ordini di creazione. Questo restringe gli spread in cima al book, ma prosciuga le richieste in sospeso.

In un mercato che già affronta una minore emissione post-halving e forti concentrazioni di HODL, i ritorni delle offerte ETF sono il tipo di flusso strutturale che può alimentare una rottura al rialzo, invece che ogni rally venga assorbito dai venditori.

Terzo, il complesso ETF da 135 miliardi di dollari aggiunge liquidità “cartacea” sotto forma di trading profondo e regolamentato nelle stesse quote ETF. Questo rende più facile per i fondi pensione, le piattaforme di consulenti finanziari registrati e le aziende allocare o riequilibrare senza influenzare i mercati spot.

Quando questi attori diventano acquirenti netti, la base di domanda effettiva di Bitcoin si amplia e la volatilità dovuta alla leva puramente crypto-native viene meglio assorbita dal flusso diversificato.

Quarto, c’è il valore segnaletico. Dopo una settimana in cui i deflussi hanno seguito un posizionamento più ampio di risk-off e i detentori a lungo termine hanno distribuito silenziosamente nella debolezza, una giornata di afflussi decisa dai fondi più importanti rappresenta un cambiamento significativo nel sentiment.

Gli afflussi indicano che i grandi allocatori restano a proprio agio nell’aumentare l’esposizione a Bitcoin tramite ETF a prezzi vicini alle sei cifre, il che supporta la tesi che i cali sotto i 100.000 dollari vengano trattati come opportunità piuttosto che come rotture di regime.

Interrompere una serie di sei giorni di deflussi per 660 milioni di dollari con 240 milioni di dollari di nuove creazioni non pone fine alla correzione di Bitcoin né garantisce la prossima gamba al rialzo. Ma fa qualcosa di più importante per la struttura del mercato: elimina la pressione di vendita meccanica dalla singola categoria più grande di acquirenti marginali.

Per ora, la pressione si è invertita. Se rimarrà tale determinerà se l’ambiente di liquidità di Bitcoin sosterrà una fase di consolidamento o un nuovo test del supporto.

L’articolo Bitcoin ETFs break 6-day outflow streak with $240M buy: What it means for liquidity è apparso per la prima volta su CryptoSlate.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Il DEX Solana Jupiter lancia JupUSD, restituendo agli utenti il rendimento del tesoro nativo

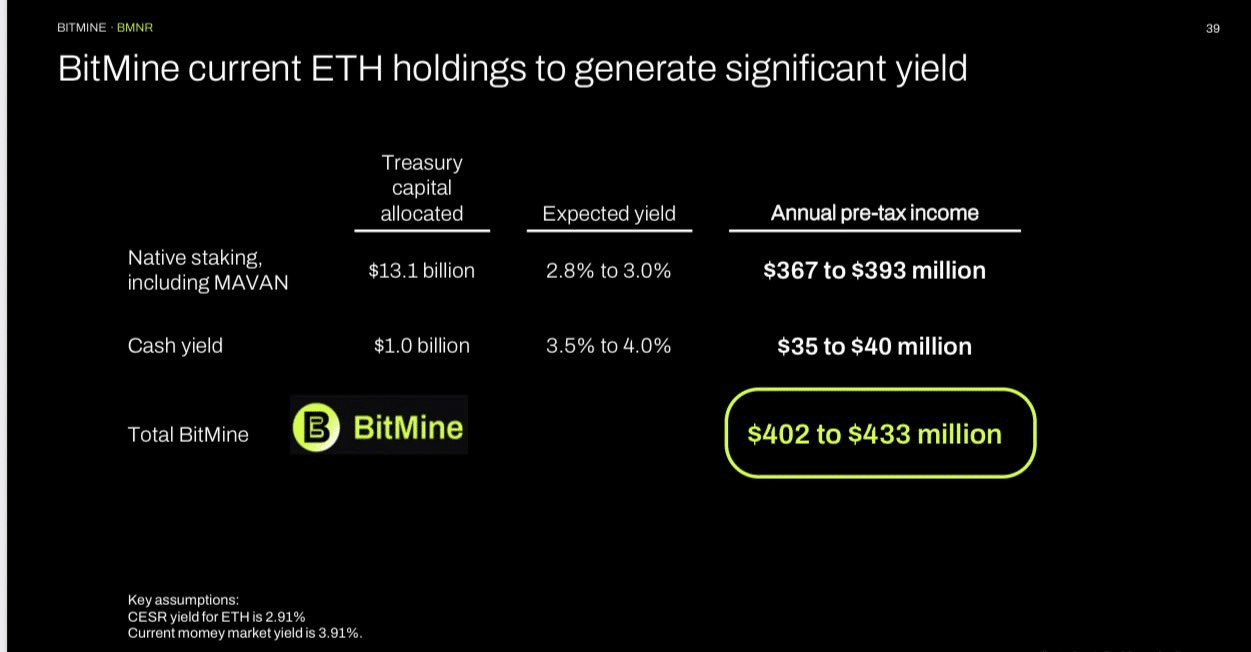

Da $3.5K a $12K? Ecco perché la previsione di Ethereum di BMNR ha senso