Decadenza controllata: quando la finanza stessa diventa l'economia

Prestiti per tutti, nessun investitore: come l’innovazione viene esclusa?

Tutti prestano, nessuno investe: come viene espulsa l’innovazione?

Scritto da: arndxt

Traduzione: AididiaoJP, Foresight News

Il mercato non si autocorregge, il governo torna a essere un elemento chiave della funzione di produzione.

L’esito finale non è necessariamente il crollo, ma piuttosto una recessione controllata: un sistema finanziario che sopravvive grazie alla liquidità riflessiva e a impalcature politiche, invece che al reinvestimento produttivo.

L’economia statunitense sta entrando in un’era di capitalismo gestito:

- Le azioni stanno tornando indietro

- Il debito domina

- Le politiche diventano il nuovo motore di crescita

- E la finanza stessa è diventata dominante nell’economia

La crescita nominale può essere creata artificialmente, ma la vera produttività richiede il ripristino del legame tra capitale, lavoro e innovazione.

Senza questo, il sistema può sostenersi, ma non genera più effetti di capitalizzazione composta.

Cambiamento strutturale nella composizione del capitale

Il mercato azionario era il motore centrale del capitalismo americano, ma oggi non riesce più a fornire sistematicamente capitale accessibile a un’ampia gamma di imprese statunitensi. Il risultato è una massiccia migrazione verso il credito privato, che ora funge da allocatore di capitale nella maggior parte dei mercati intermedi e dei settori ad alta intensità di capitale.

Il volume delle emissioni azionarie pubbliche rimane vicino ai minimi storici, mentre la gestione degli asset di debito privato ha superato i 1.7 trilioni di dollari, uno specchio della fase avanzata del ciclo di finanziarizzazione. Le aziende preferiscono sempre più il debito rispetto al capitale proprio, non perché siano più affidabili, ma perché la struttura del mercato pubblico è danneggiata: bassa liquidità, concentrazione degli investimenti passivi e multipli di valutazione punitivi per i modelli di business asset-heavy rendono la quotazione in borsa una scelta non prioritaria.

Questo ha creato un ciclo di incentivi anomalo: nessuno vuole il bilancio. I modelli di business asset-light e basati sull’estrazione di rendite dominano i criteri di valutazione, mentre l’innovazione ad alta intensità di capitale manca di finanziamenti azionari. Nel frattempo, il credito privato ha adottato un modello di “cattura degli asset”: i prestatori vincono in ogni scenario, ottenendo alti spread in caso di successo e acquisendo asset fisici in caso di difficoltà.

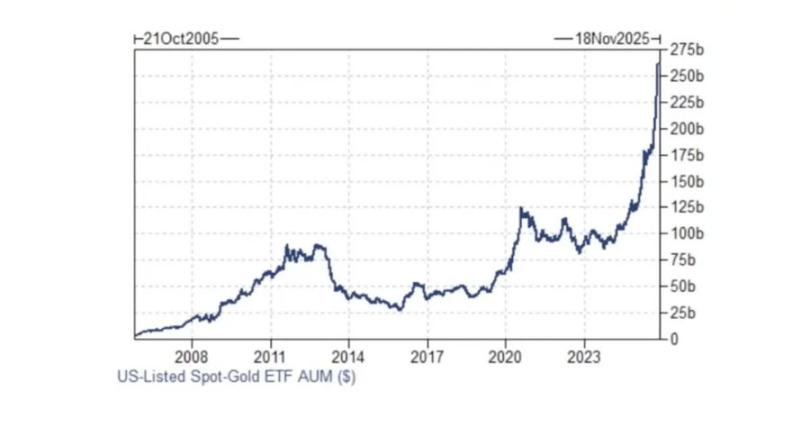

Era della finanziarizzazione

Questa tendenza rappresenta l’apice di quarant’anni di esperimenti di iper-finanziarizzazione. Con i tassi d’interesse strutturalmente inferiori al tasso di crescita, la ricerca di rendimento da parte degli investitori non avviene più tramite investimenti produttivi, ma attraverso l’apprezzamento degli asset finanziari e l’espansione della leva finanziaria.

Conseguenze chiave:

- Le famiglie sostituiscono la crescita stagnante dei salari con l’aumento del valore degli asset.

- Le aziende danno priorità agli azionisti, esternalizzano la produzione e perseguono l’ingegneria finanziaria.

- La crescita economica si disconnette dalla produttività, affidandosi all’inflazione degli asset per sostenere la domanda.

Questa dinamica di “debito senza uso produttivo” ha svuotato la base industriale interna e creato un’economia ottimizzata per il rendimento del capitale piuttosto che per quello del lavoro.

Effetto di espulsione e riflessività del credito

Il regime fiscale post-pandemico ha aggravato il problema. Le emissioni sovrane da record hanno espulso i mutuatari privati dal mercato del credito pubblico, spingendo il capitale verso strutture di prestito private.

I fondi di credito privato ora prezzano i prestiti sulla base di spread pubblici artificialmente compressi, creando un ciclo di feedback riflessivo:

- Le emissioni pubbliche diminuiscono

- Gli acquirenti obbligati inseguono una limitata offerta ad alto rendimento

- Gli spread si restringono

- Il credito privato si riprezza al ribasso

- Più emissioni si spostano verso il privato

- Il ciclo si rafforza

Nel frattempo, dal 2020 il sostegno implicito della Federal Reserve al credito societario ha distorto il valore informativo degli spread stessi: il rischio di default non è più prezzato dal mercato, ma gestito dalla politica.

I problemi degli investimenti passivi

L’ascesa degli investimenti passivi ha ulteriormente compromesso la scoperta dei prezzi. I flussi di capitali indicizzati dominano i volumi di scambio azionario, concentrando la proprietà in poche società di asset management da mille miliardi di dollari, i cui incentivi sono omogenei e vincolati ai benchmark.

Il risultato:

- Le società quotate di piccole e medie dimensioni soffrono di una carenza strutturale di liquidità.

- La copertura della ricerca azionaria crolla.

- Il mercato IPO si restringe, sostituito da round di finanziamento privati tardivi (serie F, G, ecc.) inaccessibili agli investitori pubblici.

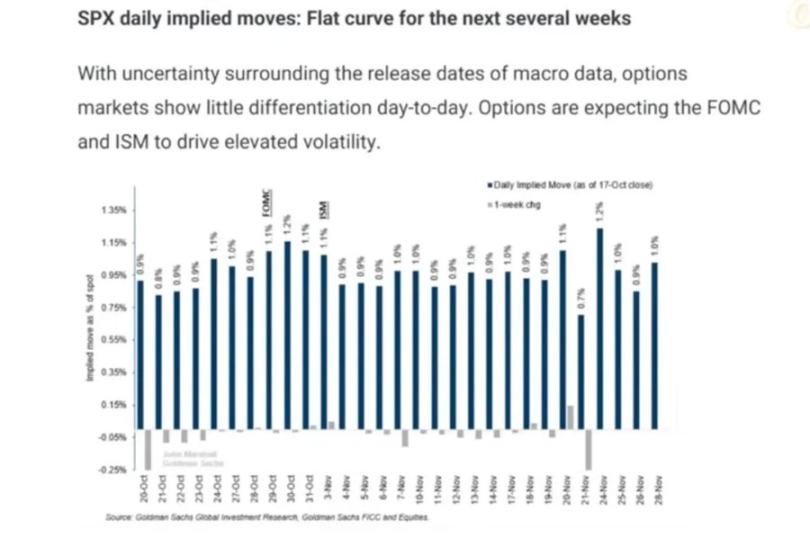

L’ampiezza e la vitalità del mercato sono state sostituite dalla concentrazione oligopolistica e dalla liquidità algoritmica, generando cluster di volatilità quando i flussi di capitale si invertono.

Espulsione dell’innovazione

L’omogeneità finanziaria si riflette nell’economia reale. Un sistema capitalistico sano richiede incentivi eterogenei: imprenditori, prestatori e investitori perseguono obiettivi e orizzonti temporali diversi. Al contrario, l’architettura di mercato odierna comprime l’assunzione di rischio in una sola dimensione: massimizzazione del rendimento sotto vincolo di rischio.

Storicamente, l’innovazione prosperava all’incrocio tra settori e strutture di capitale diversificati. Il crollo di questo ecosistema di “tutti prestano, nessuno investe” sta riducendo l’innovazione accidentale e la crescita della produttività a lungo termine.

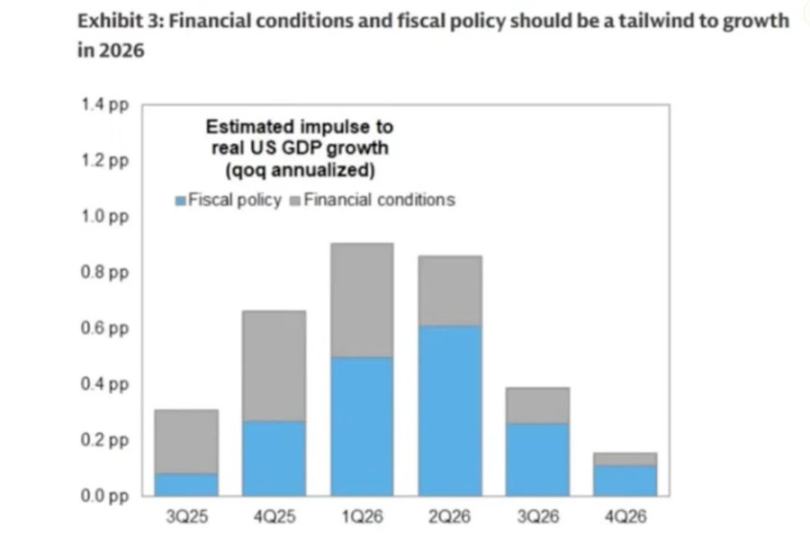

Necessità di una nuova politica industriale

Con questa struttura che erode il potenziale di crescita organica, lo Stato sta tornando a essere un attore economico primario. Dal CHIPS Act ai sussidi verdi, la politica industriale fiscale viene utilizzata per compensare i fallimenti del capitale privato.

Ciò rappresenta una parziale inversione dei modelli USA-Cina: ora gli Stati Uniti utilizzano partnership pubblico-private mirate per riancorare le catene di approvvigionamento e generare crescita nominale, mentre la Cina si affida alle imprese statali e alla manifattura per affermare la propria leadership globale.

Tuttavia, l’attuazione resta squilibrata, limitata dalla politica, inefficiente nell’allocazione delle risorse e soggetta a disallineamenti geografici (ad esempio, la costruzione di fabbriche di semiconduttori in Arizona, dove l’acqua scarseggia). Nonostante ciò, il cambiamento filosofico è decisivo:

Contratto sociale e riflessività politica

Le conseguenze di quarant’anni di finanziarizzazione si riflettono nel divario tra ricchezza patrimoniale e reddito da lavoro. La quota di PIL rappresentata da abitazioni e azioni ha raggiunto livelli record, mentre i salari reali sono stagnanti.

Se le opportunità non vengono redistribuite – non tramite trasferimenti, ma tramite la proprietà – la stabilità politica sarà erosa. Dal protezionismo alle politiche industriali nazionaliste, l’ascesa dei movimenti populisti e protezionisti è un sintomo della privazione dei diritti economici. Gli Stati Uniti non sono immuni, anzi stanno guidando questo esperimento.

Prospettive: stagnazione, capitalismo di Stato e crescita selettiva

A differenza di un singolo “momento Minsky”, questo sistema implica un’erosione graduale: rendimenti reali in calo, lenta de-equitizzazione e gestione delle fluttuazioni intermittenti tramite interventi politici.

Temi chiave da monitorare:

- Dominanza del credito pubblico: con deficit persistenti, l’effetto di espulsione si intensificherà

- Rientro industriale: crescita nominale guidata dal governo tramite sussidi

- Saturazione del credito privato: porterà infine a compressione dei margini e default individuali

- Stagnazione del mercato azionario: con il capitale che insegue la certezza invece della crescita, i multipli prezzo/utili saranno compressi per un decennio

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

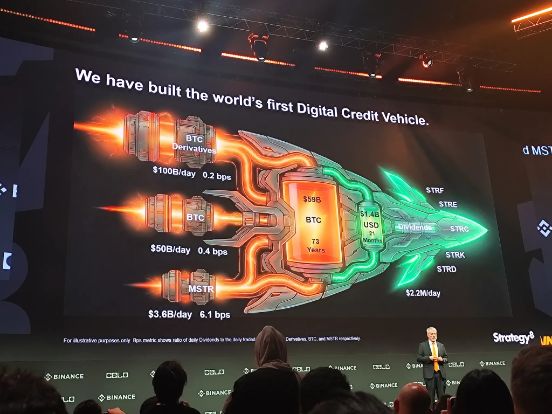

Bitcoin: la pietra angolare della nuova civiltà digitale

La fine del mito dell’halving? Bitcoin affronta una trasformazione epocale nel “super ciclo”

Scopri le prospettive promettenti delle criptovalute per il 2026

In sintesi, il prossimo grande ciclo rialzista delle criptovalute inizierà all'inizio del 2026. Gli investitori istituzionali e la regolamentazione alimentano la fiducia a lungo termine nel mercato. Nel breve termine, si osserva che gli investitori preferiscono le stablecoin in un contesto di volatilità.