La settimana delle crypto: tutto ciò che devi sapere per concludere ottobre

Il prezzo di Bitcoin si aggira intorno ai $115.000 mentre la Federal Reserve si riunisce questa settimana. Il rischio di politica monetaria si concentra sulla decisione di mercoledì 29 ottobre alle 14:00 ET, seguita dalla conferenza stampa del presidente Jerome Powell alle 14:30 ET.

I mercati prezzano un taglio di 25 punti base per questa riunione con ulteriori probabilità di allentamento entro la fine dell’anno, secondo la metodologia CME FedWatch che mappa i futures sui fed funds alle probabilità riunione per riunione.

La configurazione è direttamente collegata al canale macro di Bitcoin, dove le indicazioni sulla parte anteriore si trasmettono ai rendimenti reali a 10 anni e al dollaro, poi nella domanda di ETF e nel posizionamento dei derivati sul mercato.

I flussi definiscono la settimana. Gli ETF spot su Bitcoin negli Stati Uniti sono passati da un grande deflusso il 16 ottobre a un grande afflusso il 21 ottobre, poi a un modesto guadagno netto il 24 ottobre.

La concentrazione rimane nei leader, con netti cumulativi dal lancio pari a IBIT più $65,3 miliardi, FBTC più $12,6 miliardi e GBTC meno $24,6 miliardi.

L’ampiezza al di fuori dei due principali emittenti è stata incoerente, il che rende il tono della politica un fattore trainante a breve termine per il seguito dell’allocazione dopo la finestra decisionale.

| 16 ott. | -531 | Deflusso improvviso |

| 21 ott. | +477 | Giornata di rimbalzo |

| 24 ott. | +33 | IBIT +58 |

Il posizionamento è pesante in vista dell’evento. L’open interest sulle opzioni si trova vicino ai massimi storici su Deribit, il che aumenta il rischio di gap attorno ai titoli e al ritmo della conferenza stampa.

Il funding dei perpetual su principali piattaforme è stato moderatamente positivo con un elevato open interest aggregato sui futures, secondo CoinGlass.

Questa combinazione può essere un catalizzatore per movimenti bidirezionali se il percorso si discosta dai prezzi. La sessione di rischio del 17 ottobre che ha visto circa $147 milioni di liquidazioni BTC tracciate da CoinGlass illustra il potenziale di wipeout quando il posizionamento è affollato.

Il contesto macro è cambiato negli ultimi due mesi.

Il percorso di politica è stato riprezzato verso tagli in vista della riunione del 28-29 ottobre, secondo CME FedWatch, mentre parti del flusso di dati USA sono state compromesse da interruzioni dovute a shutdown che complicano la visibilità.

I rendimenti reali si sono attenuati dai massimi estivi, con il proxy TIPS a 10 anni intorno all’1,7 percento alla fine della scorsa settimana, e il dollaro si è stabilizzato, con un’impennata contro lo yen durante la settimana della Fed.

Queste variabili sono importanti per l’appetito al rischio degli asset digitali, poiché BTC ha mostrato episodi di forte correlazione inversa con i rendimenti reali USA e tende a rallentare quando il dollaro si rafforza, anche se la relazione dipende dallo stato e può interrompersi.

Meccanicamente, un taglio di 25 pb combinato con un tono cauto ancorerebbe le aspettative di breve termine, il che tenderebbe a mantenere i rendimenti reali a 10 anni stabili o leggermente più bassi e il dollaro stabile o più debole.

In questo scenario, i netti degli ETF potrebbero essere misti o moderatamente positivi con possibilità di partecipazione più ampia oltre i primi due se Powell evita svolte hawkish, mentre il mercato spot rimane in range con interesse di acquisto sui ribassi durante la volatilità della conferenza stampa.

Un taglio più accomodante di 25 pb accompagnato da un orientamento all’allentamento o riconoscimenti di un mercato del lavoro più debole dovrebbe ridurre i rendimenti reali e mettere pressione sul dollaro, una configurazione che storicamente sostiene l’ampiezza degli ETF e apre una finestra di rialzo del 6-12 percento nelle 72 ore successive alla decisione se i flussi inseguono.

Un mantenimento con tono deciso aumenta i rendimenti reali e il dollaro, una combinazione che in precedenti episodi ha coinciso con deflussi netti, dove IBIT e FBTC possono assorbire parte della domanda ma il totale può diventare negativo, e dove le liquidazioni long aumentano dato l’elevato open interest.

Un taglio a sorpresa di 50 pb abbasserebbe i rendimenti reali, spingerebbe il dollaro più in basso e inviterebbe afflussi eccezionali con interesse per le call sulle opzioni, seguiti da prese di profitto verso la fine della settimana.

| -25 pb, tono cauto | Stabile a -5–10 pb | Stabile o più debole | Misto a moderatamente positivo, più ampio se tono stabile | Range a +3–6%, acquisti sui ribassi durante la conferenza | OI elevato con funding moderato, movimenti bidirezionali |

| Dovish -25 pb, orientamento all’allentamento | -10–20 pb | In calo | Positivo con maggiore ampiezza | +6–12%, rischio inseguimento ETF | Funding tende positivo, rischio liquidazioni short |

| Mantenimento, tono deciso | +10–20 pb | In aumento | Stabile o negativo, leader resilienti | -5–10%, rischio wipeout long | Funding si inverte, skew ricco di put |

| Sorpresa -50 pb | -20–30 pb | Forte calo | Positivo eccezionale | +10–15% rischio squeeze | IV in aumento, call wing richieste, prese di profitto dopo |

Per l’esecuzione nel giorno stesso, la catena causale è diretta.

Osserva il proxy del rendimento reale a 10 anni e il DXY durante la dichiarazione e la conferenza stampa. Un calo di 10 pb del rendimento reale in una finestra breve ha portato a netti ETF più forti il giorno successivo in episodi precedenti, mentre un dollaro forte spesso alimenta flussi difensivi.

Aggiorna il flusso degli ETF spot USA dopo le 18:00-19:00 ET e di nuovo prima dell’apertura per cogliere le allocazioni tardive con dashboard da SoSoValue o Farside Investors.

Per lo stress sui derivati, monitora l’open interest aggregato rispetto alla capitalizzazione di mercato, le heatmap dei tassi di funding e le dashboard delle liquidazioni su CoinGlass, poi verifica lo skew a 25 delta delle opzioni e la struttura a termine su Deribit per confermare se la superficie è ricca di put in caso di lettura hawkish o ricca di call in caso di inseguimento dovish.

Il calendario macro aggiunge due potenziali impulsi di secondo ordine dopo la Fed. Il PIL del Q3 arriva giovedì alle 8:30 ET, seguito venerdì alle 8:30 ET da redditi personali e spese inclusa la PCE.

I nonfarm payrolls sono previsti per il primo venerdì di novembre secondo il calendario del Bureau of Labor Statistics, con tempistiche soggette a cambiamenti date le recenti notizie di shutdown.

Nella microstruttura crypto, l’ampiezza degli ETF rispetto ai leader, qualsiasi anomalia giornaliera superiore a $300 milioni, la quota CME dell’open interest sui futures e la volatilità implicita del front-month verso la fine del mese sono gli elementi da monitorare mentre il mercato assimila il percorso della politica.

Attraverso tutto ciò, i regimi di correlazione possono cambiare. Il legame di BTC con i rendimenti reali e il dollaro è stato forte a volte e debole in altre, il che suggerisce di concentrarsi sulle indicazioni di politica e sulla loro trasmissione ai tassi, al USD e alla domanda di ETF piuttosto che trattare un singolo coefficiente come stabile.

I dati incrementali e il tono di Powell definiranno questa mappatura verso la fine del mese. Il BEA pubblica il PIL del Q3 alle 8:30 ET del 30 ottobre e la PCE il 31 ottobre.

L’articolo post Crypto’s week ahead: Everything you need to know to close out October è apparso per la prima volta su CryptoSlate.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Previsione del prezzo di Hyperliquid dopo il rifiuto al livello di ritracciamento di Fibonacci del 38,2%

Solana in rialzo mentre Reliance aggiunge SOL alle riserve di tesoreria

Previsione del prezzo di Ethereum: ETH punta a $4.500 grazie al momentum rialzista

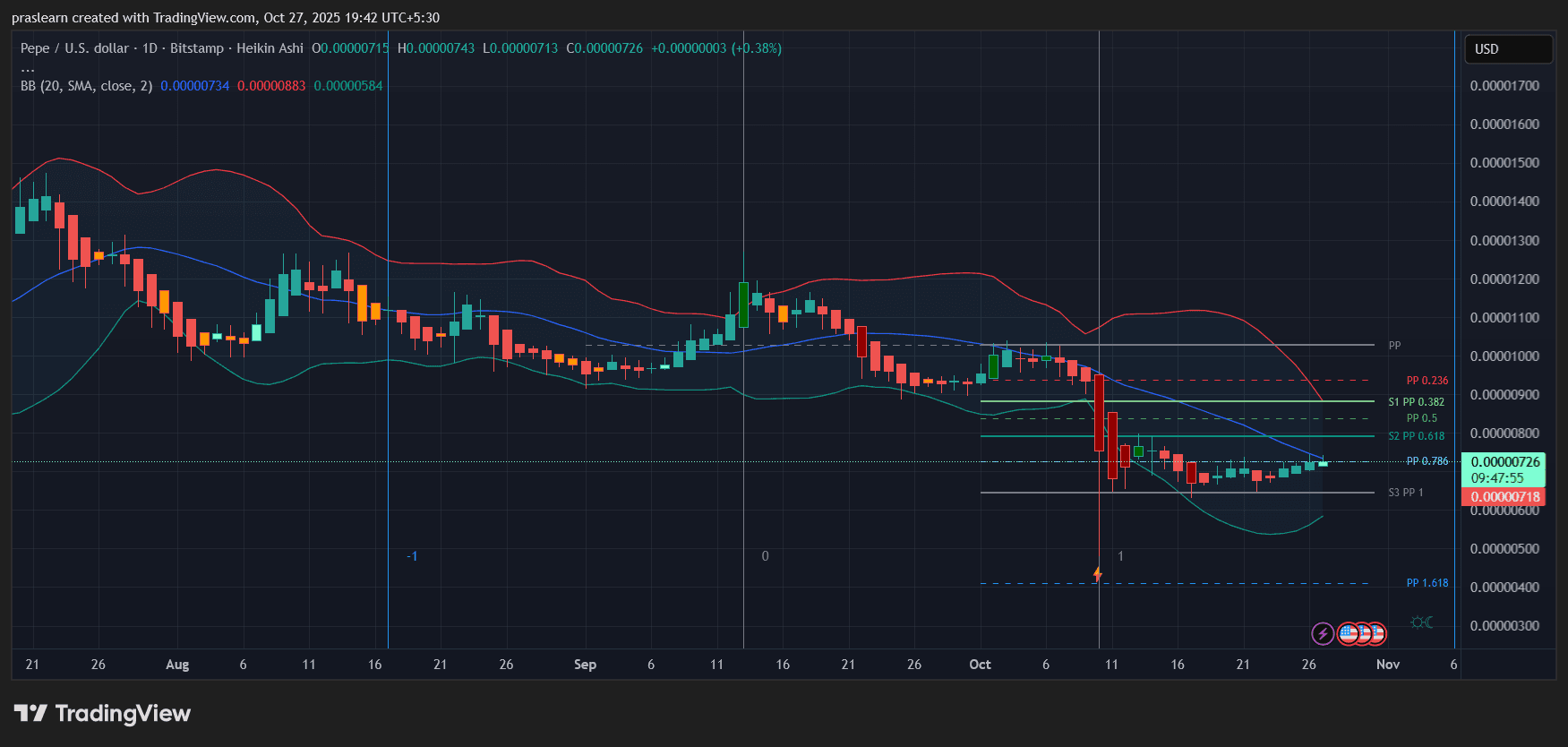

PEPE si sta preparando per un rally di ripresa in mezzo alla frenesia tecnologica di Wall Street?